Importaciones de Bienes de Capital - Fae-usach

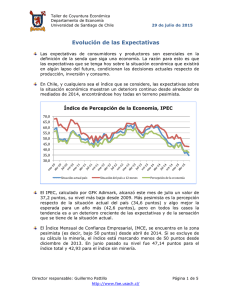

Anuncio

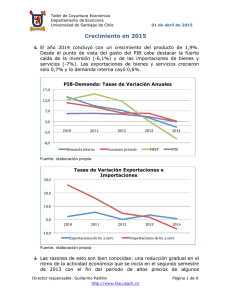

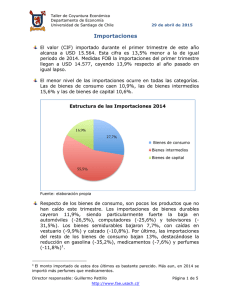

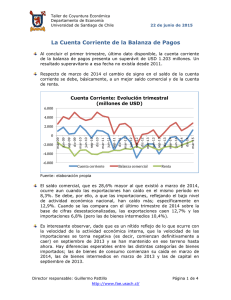

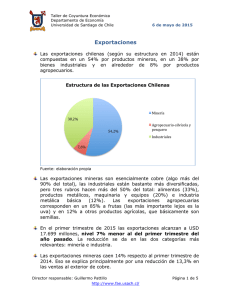

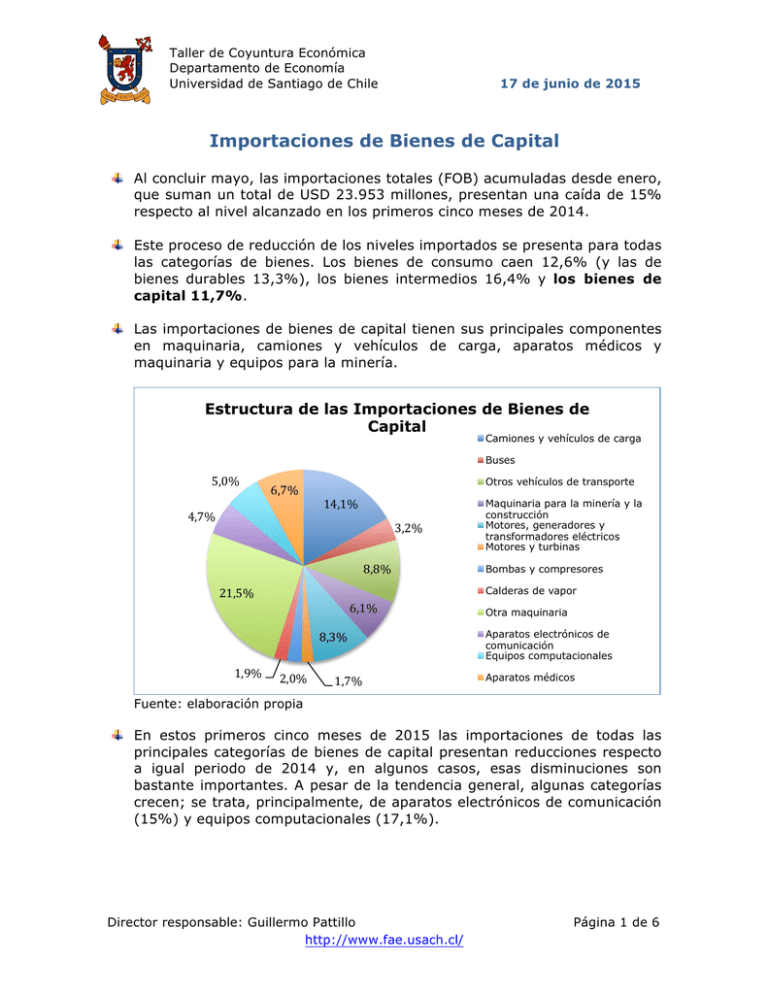

Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 Importaciones de Bienes de Capital Al concluir mayo, las importaciones totales (FOB) acumuladas desde enero, que suman un total de USD 23.953 millones, presentan una caída de 15% respecto al nivel alcanzado en los primeros cinco meses de 2014. Este proceso de reducción de los niveles importados se presenta para todas las categorías de bienes. Los bienes de consumo caen 12,6% (y las de bienes durables 13,3%), los bienes intermedios 16,4% y los bienes de capital 11,7%. Las importaciones de bienes de capital tienen sus principales componentes en maquinaria, camiones y vehículos de carga, aparatos médicos y maquinaria y equipos para la minería. Estructura de las Importaciones de Bienes de Capital Camiones y vehículos de carga Buses 5,0% 6,7% 4,7% Otros vehículos de transporte 14,1% 3,2% 8,8% Bombas y compresores Calderas de vapor 21,5% 6,1% 8,3% 1,9% Maquinaria para la minería y la construcción Motores, generadores y transformadores eléctricos Motores y turbinas 2,0% 1,7% Otra maquinaria Aparatos electrónicos de comunicación Equipos computacionales Aparatos médicos Fuente: elaboración propia En estos primeros cinco meses de 2015 las importaciones de todas las principales categorías de bienes de capital presentan reducciones respecto a igual periodo de 2014 y, en algunos casos, esas disminuciones son bastante importantes. A pesar de la tendencia general, algunas categorías crecen; se trata, principalmente, de aparatos electrónicos de comunicación (15%) y equipos computacionales (17,1%). Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 1 de 6 Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 Importaciones de Bienes de Capital (millones de US$) 300 250 200 150 100 50 0 Camiones Maquinaria minería Motores y turbinas Equipos computacionales Fuente: elaboración propia Pero la tendencia declinante de las importaciones de bienes de capital comienza a mediados de 2013. De hecho, si se calcula el valor anual importado como una suma móvil mensual, es en agosto de 2013 que se inicia la caída, la cual no se detiene hasta ahora. Bienes de capital abr-­‐15 ene-­‐15 oct-­‐14 jul-­‐14 abr-­‐14 ene-­‐14 oct-­‐13 jul-­‐13 abr-­‐13 ene-­‐13 oct-­‐12 jul-­‐12 abr-­‐12 ene-­‐12 oct-­‐11 jul-­‐11 abr-­‐11 ene-­‐11 oct-­‐10 jul-­‐10 abr-­‐10 23.000 21.000 19.000 17.000 15.000 13.000 11.000 9.000 7.000 ene-­‐10 Importaciones Anuales al Mes Indicado Millones de USD Bienes de consumo Fuente: elaboración propia Aproximadamente al mismo tiempo comienza la reducción de las importaciones de bienes intermedios y en marzo de 2014, las de bienes de consumo. Sin embargo, las de bienes de consumo durable parten cayendo antes: en diciembre de 2013. Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 2 de 6 Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 Para tener una apreciación más precisa de lo que está ocurriendo es fundamental descomponer las variaciones del valor importado de bienes de capital en sus componentes de precio y cantidad. Respecto de los precios, ellos vienen bajando persistentemente (para todas las categorías de bienes importados) desde el segundo trimestre de 2013. A fines del primer trimestre de este año son, para los bienes de capital, 1,6% menores a los de igual periodo del año pasado. Estimamos que a fines del segundo trimestre la baja en doce meses será del orden de 1%. Importaciones: Evolución Anual de Precios 20,0% 15,0% 10,0% mar-­‐15 dic-­‐14 sep-­‐14 jun-­‐14 mar-­‐14 dic-­‐13 sep-­‐13 jun-­‐13 mar-­‐13 dic-­‐12 sep-­‐12 jun-­‐12 mar-­‐12 dic-­‐11 sep-­‐11 jun-­‐11 mar-­‐11 dic-­‐10 -­‐10,0% sep-­‐10 -­‐5,0% jun-­‐10 0,0% mar-­‐10 5,0% -­‐15,0% -­‐20,0% Total bienes Bienes de consumo Bienes intermedios Bienes de capital Fuente: elaboración propia Índice de Precio de Importaciones de Bienes de Capital, 2008=100 104,0 102,9 103,0 102,9 101,8 102,0 101,4 100,7 101,0 100,0 99,2 99,0 98,0 97,0 2009 2010 2011 2012 2013 2014 Fuente: elaboración propia Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 3 de 6 Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 El índice de cantidades importadas muestra un alza muy importante entre 2010 y 2012. No obstante, en el tercer trimestre de 2013 inicia una baja que continúa hasta ahora. En el primer trimestre de 2015 el índice presenta una caída de 8,3% respecto al primer trimestre del año pasado, cuando había caído 19,3% con relación a 2013. El nivel del índice hoy es comparable al de junio de 2010. Importaciones: Evolución Anual de Cantidad 60,0% 40,0% mar-­‐15 dic-­‐14 sep-­‐14 jun-­‐14 mar-­‐14 dic-­‐13 sep-­‐13 jun-­‐13 mar-­‐13 dic-­‐12 sep-­‐12 jun-­‐12 mar-­‐12 dic-­‐11 sep-­‐11 jun-­‐11 mar-­‐11 dic-­‐10 sep-­‐10 -­‐20,0% jun-­‐10 0,0% mar-­‐10 20,0% -­‐40,0% Total bienes Bienes de consumo Bienes intermedios Bienes de capital Fuente: elaboración propia Índice de Cantidad Importada de Bienes de Capital, 2008=100 160,0 145,8 140,0 136,2 121,9 110,0 120,0 96,8 100,0 80,0 73,4 60,0 40,0 20,0 0,0 2009 2010 2011 2012 2013 2014 Fuente: elaboración propia Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 4 de 6 Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 En síntesis, la evolución de los índices de precio y cantidad de importaciones de bienes de capital se han movido en la misma dirección, pero la baja del valor importado de estos bienes se explica en gran medida por las menores cantidades adquiridas. Proyectamos que para 2015 la variación media del índice de cantidad de importaciones de bienes de capital caerá alrededor de un 7% respecto al promedio de 2014. Esto tiene, por supuesto, un reflejo en las cifras de inversión de las cuentas nacionales. La Formación Bruta de Capital Fijo (FBKF) que llegó a crecer un 15% anual en 2012, cayó el año pasado en 6,1%. Para este año, y luego de una caída de 1,7% en el primer trimestre, el Banco Central en el IPOM de junio proyecta que la FBKF crecerá 0,7% en relación a 2014. De acuerdo a nuestros cálculos y dada la proyección de una reducción de las cantidades importadas de bienes de capital de 7% promedio para 2015, estimamos que la FBKF caerá del orden de 1,4% este año. PIB-Demanda: Tasas de Variación Anuales 20,0 15,0 10,0 5,0 0,0 2010 2011 2012 2013 2014 Consumo privado FBKF 2015 (P) -­‐5,0 -­‐10,0 Demanda interna PIB Fuente: elaboración propia Las causas de la severa caída de la inversión de la economía nacional que viene casi ininterrumpidamente desde el tercer trimestre de 2013, han sido ampliamente discutidas desde 2014, cuando se comenzaron a hacer realidad las reformas que el nuevo gobierno había anticipado en su programa de campaña. Sin duda el aumento de la incertidumbre y el deterioro de las expectativas de los agentes económicos han sido fundamentales para explicar la profundidad de la baja. Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 5 de 6 Taller de Coyuntura Económica Departamento de Economía Universidad de Santiago de Chile 17 de junio de 2015 Esto lo reconoce explícitamente el Banco Central en el IPOM de este mes al sostener que: “La prolongada debilidad de la inversión ha sido uno de los elementos más llamativos del último ciclo. Luego de crecer a tasas récord y llegar a 26,6% del PIB en el 2012, su variación anual ha sido negativa por más de seis trimestres, uno peores registros de las últimas tres décadas1.” A través de un interesante ejercicio que buscó identificar la relevancia de las expectativas en la inversión, el Banco Central concluye que2: § § § § Existe un efecto negativo y económicamente importante de caídas del indicador de confianza sobre las decisiones de inversión a nivel de empresas individuales. El aumento de la incertidumbre, entendido como un incremento del tamaño del error que las firmas cometen al proyectar su producción, también tiene un efecto negativo a nivel de firmas, aunque algo menos fuerte que el del indicador de confianza. Respecto de la evidencia con datos agregados, en general, los cambios en la confianza se gatillan tanto por variaciones en el entorno macro — externo o interno— como por alteraciones autónomas de la confianza, entendidas como movimientos cuyo origen no se puede relacionar con cambios en las condiciones macro. A diferencia de otros episodios, en la segunda mitad del 2014 sería un shock autónomo lo que explicaría los bajos registros de este indicador. Sobre la dinámica de la inversión agregada, los resultados sugieren que entre el 2011 y principios del 2014 factores ligados al ciclo de la inversión minera fueron preponderantes para explicar la formación bruta de capital fijo, mientras que el shock autónomo de confianza tuvo un rol marginal. Sin embargo, a partir del segundo semestre del 2014, el componente autónomo de la confianza adquiere mayor relevancia, explicando una parte relevante de la dinámica de la inversión. Por su efecto en las decisiones de consumo e inversión, la senda que siga una economía depende significativamente de las expectativas que los agentes económicos tengan respecto al mediano plazo. En Chile esas expectativas se han deteriorado de modo muy importante y las razones son conocidas, pero a pesar de ello no esperamos cambios relevantes en el accionar del gobierno que permita dar un giro al estado actual de las cosas. La razón es la supremacía de la ideología por sobre la argumentación técnica; al final, un concepto de sociedad muy distinto al que el país ha construido en las últimas cuatro décadas. 1 Banco Central de Chile, IPOM junio de 2015, Recuadro V.1: Expectativas e Inversión. 2 Banco Central de Chile, op. cit. Director responsable: Guillermo Pattillo http://www.fae.usach.cl/ Página 6 de 6