elektra4t04

Anuncio

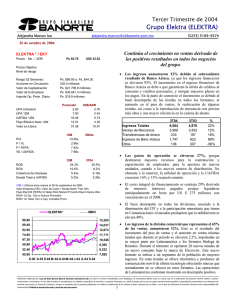

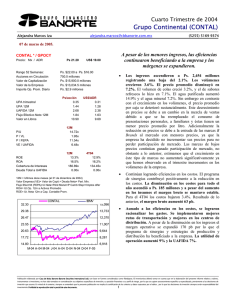

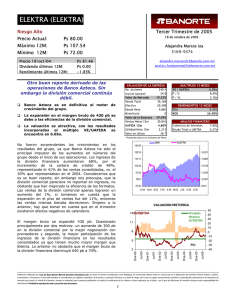

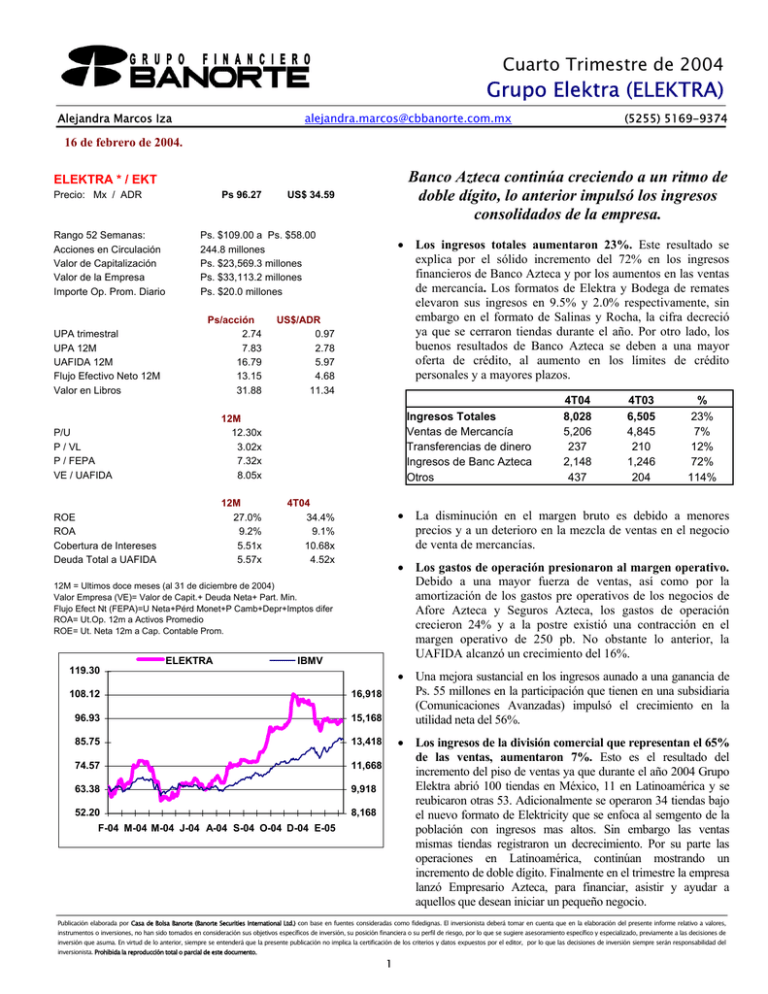

Cuarto Trimestre de 2004 Grupo Elektra (ELEKTRA) Alejandra Marcos Iza [email protected] (5255) 5169-9374 16 de febrero de 2004. Banco Azteca continúa creciendo a un ritmo de doble dígito, lo anterior impulsó los ingresos consolidados de la empresa. ELEKTRA * / EKT Precio: Mx / ADR Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps 96.27 US$ 34.59 Ps. $109.00 a Ps. $58.00 244.8 millones Ps. $23,569.3 millones Ps. $33,113.2 millones Ps. $20.0 millones Ps/acción 2.74 7.83 16.79 13.15 31.88 P/U P / VL P / FEPA VE / UAFIDA 12M 12.30x 3.02x 7.32x 8.05x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 27.0% 9.2% 5.51x 5.57x • Los ingresos totales aumentaron 23%. Este resultado se explica por el sólido incremento del 72% en los ingresos financieros de Banco Azteca y por los aumentos en las ventas de mercancía. Los formatos de Elektra y Bodega de remates elevaron sus ingresos en 9.5% y 2.0% respectivamente, sin embargo en el formato de Salinas y Rocha, la cifra decreció ya que se cerraron tiendas durante el año. Por otro lado, los buenos resultados de Banco Azteca se deben a una mayor oferta de crédito, al aumento en los límites de crédito personales y a mayores plazos. US$/ADR 0.97 2.78 5.97 4.68 11.34 Ingresos Totales Ventas de Mercancía Transferencias de dinero Ingresos de Banc Azteca Otros 4T04 34.4% 9.1% 10.68x 4.52x 4T03 6,505 4,845 210 1,246 204 % 23% 7% 12% 72% 114% • La disminución en el margen bruto es debido a menores precios y a un deterioro en la mezcla de ventas en el negocio de venta de mercancías. • Los gastos de operación presionaron al margen operativo. Debido a una mayor fuerza de ventas, así como por la amortización de los gastos pre operativos de los negocios de Afore Azteca y Seguros Azteca, los gastos de operación crecieron 24% y a la postre existió una contracción en el margen operativo de 250 pb. No obstante lo anterior, la UAFIDA alcanzó un crecimiento del 16%. 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. ELEKTRA 4T04 8,028 5,206 237 2,148 437 IBMV 119.30 108.12 16,918 96.93 15,168 85.75 13,418 74.57 11,668 63.38 9,918 52.20 8,168 • Una mejora sustancial en los ingresos aunado a una ganancia de Ps. 55 millones en la participación que tienen en una subsidiaria (Comunicaciones Avanzadas) impulsó el crecimiento en la utilidad neta del 56%. • Los ingresos de la división comercial que representan el 65% de las ventas, aumentaron 7%. Esto es el resultado del incremento del piso de ventas ya que durante el año 2004 Grupo Elektra abrió 100 tiendas en México, 11 en Latinoamérica y se reubicaron otras 53. Adicionalmente se operaron 34 tiendas bajo el nuevo formato de Elektricity que se enfoca al semgento de la población con ingresos mas altos. Sin embargo las ventas mismas tiendas registraron un decrecimiento. Por su parte las operaciones en Latinoamérica, continúan mostrando un incremento de doble dígito. Finalmente en el trimestre la empresa lanzó Empresario Azteca, para financiar, asistir y ayudar a aquellos que desean iniciar un pequeño negocio. F-04 M-04 M-04 J-04 A-04 S-04 O-04 D-04 E-05 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Grupo Elektra (ELEKTRA) Alejandra Marcos Iza [email protected] (5255) 5169-9374 16 de febrero de 2004. ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 26,315 11,620 8,730 4,112 2,890 478 789 238 66 -140 0 2,413 568 72 0 0 1,917 2003 21,845 9,645 7,069 3,629 2,576 527 755 306 213 -135 89 1,959 533 -222 0 3 1,202 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 44.2% 15.6% 11.0% 7.3% 44.2% 16.6% 11.8% 5.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 176 92 110 96.1% 116 99 98 62.4% var.% 20.5% 20.5% 23.5% 13.3% 12.2% -9.5% 4.5% -22.1% -69.1% 3.4% -100.0% 23.2% 6.6% #N/A #N/A -95.6% 59.5% 4T04 8,028 3,521 2,654 1,267 868 -18 133 150 107 -108 0 886 270 55 0 0 671 4T03 6,505 3,009 2,146 1,096 863 -171 133 193 -30 -81 89 944 297 -219 0 1 428 43.9% 15.8% 10.8% 8.4% 46.3% 16.9% 13.3% 6.6% • Dinero Express, el negocio de transferencias electrónicas de dinero local continúa mostrando un buen desempeño, var.% porque sus ingresos se expandieron 24%. Esta cifra es 23.4% consecuencia del aumento en la cantidad de dinero así 17.0% 23.7% como el volumen de las transferencias. Por otro lado, los 15.6% ingresos provenientes del acuerdo con Western Union 0.5% solamente aumentaron 4%, ya que a pesar del incremento -89.3% en el número de transacciones y de la cantidad de dinero -0.4% -22.0% transferida disminuyeron significativamente las tarifas. A #N/A la postre los ingresos de esta división se incrementaron 33.5% 12%. -100.0% -6.2% -9.1% • #N/A #N/A -66.6% 56.8% BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 Sep-04 Dec-03 37,982 33,055 25,166 13,383 11,823 7,548 17,233 13,470 10,530 813 968 886 5,248 4,778 4,173 761 1,323 1,432 545 693 597 30,160 25,506 18,742 18,523 16,642 9,502 5,676 3,493 4,630 4,386 4,341 3,251 1,574 1,031 1,360 7,823 7,549 6,424 17 45 45 • ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.3x 80.9% 1.3% 121.8% 385.5% 1.3x 79.3% 0.9% 121.3% 337.9% 1.3x 74.5% 19.8% 81.0% 291.8% Los resultados de Banco Azteca continúan siendo positivos. Esta división representó el 27% de los ingresos totales. Credimax Consumo y Credimax Efectivo continuaron siendo los principales productos de financiamiento, ya que en conjunto representaron 72% de la cartera bruta de crédito. Al cierre del año el total de cuentas activas ascendió a 4.1 millones lo que representa un crecimiento del 36%. La cartera bruta de crédito se expandió 100%. El plazo promedio de la cartera de crédito combinada fue de 54 semanas. Los crédito personales representaron 16%. La tasa de cobranza de Banco Azteca es aproximadamente el 98%. El índice de capitalización del Banco fue del 11.2%, y aunque es superior a lo que establece la ley cabe señalar que es inferior al promedio del sector. El costo promedio de fondeo de Banco Azteca de 3.8% es mayor en 30 pb ya que existió un aumento en las tasas del mercado. A pesar de que creemos que la perspectiva para el grupo es positiva dado los buenos resultados de todos los negocios y en especial de Banco Azteca, creemos que la emisora trae un riesgo por la demanda que tienen algunos de los principales funcionarios y accionistas ante la SEC. Sin embargo, esperamos que el negocio comercial continúe consolidando su presencia en Centroamérica. Asociado a lo anterior, Banco Azteca continuará reportando sólidos resultados y a la postre serán mayores en la participación de los ingresos totales. Así mismo esperamos que dada la competencia en las transferencia de dinero los márgenes de esta división se vean presionados. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2