cintra3t04

Anuncio

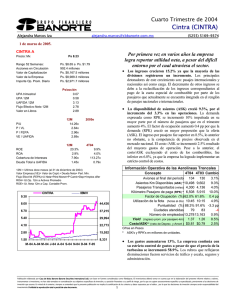

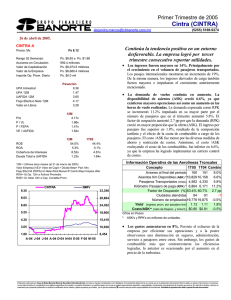

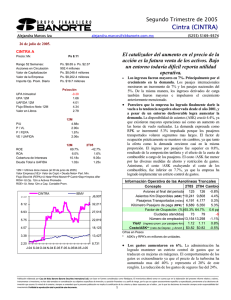

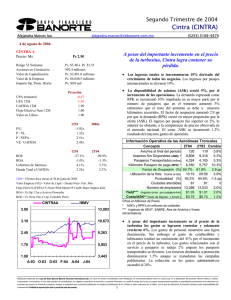

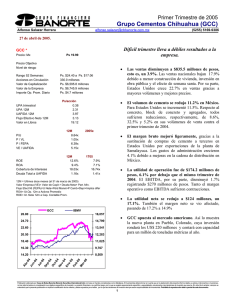

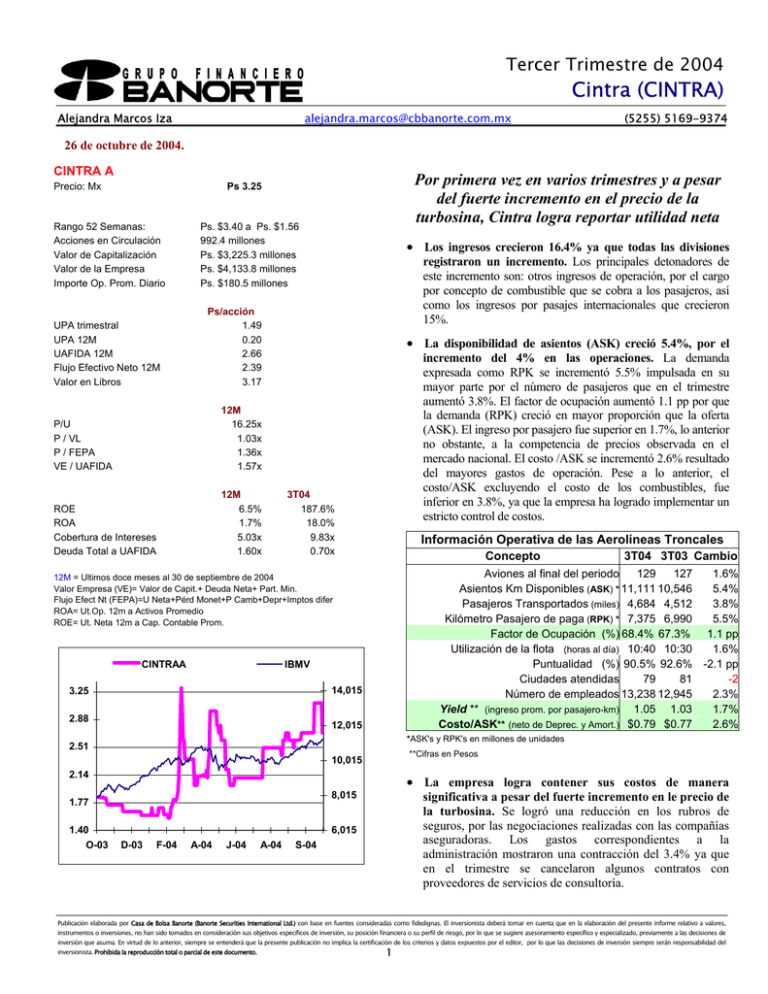

Tercer Trimestre de 2004 Cintra (CINTRA) Alejandra Marcos Iza [email protected] (5255) 5169-9374 26 de octubre de 2004. CINTRA A Precio: Mx Por primera vez en varios trimestres y a pesar del fuerte incremento en el precio de la turbosina, Cintra logra reportar utilidad neta Ps 3.25 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $3.40 a Ps. $1.56 992.4 millones Ps. $3,225.3 millones Ps. $4,133.8 millones Ps. $180.5 millones • Los ingresos crecieron 16.4% ya que todas las divisiones registraron un incremento. Los principales detonadores de este incremento son: otros ingresos de operación, por el cargo por concepto de combustible que se cobra a los pasajeros, así como los ingresos por pasajes internacionales que crecieron 15%. Ps/acción 1.49 0.20 2.66 2.39 3.17 P/U P / VL P / FEPA VE / UAFIDA 12M 16.25x 1.03x 1.36x 1.57x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 6.5% 1.7% 5.03x 1.60x • La disponibilidad de asientos (ASK) creció 5.4%, por el incremento del 4% en las operaciones. La demanda expresada como RPK se incrementó 5.5% impulsada en su mayor parte por el número de pasajeros que en el trimestre aumentó 3.8%. El factor de ocupación aumentó 1.1 pp por que la demanda (RPK) creció en mayor proporción que la oferta (ASK). El ingreso por pasajero fue superior en 1.7%, lo anterior no obstante, a la competencia de precios observada en el mercado nacional. El costo /ASK se incrementó 2.6% resultado del mayores gastos de operación. Pese a lo anterior, el costo/ASK excluyendo el costo de los combustibles, fue inferior en 3.8%, ya que la empresa ha logrado implementar un estricto control de costos. 3T04 187.6% 18.0% 9.83x 0.70x Información Operativa de las Aerolíneas Troncales Concepto Aviones al final del periodo 129 127 1.6% Asientos Km Disponibles (ASK) * 11,111 10,546 5.4% Pasajeros Transportados (miles) 4,684 4,512 3.8% Kilómetro Pasajero de paga (RPK) * 7,375 6,990 5.5% Factor de Ocupación (%) 68.4% 67.3% 1.1 pp Utilización de la flota (horas al día) 10:40 10:30 1.6% Puntualidad (%) 90.5% 92.6% -2.1 pp Ciudades atendidas 79 81 -2 Número de empleados 13,238 12,945 2.3% Yield ** (ingreso prom. por pasajero-km) 1.05 1.03 1.7% Costo/ASK** (neto de Deprec. y Amort.) $0.79 $0.77 2.6% 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. CINTRAA IBMV 14,015 3.25 2.88 12,015 *ASK's y RPK's en millones de unidades 2.51 **Cifras en Pesos 10,015 2.14 • La empresa logra contener sus costos de manera 8,015 1.77 significativa a pesar del fuerte incremento en le precio de la turbosina. Se logró una reducción en los rubros de seguros, por las negociaciones realizadas con las compañías aseguradoras. Los gastos correspondientes a la administración mostraron una contracción del 3.4% ya que en el trimestre se cancelaron algunos contratos con proveedores de servicios de consultoría. 6,015 1.40 O-03 3T04 3T03 Cambio D-03 F-04 A-04 J-04 A-04 S-04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Cintra (CINTRA) Alejandra Marcos Iza [email protected] (5255) 5169-9374 26 de octubre de 2004. • ESTADO DE RESULTADOS Asimismo los gastos destinados al servicio a pasajeros también se redujeron por diversas medidas implementadas, lo anterior empero al crecimiento en el número de pasajeros trasportados. Sin embargo, estas reducciones se vieron contrarrestadas, ya que el precio del combustible que representa 16% de los gastos, aumentó 51%. Por lo tanto la empresa logró reportar una utilidad de operación de Ps. 893 millones. (millones de pesos al 30 de septiembre de 2004) 9m04 26,198 25,815 2,067 383 98 407 199 86 -196 319 -34 95 0 -692 71 493 9m03 23,243 24,589 365 -1,346 320 400 123 192 -149 258 -1,924 -113 0 65 62 -1,938 var.% 3T04 12.7% 10,034 5.0% 9,141 466.9% 1,501 #N/A 893 -69.5% -73 1.7% 166 61.8% 131 -55.2% -18 31.3% -90 23.5% 107 -98.2% 860 #N/A 73 #N/A 0 #N/A -715 13.4% 27 #N/A 1,474 3T03 8,616 8,298 891 318 199 124 37 178 -66 92 27 51 0 22 26 -72 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 100.0% 7.9% 1.5% 1.9% 100.0% 1.6% -5.8% -8.3% 100.0% 15.0% 8.9% 14.7% 100.0% 10.3% 3.7% -0.8% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 16 #DIV/0! #DIV/0! -3.7% 20 #DIV/0! #DIV/0! -4.0% Ventas Netas Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% 16.4% 10.2% 68.6% 180.8% #N/A 33.7% 256.0% #N/A 35.5% 16.0% #N/A 42.6% #N/A #N/A 3.7% #N/A • • El costo integral de financiamiento logró una cifra favorable para la empresa, ya registraron un crecimiento muy importante en los intereses ganados. Asociado a esto, se registró una partida extraordinaria de Ps. 715 millones dado que existió una resolución favorable para la empresa en el litigio de una controversia fiscal. La empresa logró su objetivo de revertir la tendencia de reportar pérdidas y finalmente logra una utilidad neta de Ps. 1,474 millones, esto a pesar del incremento en el precio de los combustibles. Concepto Sep-04 Jun-04 Sep-03 19,868 19,915 21,247 3,456 2,437 2,955 3,472 3,943 3,992 116 118 115 7,365 7,785 8,276 2,353 2,529 2,243 3,107 3,103 3,665 16,586 17,889 18,165 1,162 1,390 2,082 8,571 9,574 8,532 3,063 3,334 4,519 3,790 3,590 3,033 3,283 2,026 3,082 139 112 132 Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 0.7x 27.5% 37.7% 23.4% 505.2% Cambio 4,135.2 48.0% 1.8% 3,532.7 35.2% 3,069.0 35.6% 15.1% 357.3 3.6% 837.5 10.5% 3.4% 21.2% 1,117.2 13.0% 8,616.1 100% 294.7 73.1% 16.5% 2,509.0 34.8% 1,200.1 16.7% 1.4% 51.0% 905.6 12.6% 3.9% 777.6 10.8% 7.7% Servicio a Pasajeros 250.4 3.1% 259.6 3.6% -3.5% Comisiones a Agentes 666.0 8.4% 618.0 8.6% 7.8% Promoción y ventas 522.8 6.6% 514.3 7.1% 1.7% 96.3 1.2% 118.7 1.6% -18.9% 292.2 3.7% 7,962.4 100% 302.7 7,205.5 4.2% 100% -3.5% 11% 2,071.2 1,410.6 Seguros Administración Gastos de Operación UAFIDAR 0.6x 0.7x 29.4% 31.5% 40.2% 47.2% 112.9% 118.3% 882.8% 589.4% % 4,209.5 42.0% Mantenimiento ANALISIS FINANCIERO 3T03 Pasajes Internacionales Otros 1,934.1 19.3% Ingresos de Operación 10,033.6 100% Sueldos, Salarios y Beneficios 2,543.4 31.9% Combustibles y Lubricantes 1,812.6 22.8% Servicios de Tráfico y 941.2 11.8% Escala (millones de pesos al 30 de septiembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario % Pasajes Nacionales Carga BALANCE 3T04 46.8% • La deuda con costo sigue disminuyendo y el efectivo aumentó Ps. 1,000 millones, por lo que la deuda neta se contrajo Ps. 1,518 en el trimestre. • Creemos que si la empresa logra contener sus gastos como lo hemos observado en los últimos reportes, es probable que mejore de manera importante sus resultados y continúe reportando utilidad neta. Las condiciones económicas son favorables para incentivar mayores pasajeros y a la postre impulsar los ingresos. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2