walmex2t05

Anuncio

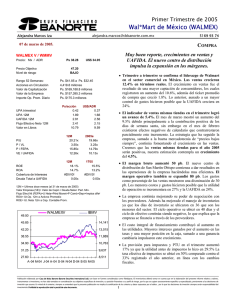

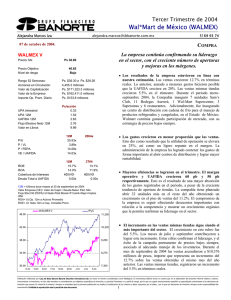

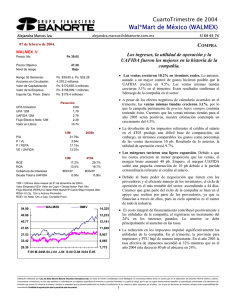

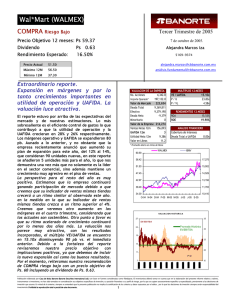

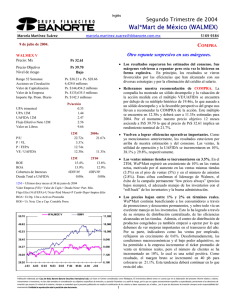

Segundo Trimestre de 2005 Wal*Mart de México (WALMEX) Alejandra Marcos Iza [email protected] 07 de julio de 2005. COMPRA Wal* Mart líder indiscutible del sector. Muy buen reporte incrementos importantes en ingresos, UAFIDA y márgenes. WALMEX V / WMMV Precio: Mx / ADR Ps 46.11 Precio Objetivo Nivel de riesgo US$ 42.75 53.00 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $46.72 a Ps. $32.45 4,381.2 millones Ps. $202,019.1 millones Ps. $190,660.3 millones Ps. $176.8 millones Ps/acción 0.44 2.01 3.05 2.54 11.02 US$/ADR 0.41 1.86 2.82 2.35 10.20 12M 22.95x 4.19x 18.17x 14.27x P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 18.9% 15.1% #DIV/0! 0.00x 2T05 16.1% 14.0% #DIV/0! 0.00x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. WALMEX 5169 93 74 IBMV 15,272 47.50 14,168 43.80 13,064 40.10 11,960 36.40 10,856 32.70 9,752 29.00 J-04 A-04 S-04 N-04 D-04 F-05 M-05A-05 J-05 8,648 • El liderazgo de Walmart se confirma una vez más con los resultados del trimestre, que fueron superiores a nuestras expectativas y a las del mercado. Los ingresos se incrementaron en 12.7%, cabe señalar que esta cifra toma color al observar un entorno difícil con mucha competencia sumado a efectos negativos de calendario, tales como que el período vacacional de semana santa de este año fue en el primer trimestre contra el año 2004 que fue en el segundo trimestre y menos días de fin de semana. • El indicador de ventas mismas tiendas en el trimestre logró un avance de 4.7%. El mes de junio aumentó 6.6%, por la continua estrategia de precios bajos siempre, por la percepción de los consumidores de ser una tienda más barata y finalmente por una mejora en el consumo. Los meses de abril y mayo reportaron incrementos de 4.10% y 3.4% respectivamente. Nuestra estimación para el resto del año es de 4.9% ya que esperamos que permanezca la positiva tendencia que se ha observado en los últimos trimestres. Con el crecimiento tan fuerte en las ventas mismas tiendas se observa claramente la preferencia de los consumidores ya que mes a mes está ganando participación de mercado. • El margen bruto aumentó 10 pb ya que el centro de distribución de San Martín Obispo continúa dando buenos resultados en las operaciones de la empresa haciéndolas mas eficientes. El margen operativo también se expandió 30 pb. Los gastos como porcentaje de las ventas mostraron una disminución de 30 pb por segundo trimestre consecutivo. Los menores costos y gastos hicieron posible que la utilidad de operación se incrementara en 18% y la UAFIDA en la misma proporción. • Su buen manejo de inventarios y de cuentas por cobrar ocasionaron la mejora en el ciclo operativo, cabe señalar que este indicador es el más eficiente del sector. La empresa mejora día a día su poder de negociación con los proveedores. El ciclo de efectivo continúa siendo negativo, lo que explica que la empresa se financia a través de los proveedores. • El costo integral de financiamiento benefició al crecimiento en las utilidades, ya que el aumento en caja sumado a mayores tasas de interés incentivaron al aumento en los intereses ganados. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Wal*Mart de México (WALMEX) Alejandra Marcos Iza [email protected] 07 de julio de 2005. 5169 93 74 COMPRA ESTADO DE RESULTADOS • La provisión de impuestos y PTU creció 11% derivado de una menor tasa de ISR en línea con la nueva legislación. La tasa efectiva de impuestos se ubicó en 30% vs el 33% registrado el año anterior. (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 73,528 15,520 10,640 6,423 4,879 -636 0 589 -10 -37 86 5,430 1,629 0 0 0 3,801 6m04 var.% 2T05 2T04 65,347 12.5% 37,414 33,211 13,607 14.1% 7,927 7,016 9,614 10.7% 5,400 4,867 5,306 21.1% 4,070 3,461 3,994 22.2% 2,527 2,149 -453 40.6% -303 -217 0 #N/A 0 0 365 61.5% 318 182 -34 -69.1% 13 -34 -54 -31.7% 1 -1 129 -33.1% 48 93 4,317 25.8% 2,781 2,273 1,425 14.3% 834 750 0 #N/A 0 0 0 #N/A 0 0 0 #N/A 0 0 2,893 31.4% 1,947 1,523 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 21.1% 8.7% 6.6% 5.2% 20.8% 8.1% 6.1% 4.4% 4 37 46 4.3% 6 36 45 4.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 21.2% 10.9% 6.8% 5.2% var.% 12.7% 13.0% 11.0% 17.6% 17.6% 39.5% #N/A 74.4% #N/A #N/A -48.2% 22.4% 11.2% #N/A #N/A #N/A 27.9% • La utilidad neta fue mayor en 27%. La empresa reporta trimestre a trimestre incrementos de doble dígito en ventas y en UAFIDA y con el reciente centro de distribución mejoras en márgenes, la suma de todo lo anterior hacen posible que las utilidades crezcan fuertemente. • Walmart, además de mantener el liderazgo del sector en ingresos y en ventas a unidades iguales crece en su piso de ventas a un ritmo muy acelerado. Durante al año la empresa aperturó ocho Bodegas Aurerrá, dos Sam´s Club un Walmart supercenter y dos restaurantes por lo que el incremento en el piso de ventas es mayor al 12%, en línea con el objetivo de la empresa anunciado a principios de año. La expansión en el piso de ventas la realiza con recursos propios ya que no cuenta con deuda con costo, además de ser una fuerte generadora de efectivo, lo que produce que la empresa mantenga una sana estructura financiera. 21.1% 10.4% 6.5% 4.6% • La posición en caja asciende a Ps. 11,359 millones que representa un incremento del 23% comparado contra el año anterior. Cabe señalar que en el trimestre se realizaron inversiones por Ps. 2,473 millones la cuales se destinaron a las aperturas de las tiendas en sus diversos formatos. BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 72,301 71,409 66,429 11,359 11,794 9,201 13,960 13,359 12,874 0 0 0 46,981 46,256 44,355 0 0 0 0 0 0 24,033 23,701 21,772 0 0 0 18,962 18,655 16,035 0 0 0 5,071 5,046 5,737 48,268 47,708 44,656 0 0 0 • La perspectiva para el resto del año es muy positiva. La empresa continuará siendo muy agresiva en el crecimiento del piso de ventas y seguirá creciendo en mayor proporción que sus competidores en las ventas mismas tiendas. De la misma manera con sus aperturas y su estrategia de precios bajos siempre seguirá atrayendo un mayor número de clientes. Todo lo anterior indica que a pesar de una fuerte competencia del sector la empresa ganará participación de mercado. Con los resultados incorporados el múltiplo VE/ UAFIDA asciende a 14.18x , que es el mas alto del sector sin embargo, creemos que la buena administración, la sana situación financiera, la perspectiva tan alentadora y los buenos resultados lo justifica, además es menor a su promedio histórico. Fundamentado en lo anterior, recomendamos COMPRA riesgo bajo con un precio objetivo a doce meses de Ps. 53 mas un dividendo de Ps. 0.63. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.3x #DIV/0! 4.8% -23.5% 49.8% 1.3x 1.4x #DIV/0! #DIV/0! 4.3% 3.9% -24.7% -20.6% 49.7% 48.8% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2