cx2t05

Anuncio

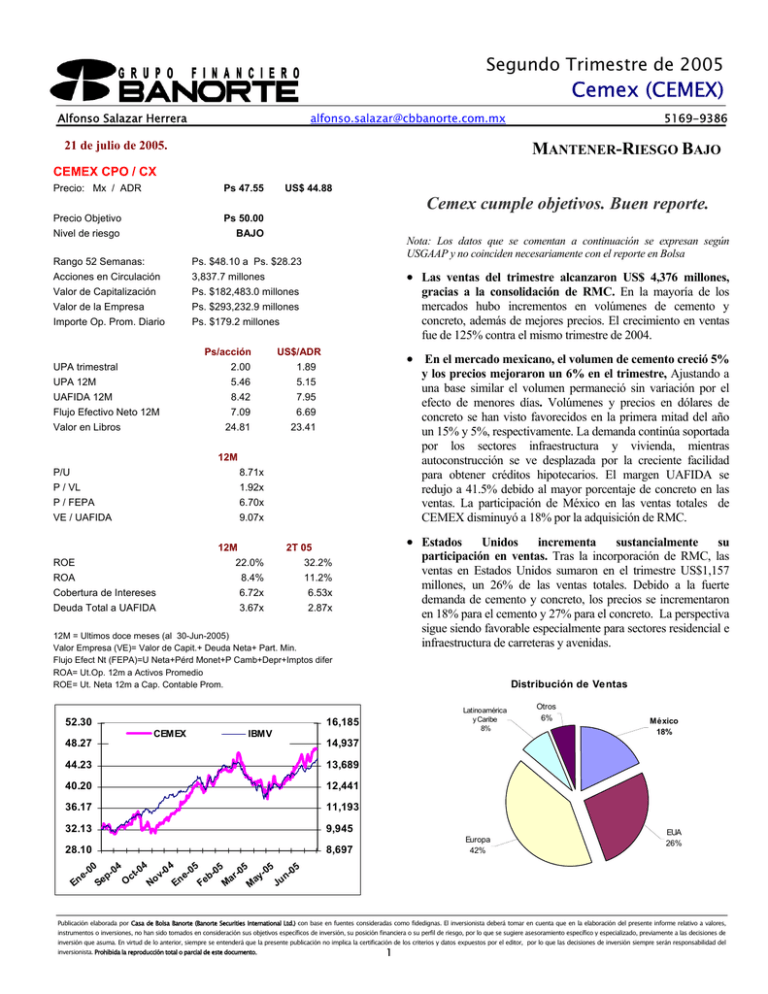

Segundo Trimestre de 2005 Cemex (CEMEX) Alfonso Salazar Herrera [email protected] 21 de julio de 2005. 5169-9386 MANTENER-RIESGO BAJO CEMEX CPO / CX Precio: Mx / ADR Ps 47.55 Precio Objetivo Ps 50.00 Nivel de riesgo BAJO US$ 44.88 Cemex cumple objetivos. Buen reporte. Rango 52 Semanas: Nota: Los datos que se comentan a continuación se expresan según USGAAP y no coinciden necesariamente con el reporte en Bolsa Ps. $48.10 a Ps. $28.23 • Las ventas del trimestre alcanzaron US$ 4,376 millones, Acciones en Circulación 3,837.7 millones Valor de Capitalización Ps. $182,483.0 millones Valor de la Empresa Ps. $293,232.9 millones Importe Op. Prom. Diario Ps. $179.2 millones Ps/acción gracias a la consolidación de RMC. En la mayoría de los mercados hubo incrementos en volúmenes de cemento y concreto, además de mejores precios. El crecimiento en ventas fue de 125% contra el mismo trimestre de 2004. US$/ADR UPA trimestral 2.00 1.89 UPA 12M 5.46 5.15 UAFIDA 12M 8.42 7.95 Flujo Efectivo Neto 12M 7.09 6.69 24.81 23.41 Valor en Libros • En el mercado mexicano, el volumen de cemento creció 5% y los precios mejoraron un 6% en el trimestre, Ajustando a una base similar el volumen permaneció sin variación por el efecto de menores días. Volúmenes y precios en dólares de concreto se han visto favorecidos en la primera mitad del año un 15% y 5%, respectivamente. La demanda continúa soportada por los sectores infraestructura y vivienda, mientras autoconstrucción se ve desplazada por la creciente facilidad para obtener créditos hipotecarios. El margen UAFIDA se redujo a 41.5% debido al mayor porcentaje de concreto en las ventas. La participación de México en las ventas totales de CEMEX disminuyó a 18% por la adquisición de RMC. 12M P/U 8.71x P / VL 1.92x P / FEPA 6.70x VE / UAFIDA 9.07x 12M • Estados Unidos incrementa sustancialmente su participación en ventas. Tras la incorporación de RMC, las ventas en Estados Unidos sumaron en el trimestre US$1,157 millones, un 26% de las ventas totales. Debido a la fuerte demanda de cemento y concreto, los precios se incrementaron en 18% para el cemento y 27% para el concreto. La perspectiva sigue siendo favorable especialmente para sectores residencial e infraestructura de carreteras y avenidas. 2T 05 ROE 22.0% 32.2% ROA 8.4% 11.2% Cobertura de Intereses 6.72x 6.53x Deuda Total a UAFIDA 3.67x 2.87x 12M = Ultimos doce meses (al 30-Jun-2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 52.30 Distribución de Ventas Latinoamérica y Caribe 8% 16,185 CEMEX IBMV 48.27 14,937 44.23 13,689 40.20 12,441 36.17 11,193 32.13 9,945 28.10 Europa 42% 8,697 Otros 6% México 18% EUA 26% 5 5 5 00 04 05 04 t-04 05 v- ne- eb-0 ar -0 ay-0 e- epnc u O En S E No F M J M Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Cemex (CEMEX) Alfonso Salazar Herrera [email protected] 5169-9386 21 de julio de 2005. ESTADO DE RESULTADOS (millones de pesos al 30- Jun- 2005 ) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 74,686 30,438 17,653 17,407 12,786 1,132 2,759 172 8,941 -2,084 -2,789 14,443 1,875 289 0 233 12,623 6m04 42,827 18,780 8,951 13,579 9,829 470 1,962 119 6,957 -2,324 2,025 7,334 921 132 0 184 6,362 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 40.8% 23.3% 17.1% 16.9% 43.9% 31.7% 23.0% 14.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 51 40 47 10.8% 43 55 44 2.9% var.% 74.4% 62.1% 97.2% 28.2% 30.1% 140.8% 40.6% 44.7% 28.5% -10.3% -237.7% 96.9% 103.7% 118.3% 26.8% 98.4% 2T05 45,833 18,754 10,882 10,340 7,872 168 1,597 93 5,850 -1,516 -1,077 8,781 1,132 219 0 199 7,669 2T04 var.% 21,336 114.8% 9,561 96.2% 4,399 147.4% 6,967 48.4% 5,162 52.5% 1,130 -85.1% 926 72.5% 61 52.7% 3,980 47.0% -799 89.8% 994 -208.3% 3,039 189.0% 381 197.1% 108 102.2% 0 102 95.4% 2,664 187.8% 40.9% 22.6% 17.2% 16.7% 44.8% 32.7% 24.2% 12.5% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 1.0x 15.3% 71.5% 104.1% 179.8% 0.9x 24.9% 72.6% 122.1% 206.0% a ventas en el futuro. Para el trimestre, las ventas conjuntas de España, Reino Unido y Resto de Europa sumaron US$ 1,821 millones. En términos generales, los precios han mostrado un avance positivo en los países del viejo continente. Los volúmenes han mejorado también, salvo excepciones como Alemania donde la debilidad económica limita el crecimiento. Otras regiones, como Venezuela y Medio Oriente, se han visto beneficiadas por incrementos en obra pública derivada de ingresos adicionales por los altos precios del petróleo. • La UAFIDA del trimestre creció 56%, llegando a US$ 989 millones, gracias a la consolidación de RMC y mejores precios y volúmenes de ventas. No obstante, los altos costos de energía y transporte así como el incremento en gastos administrativos por la adquisición de RMC impactaron los márgenes bruto y operativo. La mayor participación de concreto en las ventas deberá ajustar el margen UAFIDA alrededor del 23%. Por regiones, los márgenes UAFIDA fueron 41.5% para México, 24.6% en Estados Unidos y 17.4% en Europa. • La utilidad neta fue de US$ 733 millones, 197% Jun-05 Mar-05 Jun-04 282,376 295,436 182,924 13,597 14,471 3,734 40,561 42,443 18,815 15,617 14,652 9,399 142,865 152,053 102,686 69,735 71,817 48,290 0 0 0 181,446 198,884 102,416 18,200 32,913 7,772 34,287 32,665 20,066 100,437 99,434 52,693 28,522 33,872 21,884 100,930 96,552 80,508 5,710 6,156 4,844 mayor que el segundo trimestre de 2004. A este resultado contribuyeron una baja tasa efectiva de impuestos del 12.9% y ganancias en operaciones financieras por US$ 89 millones. • La deuda neta se redujo US$ 811 millones, registrando US$ 9,624 millones al cierre del trimestre. Esto confirma el compromiso de la empresa de utilizar el flujo de efectivo para disminuir la deuda y regresar el indicador deuda neta a UAFIDA a niveles de 2.7x para el cierre de año. Además, CEMEX continúa renegociando la deuda contraída para la adquisición de RMC, obteniendo mejores tasas y plazos, reduciendo así sus futuros gastos financieros. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont • La operación en Europa será quien más aporte 0.8x 12.9% 74.2% 70.5% 127.2% • CEMEX se muestra optimista para el resto del año, incrementando sus estimados para 2005 con ventas por US$15,600, UAFIDA US$3,600 y flujo de efectivo por US$ 1,800 millones. A nuestro parecer, la empresa se perfila a obtener sus metas. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2