ica3t06

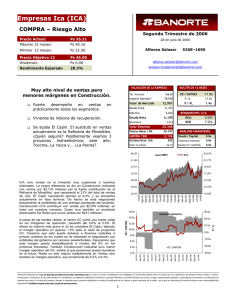

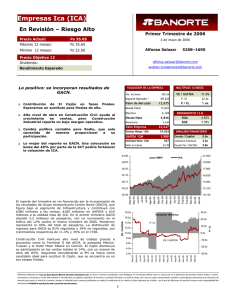

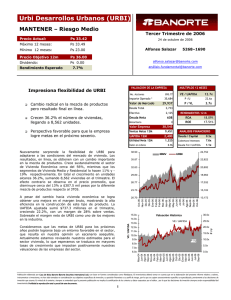

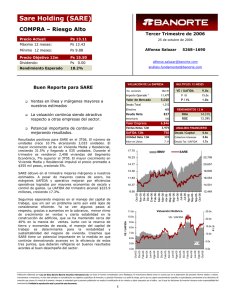

Anuncio

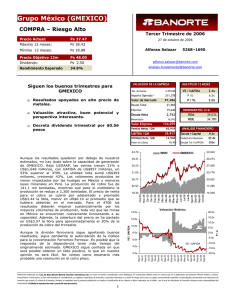

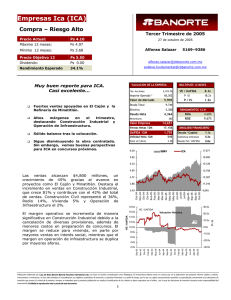

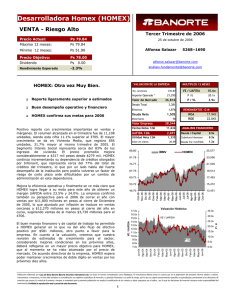

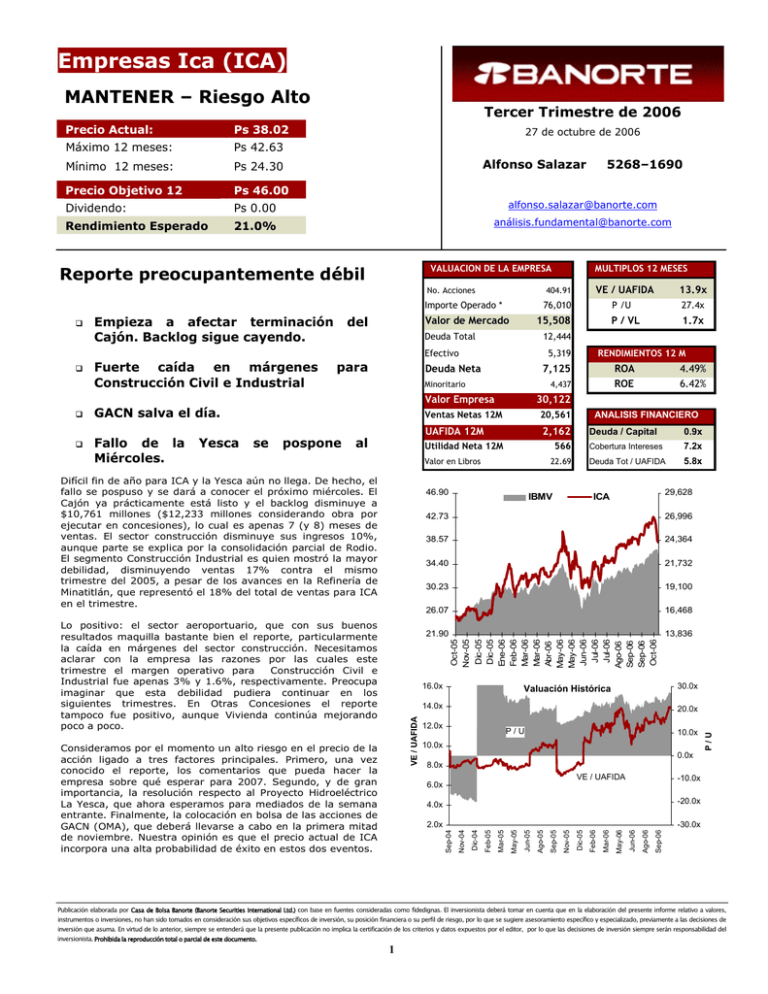

Empresas Ica (ICA) MANTENER – Riesgo Alto Tercer Trimestre de 2006 Precio Actual: Ps 38.02 Máximo 12 meses: Ps 42.63 Mínimo 12 meses: Ps 24.30 Precio Objetivo 12 Ps 46.00 Dividendo: Ps 0.00 [email protected] Rendimiento Esperado 21.0% aná[email protected] 27 de octubre de 2006 Alfonso Salazar VALUACION DE LA EMPRESA Reporte preocupantemente débil No. Acciones del Valor de Mercado 15,508 Deuda Total para Valor Empresa al 20,561 UAFIDA 12M 2,162 Valor en Libros Difícil fin de año para ICA y la Yesca aún no llega. De hecho, el fallo se pospuso y se dará a conocer el próximo miércoles. El Cajón ya prácticamente está listo y el backlog disminuye a $10,761 millones ($12,233 millones considerando obra por ejecutar en concesiones), lo cual es apenas 7 (y 8) meses de ventas. El sector construcción disminuye sus ingresos 10%, aunque parte se explica por la consolidación parcial de Rodio. El segmento Construcción Industrial es quien mostró la mayor debilidad, disminuyendo ventas 17% contra el mismo trimestre del 2005, a pesar de los avances en la Refinería de Minatitlán, que representó el 18% del total de ventas para ICA en el trimestre. 46.90 0.9x 566 Cobertura Intereses 7.2x 22.69 Deuda Tot / UAFIDA 5.8x IBMV 29,628 ICA 42.73 26,996 38.57 24,364 34.40 21,732 30.23 19,100 26.07 16,468 21.90 13,836 Oct-05 Nov-05 Dic-05 Dic-05 Ene-06 Feb-06 Mar-06 Mar-06 Abr-06 May-06 May-06 Jun-06 Jul-06 Jul-06 Ago-06 Sep-06 Sep-06 Oct-06 Lo positivo: el sector aeroportuario, que con sus buenos resultados maquilla bastante bien el reporte, particularmente la caída en márgenes del sector construcción. Necesitamos aclarar con la empresa las razones por las cuales este Construcción Civil e trimestre el margen operativo para Industrial fue apenas 3% y 1.6%, respectivamente. Preocupa imaginar que esta debilidad pudiera continuar en los siguientes trimestres. En Otras Concesiones el reporte tampoco fue positivo, aunque Vivienda continúa mejorando poco a poco. ANALISIS FINANCIERO Deuda / Capital Utilidad Neta 12M 16.0x 30.0x Valuación Histórica Consideramos por el momento un alto riesgo en el precio de la acción ligado a tres factores principales. Primero, una vez conocido el reporte, los comentarios que pueda hacer la empresa sobre qué esperar para 2007. Segundo, y de gran importancia, la resolución respecto al Proyecto Hidroeléctrico La Yesca, que ahora esperamos para mediados de la semana entrante. Finalmente, la colocación en bolsa de las acciones de GACN (OMA), que deberá llevarse a cabo en la primera mitad de noviembre. Nuestra opinión es que el precio actual de ICA incorpora una alta probabilidad de éxito en estos dos eventos. 20.0x 12.0x P/U 10.0x 10.0x P/U VE / UAFIDA 14.0x 0.0x 8.0x VE / UAFIDA -10.0x 6.0x Sep-06 Jun-06 Ago-06 Mar-06 May-06 Dic-05 Feb-06 Nov-05 Jun-05 -30.0x Ago-05 2.0x Mar-05 -20.0x Sep-04 4.0x May-05 pospone 4.49% 6.42% 30,122 Ventas Netas 12M Dic-04 se 1.7x ROA ROE 4,437 Feb-05 Yesca 27.4x P / VL RENDIMIENTOS 12 M 7,125 Minoritario Nov-04 Fallo de la Miércoles. 5,319 Deuda Neta GACN salva el día. 13.9x P /U 12,444 Efectivo Fuerte caída en márgenes Construcción Civil e Industrial VE / UAFIDA 76,010 Sep-05 Empieza a afectar terminación Cajón. Backlog sigue cayendo. MULTIPLOS 12 MESES 404.91 Importe Operado * 5268–1690 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Empresas Ica (ICA) MANTENER – Riesgo Alto Tercer Trimestre de 2006 Precio Actual: Ps 38.02 Máximo 12 meses: Ps 42.63 Mínimo 12 meses: Ps 24.30 Precio Objetivo 12 Ps 46.00 Dividendo: Ps 0.00 [email protected] Rendimiento Esperado 21.0% aná[email protected] RESULTADOS TRIMESTRALES Sep-06 Sep-05 27 de octubre de 2006 Alfonso Salazar ∆ 5268–1690 Jun-06 Millones de Pesos al 30 Sep 06 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES Margen Bruto 5,008 720 376 5,008 677 330 343 38 307 108 2 0 80 347 4 366 126 14 0 97 120 0.30 490 Sep-06 0.0% 6.2% 14.0% -1.1% 773.6% -16.2% -14.2% -87.6% -17.7% 157 0.39 - -23.2% 503 -2.7% Sep-05 0.09 ∆ 5,609 748 357 391 45 364 157 3 0 113 96 0.24 586 Jun-06 14.4% 13.5% 0.84% 13.3% 10.0% 6.9% -0.27% Margen Operativo 9.8% 6.9% -0.08% 10.4% 7.0% Margen Neto 2.4% 3.1% -0.72% 1.7% Margen UAFIDA RESUMEN DEL BALANCE Sep-06 Sep-05 Jun-06 Millones de Pesos al 30 Sep 06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 35,310 20,569 5,319 10,906 2,368 2,640 320 25,460 11,665 5,601 3,242 1,241 1,125 1,163 34,578 19,723 5,724 10,386 1,746 2,536 343 0 21,683 14,045 5,579 6,865 0 -4,806 0 16,569 6,685 791 9,352 13 -273 0 20,960 13,359 4,954 6,989 15 -4,356 0 13,627 4,437 9,189 0 8,892 398 8,494 0 13,618 4,495 9,122 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2