626.pdf

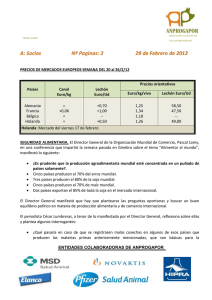

Anuncio