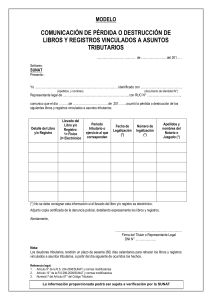

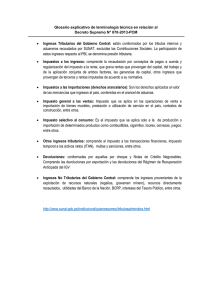

RESOLUCIÓN DE SUPERINTENDENCIA QUE ESTABLECE LAS NORMAS REFERIDAS A LIBROS Y REGISTROS VINCULADOS A ASUNTOS TRIBUTARIOS

Anuncio