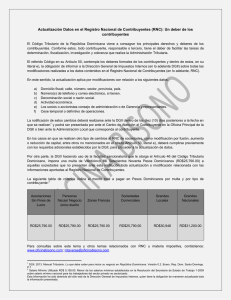

MANUAL TRIBUTARIO LO QUE DEBE SABER PARA Versión 0.1 INICIAR UN NEGOCIO EN REPÚBLICA DOMINICANA República Dominicana Mayo 2011 MANUAL TRIBUTARIO LO QUE DEBE SABER PARA INICIAR UN NEGOCIO EN REPÚBLICA DOMINICANA Esta es una publicación del Departamento de Educación Tributaria de la Dirección General de Impuestos Internos. Derechos Reservados Prohibida la reproducción total o parcial de este libro por cualquier medio sin permiso expreso de los editores. Título: “Manual Tributario: lo que debe saber para iniciar Un Negocio en República Dominicana” Año: 2011, 1ra. Edición Dirección: Germania Montás Yapur Idea y Coordinación: Francisco Vásquez Araujo Colaboradores Especiales : Asociación Nacional de Jóvenes Empresarios (ANJE) Biviana Riveiro Disla Elianna Peña Janet Pérez Sayka Mejía Firelli Mejía Natalia Bonilla Pilar Haché Colaboradores DGII: Rossy Rojas Raymer Mella Santos Lidia A. Ureña Miguel A. Subervi Joel Polanco Ubaldo Trinidad Cordero Laura Acosta Pedro Henríquez Realización: Andrea Ventura Diseño y Diagramación: Carol Alfonsina Berroa Ubiera PRESENTACION En la Dirección General de Impuestos Internos (DGII) estamos convencidos de que educar y asistir al contribuyente en relación con la manera de realizar los procedimientos tributarios, fomenta el cumplimiento voluntario, lo cual influye positivamente en la conformación de una cultura tributaria que valore el respeto a las leyes en ese ámbito. Esto tiene que ver con ciudadanos que están conscientes de que son miembros de una colectividad y que tienen derechos y deberes. En este contexto, la DGII se ha propuesto programas de educación, asistencia e información que persiguen proveer a los contribuyentes espacios de información y herramientas para la interpretación de las leyes y disposiciones tributarias. Uno de esos programas tiene por objetivo la publicación de documentos sobre los procedimientos y trámites tributarios en la búsqueda de la facilitación del cumplimiento voluntario de las obligaciones de los contribuyentes. Del éxito de estos trabajos depende que la complejidad de la normativa no sea un obstáculo para que los emprendedores conviertan sus ideas en unidades productivas para la nación. Es una manera de acercar el ciudadano-emprendedor al ciudadano-contribuyente. En esta ocasión ponemos a la disposición de los interesados y la sociedad en general, el “Manual Tributario: Lo que debe saber para iniciar un negocio en la República Dominicana”, el cual ha sido elaborado con la colaboración de la Asociación de Jóvenes Empresarios (ANJE), con la finalidad de informar sobre los requerimientos y las obligaciones tributarias básicas para emprender un negocio. La colaboración de esta organización empresarial ha permitido que este documento sea escrito en un lenguaje más digerible para el emprendedor y que las preguntas más relevantes queden respondidas. Esta publicación presenta la definición de conceptos, así como orientaciones que ayudarán a conocer, comprender y aplicar las leyes, normas y procedimientos relacionados con la inscripción al Registro Nacional de Contribuyentes, la solicitud de los Comprobantes Fiscales, la presentación y pago de los principales impuestos, entre otros, que serán de utilidad al momento de iniciar un negocio. Con gran satisfacción presentamos esta primera edición del Manual Tributario, con la esperanza de que el mismo sea más que una herramienta informativa, una guía práctica para los interesados en el tema. Germania Montás Yapur Subdirectora General Dirección General de Impuestos Internos CONTENIDO 1. Tipos de negocios en República Dominicana 1.1 Personas Físicas-----------------------------------------------------------------------------------------1 Profesional Liberal--------------------------------------------------------------------------------------1 Oficios Independientes---------------------------------------------------------------------------------1 Negocios de Único Dueño----------------------------------------------------------------------------2 1.2 Personas Jurídicas-------------------------------------------------------------------------------------2 Sociedades con Personalidad Jurídica--------------------------------------------------------------2 Sociedades Irregulares---------------------------------------------------------------------------------3 Sociedades Extranjeras--------------------------------------------------------------------------------3 2. Registro Nacional de Contribuyentes (RNC) 2.1 Generalidades del RNC--------------------------------------------------------------------------------7 ¿Qué es el RNC?--------------------------------------------------------------------------------------7 Obligatoriedad e Importancia del RNC-----------------------------------------------------------7 Deberes del Contribuyente--------------------------------------------------------------7 Derechos del Contribuyente--------------------------------------------------------------------------8 Obligaciones Tributarias---------------------------------------------------------------------8 Nacimiento de la Obligación---------------------------------------------------------------9 Actividades económicas que generan obligaciones tributarias por tipo de negocio o empresa---------------------------------------------------------------------------------------------9 Ciclo de Vida del Contribuyente--------------------------------------------------------------------12 2.2 ¿Quiénes deben inscribirse en el RNC?---------------------------------------------------------14 Personas Físicas--------------------------------------------------------------------------------------14 Personas Jurídicas-------------------------------------------------------------------------------------14 Requisitos para la inscripción al RNC----------------------------------------------------------15 2.3 Pasos previos a la inscripción del RNC------------------------------------------------------16 Personas Físicas----------------------------------------------------------------------------------16 Personas Jurídicas-----------------------------------------------------------------------------------16 Trámites Especiales------------------------------------------------------------------------------------18 CONTENIDO 2.4 Pasos para la inscripción al RNC---------------------------------------------------------------19 Personas Físicas-------------------------------------------------------------------------------19 Instructivo para completar el Formulario de inscripción al RNC (RC-01) para Personas Fisicas-------------------------------------------------------------------------------------20 Personas Jurídicas---------------------------------------------------------------------22 Instructivo para completar el Formulario de inscripción al RNC (RC-02) para Personas Jurídicas----------------------------------------------------------------------------------23 2.5 Uso de la Oficina Virtual (OFV) en la gestión del Registro de Contribuyentes-----------27 Solicitud del RNC Personas Físicas----------------------------------------------------------------27 Solicitud del RNC Personas Jurídicas-------------------------------------------------------------30 Consulta del RNC de contribuyentes registrados-----------------------------------------------31 Solicitud Clave de Acceso a la Oficina Virtual---------------------------------------------------33 Consulta Datos Básicos del RNC------------------------------------------------------------------34 3. Gestión de los Comprobantes Fiscales y Registro de Nómina de empleados 3.1 Solicitud Comprobantes Fiscales----------------------------------------------------------------39 Comprobantes Fiscales-------------------------------------------------------------------------39 Estructura del Número de Comprobantes Fiscales---------------------------------------------39 Clasificación de los Comprobantes Fiscales----------------------------------------40 Comprobantes de uso común--------------------------------------------------------------------40 Tipos de Comprobantes Especiales----------------------------------------------------------------41 Pasos para obtener los Comprobantes Fiscales-------------------------------------------------43 Instructivo para la solicitud de Número de Comprobante Fiscal----------------------------43 3.2 Registro de nómina de empleados en el Ministerio de Trabajo-------------------------------49 Instrucciones para completar la planilla de personal fijo--------------------------------------49 Presentación de la Planilla de Empleados en el Ministerio de Trabajo----------------------50 3.3 Registro de nómina de empleados en la Tesorería de la Seguridad Social (TSS)--------50 Elaboración de archivos de autodeterminación y Novedades-------------------------50 Estructura general de los archivos-----------------------------------------------------------50 Proceso para el envío de archivo-----------------------------------------------------51 Declaración y pago de la retención de asalariado a través de la TSS y bancos afiliados-------------------------------------------------------------------------------------------------54 Aportes al Instituto Nacional de Formación Técnico Profesional (INFOTEP)--------------55 CONTENIDO 4. Obligaciones de los Contribuyentes 4.1 Declaración Jurada------------------------------------------------------------------------59 4.2 Principales Impuestos administrados por la DGII---------------------------------------------59 Impuesto Sobre la Renta de Personas Físicas----------------------------------------------59 Impuesto Sobre la Renta de Personas Juridicas o Sociedades------------------------------61 Anticipos del Impuesto Sobre la Renta--------------------------------------------------------62 Retenciones del Impuesto Sobre la Renta--------------------------------------------------------65 Retribuciones Complementarias------------------------------------------------------------------67 Impuesto sobre las Transferencias de Bienes Industrializados y Servicios (ITBIS)------69 4.3 Formatos de envíos de datos--------------------------------------------------------------------73 4.4 Procedimiento Simplificado de Tributación (PST)-----------------------------------------------72 ¿Qué es el PST?-----------------------------------------------------------------------------72 ¿Quiénes se pueden acoger al PST?---------------------------------------------------------------72 Principales Ventajas del PST-------------------------------------------------------------72 Pasos para solicitar la incorporación al PST----------------------------------------------72 ¿Cómo solicitar la incorporación al PST?-------------------------------------------------------73 Instructivo para completar la Declaración Jurada de Solicitud de Incorporación al PST----------------------------------------------------------------------------------------------73 Solicitud de incorporación del PST, a través de la Oficina Virtual---------------------------77 Ejemplos de Cálculo del PST------------------------------------------------------------------------80 5. Gestión del Cese de Operaciones de un negocio 5.1 Generalidades del Cese de Operaciones-----------------------------------------------------85 Cese de Operaciones de las actividades económicas de Personas Físicas-------------85 Cese de Operaciones de las actividades económicas de Personas Jurídicas--86 Anexos Los Derechos de los Contribuyentes y los Recursos ante la Administración Tributaria-----91 Principales legislaciones que integran el marco legal aplicable a las empresas en la República Dominicana-------------------------------------------------------------------------------------93 Guía de contactos de otras instituciones relevantes------------------------------------------------94 Cámaras de comercio en la República Dominicana-------------------------------------------------95 Manual Tributario: Lo que debe saber para iniciar un negocio en República Dominicana 1 er. Tema Tipos de negocios en República Dominicana Personas Físicas • Profesional Liberal • Oficios Independientes • Negocios de Único Dueño Personas Jurídicas • Sociedades con Personalidad Jurídica • Sociedades Irregulares • Sociedades Extranjeras Los contribuyentes que inician una actividad económica, ya sea bajo el ejercicio independiente de una profesión u oficio, y que no reunan las condiciones requeridas para constituir una sociedad o persona jurídica, se denominan Personas Físicas o Naturales. En tanto, que los que deciden formar una sociedad legalmente constituida y opten por crear una sociedad de capital; sociedad de persona; sociedad de hecho; sociedad irregular o cualquier otra forma de organización no prevista expresamente, cuya característica sea la obtención de utilidades o beneficios, se denominan Personas Jurídicas o Sociedades. 1.1 Personas Físicas Son los entes a los cuales se les reconocen capacidades para ser sujetos de derechos y obligaciones, entre las cuales se describen: Dirección General de Impuestos Internos Al iniciar un negocio o empresa debemos seleccionar la forma que mejor se adecue a nuestras necesidades y requerimientos. Para fines tributarios, es necesario definir si una persona realizará sus actividades económicas como Persona Física o como una Persona Jurídica, ya que la Ley establece obligaciones diferentes para cada una, y por ende, requisitos diferenciados para la inscripción en el Registro Nacional del Contribuyente. Lo que debe saber para iniciar un negocio en República Dominicana 1. Tipos de negocios en República Dominicana Profesional Liberal Se refiere a las personas físicas o naturales que generen obligaciones tributarias al ejercer una profesión o actividad como medio de producción. Ej. • Consultores (as) • Médicos (as) • Abogados (as) • Contadores (as) • Artistas • Entre otros Oficios Independientes Se refiere a las personas físicas o naturales que generen obligaciones tributarias cuando prestan servicios que requieren esfuerzo técnico o habilidad manual. Ej. • Pintor (a) • Mecánicos (as) • Ebanista • Entre otros 1 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Negocio de Único Dueño (1) Todo establecimiento comercial o industrial que se dedique a la venta o producción de bienes y servicios, exceptuando las actividades profesionales y de oficios, realizadas por una persona física. Ej. • Colmados • Tienda de repuestos • Salones de belleza • Entre otros No se consideran negocios de único dueño, las oficinas dedicadas a la prestación de servicios de profesionales liberales. 1.2 Personas Jurídicas Las Personas Jurídicas o Morales son las entidades identificadas con una denominación social que se constituyen de acuerdo a las disposiciones de la Ley No. 479-08 Sobre Sociedades Comerciales y Empresas Individuales de Responsabilidad Limitada (Modificada por la Ley 31-11), a las que se les reconocen como sujeto de derecho y facultades para contraer obligaciones civiles y comerciales. En virtud de la Ley No. 479-08, se entiende que hay sociedad comercial cuando dos o más personas o entidades se obligan a aportar bienes para la realización de operaciones o negocios, con la finalidad de participar en las ganancias y asumir la responsabilidad frente a los compromisos de la sociedad comercial. Entre las principales sociedades comerciales o empresas que se describen en la legislación dominicana, se encuentran las siguientes: Sociedades con Personalidad Jurídica Sociedades Anónimas La Ley define la sociedad anónima como la existente entre dos o más personas bajo una denominación social y se compone exclusivamente de socios cuya responsabilidad por las pérdidas económicas de la sociedad se limita a sus aportes. Su capital estará representado por títulos esencialmente negociables denominados acciones, las cuales deberán ser íntegramente suscritas y pagadas a la sociedad antes de su emisión. Sociedad Anónima Simplificada Es una sociedad creada como sub-tipo de la Sociedad Anónima que se denomina como “Sociedad Anónima Simplificada (SAS)”. Este vehículo societario tiene la limitante de que no puede emitir valores objeto de oferta pública. Sociedades de Responsabilidad Limitada Son las que se forman por dos o más personas mediante aportaciones de todos los socios, quienes no responden personalmente de las deudas generadas por la sociedad o empresa. 2 1 La Norma General 05-2009 sobre Registro Nacional de Contribuyentes (RNC) e Implementación de la Ley de Sociedades establece en el Párrafo del Artículo 15 que los Negocios de Único Dueño registrados en la DGII les será otorgado un RNC distinto del que posee como Persona Física el propietario del negocio, a los fines del cumplimiento de sus obligaciones de forma separada, es decir que la persona propietaria del negocio de Único Dueño deberá declarar sus ingresos a través de la declaración jurada para Personas Físicas (IR-1), de forma independiente al cumplimiento de las obligaciones tributarias generadas por su negocio. Los negocios de Único Dueño, según la referida Norma General recibirán el tratamiento fiscal de una persona moral, en cuanto a las aplicaciones del Código Tributario, es decir que deberán cumplir sus obligaciones tributarias con las características de una Persona Jurídica. Sociedades en Comandita por Acciones Son las que se componen de uno o varios socios comanditados que tendrán la calidad de comerciantes y responderán indefinida y solidariamente de las deudas sociales; y de socios comanditarios, que tendrán la calidad de accionistas y sólo soportarán las pérdidas o las deudas económicas de la sociedad hasta la proporción de sus aportes, es decir el valor pagado por sus acciones. Su capital social estará dividido en acciones. En todo caso el número de los socios comanditarios no podrá ser inferior a tres. Empresa Individuale de Responsabilidad Limitada (EIRL) Es aquella que pertenece a una persona física y es una entidad dotada de personalidad jurídica propia, con capacidad para ser titular de derechos y obligaciones, los cuales forman un patrimonio independiente y separado de los demás bienes de la persona física titular de dicha empresa. Sociedades Irregulares: Son aquellas formas Jurídicas producto de asociaciones o convenciones entre personas a las que la Ley no les reconoce personalidad jurídica, entre las cuales tenemos las siguientes: Dirección General de Impuestos Internos Sociedades en Comandita Simple Son las que existen bajo una denominación social y se componen de uno o varios socios comanditados que responden de manera subsidiaria, ilimitada y solidaria de las obligaciones sociales, y de uno o varios comanditarios que únicamente están obligados al pago de sus aportaciones. Lo que debe saber para iniciar un negocio en República Dominicana Sociedades en Nombre Colectivo Es aquella que existe bajo una denominación social y en la que todos los socios tienen la calidad de comerciantes y responden, de manera subsidiaria, ilimitada y solidaria (2) de las obligaciones generadas por la sociedad o empresa, es decir que responden con todos sus bienes personales presentes y futuros de las deudas contraídas por la sociedad o por cualquiera de sus miembros. Sociedades Accidentales o en Participación Son las que conforme al artículo 149 de la Ley 479-08, resultan de un contrato entre dos o más personas con la calidad de comerciantes que toman interés en una o varias operaciones comerciales determinadas y transitorias, que deberá ejecutar uno de ella en su sólo nombre y bajo su crédito personal, con cargo a rendir cuenta y dividir con sus partícipes las ganancias o pérdidas en la proporción convenida. Estas sociedades podrán formarse para explotar una actividad civil; en tal caso se regirán por los artículos 1832 al 1873 del Código Civil. Sociedades Creadas de Hecho Son aquellas que la Ley no les reconoce personalidad jurídica y por lo tanto no son oponibles a terceros, aunque siguen siendo válidas ante los socios, es decir, que no es reconocida legalmente su personalidad jurídica frente a los que no son miembros de la sociedad. Sociedades Extranjeras: Los Artículos 8 y 11 de la Ley No. 479-08 (Modificada por la Ley 31-11) aclaran las disposiciones relativas a la matriculación en el Registro Mercantil y la obligatoriedad del Registro Nacional de Contribuyentes de las sociedades extranjeras, en caso de que los actos de comercio ejercidos generen obligaciones tributarias en el territorio nacional y que dicha inscripción sea requerida por las leyes y normas tributarias vigentes. Las sociedades comerciales debidamente constituidas en el extranjero, tendrán por domicilio el principal establecimiento que posea o la oficina del representante en cada jurisdicción de la República. Las sociedades comerciales constituidas en el extranjero deberán registrar su domicilio en la inscripción que realicen en el Registro Mercantil de la jurisdicción de dicho domicilio. Las sociedades comerciales debidamente constituidas en el extranjero serán reconocidas de pleno derecho en el país, previa comprobación de su existencia legal por la autoridad que corresponda, de acuerdo con las formalidades establecidas. 2 Responsabilidad Subsidiaria: Es cuando cualquiera de los socios está obligado a responder por las obligaciones de los demás o de la totalidad. Responsabilidad Ilimitada: Es la que obliga a los socios en forma amplísima, sin reconocer límites, a pagar las deudas de la sociedad, aún con sus bienes particulares. Responsabilidad Solidaria: Es la que obliga a cada uno de los socios a responder por la totalidad de las deudas contraídas por la sociedad y sus miembros y no sólo por la parte proporcional a su capital invertido. 3 Tema Manual Tributario: Lo que debe saber para iniciar un negocio en República Dominicana 2 do. Registro Nacional de Contribuyentes (RNC) • Generalidades del RNC • ¿Quiénes deben inscribirse en el RNC? • Pasos previos a la inscripción del RNC • Pasos para la inscripción al RNC • Uso de la Oficina Virtual (OFV) en la gestión del Registro de Contribuyentes ¿Qué es el RNC? El Registro Nacional de Contribuyentes (RNC) es un número de identificación tributaria, creado mediante la Ley 53 del 13 de noviembre de 1970 y establecido como uno de los deberes formales del contribuyente en el artículo 50 del Código Tributario. El mismo es administrado y asignado por la Dirección General de Impuestos Internos (DGII), como código de identificación de los contribuyentes en sus actividades tributarias y como control para dar seguimiento al cumplimiento de los deberes y derechos de éstos. Obligatoriedad e Importancia del RNC (3) El Registro Nacional de Contribuyentes (RNC) debe hacerse constar en todas las facturas, cotizaciones, al igual que en todos los documentos que emitan los contribuyentes. El RNC es imprescindible para: • Operar como negocio o ejercer una profesión liberal • Obtener y emitir Comprobantes Fiscales • Declarar y pagar impuestos • Obtener la clave de acceso (pin) de la Oficina Virtual de la DGII • Realizar todas las actividades ante la DGII Dirección General de Impuestos Internos 2.1 Generalidades del RNC Lo que debe saber para iniciar un negocio en República Dominicana 2. Registro Nacional de Contribuyentes (RNC) Deberes del Contribuyentes Los contribuyentes, responsables y terceros están obligados a facilitar las tareas de determinación, fiscalización, investigación y cobranza que realice la Administración Tributaria y en especial a cumplir los deberes formales que se generan a partir del Registro Nacional de Contribuyentes, tales como los señalados en los literales c), d) y e) del artículo 50 del Código Tributario: • La obligatoriedad de inscribirse en el Registro Nacional de Contribuyentes (RNC) para la realización de actividades susceptibles de generar obligaciones tributarias. • La obligación de informar a la DGII sobre modificaciones a los datos contenidos en su RNC, tales como (4): • Datos del Domicilio Fiscal: calle, número, sector, provincia • Datos del (los) No. (s) de teléfono (s), correo electrónico si tiene • Cambio de la denominación social y/o nombre comercial • Inclusión o modificación de actividad económica • Cambio o modificación a los datos de los socios, miembros del Consejo de Administración y representantes (sólo aplica en caso de sociedades) • Cese temporal o definitivo de operaciones (5) 3 Para más información sobre la obligatoriedad e importancia del RNC puede consultar la Norma General 05-2009. 4 La notificación de estos cambios deberá realizarse en la DGII dentro de los 10 días posteriores a la fecha en que se realicen los mismos. 5 En el caso del Cese temporal o definitivo consulte el tema 5, página 85 de este manual. 7 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Derechos del Contribuyente Las leyes y normas tributarias establecen derechos para los contribuyentes, entre las cuales destacamos: • Exigir a sus suplidores la identificación del RNC en las facturas o documentos contractuales • Consultar la validez del RNC, en los medios disponibles por la DGII • Solicitar a la DGII Certificación de que está registrado como contribuyente • Modificar los datos contenidos en el RNC, con la debida notificación a la DGII • A que todos sus pagos o declaraciones sean asociadas a su RNC Tarjeta de Identificación Tributaria (TIT) Contiene los datos básicos del RNC y es utilizada como medio o instrumento probatorio del registro como contribuyente de las personas jurídicas. RNC: 130-99999-1 DIRECCION GENERAL DE IMPUESTOS INTERNOS Tarjeta de Identificación Tributaria MINATY COMERCIAL Es un número secuencial generado por el sistema Este Número identifica el tipo de contribuyente Es un dígito verificador Secuencia generada de acuerdo a la cantidad de números de RNC emitidos RNC: 130-99999-1 NOMBRE COMERCIAL: FECHA CONSTITUCIONAL: FECHA EXPIRACIÓN: ACTIVIDAD ECONÓMICA: MINATY COMERCIAL 03/12/2008 14/01/2009 IMPORTACIÓN Frontal CÓDIGO 1- Personas Jurídicas (con fines de lucro) 4- Personas Jurídicas (sin fines de lucro) 5- Personas Físicas Al portar esta tarjeta el contribuyente acepta utilizarla como identificación en toda transacción comercial y ante la Administración Tributaria. Esta tarjeta no es transferible. Si encuentra esta tarjeta llame al 809-689-0131 Quejas y Sugerencias o devuélvala a cualquier Administración Local de la Dirección General de Impuestos Internos. Información al Contribuyente 809-689-3444 / www.dgii.gov.do. Reverso Obligaciones Tributarias La asignación de un RNC a cualquier persona física o jurídica da lugar a la generación de obligaciones tributarias vinculadas a las actividades económicas que cada contribuyente realice. 8 1) Transferencia de bienes. En el momento que se emita el documento que ampare la transferencia, o desde que se entregue o retire el bien, si dicho documento no existiese. 2) Importación. En el momento en que los bienes estén a disposición del importador, de acuerdo con la Ley que instituye el régimen de las aduanas. 3) Servicios. En la prestación y locación de servicios, desde la emisión de la factura o desde el momento en que se termina la prestación o desde la percepción total o parcial del precio. 4) Alquiler. En el momento de la firma del contrato de alquiler o en el momento de la entrega de la casa alquilada al arrendatario. Al momento de registrarse un contribuyente debe declarar una fecha de inicio de actividad económica o de operaciones, que determinará la fecha que debe iniciar el cumplimiento del deber formal de informaciones y declaraciones ante la Dirección General de Impuestos Internos presumirá la fecha de inicio de operaciones al momento de su solicitud. Si la administración tributaria determinase que existen hechos generadores de consecuencias impositivas anterior a su registro puede requerir el cumplimiento de dichas obligaciones. Dirección General de Impuestos Internos Una obligación tributaria nace en el momento que se verifica el hecho generador (son los hechos que dice la ley que, una vez producidos hacen surgir la obligación del impuesto), lo cual crea el deber de cumplir con el tributo que corresponde al contribuyente, por ejemplo en el caso del Impuesto Sobre las Transferencias de Bienes Industrializados y Servicios (ITBIS); genera las distintas formas que se expresan a continuación: Lo que debe saber para iniciar un negocio en República Dominicana Nacimiento de la Obligación Asimismo, la Norma General 05-2009 de fecha 31 de marzo del año 2009, señala los tipos de actividades que dan lugar a obligaciones tributarias, así como el plazo de 30 días máximos, contando a partir de la fecha de inicio de operaciones, para la inscripción al Registro Nacional de Contribuyentes. Actividades económicas que generan obligaciones tributarias • Compra y venta de cualquier tipo de bienes muebles o inmuebles; • Importación o exportación de bienes, directamente o a través de terceros; • Transacciones en entidades bancarias o financieras, del país o del exterior; • Prestación o adquisición de servicios, alquileres o arrendamientos, sujetos o no al pago del ITBIS; • Contratación de personal para el desempeño de cualquier actividad del sociedad o entidad; • Realización de contratos de los cuales deriven derechos u obligaciones; • Obtención de rentas de cualquier naturaleza u origen; • Inversiones en otras empresas generadoras de renta de fuente dominicana; • Representación de terceros nacionales o extranjeros, que realicen cualquiera de las actividades descritas anteriormente; • Cualquier otra actividad de lícito comercio o servicio. 9 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Obligaciones tributarias por tipo de negocio o empresa (6) Las obligaciones tributarias se generan con la creación de una empresa o negocio, o el inicio de una actividad profesional u oficio independiente. Para fines tributarios estas obligaciones se establecen automáticamente con la inscripción al Registro Nacional de Contribuyentes (RNC). Por lo tanto a partir de dicha inscripción el contribuyente tiene el deber de presentar y pagar los impuestos para los que aplique, de acuerdo a su actividad económica (7): a) Cuando realiza operaciones de compra y venta se deberá presenta rla declaración jurada con el pago correspondiente. b) Cuando no haya tenido ninguna actividad, presentar su declaración jurada de impuestos sin operaciones. c) Cumplir con sus demás deberes formales de acuerdo a lo establecido en el Código Tributario. A continuación presentamos un esquema donde se puede observar las actividades o hechos que generan obligaciones y la correspondiente declaración de impuesto a presentar: CONTRIBUYENTES HECHO GENERADOR - Las transferencias e importaciones de bienes industrializados. - La prestación y locación de servicios. - Las rentas de trabajo en relación de dependencia. - Ejercicio de profesión u oficio liberal. - De inversiones o ganancias financieras en el exterior. De actividades comerciales. Los pagos o acreditación en cuenta de rentas gravadas de fuente dominicana a Personas Físicas o Naturales y Sucesiones Indivisas. Personas Físicas -Los negocios de Único Dueño, deberán pagar este impuesto sobre el valor total de los activos, incluyendo los inmuebles que figuran en el balance general, no ajustados por inflación y luego de aplicada la deducción por depreciación, amortización y reservas para cuentas incobrables; así como los activos fijos netos para entidades de intermediación financiera, entre otras. - Las transferencias de algunos bienes de producción nacional a nivel de fabricación, así como su importación, servicios de telecomunicaciones, de seguros, y pagos a través de cheques. IMPUESTO Impuesto sobre las Transferencias de Bienes y Servicios (ITBIS) Impuesto sobre la Renta (ISR) Retenciones del ISR Impuesto sobre los Activos (ISA) Impuesto Selectivo al Consumo (ISC) Viviendas, establecimientos comerciales y solares urbanos no edificados, propiedad de Personas Físicas y Negocios de Único Dueño sin contabilidad organizada. Impuesto a la Propiedad Inmobiliaria, Vivienda Suntuaria y Solares Urbanos no Edificados (IPI) Toda transmisión de bienes muebles o inmuebles por causa de muerte o donación. Sucesiones y Donaciones 6 El incumplimiento de los deberes formales tales como la no presentación de la Declaración Jurada, suministrar información falsa o inexacta, entre 10 otros, se penaliza con multas desde cinco (5) a treinta (30) salarios mínimos. 7 Las presentaciones de las declaraciones juradas deben realizarse independientemente que existan pérdidas o saldos a favor. - La transferencia e importaciones de bienes industrializados. - La prestación y locación de servicios. Estas retenciones nacen al momento de efectuar el pago a los suplidores de servicios de conformidad con lo estipulado en el Código Tributario y en las normas complementarias. Personas Jurídicas IMPUESTO Impuesto sobre las Transferencias de Bienes y Servicios (ITBIS) Retenciones de ITBIS - La renta, ingreso, utilidad o beneficio obtenido de un periodo fiscal determinado. - Todo ingreso que constituya utilidad o beneficio que rinda un bien o actividad y todos los beneficios, utilidades que se perciban o devenguen y los incrementos del patrimonio realizados por el contribuyente, cualquiera que sea su naturaleza, origen o denominación. Impuesto sobre la Renta (8) (ISR) Los pagos o acreditación en cuenta de rentas gravadas de fuente dominicana a Personas Físicas y Sucesiones Indivisas. Retenciones del Impuesto sobre la Renta Las Personas Jurídicas, que tengan operaciones o no, pagarán impuesto a los activos sobre el valor total de los activos, incluyendo los inmuebles que figuran en el balance general, no ajustados por inflación y luego de aplicada la deducción por depreciación, amortización y reservas para cuentas incobrables; así como los activos fijos netos para entidades de intermediación financiera, entre otras. Dirección General de Impuestos Internos HECHO GENERADOR Lo que debe saber para iniciar un negocio en República Dominicana CONTRIBUYENTES Impuesto Sobre los Activos (9) (ISA) Las transferencias de algunos bienes de producción nacional a nivel de fabricación, así como su importación, servicios de telecomunicaciones, de seguros, y pagos a través de cheques. Impuesto Selectivo al Consumo (ISC) Toda transmisión de bienes muebles o inmuebles por causa de muerte o donación. Sucesiones y Donaciones 8 Las obligaciones del Impuesto Sobre la Renta (ISR) y el Impuesto Sobre los Activos se generan automáticamente con la inscripción al RNC, los demás impuestos se le genera la obligación a partir de la primera presentación de la Declaración. 9 El impuesto liquidado del impuesto sobre la renta constituye un crédito para el impuesto de los activos. 11 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Ciclo de Vida del Contribuyente Actividades Habituales • Personas Jurídicas • Personas Físicas • En Imprentas • Medios Informáticos (Software) PAGO DEL IMPUESTO • Mensual o anual • Por Internet • Por Adm. Locales • Adm. Locales • Bancos autorizados • E-Banking INSCRIPCION AL RNC REGISTRO DE OPERACIONES Llevar registros de ingresos y gastos, de comprobantes de las actividades realizadas y de facturas propias del desarrollo de la actividad comercial o profesional. FIN DE ACTIVIDAD Comunicar por escrito, debidamente justificada, las razones del fin de la actividad que puede ser un cese temporal, cierre definitivo, venta o fusión del negocio, si se trata de persona jurídica, o por fallecimiento en caso de persona física. REGISTRO DE OPERACIONES • Emisión de facturas PRESENTACION DECLARACION JURADA Inscribirse en el Registro Nacional de Contribuyente (RNC), donde se incorpora el número de Cédula de Identidad, si es persona física, o se le asigna un código mediante una Tarjeta de Identificación Tributaria (TIT), en caso de persona jurídica (empresa). 12 INICIO DE LA ACTIVIDAD ECONOMICA IMPRESION DE COMPROBANTES FISCALES INSCRIPCION RNC IMPRESION DE COMPROBANTES FISCALES Los contribuyentes deberán solicitar a la DGII, la asignación de Número de Comprobante Fiscal (NCF) para todas las facturas a emitir, sean estos generados directamente mediante medios informáticos o eleborados por una imprenta. PRESENTACION DECLARACION JURADA La declaración Jurada es el documento en el que, bajo la fe de juramento, el contribuyente ofrece informaciones determinantes de su obligación tributaria. Se presenta en las fechas, formas y lugares establecidos por las leyes y reglamentos tributarios; generalmente mediante formularios elaborados para esos fines. • Libros de compras y ventas • Otros libros contables FIN DE ACTIVIDAD ECONOMICA • En Adm. Locales INICIO DE ACTIVIDAD ECONOMICA El inicio de actividades económicas, es el momento a partir del cual el contribuyente comienza a operar el negocio o brindar los servicios que generen obligaciones tributarias. PAGO DEL IMPUESTO Realizar el pago de los montos establecidos en la forma que indiquen las leyes y reglamentos tributarios. • Control y fiscalización de la DGII de sus registros contables • Rectificativas • Pago a cuenta • Solicitud de prórroga • Compensación • Certificaciones • Acuerdo de pago • Cese temporal • Cese definitivo • Venta • Reorganización Acuerdo de Pago: facilidad que otorga la DGII a los contribuyentes para pagar en cuotas parciales las deudas que mantengan con la Administración Tributaria. Cese temporal: es cuando el contribuyente decide suspender las actividades de manera temporal, con el fin de reiniciar sus actividades en un futuro, debiendo comunicar por escrito a la Dirección de Impuestos Internos cuando decidan reiniciar sus operaciones. Cese definitivo: se define como el trámite que realizan las Sociedades para liquidar sus operaciones comerciales o para su extinción como ente jurídico en el país. Certificaciones: es una comunicación emitida por la DGII a los contribuyentes, donde se indica el estatus del mismo en la cuenta corriente tributaria. Comprobantes Fiscales: son documentos que acreditan la transferencia de bienes, la entrega en uso, o la prestación de servicios, debiendo éstos cumplir con los requisitos mínimos establecidos por el Reglamento No.254-06 para la Regulación de la Impresión, Emisión y Entrega de Comprobantes Fiscales. Compensación: forma de extinción de la obligación tributaria, liquidando contra ésta créditos líquidos y legalmente exigibles del contribuyente, por concepto de tributos y sus intereses, siempre que sean recaudados por el mismo órgano administrativo y se haga antes de la prescripción. Dirección General de Impuestos Internos • Modificación • Control de impresión • Control de emisión (Cambio de domicilio, teléfono, de Comprobantes Fiscales de Comprobantes en imprentas por parte aporte, actividad, etc.) Fiscales por parte de la DGII de la DGII • Certificaciones Lo que debe saber para iniciar un negocio en República Dominicana Actividades Eventuales Control de impresión de Comprobantes Fiscales a través imprentas: la DGII está facultada por las leyes y normas tributarias para regular el servicio ofrecido por las imprentas y los establecimientos gráficos en la impresión de documentos con fines fiscales. Control y fiscalización de la DGII de sus registros contables: los órganos de la Administración Tributaria disponen de amplias facultades de inspección, fiscalización e investigación a través de sus funcionarios competentes, con el objeto de que sean cumplidas las disposiciones del Código Tributario, y de otras leyes, reglamentos y normas tributarias emitidas. Declaración Rectificativa: formulario que se presenta para corregir datos de una declaración jurada presentada anteriormente. Modificación: cambio de domicilio, teléfono, aportes, actividad económico, entre otros cambios. Reorganización: Se entiende por reorganización de una sociedad el conjunto de actos en virtud de los cuales se produce una transferencia patrimonial, ya sea productos de fusiones, ventas, transferencias, escisiones y demás operaciones análogas o similares a las anteriores, produciendo en algunos casos, la disolución de una o varias de las empresas involucradas en el proceso de reorganización. Solicitud de prórroga: plazo que otorga la DGII a los contribuyentes para la presentación de la Declaración Jurada de Personas Físicas y Jurídicas, previo a la fecha límite a su vencimiento. Pago a cuenta: abono parcial, que se paga por un impuesto o deuda tributaria. Venta: todo acto por el que se transfieren bienes o presten servicios a título oneroso (entrega de dinero). 13 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 2.2 ¿Quiénes deben inscribirse en el RNC? Están obligados a inscribirse en calidad de contribuyentes las Personas Físicas y Jurídicas que realicen operaciones generadoras de obligaciones o responsabilidades tributarias en el territorio dominicano, para poder dar inicio a sus actividades comerciales. Personas Físicas El RNC de una Persona Física dominicana será el mismo número de su Cédula de Identidad. La DGII provee de RNC a personas que no posean Cédula de Identidad y que generen obligaciones tributarias en territorio dominicano, estos son: (10) - Extranjeros no residentes o sin cédula de identidad - Menores de edad, bajo la tutela de adultos, que formen parte de empresas comerciales - Dominicanos (a) residentes en el exterior, sin cédula de identidad Personas Jurídicas El registro como contribuyente de toda persona moral está condicionado a la adquisición de la personería jurídica de dicha entidad, es decir, a que dicha persona haya agotado el procedimiento que establece la ley para su reconocimiento legal. Estos requerimientos que deberán cumplir las sociedades u organizaciones son establecidos por las leyes que las rigen según su naturaleza, en este aspecto nos referimos por ejemplo a las leyes Nos. 122-05 que regula el fomento de las entidades sin fines de lucro o cuando hablamos de la ley 479-08 sobre sociedades comerciales y empresas individuales de responsabilidad limitada. Entre las cuales se encuentran: - Lucrativas (Sociedades Comerciales) • Sociedades de nacionalidad dominicana • Sociedades extranjeras que realicen operaciones en la República Dominicana - No lucrativas (Entidades sin fines de lucro) • Privadas (ONGs) • Condominios • Estatales (dependencias del gobierno) • Entidades amparadas por leyes especiales (organismos internacionales) Sin embargo, existen formas jurídicas producto de la asociación o convención entre dos o más personas que la ley no les reconoce personalidad jurídica, entre estas podemos señalar las siguientes: - Sociedades Accidentales o en Participación - Sociedades Creadas de Hecho Para este tipo de sociedades, su tratamiento se hará de conformidad con el artículo 297 del Código Tributario de la República Dominicana. 14 10 En los casos señalados el RNC de Personas Físicas iniciará con el dígito 5XX-XXXXX-X. Personas Físicas (11) Sociedades Comerciales (12) Requisitos - Formulario RC-01 (Declaración Jurada de Registro y Actualización de Personas Físicas) - Copia de la Cédula de Identidad (o pasaporte en caso de extranjeros) - Copia del registro del nombre comercial (si aplica) - Completar el cuestionario para determinación de obligaciones fiscales. - Formulario RC-02 (Declaración Jurada para el Registro y Actualización de Datos de Sociedades) y anexos, según el caso que se requiera • Anexo A: Para accionistas extranjeros y/o menores de edad. • Anexo B: Para sociedades extranjeras figuren como accionistas • Anexo C: Para aportes en naturaleza - Copia de Registro Mercantil - Para Sociedades Comerciales con Aporte en Naturaleza de Bienes Sujeto a Registro (13) debe anexarse el Informe del Comisarios de Aportes. Se debe anexar copia de Certificado de Título (inmueble) o copia matrícula (vehículo), copia del informe comisario (inmuebles). Solicitud RNC para Empresas Individuales de Responsabilidad Limitada (EIRL) - Formulario RC-02 - Copia Registro Mercantil - Copia de Acto Constitutivo o Copia de Certificación de depósito bancario Solicitud RNC de Sociedades Accidentales o en Participación - Formulario RC-02 - Anexos A y B - Copia del contrato registrado por el Registro Civil correspondiente Solicitud RNC de Sociedades Comerciales Extranjeras - Formulario RC-02 - Anexos A y B - Copia de Registro Mercantil Solicitud RNC de Sociedades Comerciales acogidas a un Régimen Especial de Tributación - Formulario RC-02 - Copia de Resolución emitida por el organismo competente - Copia de Registro Mercantil 11 El depósito de estos documentos no aplica, si la solicitud es a través de la Oficina Virtual. 12 Estos requisitos se aplican para todos los demás tipos de sociedades comerciales no especificados en este cuadro. 13 En los casos de la solicitud de RNC con Aporte en Naturaleza de Bienes no sujeto a registro, se especificará el tipo de bien aportado en el anverso del formulario RC-02, bajo el apartado TIPO DE BIEN APORTADO. Dirección General de Impuestos Internos Personas Físicas y Sociedades Lo que debe saber para iniciar un negocio en República Dominicana Requisitos para la inscripción al RNC 15 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 2.3 Pasos previos a la inscripción del RNC Personas Físicas Las personas físicas para iniciar un negocio o empresa, si optan por operar como tal, deberán realizar el registro del nombre comercial (15), de acuerdo a los establecido en la Ley 20-00 de fecha 11 de agosto del 2000 Sobre Propiedad Industrial en su artículo 113 establece que: “el derecho de uso exclusivo de un nombre comercial se adquiere en virtud de su primer uso en el comercio”. Personas Jurídicas Las compañías para la obtención del RNC deberán cumplir previamente con los procedimientos establecidos para su constitución y matriculación. Pasos Previos Paso I: Nombre Comercial: Se deberá solicitar el registro del nombre comercial en la Oficina Nacional de Propiedad Industrial. El registro del nombre comercial tiene un carácter declaratorio con respecto al derecho del uso exclusivo del mismo, según lo establece el Art. 116 de la Ley 120-00 Sobre Propiedad Industrial (16). Paso II: Pagar los impuestos por constitución de compañías de nacionalidad dominicana equivalente al 1% del capital social autorizado, si aplica (nunca será menor de RD$1,000.00). Ley No. 1041 sobre Constitución de Compañías de fecha 21/11/35 modificada por las Leyes Nos. 288-04, de fecha 28/09/2004 y 173-07 de Eficiencia Recaudatoria del 18/07/07 (17). ¿Cómo saber el impuesto a pagar por constitución de compañía? Deberá dar los siguientes pasos: 1. Acceda al portal de Internet www.dgii.gov.do, sección de “Servicios Web” 2. Seleccione la opción Calculadora “Constitución de Compañías” 3. Digite el monto del capital Social Autorizado 4. El sistema le mostrará el impuesto a pagar 5. Indique el RNC del solicitante, pulse Verificar RNC 6. El Sistema mostrará la autorización de pago correspondiente. El pago puede efectuarlo a través de e-banking de los Bancos BHD, Popular, León y Reservas o por ventanilla en el Banco del Progreso, Banco de Reservas, Banco BDI, Banco López de Haro y Banco Scotiabank o en las Administraciones Locales de la DGII. 16 15 Las personas físicas que se dediquen al ejercicio de una profesión liberal u oficio independiente no requieren el uso de un nombre comercial para realizar sus actividades económicas. 16 Para más información en cuanto a los requisitos del registro de nombre, deberá dirigirse a la Oficina Nacional de Propiedad Industrial (ONAPI) y/o acceder a su portal en Internet www.onapi.gov.do 17 De acuerdo a lo que establece la Norma General 05-09, Artículo 2 estarán exceptuadas de este impuesto las empresas individuales de responsabilidad limitada debido a que no son sociedades comerciales, por lo tanto no estarán sujetas en su constitución. El sistema le genera la autorización del monto a pagar (1% sobre el Capital Social Autorizado) Indique el RNC del solicitante, pulse verificar RNC Dirección General de Impuestos Internos Digite el monto del Capital Social Autorizado. Pulse calcular. Lo que debe saber para iniciar un negocio en República Dominicana Calculadora Constitución de Compañias El sistema le mostrará la autorización de pago La autorización de pago tiene una vigencia de 5 días calendario luego de la impresión a través del portal en internet de la DGII. 17 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Paso III: Inscripción de la sociedad en el Registro Mercantil Luego de la redacción y firma de los documentos constitutivos, se procede a la solicitud del Registro Mercantil, así como al depósito y al registro de documentos ante la Cámara de Comercio y Producción de la provincia en la cual establezca su domicilio. Ver Art.7, Ley 3-02 sobre Registro Mercantil. El plazo para la inscripción o matriculación en el Registro Mercantil es de un mes a partir del inicio del ejercicio del comercio o de la fecha de la constitución de la sociedad. A partir de este Registro las Sociedades adquieren Personalidad Jurídica y sus documentos societarios adquieren la publicidad necesaria para ser oponibles a terceros. Concluidos los pasos descritos anteriormente el contribuyente o gestor deberá solicitar la inscripción al RNC ante la DGII, al momento de iniciar sus operaciones. Trámites especiales para algunos tipos de negocios • Ministerio de Medioambiente Los permisos y licencias ambientales aplican a todo proyecto, obra de infraestructura, industria o cualquier otra actividad, tanto privada como del Estado, que por sus características pueda afectar, de una manera u otra, los recursos naturales, la calidad ambiental y la salud de los ciudadanos, incluyendo su bienestar psíquico y moral. Para más información en cuanto a los requisitos, acceder a la página de internet www.medioambiente.gov.do • Ministerio de Salud Pública y Asistencia Social Informaciones sobre el Proceso de Habilitación de Centros de Salud. Para más información en cuanto a los requisitos, acceder a la página de internet www.sespas.gov.do • Ministerio de Educación Este Ministerio realiza la evaluación de instituciones educativas privadas para reconocimiento y/o acreditación del mismo. Generación de informes y trámites para la autorización del centro o respuesta de no calificación con las recomendaciones correspondientes. Para más información en cuanto a los requisitos, acceder a la página de internet www.see.gob.do • Junta Monetaria Los requerimientos para Agentes de Cambio y Agentes de Remesas y Cambio (Reglamento Cambiario) se hacen ante la Junta Monetaria. En el enlace encontrará información sobre las precondiciones, documentos y actos legales que se requieren para optar por una autorización de la Junta Monetaria y operar como Agentes de Cambio y Agentes de Remesas y Cambio. Para más información en cuanto a los requisitos, acceder a la página de internet www.bancentral.gov.do • Instituto Dominicano de las Telecomunicaciones Todos los servicios que requieren la autorización de la realización de actividades relacionadas a los servicios de Telefonía, Difusión por Cable, Difusión Sonora, Difusión Televisiva o Servicios Portadores, su solicitud de concesión, licencia e inscripciones se realizan ante el Instituto Dominicano de las Telecomunicaciones (INDOTEL). Para más información en cuanto a los requisitos, acceder a la página de internet www.indotel.gob.do 18 • Superintendencia de Valores Para comprender los deberes de las entidades que desean cotizar en el mercado de valores de la República Dominicana, acceder a la página de internet www.siv.gov.do • Ministerio de Deporte Para verificar los requisitos de operación de las Bancas de Apuesta, acceder a la página de internet www.sedefir.gov.do 2.4 Pasos para la inscripción al Registro Nacional de Contribuyentes En todo caso, tanto las Personas Físicas como las Jurídicas deben completar los siguientes formularios, por la vía que deseen: a través de la Oficina Virtual, por la Administración Local correspondiente o en el Centro de Atención al Contribuyente de la sede principal de la DGII. Tipo de Contribuyentes Personas Físicas Personas Jurídicas Código de Formulario Vía Solicitud - RC-01 Declaración Jurada de Registro y Actualización de Personas Físicas - Oficina Virtual - Administración Local - Centro de Atención al Contribuyente - RC-02 Declaración Jurada para el Registro y Actualización de Datos de Sociedades Anexo A: Para accionistas extranjeros y/o menores de edad Anexo B: Para sociedades extranjeras como accionistas Anexo C: Para aportes en naturaleza - Oficina Virtual - Administración Local - Centro de Atención al Contribuyente Dirección General de Impuestos Internos • Agencias de viajes: Para más información en cuanto a los requisitos, acceder a la página de internet www.sectur.gob.do Lo que debe saber para iniciar un negocio en República Dominicana • Ministerio de Turismo Los requisitos para la licencia de operación de Hoteles, Restaurantes, Gift Shop, Agencias de Viajes. Hoteles: Para más información en cuanto a los requisitos, acceder a la página de internet www.sectur.gob.do Personas Físicas Las Personas Físicas pueden: • Hacer su solicitud en el portal de internet www.dgii.gov.do, sección Oficina Virtual, sin necesidad de presentar ningún documento adicional, deberán completar y enviar el Formulario para la Declaración Jurada de Registro y Actualización de Personas Físicas (RC-01). • Dirigirse personalmente a la Administración Local correspondiente o al Centro de Atención al Contribuyente en la Sede Principal y completar debidamente el referido Formulario. 19 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Instructivo para completar el formulario de inscripción al RNC (RC-01) para Personas Físicas I. Datos Generales del Contribuyente En este apartado se indicarán los datos de identificación y de localización del contribuyente. DECLARACION JURADA DE REGISTRO DE PERSONAS FISICAS DIRECCION GENERAL DE IMPUESTOS INTERNOS Fecha DATOS GENERALES DEL CONTRIBUYENTE Nombre(s): Apellido(s): Cédula de Identidad o Pasaporte (si es extranjero): Teléfono: Nacionalidad: Sexo: M Celular: Correo Electrónico: Dirección: Calle Edif. Número Urb./ Barrio / Sector/ Res. Provincia / Ciudad / Municipio Referencia para ubicar su residencia II. Datos del Negocio (si aplica) Este apartado se refiere a los datos del tipo de servicio o negocio al que se dedica. DATOS DEL NEGOCIO Nombre Comercial: Teléfono: Fax: Fecha de inicio de operaciones: Dirección del Negocio (Establecimiento): Calle Referencia para ubicar su establecimiento 20 F Fax: Edif. Número Urb./ Barrio / Sector/ Res. Provincia / Ciudad / Municipio DETERMINACION DE OBLIGACIONES 1)- Sus ingresos los obtiene porque: a) Recibe pago de un patrón o patrones (asalariado) b) Posee acciones en empresas c) Presta servicios profesionales de manera independ. d) Posee un negocio 5)- Sus inmuebles están ubicados en zona: a) Rural b) Urbana 6)- ¿Posee título de propiedad a su nombre? a) SI b) NO 2)- Para el desarrollo de su actividad será necesario: a) Tener trabajadores a los que paga un sueldo b) Pagar comisión a los asalariados c) Pagar presentación de servicios independientes d) No tendrá trabajadores 7)- ¿Cual es el sector económico al que pertenece? a) Industrial b) Comercial c) Servicio 3)- ¿En qué lugar desarrolla su actividad económica? a) En su residencia b) En un local alquilado c) En un local propio d) En las instalaciones donde presta servicios d) Agropecuario 8)- Describa la(s) Actividade(s) Económica(s) del Negocio Principal: Secundaria: 4)- ¿Posee usted bienes inmuebles? a) Si b) No 9)- ¿Sus ventas van dirigidas al mercado? a) Local b) Internacional c) Local e Internacional DATOS DE SUCURSALES (Si aplica) Nombre Comercial Dirección Teléfono Fax 1 2 3 Dirección General de Impuestos Internos Este apartado se refiere a los datos del cuestionario que se utiliza para la creación de las obilgaciones tributarias de las Personas Físicas registradas como Contribuyentes. Lo que debe saber para iniciar un negocio en República Dominicana III. Determinación de Obligaciones 4 IV. Datos del Representante En este apartado se indicarán los datos de la persona apoderada por el contribuyente para los fines de que la misma tramite la obtención del RNC ante la DGII. DATOS DEL REPRESENTANTE (Si aplica) Nombre(s): Apellido(s): Cédula de Identidad o RNC: Teléfono: Celular: Fax: Correo Electrónico: Dirección: Calle Edif. Número Urb./ Barrio / Sector/ Res. Ciudad / Provincia / Municipio Los signatarios de este documento dan fé de juramento que las informaciones consignadas en el mismo son correctas y que no han omitido ni falseado dato alguno que deba contener, siendo todo su contenido la fiel expresión de la verdad. Autoriza a la Dirección General de Impuestos Internos a auditar y rectificar las informaciones presentadas en este formulario, mediante las verificaciones de lugar. Firma del Solicitante Firma del Representante Documentos que debe anexar a este formulario en caso de que su solicitud se realice de manera presencial: * Fotocopia de la Cédula de Identidad o Fotocopia del Pasaporte(en caso de representante) * Certificación de Registro de ONAPI (como constancia del nombre comercial) 21 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Personas Jurídicas Las Personas Jurídicas pueden solicitar su RNC por las siguientes vías: • Hacer su solicitud en el portal de internet www.dgii.gov.do, sección Oficina Virtual, deberán completar el formulario RC-02 (Declaración Jurada para el Registro y Actualización de Datos de Sociedades) y sus Anexos si fuere necesario, luego de evaluados los Datos consignados en el RC-02, se le asignará el RNC. • Depositar en la Administración Local que corresponde o al Centro de Atención al Contribuyente en la Sede Principal y completar debidamente el referido formulario, conjuntamente con los anexos, según el caso que se requiera. La Persona Jurídica luego de obtener la autorización de RNC, podrá solicitar la clave de acceso o pin para uso de los servicios de la Oficina Virtual. El tiempo estimado para la entrega del RNC de Personas Jurídicas de las solicitudes depositadas en las Administraciones Locales o en el Centro de Atención al Contribuyente de Santo Domingo es de 5 días laborables, para las Administraciones Locales del Interior del País es de 15 días laborables. Las autorizaciones de RNC de Sociedades a través de la Oficina Virtual serán otorgadas con firma digital. El formulario RC-02 debe ser completado y presentado por ante la Dirección General de Impuestos Internos luego de realizar los requisitos de incorporación o modificación necesarios, en virtud de lo establecido en la Ley 3-02 sobre Registro Mercantil para las sociedades comerciales. 22 • Domicilio Fiscal (arts. 12, 13 y 14 del Código Tributario, Ley 11-92 de fecha 16 de mayo del 1992). • Tipo de Sociedad o Entidad, tanto las regidas por la ley 479-08 sobre Sociedades Comerciales y Empresas Individuales de Responsabilidad Limitada, como las que no tengan fines lucrativos. • Fecha de Constitución, que es la fecha de emisión del Registro Mercantil o Matriculación. • Capital Social Autorizado, (éste puede ser indicado en pesos dominicanos, dólares estadounidenses o euros, según corresponda a la moneda del lugar de constitución). Dirección General de Impuestos Internos I. Datos del Contribuyente: Este apartado es obligatorio para el procesamiento de cualquier solicitud, en él se colocarán los datos generales de la sociedad: Lo que debe saber para iniciar un negocio en República Dominicana Instructivo para completar el formulario de inscripción al RNC (RC-02) para Personas Jurídicas • Capital Social Autorizado (18), (modificado por la Ley 479-08, vigente a partir del 11 de junio 2009). • Número de Registro Mercantil, numeración asignada por la Cámara de Comercio y Producción. • La Cámara de Comercio y Producción que emitió el registro mercantil. • El número de recibo de pago del impuesto sobre el capital social autorizado. (Ley 10-41 de fecha 21 de noviembre de 1935 modificada por la Ley No.173 de fecha 17 de julio del 2007 de Eficiencia Recaudatoria. • Fecha de inicio de operaciones (19) (sólo para los casos de incorporaciones). • Fecha de cierre del ejercicio fiscal (art.300 del Código Tributario, Ley 11-92), se debe completar de acuerdo a lo establecido en los estatutos de la Sociedad. • Actividad Económica, donde se declara la actividad a la cual se dedicaran a los fines de que se le registre en la DGII, conforme al CIIU (20). 18 En lo que se refiere al capital suscrito y pagado las empresas nacionales deberán cumplir con las siguientes disposiciones: a) Las Sociedades Anónimas el capital social mínimo deberá ser de treinta millones de pesos dominicanos (RD$30, 000,000.00). b) Las Sociedades Anónimas Simplficadas, el capital mínimo deberá ser de tres millones de pesos dominicanos (RD$3,000,000.00) c) En caso de la Sociedad de Responsabilidad Limitada deberá tener como mínimo el capital social autorizado de cien mil pesos (RD$100,000.00). d) En cuanto a las empresas Individuales de Responsabilidad Limitada el patrimonio será fijado en el acto de constitución. 19 Para las empresas extranjeras, la fecha de inicio de operaciones será la fecha en que se inicien las actividades en la República Dominicana. 20 CIIU (Catálogo Industrial Internacional Unificado), clasificación industrial internacional uniforme de todas las actividades económicas, que tiene como propósito agrupar las actividades similares y por categoría, a fin de facilitar el manejo de información para análisis estadísticos y económicos del sector. 23 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana II. Entidades sin Fines de Lucro: Las entidades sin fines de lucro deberán marcar el tipo de entidad y el número de la autorización del organismo rector que la regula: III. Motivo de la presentación de la Declaración: Deberán indicar cuál es la razón de la presentación de la declaración: • Incorporación al RNC • Cese de operaciones* • Reinicio de operaciones* • Disolución • Solicitud Tarjeta Identificación Tributaria (TIT) • Objeto • Fecha de cierre • Modificación de domicilio • Adición de nombre comercial • Accionistas • Adición sucursales • Consejo de Directores • Capital Social Autorizado • Capital Suscrito y Pagado * En estos casos se deberá indicar el motivo por el cual está cesando las operaciones, la fecha en que inicia el cese y la fecha en que termina, así como el reinicio de operaciones que indica la autorizacion de cese emitida por la DGII. IV. Regímenes Especiales: Son normativas dirigidas a sectores económicos que por su naturaleza o actividad requieren incentivos para el desarrollo de sus operaciones, como son exenciones del cumplimiento de ciertas obligaciones tributarias. Este apartado es para las sociedades acogidas a los Regímenes Tributarios Especiales establecidos, tales como: Zonas Francas Industrial; Zonas Francas Comerciales; Zona Especial de Desarrollo Fronterizo, Cadena Textil, Sobre Incentivo Turístico, Pro industria y Productos de Energía Renovable. 24 Datos de los miembros del Consejo de Administración: • Nombre y apellido o la denominación social • Número de Cédula de Identidad o RNC • Cargo que ocupa dentro del Consejo de Administración Datos de los socios: • Nombre y apellido o la denominación social • Número de Cédula de Identidad o RNC • Cantidad de cuotas sociales o acciones que posee • Valor de cada cuota social o acciones • Valor total del aporte (numerario o en naturaleza) Dirección General de Impuestos Internos En este apartado deberán indicar los datos de los socios o miembros del Consejo de Administración. Lo que debe saber para iniciar un negocio en República Dominicana V. Accionistas y Miembros del Consejo de Administración Nota: - En los casos de que el aporte sea en naturaleza deberá indicar además el tipo de bien que aporta - El valor de las acciones se refiere a la cuantía o valor monetario por acción. 25 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Ejemplo: Si el capital es de RD$1,000 repartido en 100 acciones o cuotas sociales, entonces el valor de las acciones o cuotas sociales es de RD$10. Es decir que el valor resultante de la cantidad de socios multiplicado por el valor de las acciones o cuotas sociales será igual al valor del aporte. 100 cuotas o acciones x 10 = Valor cuota o acciones 1,000 Valor del aporte VI. Sucursales Este apartado deberá ser completado en casos de que la sociedad tenga, además de su establecimiento principal, otras sucursales y en los casos de adición de sucursales de sociedades ya incorporadas al Registro Nacional de Contribuyentes. VII. Responsable por la solicitud En este apartado se indicarán los datos de la persona u oficina que gestiona o es responsable por la solicitud del RNC. 26 2) Si los socios o miembros del Consejo de Administración son sociedades extranjeras no registradas en esta Dirección General de Impuestos Internos deben completar el anexo B para la solicitud de incorporación de accionistas. 3) Para los casos de Aportes en Naturaleza de bienes sujetos a registro (vehículo o inmueble) deben completar el anexo C. Formularios anexos al RC-02 Anexo A: Registro de Accionistas No Incorporados al Registro Nacional de Contribuyentes El anexo A está dirigido al registro de las personas físicas accionistas, cuotarios o miembros del Consejo de Administración no incorporados a la Base de Datos del RNC (personas físicas extranjeras no residentes en República Dominicana, menores de edad, dominicanos residentes en el exterior que no posean Cédulas de Identidad dominicana). En la parte superior se indicará la denominación social y el RNC de la compañía en que son accionistas las personas sujetas a este registro. Dirección General de Impuestos Internos 1) En caso de que un socio o miembro del consejo de Administración sea extranjero y no tenga Cédula de Identidad, deberá completar el anexo A para estos fines. Lo que debe saber para iniciar un negocio en República Dominicana Aporte en Naturaleza: son las contribuciones de socios al capital de las compañas en bienes muebles o inmuebles, materiales o incorporales que a cambio de ellos el socio recibirá acciones o cuotas sociales. Anexo B: Registro de Sociedades Extranjeras como Accionistas El anexo B está dirigido al registro en la Base de Datos del RNC de los accionistas, cuotarios o miembros del Consejo de Administración que sean sociedades extranjeras. Está compuesto por siete apartados de los cuales sólo se completará uno por cada socio /miembro. (en caso de que la empresa tenga más de 7 accionistas, cuotarios o miembros se completan tantos anexos como sea necesario). Anexo C: Aportes en Naturaleza El anexo C está dirigido a los aportes en naturaleza de bienes sujetos a registro (vehículos e inmuebles). En el primer apartado se debe indicar la denominación social y RNC de la sociedad que recibe el aporte, el monto total del aporte y las fechas de la primera y segunda asambleas. Los montos de los aportes deben ser expresados en pesos dominicanos y no pueden ser inferiores a los avalúos realizados por la Dirección General de Impuestos Internos (véase la Norma General 2-98 de fecha 8 de enero del año 1998). 2.5 Uso de la Oficina Virtual (OFV) en la gestión del Registro Nacional de Contribuyentes Solicitud del RNC de Personas Físicas Ventajas de solicitar RNC a través de la Oficina Virtual: • Facilita el proceso de inscripción al RNC de los profesionales liberales o trabajadores independientes. • Ahorro de tiempo, costos y recursos, en cuanto al depósito de los documentos y el traslado de los contribuyentes. • La respuesta para las personas físicas tiene un plazo de 48 horas. 27 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana PASO I 1.-Ingrese al portal de la DGII www.dgii.gov.do 2.-Seleccione la sección de Oficina Virtual 3.-En el menú Inscripción, escoja la opción Persona Física PASO II 1.-Complete el formulario con los datos requeridos Las casillas donde aparece el asterisco (*) en rojo, indica que es obligatorio completar esos datos. 2.- Pulse Enviar documento 28 Es importante tener presente: Dirección General de Impuestos Internos Imprima la constancia del envío y conserve el número de recepción para dar seguimiento a su solicitud Lo que debe saber para iniciar un negocio en República Dominicana PASO III • Las personas físicas extranjeras que sólo tengan pasaporte no se pueden inscribir en el RNC a través de la Oficina Virtual, deberán dirigirse físicamente a la Administración Local más cercana. • Las personas físicas con negocios de único dueño tienen la opción de registrar el nombre comercial autorizado por la Oficina Nacional de Propiedad Industrial (ONAPI), aunque su RNC sea igual a su mismo número de Cédula de Identidad. La Persona Física luego de obtener la autorización para utilizar su número de Cédula como RNC, podrá solicitar la clave de acceso para uso de los servicios de la Oficina Virtual. La Norma General 05-2009 sobre Registro Nacional de Contribuyentes e Implementación de la Ley de Sociedades establece en el Párrafo del Artículo 15 que los Negocios de Único Dueño registrados en la DGII les será otorgado un RNC de sociedad distinto del que posee como persona física su propietario, a los fines del cumplimiento de sus obligaciones de forma separada. 29 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Solicitud del RNC de Personas Jurídicas (21) Ventajas de solicitar RNC a través de la Oficina Virtual: • Facilita el proceso de incorporación al RNC de los contribuyentes Personas Jurídicas o Sociedades. • La autorización del RNC es realizada a más tardar a las 72 horas después de haber realizado la solicitud. • Ahorro de tiempo, costos y el traslado de los contribuyentes. PASO I 1.- Ingrese al portal de la DGII www.dgii.gov.do 2.- Seleccione la sección de Oficina Virtual 3.-En el menú Inscripción, escoja la opción Persona Jurídica PASO II 1.- El solicitante debe digitar el RNC/Cédula (Responsable de la Solicitud) y el número de recibo de pago del capital autorizado, el cual debe digitar sin guiones. (sólo para sociedades lucrativas) 2.- Pulse continuar PASO III 1.- Complete el formulario con los datos requeridos, de acuerdo al tipo de sociedad que este solicitando el RNC 2.- Complete los anexos según el caso: Anexo A: Para accionistas extranjeros y/o menores de edad. Anexo B: Para sociedades extranjeras como accionistas. Anexo C: Para aportes en naturaleza. 3.- Imprima la constancia de envío 30 21 Las solicitudes de RNC a través de la Oficina Virtual de las Personas Jurídicas serán autorizadas automáticamente mediante firma digital El número de RNC para Personas Jurídicas legalmente constituidas está impreso en la Tarjeta de Identificación Tributaria (TIT), donde además consta la denominación social, el nombre comercial y la fecha de incorporación. En caso de que se deba incluir algún anexo, si éste no es enviado, la solicitud quedará incompleta y será cancelada a las 48 horas. Consulta datos RNC contribuyentes registrados: Puede consultar los contribuyentes inscritos en el RNC e través de la página virtual www.dgii.gov.do, con la finalidad de depurar que los suplidores de bienes y servicios estén debidamente registrados en la Dirección General de Impuestos Internos con el propósito de que esto sea un mecanismo previo de depuración y que las transacciones realizadas con ese suplidor puedan ser reconocidas como gastos deducibles al momento de registrar los NCF emitidos por el mismo. Dirección General de Impuestos Internos • Haber pagado el Impuesto de Constitución de Compañías. • Tener aprobado el Registro Mercantil (si aplica). • Retirar la Tarjeta de Identificación Tributaria (TIT) y el Acta de Incorporación al RNC en el Centro de Atención al Contribuyente, en caso de Persona Jurídica de Santo Domingo, y para las sociedades del resto del país, en la Administración Local que le corresponda. Lo que debe saber para iniciar un negocio en República Dominicana Es importante tener presente: PASO I 1.- Ingrese al portal de la DGII www.dgii.gov.do 2.- Seleccione la sección Servicios Web 3.- Seleccione la opción Consultas 31 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana PASO II 1.- Seleccionar consulta RNC PASO III 1.- Pulsando aquí puede hacer la consulta tanto por el RNC/Cédula como por la denominación Social/Nombre Pulsando aquí el contribuyente puede descargar la lista de los contribuyentes que están registrados en la DGII. 32 Seleccione la opción “Solicitud de Clave” PASO II Registre el RNC o Cédula sin guiones, seleccione el tipo de contribuyente (físico/jurídico) y pulse “Continuar”. Dirección General de Impuestos Internos PASO I Lo que debe saber para iniciar un negocio en República Dominicana Solicitud Clave de Acceso a la Oficina Virtual PASO III Complete el formulario con las informaciones requeridas y pulse “Enviar Solicitud” PASO IV El sistema presentará un mensaje de confirmación, indicando que su clave de acceso le será remitida al correo electrónico indicado en la casilla “Representante Legal” en el transcurso de cuarenta y ocho (48) horas. 33 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Consulta datos básicos del RNC a través de la Oficina Virtual El Contribuyente luego que obtiene la clave de acceso (pin) a la Oficina Virtual podrá consultar los datos respectivos a: • Datos básicos del RNC • Socios / Accionistas • Establecimientos • Actividades Económicas • Obligaciones ¿Cómo realizar la consulta? PASO I 1. Ingrese a la oficina virtual 2. Coloque su usuario y clave asignada PASO II El Sistema presentará la página principal de los servicios de la OFV, identificada con sus datos (Nombe/ Denominación Social y RNC o Cédula) En la sección de “Registro” seleccione la opción que desee consultar. PASO III Seleccionando la opción “Datos Básicos” de RNC el sistema presentará un detalle del registro. 34 PASO V Seleccionando la opción “Establecimientos” el sistema presentará las sucursales de la empresa Dirección General de Impuestos Internos Seleccionando la opción “Socios / Accionistas” el sistema presentará los accionistas de la empresa. Lo que debe saber para iniciar un negocio en República Dominicana PASO IV PASO VI Seleccionando la opción “Actividades Económicas” el sistema presentará las actividades establecidas de acuerdo al renglón económico al que pertenezca el contribuyente. PASO VII Seleccionando la opción “Obligaciones” el sistema presentará los impuestos que aplican para su actividad económica. 35 Tema Manual Tributario: Lo que debe saber para iniciar un negocio en República Dominicana 3 er. Gestión de los Comprobantes Fiscales y Registro de Nómina de empleados • Solicitud Comprobantes Fiscales • Registro de nómina de empleados en el Ministerio de Trabajo • Registro de nómina de empleados en la Tesorería de la Seguridad Social (TSS) Una vez obtenido el RNC, los contribuyentes deberán solicitar a la DGII la asignación de Número de Comprobante Fiscal (NCF) para todos los Comprobantes Fiscales a emitir, sean éstos generados directamente a través de medios informáticos o elaborados por una imprenta. Comprobantes Fiscales: son documentos que acreditan la transferencia de bienes, la entrega en uso, o la prestación de servicios, debiendo éstos cumplir con los requisitos mínimos establecidos por el Reglamento No.254-06 para la Regulación de la Impresión, Emisión y Entrega de comprobantes fiscales. El contribuyente debe llevar registros de las transacciones realizadas, tanto de los ingresos como de los gastos, así como del patrimonio del negocio; manteniendo custodia de los comprobantes fiscales de las actividades realizadas (comercial o profesional), para validación y soporte de futuros controles que podrá realizar la DGII. Es responsabilidad de los contribuyentes validar que todos los comprobantes fiscales que les sean emitidos por sus proveedores de bienes y servicios, hayan sido autorizados por la DGII. Número de Comprobante Fiscal (NCF): secuencia alfa numérica con que se identifica un comprobante fiscal, otorgado por la DGII a los contribuyentes que emitirán los mismos. A través de esta numeración, quien recibe el comprobante fiscal puede comprobar su validez, determinando si ha sido autorizado por la DGII y si el comprobante fiscal fue emitido realmente por el emisor correspondiente. Dirección General de Impuestos Internos 3.1 Solicitud Comprobantes Fiscales Lo que debe saber para iniciar un negocio en República Dominicana 3. Gestión de los Comprobantes Fiscales y Registro de Nómina de empleados Para consultar la validez de un comprobante fiscal con relación al RNC del contribuyente que lo emite puede hacerlo a través del portal en internet de la DGII: 1. Accesar a la página principal de la DGII , Sección Servicios Web, seleccione “Consultas”. 2. Luego seleccione la opción “Consulta NCF”. Digite el RNC de su suplidor y el número de comprobante fiscal. Estructura del Número de Comprobante Fiscal (NCF) Posiciones • A • 99 • 999 • 999 • 99 • 99999999 Serie División de Negocios Punto de Emisión Área de Impresión Tipo de Comprobante Fiscal Secuencia El NCF está compuesto por 19 caracteres, cada uno de los cuales tiene una función o importancia que facilitará la aplicación del mismo. A continuación una descripción detallada de la estructura de un NCF. • Serie: se identifica con una letra, la cual permite reconocer si el NCF fue solicitado por los contribuyentes o impreso por la DGII. Las letras de la A-J corresponden a comprobantes solicitados por contribuyentes y de la P-U corresponden a secuencias internas de la DGII para formularios provisionales de venta en las Administraciones Locales. • División de Negocios: dos caracteres que indican un criterio de sub-clasificación de negocios interna del contribuyente. 39 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana • Punto de Emisión: Se refiere a cada local o establecimiento perteneciente a un contribuyente autorizado a emitir comprobantes fiscales. El mismo lo representan los tres caracteres siguientes dentro de la estructura del NCF. • Área de Impresión: los tres dígitos siguientes que indican cada mecanismo que se utiliza para emitir los comprobantes fiscales, ya sea caja registradoras, hand held o cualquier departamento específico que se encargue de su impresión y/o emisión. • Tipo de Comprobante Fiscal: los dos dígitos que corresponden a la posición 10 u 11 dentro de la estructura del NCF que indican el tipo de comprobante que será emitido. Código 01 02 03 04 11 12 13 14 15 Tipo de NCF Facturas que generan Crédito y Sustentan Costos y/o Gastos Facturas para Consumidores Finales Notas de Débito Notas de Crédito Proveedores Informales Registro Único de Ingresos Gastos Menores Regímenes Especiales de Tributación Comprobantes Gubernamentales Secuencial: ocho caracteres consecutivos que iniciarán de derecha a izquierda en 1 y terminarán de acuerdo a la cantidad de NCF solicitados por el contribuyente. Clasificación de los Comprobantes: los Comprobantes Fiscales podemos dividirlos en dos grupos: De uso Común y Especiales. De Uso Común: Son los comprobantes que se usarán permanentemente en las operaciones económicas de los contribuyentes, permitiendo de esta forma, al comprador o usuario, validar la deducción de los gastos y costos deI impuesto Sobre la Renta o crédito fiscal del ITBIS y anular operaciones de ventas. • NCF que Generan Crédito y Sustentan Costos y Gastos (Código 01): a) Registran las transacciones comerciales de compra y venta de bienes y/o los que prestan algún servicio. b) Permiten al comprador o usuario que lo solicite sustentar gastos y costos del ISR o créditos del ITBIS. • NCF a Consumidores Finales (Código 02): a) Acreditan la transferencia de bienes, la entrega en uso o la prestación de servicios a consumidores finales. b) Estos comprobantes no poseen efectos tributarios, es decir, que no podrán ser utilizados para créditos en el ITBIS y/o reducir gastos y costos del ISR. • Notas de Débito (Código 03): a) Documentos que emiten los vendedores de bienes y/o los que prestan servicios para recuperar costos y gastos, como: intereses por mora, fletes u otros, después de emitido el comprobante fiscal. b) Sólo podrán ser emitidas al mismo adquiriente o usuario para modificar comprobantes emitidos con anterioridad. • Notas de Crédito (Código 04): Documentos que emiten los vendedores de bienes y/o prestadores de servicios por modificaciones posteriores en las condiciones de venta originalmente pactadas, es decir, para anular operaciones, efectuar devoluciones, conceder descuentos y bonificaciones, reparar errores, entre otros caso parecidos. 40 *Registro de Proveedores Informales DEFINICION ¿QUIEN LO EMITE? Se usará para el registro de créditos de ITBIS y/o costos y gastos del ISR, de proveedores no registrados o informales, por parte del contribuyente que los va a hacer valer ante la DGII. El que usará el crédito de ITBIS o registrará el costo y gasto para ISR. *Registro Único de Ingresos Comprobante para registrar un resumen de las transacciones realizadas durante el El contribuyente día, principalmente de aquellos productos exentos del ITBIS. Registro de Gastos Menores Registro de gastos diversos realizados fuera del domicilio de la empresa, para cubrir gastos incurridos en el mercado informal por personal autorizado por el contribuyente. El contribuyente ¿A NOMBRE DE QUIÉN SE EMITE? CASOS DE USO A nombre del proveedor, indicando su Cédula de Identidad. De igual forma se reportará con esa Cédula de Identidad. Proveedores no registrados en el RNC Ejemplo: Proveedores de productos agrícolas, pesqueros, servicios de transporte, entre otros. Del mismo contribuyente • Contribuyentes acogidos al PST • Estaciones de Gasolina • Salones de Belleza • Colmados, entre otros Del mismo contribuyente Venta de alimentos informales (frituras, kioscos de comida, etc) Alojamiento ocasional informal. Parqueos. Reparaciones menores y ocasionales de medios de transporte. Registro de venta de bienes o prestación de servicios a sectores acogidos a regímenes especiales de tributación. Proveedores Contribuyente • Operadoras de Zonas Francas • Empresas de Zonas Francas • Entidades acogidas a la Ley de Desarrollo Turístico • Entidades acogidas a la Ley de Desarrollo Fronterizo • Cuerpos Diplomáticos acreditados en el país • Organismos de la iglesia Católica Son los utilizados en la compra y venta de *Comprobantes bienes y servicios a Gubernamentales las instituciones del Estado. Proveedores Entidad Gubernamental Venta de Bienes o Servicios a una Entidad Estatal Regímenes especiales de tributación Dirección General de Impuestos Internos TIPOS Lo que debe saber para iniciar un negocio en República Dominicana Tipos de Comprobantes Especiales 41 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana * Registro de Proveedores Informales El crédito en el ITBIS y el gasto del ISR sólo serán admitidos por la DGII si el contribuyente (quien emite el comprobante) realiza las retenciones correspondientes del 16% de ITBIS y del 10% del Impuesto sobre la Renta respectivamente (Art. 309 del Código Tributario). Para el caso del ITBIS sólo aplica si los servicios son gravados. *Registro Único de Ingresos El uso de este comprobante fiscal especial no libera al contribuyente de emitir otros tipos de comprobantes a solicitud de un cliente en particular que no sea consumidor final, ni de continuar emitiendo facturas prenumeradas, de acuerdo a lo que establece el Reglamento No. 254-06. *Comprobantes Gubernamentales Los documentos emitidos por los organismos e instituciones gubernamentales son válidos ante la DGII como comprobantes de las transacciones realizadas por los contribuyentes. Las instituciones gubernamentales encargadas de suministrar los servicios de agua y energía eléctrica deberán emitir a sus clientes comprobantes del tipo No.1 para sustentar créditos del ITBIS o deducir gastos y costos del ISR. Importante Todas las Personas Físicas o Jurídicas domiciliadas en la República Dominicana, que realicen operaciones de transferencia de bienes, entrega en uso, o presten servicios a título oneroso o gratuito, deben emitir comprobantes fiscales, conservando copia de los mismos. Flujo Solicitud de Autorización de Número de Comprobantes Fiscales Luego de la incorporación y previo al inicio formal de las operaciones, el contribuyente deberá solicitar por escrito su alta (activación), a fin de obtener sus Números de Comprobantes Fiscales. Contribuyente DGII Solicita autorización de No. de NCF Valida datos del RNC Al inscribirse en el RNC el contribuyente, la DGII le asigna automáticamente diez (10) NCF con valor fiscal, a fin de que pueda iniciar sus operaciones mientras se realiza el proceso de alta (activación) de la autorización de los NCFs solicitados. Para consultar la validez de los NCFs, visite nuestro portal en internet www.dgii.gov.do/ser vicios web. Autoriza alta (activación) del contribuyente DGII Contribuyente Autoriza secuencia NCF Soicita NCF Informa al Contribuyente 42 Visita domicilio del negocio PASO No.2.- Hacer la solicitud por una de las siguientes vías: • A través de la Oficina Virtual en la página Web de la DGII, www.dgii.gov.do, para lo cual debe poseer clave de acceso o pin. • En el Centro de Atención al Contribuyente de la Oficina Principal o en el Área de Información de las Administraciones Locales en todo el país. • En cualquier imprenta Autorizada por la DGII (sólo para los contribuyentes que utilizan servicios de imprentas) completar el Formulario FNCF-01 y tramitarlo a través del establecimiento gráfico (imprenta) por la cual imprime sus facturas. PASO No.3.- Luego de recibir la autorización de la DGII y las secuencias numéricas de los NCF solicitados, el contribuyente debe proceder de acuerdo a la manera en que genere y emita los Comprobantes Fiscales; según las siguientes opciones: a) Imprimir sus Comprobantes Fiscales en Imprentas Autorizadas, en caso de que el contribuyente utilice proceso manual al momento de la facturación, (ver lista de imprentas autorizadas en la página de internet de la DGII ; b) Cargar la secuencia de los NCF por cada tipo de Comprobante Fiscal en su sistema informático. Las Administraciones Locales tienen disponible para la venta, talonarios de los diferentes tipos de Comprobantes Fiscales pre-impresos con NCF autorizados, que podrán adquirir los contribuyentes para ser utilizados de manera provisional. Dirección General de Impuestos Internos PASO No.1.- Completar el formulario de solicitud de autorización FNCF-01, (gratuito), haciendo constar la cantidad y tipo de Comprobantes Fiscales solicitados, así como identificando la imprenta seleccionada para la impresión de los mismos, si aplica. Lo que debe saber para iniciar un negocio en República Dominicana Pasos para obtener los Comprobantes Fiscales: Dichos comprobantes autorizados deberán contener: el nombre o denominación social, domicilio, teléfono, el RNC de la sociedad o persona física, así como el número de comprobante fiscal (NCF) asignado por la DGII. Instructivo solicitud de Números de Comprobantes Fiscales I. DATOS GENERALES DEL CONTRIBUYENTE: En este apartado registre los datos relacionados al RNC o Cédula, Nombre o Denominación Social, Nombre Comercial del contribuyente, así como los datos del domicilio fiscal: Dirección, Provincia, Ciudad, Sector, Teléfono, Celular, Fax y Correo Electrónico (indispensable). DIRECCION GENERAL DE IMPUESTOS INTERNOS SOLICITUD AUTORIZACION NUMEROS DE COMPROBANTES FISCALES FNCF-01 V-2006 DATOS DEL CONTRIBUYENTE RNC/CEDULA NOMBRES Y APELLIDOS RAZON SOCIAL NOMBRE COMERCIAL SECTOR DIRECCION NO PROVINCIA CIUDAD TELEFONO FAX CORREO ELECTRONICO CELULAR 43 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana II. DIVISION EMPRESARIAL: En este apartado, se registrarán los datos correspondientes a las características de la empresa o negocio, donde se emitirán los comprobantes fiscales, tales como: DIVISIONE EMPRESARIAL (Indique el nombre según corresponde) DIVISIONES SUCURSALES PUNTO DE EMISION Divisiones: se refiere a los diferentes tipos de gestiones de negocios bajo una misma estructura organizacional que puede haber en una empresa, es decir que funcionan bajo un mismo RNC. En esta columna se deberá colocar el Nombre de la División para la cual se desea solicitar la secuencia de NCF. 4 5 6 7 8 9 10 Zona o Sucursal: se refiere a los diferentes puntos de venta que posee una empresa o áreas por donde se generan los comprobantes, cuya ubicación es diferente a la Oficina Principal. En esta columna se deberá colocar el nombre de la zona o sucursal para la cual se desea solicitar la secuencia de NCF. Punto de Emisión: se refiere al lugar por donde se imprimirá el tipo de comprobante fiscal que el contribuyente solicitó para cada una de sus zonas o sucursales. Importante Al momento de completar cada uno de estos apartados el contribuyente deberá colocar, en líneas diferentes, cada uno de los datos correspondientes, a fin de diferenciar a qué característica corresponde tipo de NCF solicitado. III. TIPO DE EMISION: En este apartado se registrará la forma en que el contribuyente emitirá sus Números de Comprobantes Fiscales, deberá indicar: • Si sus NCF serán impresos vía una imprenta o establecimiento gráfico autorizado por la DGII; • O a través de un Sistema Informático o Paquete de Automatización de Oficina (Office, Star u otros), es decir, marcar con una X si son Pre-Impresos o Electrónicos. IV. IMPRENTA AUTORIZADA: En este apartado el contribuyente deberá registrar el RNC/Cédula y nombre de la Imprenta o Establecimiento Gráfico que seleccionó para imprimir sus NCF. 44 NOMBRE IMPRENTA Importante El contribuyente deberá seleccionar la imprenta o el Establecimiento Gráfico de la lista publicada por la DGII como “Imprentas Autorizadas” para imprimir comprobantes fiscales, previo depositar la solicitud. Para consultar la lista de imprentas autorizadas por la DGII: 1. Accesar a la página principal de la DGII www.dgii.gov.do, Sección Servicios Web, pulsar click en “Consultas”. 2. Luego seleccione la opción “Consulta Imprentas Autorizadas” 3. Puede realizar sus consultas directamente entrando su RNC/Cédula o puede pulsar “Ver Todas las Imprentas Autorizadas”. V. DATOS DEL REPRESENTANTE: Dirección General de Impuestos Internos RNC / CEDULA Lo que debe saber para iniciar un negocio en República Dominicana IMPRENTA AUTORIZADA En este apartado se deberán registrar los datos de la persona que está tramitando la solicitud, especificando RNC/Cédula, Nombre (s) y Apellido (s), Teléfono, Celular, Correo Electrónico, Cargo que Ocupa en la empresa, Nacionalidad. JURAMENTO DEL SOLICITANTE En este apartado debe anotarse el nombre y en calidad de qué, interviene la persona que hace la presentación de la solicitud de números de comprobantes fiscales. DATOS DEL REPRESENTANTE RNC/CEDULA NOMBRES Y APELLIDOS CELULAR CORREO ELECTRONICO TELEFONO CARGO QUE OCUPA NACIONALIDAD 45 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Proceso de solicitud Números de Comprobantes Fiscales por la Oficina Virtual (OFV) PASO I 1. Ingrese a la oficina virtual 2. Coloque su usuario y clave asignada PASO II 2. En la sección “Comprobantes”, elija la opción “Solicitar Comprobantes” 46 Complete los campos con las informaciones requeridas, pulse “Agregar” para guardar la información y luego “Enviar Solicitud”. Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana PASO III PASO IV El sistema generará la autorización y la secuencia de los NCF. Plazo de respuesta a la solicitud: Una vez recibida la solicitud de autorización, con los números de comprobantes fiscales, el plazo para dar respuesta a la misma de acuerdo al Decreto 254-06 es de diez (10) días laborables, sin embargo, la DGII responderá en 72 horas, y cuando la solicitud sea por la Oficina Virtual (OFV), la respuesta será inmediata (en línea). Dicha respuesta se realizará mediante la emisión de una resolución administrativa de autorización de emisión de números de comprobantes fiscales por parte de la DGII. 47 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana La resolución contiene los siguientes datos: • Nombre o denominación social del emisor autorizado • Nombre comercial (si lo hubiere) • Número de Registro Nacional de Contribuyentes (RNC) • Cantidad, Rango Secuencial de Número de Comprobante Fiscal y tipo (s), de comprobante (s) fiscal (es) cuya impresión y emisión se autoriza • Establecimiento gráfico autorizado a imprimir los comprobantes fiscales (en caso de que los NCF sean emitidos en formato impreso). Los Comprobantes Fiscales podrán ser impresos: 1. Directamente por los propios contribuyentes (sistemas computacionales de la empresa y/o máquinas registradoras). 2. Por las imprentas o establecimientos gráficos autorizados por la DGII. Autorización para imprenta y establecimientos gráficos: La Dirección General de Impuestos Internos (DGII), está facultada por las leyes y normas tributarias para regular el servicio ofrecido por las imprentas y los establecimientos gráficos en la impresión de documentos con fines fiscales, con el propósito de fomentar la transparencia en el registro de las operaciones por parte de los contribuyentes, así como ejercer control del crédito tributario declarado por éstos. Requisitos para solicitar la autorización: a) Para los contribuyentes: Cuando una persona Física o Jurídica desee emitir e imprimir sus propios Comprobantes Fiscales deberá: • Haber obtenido alta (activación) de NCF • Completar formulario de solicitud • Estar inscrito en el Registro Nacional de Contribuyentes (RNC) b) Para las imprentas y establecimientos gráficos • Completar formulario de solicitud. • Estar inscritos en el Registro Nacional de Contribuyentes (RNC). • Que su actividad económica principal o sea la impresión de documentos de acuerdo a lo consignado en el RNC. • Estar al día en sus obligaciones tributarias (Impuesto sobre la Renta e ITBIS). • Tener una cuenta de correo electrónico (Internet). 48 Deberes de los establecimientos gráficos autorizados: • Colocar la calcomanía (sticker de autorización de la DGII) en un lugar visible de la empresa. • Imprimir únicamente los comprobantes fiscales que estén autorizados por la DGII en cada caso particular. • Elaborar o imprimir los comprobantes fiscales con los requisitos de pre impresión dispuestos en el Reglamento 254-06. • Informar a la DGII del hurto, robo, extravío o destrucción de comprobantes fiscales impresos y no entregados a los contribuyentes emisores. Dentro de los treinta (30) días en que se hubiesen producido los hechos. • Renovar cada año la licencia de autorización. Todo empleador está obligado a presentar la Planilla de Personal Fijo al Ministerio de Trabajo o representación local correspondiente, dentro de los quince días siguientes al inicio de sus actividades. La Planilla de Personal Fijo se renovará anualmente y se depositará en el Ministerio de Trabajo o representación local correspondiente a más tardar el día 15 de enero de cada año. Luego de ser depositado la planilla de personal fijo el empleador no puede hacer ninguna alteración en la copia en su poder, sólo puede hacer correcciones al momento de la comprobación en presencia del Inspector de Trabajo, el cual lo hará constar en el reglón destinado a observaciones. A partir del año 2011, se puede completar la planilla a través de la página web del Ministerio de Trabajo. Instrucciones para completar la planilla de personal fijo. La Planilla del Personal Fijo puede ser completada a mano o en letra de molde, con los siguientes datos: RNC: Registro Nacional de Contribuyentes. Denominación Social de la Empresa: nombre que identifica legalmente al consorcio o conjunto de empresas asociadas al que pertenece el establecimiento que se informa. Dirección General de Impuestos Internos Previo al registro de la nómina en la Tesoria de la Seguridad Social (TSS), todos los empleadore deberán remitir al Ministerio de Trabajo, la Planilla de Personal Fijo, con la finalidad de que el estado cuente con una bas de datos, que será utilizada para fines de control de los procesos relacionados a los trabajadores dependientes y sus empleadores. Lo que debe saber para iniciar un negocio en República Dominicana 3.2 Registro de nómina de empleados en el Ministerio de Trabajo Distribución de Horario de Trabajo/Turno Horario: los turnos de horarios de trabajo serán establecidos en el Formulario DGT-3, para la declaración de nómina de empleados. SDSS: número del Sistema Dominicano de Seguridad Social correspondiente a cada trabajador. Fecha de Entrada: se indicará el día, mes y año en que el trabajador comenzó a laborar en la empresa. Ejemplo: el trabajador inició su labor el 12 de mayo de 1980. Fecha de Entrada 12/05/1980 Ocupación: Es la labor principal que realiza el trabajador en la empresa. Ejemplo: Obrero que corta patrones. Ocupación Patronista Turno Horario: anotar el número de turno que corresponde a cada trabajador de acuerdo a los turnos establecidos en el formulario DGT-3, para la declaración de nómina de empleados, artículo 177 del Código de Trabajo y Ley No.97-97 de fecha 30 de de mayo de 1997. 49 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Presentación de la Planilla de Empleados en el Ministerio de Trabajo: 1.- La capacidad límite aceptada por página es de 25 trabajadores. Serán devueltas por el Departamento de Correspondencia las planillas que no cumplan con este reequerimiento. 2.- El formulario DGT-3 anexo deberá contener sólo las informaciones requeridas por el Ministerio de Trabajo, se prohíbe omitir o añadir cualquier dato. 3.- Las columnas del DGT-3 anexo deberán introducirse en el orden preestablecido por el Ministerio de trabajo. 4.- En caso de necesitar información adicional podrá comunicarse con la Dirección de Trabajo del Ministerio de Trabajo. 3.3 Registro de nómina de empleados en la Tesorería de la Seguridad Social (TSS) Elaboración de Archivos de Autodeterminación y Novedades Está orientado para que los empleadores puedan construir sus archivos de novedades (modificaciones o movimientos de la nómina), así como sus archivos de autodeterminación mensual y/o retroactiva, con los cuales reportarán las informaciones relacionadas con el Sistema Dominicano de Seguridad Social y las retenciones de Impuesto Sobre la Renta de asalariados. A través de estos archivos el empleador informa conjuntamente a la TSS y a la DGII sobre la nómina de un período específico, para fines de que se recalculen su notificación de pago y su liquidación de ISR. La fecha de envío es mensual, desde el día siguiente al tercer día hábil (laborable) del mes, hasta el tercer día hábil del mes siguiente. En caso de realizar correcciones a las notificaciones de pago o liquidación de impuestos no pagadas, el empleador podrá realizar la rectificativa a través del sistema de la TSS, en la fecha en que sea detectado el error o la modificación. Estructura General de los archivos Todos los archivos deberán tener tres tipos de registros, según se indica a continuación: Identificador E D S Descripción Encabezado Detalle Sumario Solo existirán un registro de encabezado y uno de sumario. Para el caso de detalle existirán tantos registros como sea necesario Los contribuyentes podrán descargar sus plantillas de novedades y autodeterminación ingresando a la página en internet de la TSS www.tss.gov.do, en la sección de “Instructivos Varios” y seleccionar la opción “Plantillas y Formularios”. 50 Por ejemplo, si se reporta una novedad de ingreso o si un trabajador se registra a mediado de un mes por primera vez en un archivo de autodeterminación, los salarios cotizables reportados tanto para la Seguridad Social como para fines impositivos, deberán corresponder a la proporción devengada por el trabajador en el período que se reporta. De esa misma manera, si se reporta una novedad de salida de un trabajador que ha trabajado una X cantidad de días del período declarado, el salario reportado deberá corresponder también a la proporción devengada por el trabajador en el mismo período. Proceso para el Envío de los Archivos Los archivos tienen que ser enviados a través de la TSS, exclusivamente por los representantes autorizados de cada empleador los cuales deben: 1- Ingresar a la página en internet de la TSS y en la sección del “Suir Plus” seleccionar la opción de “Empresas” 2- Para acceder a la cuenta debe de indicar el RNC/Cédula de la persona Física o Jurídica, la cédula del representante, la clave de acceso y pulsar aceptar. 3- Luego de que acceda al “SUIR PLUS” debe seleccionar la opción “Gestión de Archivo” y pulsar en “Envío de Archivo”. Dirección General de Impuestos Internos Tanto en los archivos de novedades como de autodeterminación mensual o retroactiva, los valores relativos al salario deberán ser exactamente igual a los correspondientes al período que se reporta. Lo que debe saber para iniciar un negocio en República Dominicana Sobre los salarios y otras remuneraciones reportados vía archivos 4- Una vez seleccionada la opción debe indicar el tipo de proceso a enviar y pulsar la opción “Browse”, para indicar la ruta o ubicación del archivo que va a remitir a la TSS. 5- Luego de adjuntar la información debe pulsar en “Cargar”. Una vez reportadas las informaciones de Novedades o de Autodeterminación, se recalcularán la Notificación de Pago de la Seguridad Social y la Liquidación de Impuesto Sobre la Renta. El empleador deberá pagar en las fechas previstas por la TSS y la DGII, a través de los bancos autorizados. 51 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Proceso para registrar novedades en la TSS PASO I: El contribuyente debe ingresar a la página principal y en la sección del “Suir Plus” seleccione “Empresas” PASO II: Para acceder a la cuenta indicar RNC/Cédula de la Persona Física o Jurídica, la cédula del representante, la clave de acceso y pulsar aceptar. PASO III: Luego de que acceda al “Suir Plus” seleccionar la opción Novedades donde podrá registrar las m o d i f i c a c i o n e s q u e re q u i e r a . 52 PASO V: Dirección General de Impuestos Internos Seleccionada la opción aparecerá un recuadro en el cual le indica los campos a modificar. Luego de completados estos datos debe pulsar “Insertar”, para que de esta manera se pueda cargar al sistema las novedades realizadas. Lo que debe saber para iniciar un negocio en República Dominicana PASO IV: Para completar y/o visualizar el formulario completo, debe utilizarse la barra de desplazamiento vertical: Nota: A través de la Sección “Novedades” el Empleador puede hacer modificaciones a la nómina por cambios surgidos en la misma, hasta el tercer día laborable de cada mes. 53 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Declaración y pago de la retención de asalariados a través de la TSS y bancos afiliados. Conforme con las disposiciones establecidas en la Ley 87-01 que crea el Sistema Dominicano de Seguridad Social y la Norma General 10-04, se establece que los empleadores pagarán las retenciones mensuales por concepto del Impuesto Sobre la Renta a los asalariados, a través del Sistema Único de Información, Recaudo y Pago (SUIR) que opera la Tesorería de la Seguridad Social (TSS) y los Bancos afiliados. ¿Cómo y cuándo declarar y pagar la retención a los asalariados a través de la TSS? Con los datos recibidos de cada empleador, la TSS generará un volante de liquidación de las Retenciones de Asalariados, por lo que los contribuyentes deben: 1- Ingresar a la página principal de la TSS www.tss.gov.do, y en la sección del “SUIR PLUS” seleccionar la opción de “Empresas”. 2- Indicar el RNC/Cédula de la Persona Física o Jurídica, la cédula del representante, la clave de acceso y pulsar aceptar. 3- Una vez ingrese al “SUIR PLUS”, debe posicionar el cursor sobre “Liquidaciones del ISR”; ubicado en la parte superior de la pantalla y seleccionar el tipo de notificación de acuerdo al estatus de esta (vigentes y vencidas, pagadas y exentas). 4- Pulsar el número de referencia e imprimir notificación. Para efectuar el pago, podrá acudir con el volante de liquidación a uno de los bancos autorizados: Banco BHD, Banco León, Banco Popular, Banreservas, Banco del Progreso y Banco Santa Cruz. La fecha límite para pagar es el día 10 de cada mes, según lo establece el art. 61 del Reglamento del ISR y sus modificaciones. 54 ¿Qué grava? • El 1% del total de sueldos pagados en la nómina del empleador • El 0.5% de las bonificaciones distribuidas a los asalariados como reconocimiento de la participación de estos en los beneficios de la empresa. Este valor es una contribución del empleado. ¿Cómo se liquida la contribución? • Al completar los datos correspondientes a las nóminas de cada mes a través del sistema SUIR PLUS de la Tesorería de la Seguridad Social, se genera automáticamente la autorización para el pago de esta contribución. ¿Cuál es la fecha límite de pago? • La contribución al INFOTEP debe pagarse a más tardar el día 10 del mes siguiente a la contribución. Dirección General de Impuestos Internos • Las empresas deben realizar el aporte en base a sus nóminas mensuales a favor del Instituto Nacional de Formación Técnico Profesional (INFOTEP). Lo que debe saber para iniciar un negocio en República Dominicana Aportes al Instituto Nacional de Formación Técnico Profesional (INFOTEP) 55 Tema Obligaciones de los Contribuyentes • Declaración Jurada • Principales Impuestos administrados por la DGII • Formatos de envíos de datos • Procedimiento Simplificado de Tributación (PST) Manual Tributario: Lo que debe saber para iniciar un negocio en República Dominicana 4 to. 4.1 Declaración Jurada Es un documento con carácter legal que la DGII tiene facultad de establecer según el artículo 50 del Código Tributrario, en el que bajo la fe de juramento el contribuyente ofrece informaciones necesarias para determinar el impuesto a pagar. El pago es el cumplimiento de la prestación del tributo liquidado y debe ser efectuado por los contribuyentes, sean estas personas físicas o jurídicas, en las fechas y formas establecidas. 4.2 Principales Impuestos Administrados por la Dirección General de Impuestos Internos IMPUESTO SOBRE LA RENTA DE PERSONAS FISICAS Dirección General de Impuestos Internos Los contribuyentes y los responsables están obligados al cumplimiento de las obligaciones tributarias y de los deberes formales, de acuerdo a lo que establece el artículo 7 del Código Tributario Dominicano y en las normas especiales emitidas por la Dirección General de Impuestos Internos. Lo que debe saber para iniciar un negocio en República Dominicana 4. Obligaciones de los Contribuyentes ¿Qué grava? • Las rentas de trabajo en relación de dependencia, de ejercicio profesional y de oficio liberal. • Actividades comerciales, • Inversiones o ganancias financieras en el exterior. ¿Cuál es la tasa a pagar? Tanto para las personas físicas contratadas en relación de dependencia como para aquellas personas físicas que realizan declaración jurada personal anual, mediante el formulario IR-1, se aplica una escala impositiva progresiva de 15%, 20% ó 25% sobre el valor de los ingresos obtenidos durante el año. Para fines del cálculo del impuesto se considera un monto anual de ingresos exentos (exención contributiva) que se ajusta por inflación cada año. El valor a pagar se calcula de la siguiente forma: a) Asalariados: su empleador calcula el impuesto y lo deduce del ingreso del empleado, considerando la exención contributiva. b) Los negocios de único dueño podrán obtar por dos metodos de tributación: el PST o el metodo ordinario, es decir presentar un declaración del Impuesto Sobre la Renta (IR-2) * ¿Quiénes deben declarar y pagar? • Las personas físicas o naturales por los ingresos percibidos superiores a la exención contributiva, • Las personas que perciban ingresos de más de una fuente. * Para más información sobre el PST, refierase a la página 72, de este manual 59 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana ¿Qué o quiénes están exentos? • Las personas físicas con ingresos que no sobrepasen la exención contributiva anual RD$371,124.00 al año (2011). (Ajustable anualmente por inflación) • Dividendos pagados en acciones, provenientes de una sociedad de capital a sus accionistas, cuando las mismas sean utilizadas para recapitalizar dicha sociedad. • Dividendos pagados en efectivo, provenientes de una sociedad de capital a sus accionistas, cuando se haya efectuado la retención. • Gastos de educación consignados por cuenta personal o de los dependientes directos. ¿Cuándo presentar y pagar? Hasta el 31 de marzo, es decir dentro de los noventa (90) días después de la fecha de cierre del ejercicio anterior (que comprenda del 1 de enero al 31 de diciembre). Formulario requerido • Declaración Jurada del Impuesto sobre la Renta de Personas Físicas (Form. IR-1), conjuntamente con los anexos IR-A y B. • Las personas físicas que sólo poseen ingresos por conceptos de salario no necesitan realizar declaración personal, a menos que deseen hacer uso de la exención de gastos de educación, para lo cual deberán completar la declaración jurada de renta para asalariados a través del formulario IR-18. Principales documentos e informaciones necesarias para completar la Declaración Jurada del Impuesto Sobre la Renta de Personas Físicas (IR-1 y anexos)*: 1.- Con contabilidad organizada: - Enviar los gastos a través del formato de envío 606 (Compras de Bienes y Servicios), a más tardar los días 15 de cada mes (Norma 01-2007). Documentos e informaciones que se deben tener en cuenta para completar el reporte de compras locales de bienes y servicios: - Todas tus Facturas con NCF válidos para crédito fiscal, ordenadas cronológicamente para: a. Consultar la validez de todos los NCF de los proveedores (si estaban bloqueados o inválidos el archivo será rechazado automaticamente por el sistema) b. Que los comprobantes hayan sido emitidos a nombre del negocio y el RNC del mismo. c. Que correspondan al período que se está declarando, d. Detalle de las retenciones de ITBIS realizadas en el período que se está enviando. - Tener clasificados los ingresos por los diferentes conceptos. - Tener certificaciones que acrediten las retenciones efectuadas durante el período (si proceden). - Si tiene pérdidas de años anteriores (aplicación del literal K, Ley 11-92, Código Tributario). - Si la persona que está presentando la declaración esta cursando estudios o sus descendientes directos (hijos o hijas) y desea que se reembolsen los gastos educativos, según Ley 179-09 debes tener las informaciones que requieren los formularios A y B anexos del IR-1. 60 * Para conocer el instructivo de cómo completar el formulario IR-1, visite nuestro portal en internet www.dgii.gov.do - Comprobante de las retenciones efectuadas (certificaciones), si procede. IMPUESTO SOBRE LA RENTA DE PERSONAS JURÍDICAS O SOCIEDADES ¿Qué grava? • La renta, ingreso, utilidad o beneficio obtenido en un período fiscal determinado. • Todo ingreso que constituya utilidad o beneficio que rinda un bien o actividad y todos los beneficios, utilidades que se perciban o devenguen y los incrementos de patrimonio realizados por el contribuyente, cualquiera que sea su naturaleza, origen o denominación. ¿Cuál es la Tasa a pagar? 25% sobre la renta neta imponible. ¿Quiénes deben pagar? • Sociedades de capital, • Empresas públicas con rentas de naturaleza comercial, • Sucesiones indivisas, • Sociedades de personas • Sociedades de hecho • Sociedades irregulares. Dirección General de Impuestos Internos - Todas la facturas o documentos de venta de bienes o prestación de servicios, que permitan conocer o estimar los ingresos del período. Lo que debe saber para iniciar un negocio en República Dominicana 2.- Sin contabilidad organizada: Exenciones del ISR de Sociedad Las rentas: • Del Estado, • De entidades sin fines de lucro debidamente reglamentadas, • Dividendos pagados en acciones, provenientes de una sociedad de capital a sus accionistas, cuando las mismas sean utilizadas para recapitalizar dicha sociedad. • Dividendos pagados en efectivo, provenientes de una sociedad de capital a sus accionistas, cuando se haya efectuado la retención. ¿Cuándo declarar y pagar? Dentro de los ciento veinte (120) días después de la fecha de cierre de la empresa. Fechas de Cierre • 31 de marzo • 30 de junio • 30 de septiembre • 31 de diciembre Formularios requeridos • Declaración Jurada del Impuesto sobre la Renta de Sociedades (IR-2) y sus anexos. 61 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Principales documentos e informaciones necesarias para completar la declaración jurada del Impuesto Sobre la Renta de Sociedades (IR-2 y anexos)*: - Para declarar el Impuesto Sobre la Renta, las Sociedades requieren contabilidad organizada, dado que los anexos corresponden a un Estado de Resultado y un Balance General. Sin embargo, para sociedades pequeñas estos formularios se pueden completar disponiendo de las siguientes informaciones o documentos: - Registro de activos para fines de depreciación, - Nómina de empleados debidamente registrados en la TSS, - Enviar los gastos a través del formato de envío 606 (Compras de Bienes y Servicios), a más tardar los días 15 de cada mes (Norma General 01-07). - Todas las Facturas con NCF válidos para crédito fiscal, a nombre de la empresa o negocio, ordenadas cronológicamente, para: a. Consultar la validez de todos los NCF de sus proveedores (si estan bloqueados o inválidos el archivo será rechazado automáticamente por el sistema) b. Que correspondan al período que se está declarando. c. Detalle de las retenciones de ITBIS realizadas en el período que se está declarando. - Tener clasificados los ingresos por los diferentes conceptos de acuerdo a la naturaleza de la empresa o negocio. - Tener Estados Financieros auditados del período que va a declarar. El artículo 126 del Reglamento 139-98, modificado por el Decreto 195-01 del 8 de febrero del 2001, establece la obligatoriedad de que todos los estados financieros que deban presentar anualmente las compañías o sociedades legalmente constituidas, deberán ser verificados y acompañados del dictamen emitido por un Contador Público Autorizado independiente, o por una firma de auditores debidamente autorizada. - Si la empresa está acogida a una Ley especial identificar las deducciones que le corresponde. ANTICIPOS DEL IMPUESTO SOBRE LA RENTA ¿Quiénes deben pagar Anticipos? • Las personas físicas sujetas a la declaración jurada anual del Impuesto Sobre la Renta • Las empresas que presenten actividades comerciales en su declaración jurada anual de Impuestos Sobre Renta ¿Cuándo se generan los Anticipos? Los anticipos de un período se calculan en base a las informaciones de la declaración jurada del período anterior, previo a éste ser declarado. 62 * Para conocer el instructivo de cómo completar el formulario IR-2, visite nuestro portal en internet www.dgii.gov.do TET= Impuesto Liquidado/Ingresos Brutos. Para Contribuyentes Personas Jurídicas con Tasa Efectiva de Tributación (TET) mayor a 1.5% Los Anticipos serán determinados dividiendo en doce cuotas iguales el impuesto Liquidado en su Declaración Jurada del ISR anterior, luego de deducido el saldo a favor consignado en la declaración. TET superior al 1.5% Impuesto Liquidado_______________________________________________290,000 Anticipos Pagados________________________________________________285,000 Créditos Dividendos Retenidos______________________________________15,000 Retenciones Entidades del Estado___________________________________10,000 Compensaciones Autorizadas y otros pagos________________________________0 Diferencia a Pagar______________________________________________________0 Saldo a favor______________________________________________________20,000 Dirección General de Impuestos Internos ¿Cómo se calculan los Anticipos? El cálculo de los anticipos para Personas Jurídicas o Sociedades, se determina partiendo de la Tasa Efectiva de Tributación (TET). Si la TET es mayor a 1.5%, se toma como base el Impuesto Liquidado; y si es menor o igual al 1.5% se toma como base el resultado de aplicar el 1.5% a los ingresos declarados en el año fiscal anterior. Lo que debe saber para iniciar un negocio en República Dominicana Al emitir las declaraciones juradas de un período, se generan de manera automática los anticipos a pagarse en el período fiscal siguiente. Anticipo calculado_____________________________________________290,000 Saldo a favor_____________________________________________________-20,000 Anticipo a Pagar_______________________________________________270,000 Anticipos Mensuales____________________________________________22,500 Para Contribuyentes Personas Jurídicas con Tasa Efectiva de Tributación (TET) menor o igual a 1.5% Se calcularán las doce cuotas iguales correspondientes, resultantes de aplicar el 1.5% a los ingresos declarados en el año fiscal anterior, y luego deducir el saldo a favor consignado en la declaración. TET inferior al 1.5% Ingresos del Período (IR-2)______________________________________15,000,000 1.5%*_________________________________________225,000 Impuesto Liquidado_______________________________________________150,000 Anticipos Pagados________________________________________________140,000 Créditos Dividendos Retenidos___________________________________________0 Retenciones Entidades del Estado___________________________________15,000 Compensaciones Autorizadas y otros pagos____________________________5,000 Diferencia a Pagar______________________________________________________0 Saldo a favor anterior______________________________________________10,000 Anticipo calculado_____________________________________________225,000 Saldo a favor ____________________________________________________ -10,000 Anticipo a Pagar_______________________________________________215,000 Anticipos Mensuales____________________________________________17,917 63 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Ingresos Actividades con márgenes regulados Para las Personas Jurídicas cuyos ingresos provengan de actividades con márgenes de comercialización que estén regulados por el Estado, la base para calcular los anticipos será el total de sus ingresos brutos generados por esas comisiones o por los márgenes establecidos por las autoridades competentes (Casilla b del IR-2), más cualquier otro ingreso obtenido por la empresa. Venta total del año________________________________40,000,000 Comisión 6%______________________________________2,400,000 Alquiler (otro)_______________________________________200,000 Ingresos Brutos______________________________________2,600,0 Anticipo= 2,600,000 x 1.5% = 39,000 Anticipo Mensual___________________________________3,250 Comisiones por ventas de productos de terceros Los intermediarios que se dediquen exclusivamente a la venta de bienes de propiedad de terceros, pagarán el anticipo del 1.5% en función del total de los ingresos provenientes de las comisiones que los mismos obtengan. Total ventas del año________________________________5,000,000 Comisión por venta 4%_____________________________1,400,000 Anticipo 1,400,000 x 1.5%=21,000 Anticipo Mensual___________________________________1,750 Los Anticipos de las Personas Jurídicas se deben pagar en los primeros 15 (quince) días del mes siguiente. Nota: En caso de que la TET sea menor o igual al 1.5%, aplicará para empresas con márgenes regulados por el Estado, comisiones por ventas de terceros. Para Contribuyentes Personas Físicas, Negocios de Unico Dueño y Sucesiones Indivisas Las Personas Físicas, Negocios de Unico Dueño y Sucesiones Indivisas deben pagar tres (3) anticipos, sobre la base del 100% del impuesto liquidado en su Declaración Jurada del ISR del ejercicio fiscal anterior, luego de deducido el saldo a favor siempre que el contribuyente no haya solicitado su compensación o reembolso. Personas Físicas Impuesto Liquidado__________________________________15,000 Anticipos Pagados_____________________________________8,00 Retenciones_____________________________________________0 Otros pagos________________________________________12,000 Saldo a Favor Ejercicio Anterior____________________________0 Diferencia a Pagar________________________________________0 Saldo a favor_________________________________________5,000 Anticipo calculado________________________________15,000 Saldo a favor________________________________________-5,000 Anticipo a Pagar__________________________________10,000 64 • Las cuotas que se generan para el pago de anticipos por parte de las empresas sumarizan doce, de las cuales ocho cubren el período fiscal inmediato al período declarado y las cuatro restantes quedan para el período fiscal siguiente. Deben ser pagadas a más tardar el día 15 de cada mes. ¿Cómo puede utilizarse el saldo a favor de un período? El sistema de la Dirección General de Impuestos Internos procede a aplicar de manera automática los saldos a favor como pago a cuenta o total de los anticipos de impuestos que se generan en cada declaración. En caso de que el saldo sea mayor que la sumatoria de los anticipos que se generan, se obtiene un nuevo saldo a favor que puede ser utilizado para aplicarse como pago a cuenta el impuesto sobre la renta del período siguiente. Si la empresa así lo decide, puede solicitar a la Dirección General de Impuestos Internos la aplicación de su saldo a favor contra el Impuesto a los Activos, inclusive luego de que se hayan compensado automáticamente los anticipos que se generaron. RETENCIONES DEL IMPUESTO SOBRE LA RENTA Dirección General de Impuestos Internos • En el caso de las personas físicas, en tres cuotas pagaderas a los tres, seis y nueve meses posterior a la fecha límite de la presentación de la declaración jurada, en tres cuotas equivalentes al 50% 30% y 20%, respectivamente. Lo que debe saber para iniciar un negocio en República Dominicana ¿Cómo deben pagarse los anticipos? Los anticipos deberán ser calculados y pagados en los meses y porcentajes siguientes: Retención: es la obligación que tiene el comprador de bienes y servicios, quien al momento de realizar el pago total a su proveedor debe preservar un porcentaje del total facturado, a fin de que dicho porcentaje sea declarado y pagado a la administración tributaria. El porcentaje retenido y pagado se convierte en un pago a cuenta o pago definitivo a nombre del contribuyente proveedor del bien o servicio. Agentes de Retención: son los responsables directos que deben efectuar la retención del impuesto, declararlo y pagarlo a la administración tributaria. Por ejemplo al realizar un pago a un proveedor de servicios (Persona Física) el contribuyente que funge como agente de retención deberá efectuar la referida retención. ¿Cuándo se genera la obligación de retención? La obligación se genera al momento en que un proveedor de bienes o servicios factura a nombre de un contribuyente, el cual deberá retener el porcentaje establecido en las leyes y normas tributarias. ¿Cuál es la Tasa a retener? (Ver articulo 309, Código Tributario) • 25% sobre remesas al exterior, • 5% sobre intereses instituciones crediticias del exterior (Ley 57-2007) • 10% sobre intereses instituciones crediticias del exterior • 25% sobre dividendos pagados en efectivo • 10% sobre honorarios, comisiones y alquileres pagados a Personas físicas no ejecutados en relación de dependencia, • 15% sobre premios • 0.5% sobre pagos realizados por el Estado a Personas Físicas y Jurídicas • 10% sobre pagos por servicios a Personas Físicas. • 10% sobre otras rentas. • 10% sobre alquileres • 2% sobre transferencias de títulos y propiedades • Asalariados (Tasa progresiva de 15%, 20% y 25%)* * Cuando pagamos a los empleados su salario y dicho valor supera la exención contributiva. 65 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana ¿Cuándo declarar y pagar? Deberá declarar y pagarse a la Dirección General de Impuestos Internos dentro de los diez (10) días del período declarado. ¿Cómo se aplican las Retenciones en la Declaración Jurada del Impuesto Sobre la Renta? • Las retenciones a que un contribuyente fue objeto, si éste realiza sus declaraciones de impuestos, pueden ser utilizadas como pago a cuenta en su declaración jurada anual. El valor monetario dejado de percibir por concepto de Retención de Impuesto Sobre Renta debe estar sustentado en una certificación en la cual el agente de retención haga constar el monto que le fuera facturado, el retenido y la fecha del pago. • En el caso de trabajadores cuyas labores realizadas son manejadas desde un plano informal, las retenciones a las cuales fue sujeto de aplicación le serán válidas como pago definitivo del Impuesto Sobre Renta. • Para las retenciones realizadas por empresas estatales, deberán obtenerse las certificaciones donde el agente retenedor avale la retención aplicada y a su vez mantener copia del cheque o medio de pago utilizado por la entidad gubernamental. Con estos documentos deberá soportarse el reporte de retenciones de entidades del Estado, el cual es diligenciado a través del formato 609. Es obligatorio realizar este envío antes de realizar la declaración de Impuestos Sobre Renta, ya que sin ello el crédito no es válido ante la Dirección General de Impuestos Internos. • Cuando las empresas paguen a sus accionistas dividendos en efectivo y realicen el pago de las retenciones correspondientes a la Dirección General de Impuestos Internos, puede solicitarse el crédito de dicha retención al ente fiscalizador, de forma tal que el impuesto retenido a los dueños de la empresa sea aprovechado como pago a cuenta de la empresa. Debe ser utilizado en la declaración anual del impuesto sobre la renta del periodo en el cual se realizó la retención, previa autorización de la DGII. • Aquellas personas físicas que realizan labores manuales, cuando sean contratados por un agente de retención, le será aplicada una presunción de renta equivalente al 20% facturado, de forma tal que la retención de un 10% se transforma en un 2%. Algunos de los servicios contemplados para renta neta presunta son los siguientes: - Mensajeros - Choferes (transportistas de carga o pasajeros) - Limpieza - Pintura - Ebanistería y albañilería - Plomería - Mantenimiento y reparaciones - Maestros constructores y obreros - Venta de bienes muebles Formularios requeridos por el Agente de Retención Para declarar y liquidar las retenciones realizadas deben utilizarse los siguientes medios, dependiendo del ente sujeto de la retención: • Personas fisicas en relación de dependencia: 1. Declaración Jurada Mensual de Asalariados (IR-3) el cual es presentado a través de la Tesorería de la Seguridad Social (TSS) 2. Declaración Jurada Anual de Asalariados (IR-13) 66 • Personas físicas contratadas no dependientes de la empresa: 1. Declaración Jurada y/o pago de Otras Retenciones y Retribuciones (IR-17) • Alquiler • Honorarios por servicios independientes • Premios o ganancias obtenidas en loterías o campañas promocionales • Transferencia de Título y Propiedades • Dividendos • Intereses de préstamos con instituciones de crédito del exterior • Remesas Giradas al Exterior • Pagos efectuados por el Estado a Personas Físicas y Jurídicas por la adquisición de bienes y servicios, no ejecutados en relación de dependencia. • Cualquier otro tipo de renta pagadas a Personas Físicas no contemplado expresamente en estas disposiciones. • Otras retenciones (Norma 07-2007) -Preparar el IR-6 (Formato para el cálculo mensual de Otras Retenciones), con los pagos sujetos a retención realizados por la empresa en el mes correspondiente. - Identificar cuales son pagos computables y cuales son pagos definitivos . - Preparar un resumen por concepto de pago (códigos) donde se colocarán los totales generales de códigos iguales que aparecen en el IR-6. Dirección General de Impuestos Internos 1.- Otras Rentas - Verificar los pagos efectuados a través de cheques o trasferencias bancarias por concepto de: Lo que debe saber para iniciar un negocio en República Dominicana Principales documentos e informaciones necesarias para completar las declaraciones juradas de las Retenciones y Retribuciones Complementarias (IR-3/IR-17)*: - Con el resumen de códigos se completa la declaración jurada de Otras Retenciones y Retribuciones Complementarias (IR-17) 2.- Asalariados - Nominas reportadas a la TSS durante el período - Otros pagos recibidos por los empleados en efectivo (bonificación, vacaciones, horas extras, etc) - Tabla o escala para el cálculo de las retenciones del período - IR-13 del año anterior - Formato IR-4 3.- Retribuciones complementarias Obtener los pagos a terceros por concepto de: - Asignación de vehículo - Asignación de vivienda - Otros Formatos utilizados: - IR-9 - IR-9 A - IR-9 B * Para conocer el instructivo de cómo completar el formulario IR-3/IR-17, visite nuestro portal en internet www.dgii.gov.do 67 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana RETRIBUCIONES COMPLEMENTARIAS ¿Qué grava el impuesto a las retribuciones complementarias? Grava todas las compensaciones o beneficios individualizables que un empleador concede a sus empleados en adición a sus retribuciones en dinero. ¿Qué características deben tener estos beneficios? • Deben brindar satisfacción personal al empleado o a las personas que dependen de él • Se pueden originar por subvenciones no relacionadas con las actividades del negocio • Este beneficio no es otorgado al empleado en efectivo, sino en especie • Aplican los pagos en efectivo realizados por el empleador a terceros, para otorgar beneficios en especies al empleado. ¿Quién es responsable de pagar este impuesto? Los contribuyentes de este impuesto son los empleadores que otorguen directamente o a través de mandatarios que actúen en su representación, retribuciones complementarias a sus funcionarios y empleados ¿Cuáles son las remuneraciones o pagos que hacen las empresas que están sujetas al pago de Retribución Complementaria (Ver detalle en reglamento del ISR 139-98)? • Cobertura de escolaridad • Seguros de vida, salud y pensiones en adición a los estipulados por Ley. • Asignación de viviendas • Subsidio de alimentación • Pago de servicios públicos, tales como agua, luz y teléfonos • Descuentos especiales y gratificaciones sobre servicios o bienes adquiridos en la misma empresa • Asignaciones de vehículos y consumo de combustible ¿Cómo se consideran las retribuciones complementarias en los libros de contabilidad? • A los fines de determinar el impuesto, los empleadores deberán registrar en una cuenta control separada el valor de todas las retribuciones complementarias otorgadas cada mes. • Los gastos de retribución son considerados deducciones admitidas si el impuesto correspondiente fue debidamente pagado • Los desembolsos por pago del impuesto no son considerados gastos admisibles ¿Cuál es la tasa a pagar? 25% sobre el valor de la retribución complementaria. ¿Cuándo declarar y pagar? Deberá declarar y pagarse a la Dirección General de Impuestos Internos dentro de los diez (10) días del período declarado. Formulario Requerido • Declaración Jurada y/o pago de Otras Retenciones y Retribuciones (IR-17). IMPUESTO SOBRE LOS ACTIVOS ¿Qué grava? El valor total de los activos, incluyendo los inmuebles que figuran en el balance general, no ajustados por inflación y luego de aplicada la deducción por depreciación, amortización y reservas para cuentas incobrables; así como los activos fijos netos para entidades de intermediación financiera, entre otras. ¿Cuál es la Tasa a pagar? Uno por ciento (1%) anual, calculado sobre el monto total de los activos imponibles. 68 ¿Quiénes deben declarar y pagar? • Las Personas Jurídicas, que tengan operaciones o no, • Las Personas Físicas con negocios de Único Dueño. ¿Cuándo declarar y pagar? Primera cuota conjuntamente con la declaración jurada del ISR y la 2da cuota, seis meses después, contando a partir del vencimiento de la primera cuota. El valor pagado en la declaración del Impuesto Sobre los Activos es un crédito del monto a pagar en el Impuesto Sobre la Renta. Formularios requeridos Declaración Jurada del Impuesto sobre la Renta de Sociedades (IR-2 Dorso) Principales documentos e informaciones necesarias para completar la declaración jurada del Impuesto a los Activos*: • Saber cuál es el total de activos de acuerdo a la naturaleza de la empresa. • Saber cuáles activos están exentos. • Saber cuáles son las deducciones admitidas por leyes especiales. • Enviar conjuntamente con la declaración jurada del Impuesto Sobre la Renta de Sociedades (IR-2) la declaración del Impuesto a los Activos. IMPUESTO SOBRE LAS TRANSFERENCIAS DE BIENES INDUSTRIALIZADOS Y SERVICIOS (ITBIS) Dirección General de Impuestos Internos ¿Cuándo procede pagar este impuesto? Cuando el valor a pagar del Impuesto Sobre la Renta, sea menor que el 1% de los Activos. Lo que debe saber para iniciar un negocio en República Dominicana ¿Qué o quiénes están exentos? Las personas jurídicas exentas del pago del Impuesto sobre la Renta. Es un impuesto general al consumo tipo valor agregado que se aplica a la transferencia e importación de bienes industrializados, así como a la prestación de servicios. ¿Qué grava? Recae sobre la transferencia de bienes que hayan sido sometidos a algún proceso de transformación dentro del territorio nacional o bien sean adquiridos mediante importación. A su vez, grava los servicios en general y alquiler de bienes, tanto muebles como inmuebles. (Ver Art. 375 del Código Tributario) ¿Cuál es la Tasa a retener? % Tasa a retener 16 • Sobre servicios ofrecidos por personas físicas. • Sobre alquiler de bienes inmobiliarios y mobiliarios facturados por personas físicas • Sobre comisiones que paguen las líneas aéreas a favor de agencias de viajes por concepto de venta de boletos aéreos. • Sobre comisiones que paguen los hoteles a favor de agencias de viajes, corredores y otros, cuando sean facturadas por concepto de alojamiento, hospedaje. • Sobre comisiones que paguen las compañías aseguradoras a favor de corredores, agentes de seguro y otros, cuando sean facturadas por concepto de servicios de intermediación. • Sobre empresas dedicadas a brindar servicios de vigilancia. • Sobre bienes o servicios facturados por empresas acogidas al PST. 30 • Del 16% facturado por empresas prestadoras de servicios profesionales liberales. • Del 16% facturado por empresas arrendadoras de bienes muebles. * Para conocer el instructivo de cómo completar el formulario IR-2, visite nuestro portal en internet www.dgii.gov.do 69 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana ¿Cuándo presentar y pagar? Deberá declarar y pagarse a la Dirección General de Impuestos Internos dentro de los veinte (20) días después del cierre del período declarado. ¿Quiénes deben retener el impuesto? Las personas o entidades obligadas a efectuar la retención pagarán este impuesto por cuenta de los contribuyentes respectivos. ¿Qué bienes o servicios están exentos? (Ver Art. 343 del Código Tributario) • Productos de origen animal o vegetal que no hayan sido expuestos a transformación • Abonos e insecticidas • Embutidos y sardinas enlatadas • Alimentos infantiles • Pastas y panes • Agua • Insumos pecuarios • Combustibles • Medicamentos • Utiles escolares • Importaciones especiales • Importación de insumos, materia prima y equipos para la producción de medicamentos y productos pecuarios • Servicios de educación • Servicios de salud • Servicios financieros • Servicios de seguros, pensiones y jubilaciones • Servicios de transporte terrestre • Servicios de suministro de electricidad, agua y recogida de basura • Servicios de alquiler de viviendas • Servicios de cuidado personal • Servicios artísticos (espectáculos culturales y/o artísticos, clásicos o populares) Formularios requeridos • Para declarar y liquidar las retenciones de ITBIS debe utilizarse el lado izquierdo del formulario IT-1, el cual está dispuesto para estos fines. • Debe reportarse la factura con número de valor fiscal que ampara la retención realizada en el Formato 606 para envío de datos de compras, bienes y servicios, especificando la retención realizada por ITBIS en el periodo que se realizó. Principales documentos e informaciones necesarias para completar la declaración jurada del Impuesto sobre las Transferencias de Bienes Industrializados y Servicios (ITBIS)* - Tener clasificados los ingresos de acuerdo a la naturaleza del negocio de la siguiente manera: • Ingresos Exentos. • Ingresos Gravados. • Ingresos por Exportaciones. - Reportar las compras, gastos y servicios deducibles, (el formato 606), a más tardar el día 15 del mes siguiente al que corresponde la declaración. Este requisito es obligatorio para poder utilizar el ITBIS pagado en estas adquisiciones de bienes y servicio como crédito de la declaración, los documentos q u e a v a l e n d i c h o s re p o r t e s d e b e n c u m p l i r c o n l a s s i g u i e n t e s c a r a c t e r í s t i c a s : 70 * Para conocer el instructivo de cómo completar el formulario IT-1, visite nuestro portal en internet www.dgii.gov.do - Los créditos por ITBIS pagados serán compensados en el período en que fueren efectivamente pagados, independientemente de la fecha de la importación de la mercancía. - Verificar cada uno de los pagos de bienes y servicios realizados en cada período, a fin de identificar los que están sujetos a retención proporcional o parcial del ITBIS. - LLevar Registros Contables de acuerdo a lo establecido en el artículo 29 del Reglamento 293-11 de fecha 12 de mayo 2011. 1) Libro de Compras: a) Nombre o Denominación Social del proveedor b) Cédula o RNC del proveedor c) Número de Comprobante Fiscal (NCF) y/o Número de Impresión Fiscal (NIF) d) Fecha de la transacción e) Monto de la compra sin ITBIS f) Valor del ITBIS facturado en la compra g) Total facturado 2) Libro de Ventas: a) Nombre o Denominación Social del cliente b) Cédula o RNC del cliente c) Número de Comprobante Fiscal (NCF) y/o Número de Impresión Fiscal (NIF) d) Fecha de la transacción e) Monto facturado sin ITBIS f) Valor del ITBIS facturado Dirección General de Impuestos Internos -En el caso de las importaciones, se debe verificar que en los documentos emitidos por Aduana, consten del recibo de pago del ITBIS, para ser utilizado como crédito del período. Lo que debe saber para iniciar un negocio en República Dominicana • Que los NCFs sean con facturas con valor de crédito fiscal • Que la fecha de emisión pertenezca al período declarado • Que dichos documentos estén a nombre del contribuyente que realiza el reporte del formato 606. Los contribuyentes de este impuesto están obligados a llevar una cuenta denominada ITBIS, en la que se debitará el monto del impuesto pagado en sus importaciones y en las adquisiciones de bienes y servicios locales, cuya deducción sea permitida según se estipula en el artículo 346 del Código y el artículo 29 del Reglamento 293-11de fecha 12 de mayo 2011, y se acreditará por el impuesto cargado en la transferencia de bienes y en la prestación de servicios. Además llevará un registro de compras y uno de ventas. Requisitos para las deducciones (adelantos del ITBIS) El artículo 18 del Reglamento 293-11 de fecha 12 de mayo 2011, complementa los requisitos para la deducción del ITBIS Adelantado en compras de bienes y servicios: 1. Que el impuesto haya sido adelantado en el mismo período. 2. Que la persona que realice la deducción sea un contribuyente de este impuesto. 3. Que el ITBIS Adelantado que se pretende deducir corresponda a bienes y servicios utilizados para la realización de actividades gravadas, exepto cuando se trate de productores de bienes exentos y exportadores. 71 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 4. Que la erogación sobre la cual se aplicó el ITBIS, sea deducible a los fines del Impuesto Sobre la Renta. 5. Que el ITBIS Adelantado no haya sido considerado como parte del costo o gasto a los fines de las deducciones admitidas del ISR. 6. Que el ITBIS Adelantado haya sido trasladado expresamente al contribuyente que pretende hacer la deducción, y el ITBIS facturado conste por separado en un comprobante o recibo de pago que reúna las siguientes condiciones: a) Nombre, dirección y RNC/Cédula de Identidad del emisor de la factura o documento que ampare la transacción. b) NCF, número de factura y fecha de emisión. c) Precio del producto o servicio gravado, separado del ITBIS. d) Prestaciones accesorias, si las hubiere. e) Expresa indicación del ITBIS cargado por cada producto. Retenciones en la fuente del Impuesto a las Transferencias de Bienes Industrializados y Servicios (ITBIS) A continuación se enuncian los criterios generales para que se apliquen correctamente las retenciones del Impuesto a las Transferencias de Bienes Industrializados y Servicios (ITBIS), los casos en que aplicará o no, dichas retenciones en cumplimiento con las disposiciones del Código Tributario, sus reglamentos y las normas generales vigentes. a) Las Personas Jurídicas que paguen a Personas Físicas o negocios de único dueño, servicios profesionales, técnicos, artes, oficios y alquileres de bienes muebles e inmuebles gravados con el ITBIS están sujetos a la retención del 100% de dicho impuesto, de conformidad con el artículo 25 del Reglamento 293-11 de fecha 12 de mayo 2011. b) Las Personas Jurídicas que paguen a otras Personas Jurídicas, servicios profesionales gravados con el ITBIS están sujetos a la retención del 30% de dicho impuesto, en virtud de la Norma General 2-05. c) Las Personas Jurídicas que paguen a otras Personas Jurídicas, servicios de alquiler de bienes muebles gravados con el ITBIS están sujetos a la retención del 30% de dicho impuesto, en virtud de la Norma General 2-05. d) Las Personas Jurídicas que paguen a favor de otras Personas jurídicas, servicios de vigilancia, seguridad y custodia de bienes y personas están sujetos a la retención del 100% de dicho impuesto, en virtud de la Norma General 7-09. 72 ¿Cuáles son los diferentes formatos de envío? Los formatos que deben ser utilizados por todos los sectores comerciales son los siguientes: • Formato de envío de costos y gastos 606 • Formato de envío de ingresos 607 • Formato de envío de comprobantes anulados 608 • Formato de envío de pagos al exterior 609 • Formato de envío de retenciones del Estado 623 ¿Cuándo deben realizarse los envíos de los diferentes formatos? • 606: A más tardar el dia 15 del mes siguiente a los datos a presentar • 607: Solamente tienen obligación de presentarlo las empresas notificadas por la Dirección General de Impuestos Internos. Puede ser presentado 15 días después del cierre de cada mes, como también dentro de los primeros 60 días del año siguiente (en cuyo caso debe remitirse la información total del año) • Los formatos 608, 609 y 623 deben ser remitidos dentro de los primeros 60 días del año siguiente y contener toda la información correspondiente al periodo fiscal que termina. Dirección General de Impuestos Internos ¿Para qué se utilizan los formatos de envío de datos? Son las herramientas que han sido diseñadas por la Dirección General de Impuestos Internos con la finalidad de remitir ciertas informaciones referentes a las operaciones de las empresas, las cuales son utilizadas para validar y realizar cruces de información, tanto del mismo contribuyente como de las empresas con las cuales realiza operaciones de intercambio comercial. Lo que debe saber para iniciar un negocio en República Dominicana 4.3 Formatos de Envío de Datos Existen formatos especiales para entidades comerciales de sectores específicos, como son: • Formato de envío de compras de divisas 612 • Formato de envío de ventas de divisas 613 • Formato de envío de reembolso o pagos de reclamaciones 615 • Formato de envío de pagos de comisiones de las Aseguradoras y ARS 616 • Formato de envío de venta de tickets y pago de comisiones 620 • Formato de envío de despacho de combustibles 624 • Formato de envío de pagos a los trabajadores de la construcción 626 • Formato de envío de nóminas empleados 627 • Formato de envío de reporte de siniestros de vehículos 629 • Formato de envío de afiliados tarjetas 630 73 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 4.4 Procedimiento Simplificado de Tributación (PST) ¿Qué es el PST? El PST es un método creado mediante el reglamento 758-08 de fecha 24 de noviembre del 2008, que facilita el cumplimiento tributario de los medianos y pequeños contribuyentes, sean personas jurídicas o personas físicas, y que permite liquidar el Impuesto sobre la Renta (ISR), en base a sus compras y/o ingresos, así como pagar el Impuesto sobre las Transferencias de Bienes Industrializados y Servicios (ITBIS) en base al valor agregado bruto. ¿Quiénes se pueden acoger al PST? a) Los contribuyentes Personas Físicas y Jurídicas del sector Comercial de Provisiones al por mayor y detalle y las Pequeñas Industrias, cuyas compras sean de hasta treinta millones de pesos (RD$30,000,000.00) anuales, tales como: colmadones, almacén de provisiones, farmacias, panaderías, entre otros. a) Los contribuyentes Personas Físicas o Negocios de Único Dueño sin contabilidad organizada, Empresas Individual de Responsabilidad Limitada (EIRL) cuyos ingresos no superen los seis millones ochocientos veintiocho mil ochenta y dos pesos con cincuenta y seis centavos (RD$6,828,082.56) anuales (22), tales como: colmados, salones de belleza, profesionales liberales (abogados, médicos, odontólogos, contadores) y otros. El artículo 22 del Reglamento 758-08, establece que las industrias calificadas en cualquier régimen especial no aplican para acogerse al PST. Principales ventajas del PST • No requieren contabilidad organizada • No pagan anticipos del ISR • No pagan Impuestos a los Activos • Disponen de acuerdo de pago automático para el ISR (3 cuotas para Compras y 2 cuotas para Ingresos) • Los primeros seis (6) meses del año no tienen que pagar ISR (23) • No tienen que remitir las informaciones de Comprobantes Fiscales en sus compras y ventas del año anterior Pasos para solicitar la incorporación al PST Para inscribirse los contribuyentes deberán completar la Declaración Jurada de Solicitud de Incorporación al PST donde conste: • El Registro Nacional de Contribuyentes (RNC) • Nombre o Denominación Social • Nombre Comercial • Descripción de Actividad Comercial • Indicar a cual Procedimiento Simplificado de Tributación desea acogerse: Compras o Ingresos. • Indicar si los locales donde opera son propios o alquilados. Si fueran alquilados se debe señalar el RNC o la Cédula y el Nombre o Denominación Social del o los propietarios. • Dirección del local o locales donde opera el negocio. • Tamaño en metros cuadrados del local o locales. • Principales proveedores, indicando el RNC o la Cédula y el Nombre o Denominación Social. 22 74 Este valor se ajusta por inflación anualmente, el mismo corresponde al año 2010. 23 Solo aplica al PST de Compras FECHA LIMITE DE INCORPORACION AL PST Contribuyentes que deseen aplicar para el PST basado en Ingresos (no registrados anteriormente) Antes del 15 de enero de cada año Contribuyentes que deseen aplicar para el PST basado en Compras A más tardar noventa (90) días antes del inicio de año fiscal que desea aplicar ¿Cómo solicitar la incorporación al PST? Los contribuyentes pueden: • Hacer su solicitud en el portal de Internet www.dgii.gov.do, sección Oficina Virtual, deberán completar el formulario PST-01 (Declaración para la Incorporación al Procedimiento Simplificado de Tributación). • Depositar en la Administración Local que corresponde el Formulario PST-01, debidamente completado. Al completar la solicitud de incorporación, la DGII emitirá un acta de aceptación o rechazo, la cual es remitida al domicilio del contribuyente, a más tardar sesenta (60) días posteriores a la recepción de esta Declaración (PST-01). Dirección General de Impuestos Internos TIPO DE CONTRIBUYENTES Lo que debe saber para iniciar un negocio en República Dominicana Fecha de inscripción Instructivo para completar la Declaración Jurada de Solicitud de Incorporación al PST I. Datos Generales del Contribuyente El apartado de Datos Generales, es utilizado para describir las informaciones principales de identificación y ubicación que deben contener nuestros registros. • RNC (Registro Nacional de Contribuyentes) este número sirve como código de identificación de los contribuyentes en sus actividades fiscales y como control de la DGII al cumplimiento de los deberes y derechos de éstos. Para las Personas Físicas el RNC coincide con la Cédula de Identidad del ciudadano. 75 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana • Nombre o Denominación Social: es el nombre de la persona física o la denominación con la cual está registrada legalmente la empresa en la DGII. • Nombre Comercial: nombre que sirve para identificar a una persona física o jurídica, en el ejercicio de su actividad comercial, de otras que hacen actividades idénticas o similares (el nombre en el letrero del negocio). Puede coincidir o no con el nombre o Denominación Social. • Fecha de Inicio de Operaciones: es la fecha en la que el negocio empieza a funcionar como tal. • El domicilio fiscal: se refiere a la ubicación física y electrónica donde está ubicado el contribuyente y donde la DGII enviará el acta de Aprobación o Rechazo a la Inscripción al Procedimiento Simplificado de Tributación. En la dirección deben completarse las casillas de calle, número, edificio, apartamento, sector, provincia, municipio y además deberá indicarse una referencia que facilite llegar a la dirección indicada. Debe incluirse el correo electrónico si se dispone de éste, así como número de teléfono, número de celular y fax si contase con ellos, para facilitar la comunicación con la DGII. Método de Incorporación: El Procedimiento Simplificado de Tributación (PST) posee dos modalidades: • Estimación basada en compras: el cálculo de los impuestos se realiza en base a las compras realizadas por el contribuyente. Se podrán acoger a esta modalidad aquellos que tengan compras hasta treinta millones de pesos (RD$30,000,000.00) anuales al momento de la solicitud y realicen actividades tales como: colmadones, almacenes de provisiones, industrias pequeñas de panadería, fabricación de muebles, confiterías, prendas de vestir, entre otros. (para más detalles ver el punto IV) • Estimación basada en ingresos: el cálculo del Impuesto se realiza a partir de los ingresos brutos anuales, siempre que los mismos no superen los seis millones ochocientos veintiocho mil ochenta y dos pesos con cincuenta y seis centavos (RD$6,828,082.56) y realiza actividades de servicios técnicos o profesionales (abogados, médicos, consultores, salones de belleza, y otros). Este método sólo aplica para personas físicas. En este renglón se debe indicar con una X la modalidad a la cual desea incorporarse, según su actividad económica: compras o ingresos. II. Locales Comerciales En este renglón deberá marcar si el local que utiliza es propio o alquilado, la cantidad de locales que utiliza, el tamaño aproximado en metros cuadrados (M2) y la dirección del (los) local (es). Si el o los local(es) son alquilado(s), identifique el RNC/ Cédula del dueño del local y Denominación Social del propietario. 76 Para acogerse a esta modalidad de tributación se requerirá la autorización previa de la DGII, la cual deberá ser solicitada a más tardar el 15 de enero del año en que deberá presentar la declaración. Si el contribuyente excede el monto de ingreso establecido para permanecer en el Procedimiento Simplificado, deberá notificarlo a la DGII, de no autorizarse su permanencia deberá declarar y pagar bajo el régimen ordinario dentro del plazo establecido en el Código Tributario, artículo 18 del Reglamento del Procedimiento Simplificado de Tributación. En caso de que el contribuyente declare por encima del monto autorizado sin informarlo a la DGII se le va a notificar de oficio que queda excluido del PST y debe declarar por el régimen ordinario. V. Tipo de Actividad Económica Dirección General de Impuestos Internos El Reglamento del Procedimiento Simplificado de Tributación establece en su Capítulo III, que el contribuyente podrá acogerse a la modalidad basada en ingresos, siempre que éstos no superen los RD$6,828,082.56 anuales. Especifique en este renglón el monto del ingreso obtenido en su último año de operación en su negocio, siempre que no sea un contribuyente nuevo. Además deberá especificar cuál es su principal actividad económica, que son las acciones que realizan las personas para generar ingresos. Lo que debe saber para iniciar un negocio en República Dominicana III. Método de Ingresos Anuales IV. Actividad Económica La Actividad Económica del contribuyente es el conjunto de acciones que realiza la empresa para la producción y generación de ingresos o rentas. Usted deberá completar esta opción si eligió el método basado en compras. Señale con una X el tipo de actividad económica a que pertenece y que cumple los requisitos del artículo 4 del Reglamento del Procedimiento Simplificado de Tributación, Personas Jurídicas, negocios de único dueño y las Personas Físicas que realicen actividades comerciales de venta al detalle de provisiones a consumidores finales, que realicen actividades comerciales de venta al por mayor y al detalle de provisiones o sector industrial e indique la actividad principal del negocio y la secundaria (cuando se realice más de una actividad, se debe indicar la principal). 77 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana VI. Compras Anuales. El Reglamento del Procedimiento Simplificado de Tributación en su modalidad basada en compras establece porcentajes para determinar la Renta o Ingreso sujeto a impuestos en función de los niveles de compras. Indique en este apartado el nivel de compras que ha realizado el último año. Señale con una X cuál es su renglón de compras anuales. Si su negocio excede el monto señalado deberá notificarlo a la DGII, de lo contrario quedará excluido del Procedimiento Simplificado de Tributación y se procederá a fiscalizar su ejercicio considerando que deberá tributar en base al método ordinario de tributación. VII. Información sobre Principales Proveedores Los proveedores son las empresas o negocios a los cuales usted les compra los bienes que comercializa. Si eligió el método basado en Compras, en este renglón coloque el RNC/Cédula y el Nombre y/o la Denominación Social de sus principales proveedores. Juramento La Declaración para la incorporación al Procedimiento Simplificado de Tributación es una Declaración Jurada y como tal envuelve ante la Dirección General de Impuestos Internos un carácter legal de que lo contenido en la Declaración es la verdad. Este renglón debe ser completado por la persona responsable de la declaración, especificando su nombre en la parte que dice YO y el cargo que posee en el negocio en la parte que dice EN MI CALIDAD DE. Para Uso de la DGII Este apartado debe ser completado exclusivamente por el Oficial que recibe la solicitud personalmente, vía Administración Local. 78 Dirección General de Impuestos Internos 1.Ingrese al portal de la DGII, seleccione la opción Portal PST Lo que debe saber para iniciar un negocio en República Dominicana Solicitud de incorporación al PST, a través de la Oficina Virtual 2. Luego seleccione la opción Regístrate al PST 79 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 80 3. Ingrese su RNC/Cédula y pulse Continuar 4. Complete el formulario de solicitud con las informaciones correspondiente Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 5. Pulse Enviar Solicitud La DGII podrá excluir del Procedimiento Simplificado de Tributación (PST) a los contribuyentes registrados en el mismo, si verifica que ha incumplido con alguno de los requisitos previstos en el Reglamento de dicho Procedimiento, en cuyo caso reestimará el Impuesto Sobre la Renta a pagar. 81 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 4.3.5 Ejemplos de Cálculo del PST 1 CALCULO DEL IMPUESTO SOBRE LA RENTA PARA EL PST BASADO EN COMPRAS Caso de: Persona Jurídica dedicada a la Actividad de Almacen de Provisiones 1) Compras registradas por la DGII __________________________________________________ 25,000,000.00 2) A los 25 millones se aplica el 1.61% (*) ________________________________________________402,500.00 3) 1+2 = Ingreso Bruto Estimado (o Ventas Brutas Estimadas)___________________________25,402,500.00 4) Aplicar el 7.6% (**) para obtener la Renta Neta Imponible ______________________________1,930,590.00 5) Impuesto Sobre la Renta (Tasa 25%) __________________________________________________ 482,647.50 Notas: El Impuesto Sobre la Renta será pagadero en tres (3) cuotas. 50% la primera, 25% la segunda y 25% la tercera. (*) Porciento establecido en la Tabla “Porcentajes para determinar el Ingreso Bruto (aplicar sobre compras)” del artículo 11 del Reglamento 758-08, según la actividad económica del contribuyente, que se utiliza para determinar en que valor se aumentan las compras para estimar las ventas o ingresos brutos. (**) Porciento establecido en la Tabla “Porcentaje para determinar la Renta Neta Imponible (aplicar sobre ingresos brutos) del artículo 11 del Reglamento 758-08, según la actividad económica del contribuyente, usado para estimar la Renta Neta Imponible, valor sobre el cual se aplica la tasa del ISR. 2 CALCULO DEL ITBIS PARA EL PST BASADO EN COMPRAS 1) Diferencia entre ingresos brutos estimados y compras registradas por la DGII (Valor Agregado Bruto) ______________________________________________________________402,500.00 2) A este resultado se le deduce el 40% (que representa las ventas exentas) * 3) El 60% restante es la base imponible para el cálculo del ITBIS___________________________ 241,500.00 4) Tasa del ITBIS (16%)________________________________________________________________ 38,640.00 5) Cuota por cada mes___________________________________________________________________3,220.00 Notas: El monto del ITBIS a pagar se divide en 12 cuotas iguales, pagaderas el día 20 de cada mes. El párrafo IV del artículo 12 del Reglamento 758-08 establece que las Personas Jurídicas acogidas al PST del ISR cuya actividad sea industrial, no podrán acogerse al PST de ITBIS. * El párrafo II del artículo 11 del Reglamento 758-08 establece los porcentanjes de ventas que serán consideradas exentas. 3 CALCULO DEL IMPUESTO SOBRE LA RENTA PARA EL PST BASADO EN INGRESOS Caso de: Centro Odontológico, Luis Guzmán, cédula: 001-9999999-0 Ingresos declarados a la DGII: $2,000,000.00 1) Ingresos declarados ________________________________________________________________2,000,000.00 2) Menos los ingresos no gravados (40% de los Ingresos Declarados(*) _______________________800,000.00 3) Menos la Exenciòn Contributiva (**)_____________________________________________________ 371,124.00 4) La Renta Neta Imponible (los ingresos declarados menos la reducción establecida y la exención contributiva) _______________________________________________________________________883,983.00 5) Impuesto Sobre la Renta (Tasa 25%) (***) ________________________________________________207.219.00 Notas: El Impuesto Sobre la Renta será pagadero en dos (2) cuotas iguales. La primera de ellas en la misma fecha límite de su declaración jurada y la segunda el último día laborable del mes de agosto del mismo año. (*) Monto establecido para la reducción de los ingresos gravados, según el artículo 20 del Reglamento 758-08. (**) Esta Exención corresponde al año 2011, ajustada por inflación. 82 (***) La tasa depende del monto de la Renta Neta Imponible (15%, 20%, 25% según el caso). Tema Manual Tributario: Lo que debe saber para iniciar un negocio en República Dominicana 5 to. Gestión del Cese de Operaciones de un negocio • Qué es un cese de operaciones? • Clasificación del cese Personas Físicas Personas Jurídicas • Causas de disolución de sociedades • Requisitos de disolución de sociedades Se entiende que un contribuyente cesa sus operaciones (temporal o definitivamente), para fines fiscales, cuando decide suspender toda y cada una de sus actividades u operaciones, ya sea por venta, liquidación, permuta u otra causa. Cesación Temporal Es cuando el contribuyente decide suspender las actividades de manera temporal, con el fin de reiniciar sus actividades en un futuro, debiendo comunicar por escrito a la Dirección General de Impuestos Internos cuando decidan reiniciar sus operaciones. Para los fines del cese temporal, la solicitud deberá indicar el tiempo de dicha cesación, que nunca podrá ser menor de un (1) año ni mayor a tres (3). En el caso de cese temporal de operaciones, deberá presentarse una declaración jurada del Impuesto sobre la Renta, marcada como “Cese”, que abarque el período desde el día posterior a su último ejercicio fiscal declarado hasta la fecha efectiva del cese. El cese temporal de operaciones no suspende la obligación de presentar la declaración jurada de activos, en virtud de las disposiciones del Título V del Código Tributario, modificado por la ley 557-05 y la Norma General 4-06 sobre Activos. Dirección General de Impuestos Internos 5.1 Generalidades del Cese de Operaciones Lo que debe saber para iniciar un negocio en República Dominicana 5. Gestión del Cese de Operaciones de un negocio En el caso de cese definitivo de operaciones, deberá presentarse una declaración jurada del Impuesto Sobre la Renta, marcada como “Final”, que abarque el período desde el día posterior a su último ejercicio fiscal declarado hasta la fecha efectiva del cese. Asimismo, en el cese definitivo, también se requerirá la liquidación de todos los activos que forman parte del patrimonio de la persona jurídica, de conformidad con el Artículo 326 del Código Tributario. Para fines de la presentación de la declaración jurada de cese definitivo el Impuesto Sobre los Activos generado, en virtud de dicha declaración, se deberá pagar en una cuota única al momento de la presentación. En los casos de cesación (temporal o definitivo) de actividades, deberán informar a la DGII los números de comprobantes fiscales que quedarán sin uso, que comprendan desde el último reporte remitido a la DGII hasta los NCF utilizados a la fecha de la modificación declarada. Los referidos NCF tendrán el mismo status del RNC, lo que implicará que los mismos no podrán ser utilizados hasta tanto sea levantado el cese de actividades del contribuyente involucrado. Para fines fiscales, la DGII entenderá que un contribuyente ha reiniciado sus operaciones y podrá levantar el cese oficiosamente, tan pronto se realice un pago, declaración o se detecten actividades u operaciones comerciales o económicas. Cese de Operaciones de las actividades económicas de Personas Físicas (25) La cesación definitiva de las obligación fiscal de ISR de un contribuyente registrado como persona física sólo se realiza en caso de su muerte, y es la única razón por la cual un RNC de persona física es dado de baja del Sistema de Información Tributaria. 25 En caso de que el contribuyente no notifique a la DGII el Cese Temporal o Definitivo, la cuenta corriente tributaria continuará generando la obligación de sus deberes formales de acuerdo a su registro (Art. 50 del Código Tributario). 85 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Si ha sido registrado a través de su Cédula de Identidad la misma se marca como registro inactivo directamente desde la Junta Central Electoral. Pero se mantiene activo para los procesos de la sucesión por parte de sus herederos y se descontinúan posteriormente sus obligaciones fiscales, luego de que el referido proceso sucesoral esté concluido. Pasos para el Cese de Operaciones: 1.- Debe depositar una comunicación en la Administración Local que le corresponda indicando que ha cesado de realizar sus operaciones, a los fines que se le inactiven las obligaciones que corresponden a la actividad que realiza. 2.- Completar el formulario RC-02 y Formularios anexos si es necesario Cese de Operaciones de las actividades económicas de Personas Jurídicas El Código Tributario indica en su artículo 325 que una de las facultades del contribuyente es la cesación de negocios, estableciendo un plazo de sesenta (60) días para la presentación de la Declaración Jurada, que aplicará tanto para los ceses definitivos como los temporales. Requisitos Cesación temporal de Sociedades: - Depositar el formulario RC-02 y Formularios anexos si es necesario - Copia Nómina de Presencia - Copia de la Asamblea que decide el Cese temporal de operaciones - Estar al día en el pago y presentación de impuestos al momento de declarar el cese de sus operaciones temporal o definitivo de su negocio. • Disolución/Cese definitivo de Personas Jurídicas: se define como el trámite que realizan las Sociedades para liquidar sus operaciones comerciales o para su extinción como ente jurídico en el país. La cesación producto de reorganización de compañías, a la luz de las disposiciones del Código Tributario, establece que los valores pagados por concepto de Impuesto Sobre Activos, en la declaración jurada final de una empresa absorbida en un proceso de fusión, podrán ser traspasados como crédito a la empresa absorbente en la declaración jurada del ejercicio fiscal en que tuvo lugar la fusión. Causas de Disolución o Cese de Personas Jurídicas A continuación enunciamos las causas comunes a todas las sociedades, en virtud al artículo 1865 del Código Civil, como son: • La terminación o llegada del tiempo para el cual fue contratada; • Por extinción de la cosa o por haberse consumado la negociación; • Por la voluntad que uno sólo o muchos de los socios manifiesten no permanecer más en sociedad. • Por anulación del Contrato de Sociedad por vicios de fondos 86 En las sociedades anónimas las causas especiales de disolución son: • Que el número de socios baje a menos de dos; • Que se verifique en un ejercicio fiscal la pérdida de más de las tres cuartas partes del Capital Social, lo que implica la quiebra técnica. En el caso de cese definitivo los contribuyentes deberán presentar: • Declaración Jurada marcada final (R2-F) • Informe de Liquidación de los activos, pasivos y ganancias • En caso de que la empresa tenga bienes sujetos a registro como son los inmuebles, vehículos y participaciones accionarias en otras empresas, deberán especificar en su liquidación el destinos de los mismos. Requisitos Disolución de Personas Jurídicas: 1. Formulario RC-02 2. Asamblea que aprueba la disolución de la sociedad debidamente registrada en la Cámara de Comercio y Producción correspondiente. Dirección General de Impuestos Internos En el caso de sociedades de personas son causas de disolución: la muerte, quiebra, interdicción de uno de los socios, salvo disposición contraria en los estatutos sociales. Lo que debe saber para iniciar un negocio en República Dominicana Causas especiales que aplican para determinados tipos de sociedades. 3. Carta de Garantía firmada por un garante de la disolución debidamente legalizada por notario público. 4. Copia del informe de comisario y Asamblea que apruebe dicho informe en caso de que aplique. 5. Declaración Jurada de Impuesto Sobre la Renta (IR-2) marcada como final, dentro de los 60 días posteriores a la cesación del negocio que comprenda el período desde el próximo día a la fecha final de su último ejercicio fiscal, hasta la fecha de la disolución, en virtud del Art. 325 de la Ley 11-92 y 96 del Reglamento 139-98 del Código Tributario de la República Dominicana. 6. Estar al día hasta la fecha de disolución. Presentar Impuesto Sobre Activos completos del año en que se disuelve. 7. Los activos de la sociedad deben ser liquidados (vehículos, inmuebles y acciones en otras sociedades). Nota: Remitir los NCF en el formato que corresponda. La DGII le dará baja en el sistema. 87 ANEXOS Tipo de recurso Concepto/Efecto Plazos Base Legal Es una vía de derecho mediante la cual los sujetos pasivos (contribuyentes, los responsables y terceros) impugnan el acto administrativo, a través del cual se le notificó una decisión que consideran desfavorable para sus obligaciones tributarias. Interposición: 20 días luego de recibida la decisión desfavorable Capitulo IX, de los recursos dentro de la administración tributaria, Artículos 57 y siguientes del Código Tributario Dirección General de Impuestos Internos Artículos 68, 265 y 334 del Código Tributario DGII (Ante el órgano donde se originó el posible crédito) Recurso de Reconsideración La interposición de este recurso suspende la obligación de efectuar el pago de impuestos y recargos determinados, hasta que intervenga decisión sobre el mismo. La diferencia del impuesto que en definitiva resulte a pagar estará sujeta al pago del interés indemnizatorio aplicado en la forma indicada en el Código (Párrafo I, Artículo 57 del Código Tributario). Procedimiento de Repetición o reembolso del pago indebido o en exceso El pago indebido o en exceso de tributos, recargos, intereses o sanciones pecuniarias, dará lugar al procedimiento administrativo de reembolso por ante la Administración Tributaria. En caso de que el contribuyente no se sintiere satisfecho en sus pretensiones, podrá incoar la acción en repetición o reembolso del mismo (Artículo 68 del Código Tributario) Escrito ampliatorio: Máximo hasta 30 días Autoridad Plazo para emisión de decisión por la DGII: 90 días Plazo para interposición: 3 años Plazo de respuesta: Dos (2) meses contados a partir de la fecha de recepción de la solicitud de reembolso. Si la Administración no responde, aplica el silencio administrativo positivo. El silencio de la Administración surtirá los mismos efectos que la autorización y el contribuyente podrá aplicar el reembolso solicitado como compensación contra cualquier impuesto de acuerdo a procedimiento del artículo 350 del Código Tributario. El Recurso Jerárquico previsto en el artículo 62 del Código Tributario fue derogado por el artículo 23 de la Ley 227-06 del 19 de junio 2006. Dirección General de Impuestos Internos Los contribuyentes tienen derecho a recibir información adecuada de la administración tributaria y el marco legal de la República Dominicana ofrece distintos recursos por la vía administrativa o jurisdiccional para reclamar sus derechos, a saber , tal y como se enuncia a continuación *: Lo que debe saber para iniciar un negocio en República Dominicana Los Derechos de los Contribuyentes y los Recursos ante la Administración Tributaria 91 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 92 Tipo de recurso Concepto/Efecto Plazos Base Legal Autoridad Deducciones del impuesto bruto y crédito por impuesto adelanto Todo contribuyente tiene d e re c h o a d e d u c i r e l impuesto que haya adelantado dentro del mismo periodo fiscal y deducir el crédito por ese concepto. Plazo para la solicitud 3 años De acuerdo con lo dispuesto por el artículo 346 del Código Tributario. Direccion General de Impuestos Internos Recursos vía en sede jurisdiccional El Recurso en sede jurisdiccional ante el Tribunal Superior Administrativo es una posibilidad que se abre para el administrado. El plazo para recurrir por ante el Tribunal Superior Administrativo, será de treinta (30) días a contar del día en que el recurrente reciba la notificación del acto recurrido, o del día de publicación oficial del acto recurrido por la autoridad de que haya emanado o del día de expiración de los plazos fijados si se tratare de un recurso por retardación o silencio de la administración. Ley 13-07 que crea el Tr i b u n a l S u p e r i o r Administrativo Tribunal Superior Administrativo Societaria Tributaria Laboral y de Seguridad Social Nombre • Ley No 3-02 sobre Registro Mercantil • Ley No. 479-08 sobre Sociedades Comerciales y Empresas Individuales de Responsabilidad Limitada (Modificada por la Ley No. 31-11) • Ley No. 11-92 que aprueba el Código Tributario de la República Dominicana • Ley No. 166-97 sobre la creación de la DGII (Fusiona DGRI y DGISR) • Ley No. 147-00 sobre Reforma Tributaria • Ley No. 12-01 que modifica Ley 147-00 • Ley No. 3-04 que modifica el Impuesto Selectivo al Consumo • Ley No. 288-04 Reforma Fiscal • Ley No. 557-05 sobre Reforma Tributaria • Ley No. 227-06 que otorga personalidad jurídica y autonomía funcional, presupuestaria, administrativa, técnica y patrimonio propio a la DGII • Ley No. 495-06 sobre Rectificación Tributaria • La Ley No. 13-07, del 5 de febrero de 2007, que crea el Tribunal Contencioso Tributario y Administrativo Dirección General de Impuestos Internos Materia Lo que debe saber para iniciar un negocio en República Dominicana Principales legislaciones que integran el marco legal aplicable a las empresas en la República Dominicana • Código de Trabajo • Ley No. 116 que crea al Instituto Nacional de Formación Técnico Profesional, de fecha 20 de enero de 1980 • Ley No. 87-01 que crea el Sistema Dominicano de Seguridad Social 93 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana Guía de contactos de otras instituciones relevantes Concepto Dirección: Tesorería de la Seguridad Social La Tesorería de la Seguridad Social (TSS), es un organismo dependiente del Consejo Nacional de Seguridad Social y tiene como objetivo fundamental tener a su cargo el Sistema Único de Información y el proceso de recaudo, distribución y el pago a todas las instituciones participantes públicas y privadas garantizando regularidad, transparencia, seguridad, eficiencia e igualdad. Torre de la Seguridad Social Presidente Antonio Guzmán Fernández, Ave. Tiradentes #33, Ensanche Naco Santo Domingo, República Dominicana Teléfono: 809-567-5049 Correo: [email protected] SISALRIL La Superintendencia de Salud y Riesgos Laborales (SISALRIL) es una entidad que se encarga de velar por el cumplimiento íntegro de los objetivos y principios sociales en materia de Salud y Riesgos Laborales, dictados por la Ley 87-01 y sus Normas Complementarias, para proteger los intereses de los afiliados. Dirección: Superintendencia de Salud y Riesgos Laborales Av.27 de Febrero # 261, Ensanche Piantini, Edificio SISALRIL Teléfono: 809-227-0714 Correo: [email protected] INFOTEP El Instituto Nacional de Formación Técnico Profesional (INFOTEP) es el organismo rector del Sistema Nacional de Formación para el Trabajo Productivo, su función principal es capacitar la mano de obra del sector productivo nacional, asesorar a las empresas y regular la formación profesional a nivel nacional. Como institución sin fines de lucro, el financiamiento del INFOTEP se realiza mediante las fuentes consignadas en el Art. 24, de su Ley de creación 116. La citada ley establece aportes obligatorios del 1% de los salarios pagados mensualmente por las empresas con fines lucrativos, y del 0.5 por ciento deducible de las utilidades anuales que los trabajadores re c i b e n d e s u s e m p l e a d o re s . Dirección: C/Paseo de los Ferreteros #3, Ens. Miraflores, Sto. Dgo. R.D. Teléfono: (809) 566-4161 Correo: [email protected] Institución Ministerio de Trabajo 94 El Ministerio de Trabajo es la máxima autoridad administrativa en las relaciones de trabajo asalariado dependiente del sector privado. Dirección: Avenida Jiménez Moya, Centro de los Héroes. Santo Domingo Apartado Postal: 10101 República Dominicana Teléfono: 809-535-4404 Dirección Teléfono Azua Calle Vicente Noble #88. Azua 809-521-4051 Bahoruco Calle Sánchez esq. Mella #35. Neyba. Bahoruco 809-527-3553 Barahona Calle Santiago Peguero #39-B. Barahona 809-524-2790 Dajabón Calle 27 de Febrero #25 esq. Duarte, Dajabón 809-579-7285 El Seibo Av. Manuela Díaz Jiménez. Edif. Obras Públicas. El Seybo. 809-529-1061 Elías Piña Comendador, Elías Piña Espaillat Calle Independencia #37. Moca 809-578-7270 Hato Mayor Los Haitises, Sabana de la Mar. Hato Mayor. 809-696-3710 La Altagracia Calle Manuel Monteagudo #1. Higuey 809-554-1688 La Romana Calle María Teresa Tobla #12. Ens. María Rubio. La Romana 809-550-5280 La Vega Calle Juan Rodríguez esq. Colón. Plaza Jiminian Apto 1-7. La Vega 809-573-2256 María Trinidad Sánchez Plaza Nueva Nagua Local B-1. María Trinidad Sanchez. Nagua 809-584-7946 Monseñor Nouel Calle Duarte esq. Quisqueya. Plaza Comercial Johnny Mall 3er. Piso Suite 301. Bonao. 809-296-0134 Monte Plata Calle Dr. Julio Abréu Cuello #60. Monte Plata. 809-551-6259 Montecristi Av. Mella #1. Montecristi 809-579-2452 Dirección General de Impuestos Internos Provincias Lo que debe saber para iniciar un negocio en República Dominicana Cámaras de Comercio y Producción de la República Dominicana 95 Dirección General de Impuestos Internos Lo que debe saber para iniciar un negocio en República Dominicana 96 Provincias Dirección Teléfono Provincia Duarte Calle 27 de Feb., esq. Castillo, frente al Parque #52 Altos, San Francisco de Macorís 809-588-9821 Provincia Independencia Calle Sánchez #12, Jimaní Provincia Peravia Calle Canela de la Mota #25, Baní 809-522-3217 Puerto Plata Calle Beller #17, Puerto Plata 809-586-2390 Salcedo Calle Prol. Hermanas Mirabal 2da. Planta. Edif. Obras Públicas, Salcedo 809-577-2202 Samaná Calle 27 de Febrero #2. Samaná 809-538-2973 San Cristóbal Av. Constitución #95. Edif. Gubernamental. San Cristóbal. 809-528-3344 San José de Ocoa Calle 16 de Agosto #43. San José de Ocoa 809-558-4071 San Juan de la Maguana Av. Circunvalación Este Edif. 10 Apto. 102. San Juan de la Maguana 809-557-4298 San Pedro de Macorís Calle Colón #13, San Pedro de Macorís 809-529-1061 Sánchez Ramírez Calle Sánchez #11. Cotuí 809-585-2752 Santiago de los Caballeros Av. Las Carreras #7. Edif. Empresarial. 809-582-2856 Santiago Rodríguez Calle José Cabrera #70, esquina Próceres de la Restauración 809-580-4553 Santo Domingo Calle Arzobispo Nouel #206. Zona Colonial. Santo Domingo. 809-682-2688 Valderde Calle Duarte #92, Altos. Mao 809-572-3291 Publicaciones Departamento Educación Tributaria v v v v v Guías del Contribuyente Revistas educativas e informativas Cuadernos Prácticos Cartillas de Educación Tributaria Otros Para mas información comunicarse al 809-689-3444 Para el resto del país sin cargos 1-809-200-6060 Quejas y Sugerencias 809-689-0131 y 1-809-200-0131 Página Internet: www.dgii.gov.do Correo electrónico: [email protected] DIRECCION GENERAL DE IMPUESTOS INTERNOS Departamento de Educación Tributaria Mayo 2011