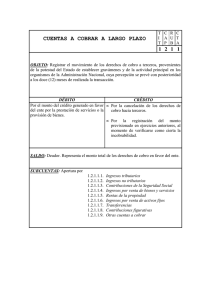

CENTROS DE ESTUDIIOS UNIVERSITARIOS SIGLO XXL INCORPORADO A LA UPAV CATEDRATICO: LIC. Magda Mishel Mayo Bocanegra ALUMNA: Alejandra Guadalupe Morales Garcia CARRERA: licenciatura en Administración de empresas MATERIA: Finanzas II TEMA: Administración de cuentas por cobrar y cuentas por pagar ACTIVIDAD: realizar un ensayo del tema asignado MACUSPANA TABASCO A 26 DE DICIEMBRE DEL 2022 INTRODUCCIÓN Una parte muy importante dentro de la información financiera de toda empresa es, sin duda, el reconocimiento de las obligaciones y cuentas tanto por cobrar como las hay que pagar, ya que representan, en un momento dado, entradas y salidas de recursos; recurrentemente se suele caer en confusión en cuanto a la identificación y registro de estas operaciones y las cuentas que se involucran, por varios motivos, principalmente por aplicación de viejas costumbres. Si quieres que tu negocio tenga éxito y siga creciendo, es necesario que manejes estos conceptos. Las cuentas por cobrar son aquellas sumas dinerarias que un determinado cliente debe saldar con su proveedor, producto de haber adquirido determinado bien o servicio. Las deudas por cobrar, pueden haber sido establecidas a corto, mediano o largo plazo, y se presentan en cada transacción cotidiana que se realiza. Cuando un cliente adquiere un producto y, al mismo tiempo, el proveedor emite una factura a favor del cliente, se genera una cuenta por cobrar, es decir, una deuda. En pocas palabras, son derechos de cobro que posee una entidad sobre terceros hasta una fecha determinada. Las cuentas por cobrar pueden cancelarse al momento de haber recibido el bien o servicio, y su pago puede realizarse en efectivo o mediante tarjeta. En el caso de que el cliente no cancele la deuda al momento de haber recibido el bien o servicio, se crea una cuenta por cobrar a favor del proveedor. ADMINISTRACION DE CUENTAS POR COBRAR La administración de cuentas por cobrar es la gestión de la deuda a crédito que un cliente contrae con su proveedor por la adquisición de un bien o servicio. La deuda puede ser a corto o a largo plazo. Las cuentas por cobrar representan venta o prestación de algún bien o servicio que se recuperará en dinero en sumas parciales. Cuando un proveedor vende un bien o un servicio y emite una factura al cliente, este contrae una deuda con el primero. Cuando la deuda no se salda al momento, dicha deuda y el derecho a cobrarla forma parte de lo que en contabilidad se conoce como cuentas por cobrar. Características de las cuentas por cobrar Estas cuentas actúan como una suerte de crédito o préstamo a un cliente. Los diferentes elementos y características de las cuentas por cobrar vienen definidos en la factura: • • • • Fecha de vencimiento o plazo de cobro Importe de la cuenta Método de Pago Datos del cliente Tipos de cuentas por cobrar Las cuentas por cobrar deben ser parte de la contabilidad de un negocio desde un punto de vista comercial y contable. En estas, el plazo de cobro es un importante elemento ya que define el tipo de cuenta por cobrar. Así, las cuentas se pueden clasificar en dos tipos: • • Corto plazo: Son aquellas que requieren de disponibilidad inmediata dentro de un plazo inferior a un año. Este tipo de cuentas se deben presentar en el balance financiero como activo corriente. Largo Plazo: Su disponibilidad es superior a un año. Este tipo de cuentas se deben presentar como activo fijo. La administración de cuentas por cobrar se encarga del manejo de la deuda a crédito que un cliente contrae debido a la adquisición de un producto o servicio. Esta deuda, como ya mencionamos, es con base en términos de pago a plazos, y el tiempo es un acuerdo entre el cliente y el proveedor. 5 Consejos Para Llevar de Forma Eficiente las Cuentas por Cobrar • • • • • 1.1 #1 Organizar los datos y documentos. 1.2 #2 Enviar las obligaciones de pago a tiempo. 1.3 #3 Aplicar políticas de crédito. 1.4 #4 Implementar un seguimiento continuo de las deudas. 1.5 #5 Implementar sistemas automatizados. ¿Cómo ser un buen gestor de cobranza? ¿Cómo ser un buen gestor de cobranza? 3 requisitos que debes cumplir 1. Está dispuesto a capacitarse constantemente La comunicación empresa y cliente avanza constantemente. 2. Puede identificar sus áreas de mejora Un buen agente de cobranza siempre deberá tener las ganas de querer mejorar su trabajo. Ciclo de cobranza. El ciclo de cobranza de una empresa debe medirse en días, desde que se realiza la venta al momento de facturación, hasta que el dinero es depositado en las cuentas bancarias de la empresa, este ciclo comprende varias fases que se representan en el siguiente esquema. ¿Qué controles de cobranza son más importantes? ¿Cuál es la importancia de una exitosa gestión de pagos y cobros? La importancia de esta área en las empresas se centra en el control de los flujos de dinero, ya que gestiona las entradas de efectivo por parte de los clientes, así como las salidas de dinero para el pago a proveedores. PERIODO DEL CREDITO ¿Cómo se determina un periodo de crédito? El promedio de cobranzas se obtiene tomando como base el resultado de la razón de "Cuentas por Cobrar a Ventas" multiplicado por los días del año (365) para obtener los días de crédito, o por 12 para obtener los meses. ¿Cuáles son los tipos de crédito? Entre los tipos de crédito más comunes están las tarjetas de crédito, los créditos automotrices, los créditos hipotecarios, los créditos de nómina, y los créditos personales. ¿Cómo funciona el crédito? ¿Cómo funcionan los préstamos? Usted toma dinero prestado, puede ser en un banco o cooperativa de crédito. Usted acepta pagar ese dinero dentro de una determinada cantidad de tiempo. También acepta pagar determinada tasa de interés. ¿Cuáles son los elementos de un crédito? • • • • Plazo: es el número de meses en que realizarás el pago del crédito. Tasa de interés: es el porcentaje adicional que el deudor deberá pagar por el dinero prestado. Capital: es el valor del dinero que pediste prestado. Intereses de mora: es lo que se te va a cobrar por el hecho que no pagues tu crédito en la fecha pactada. DETERMINACION DE LA CAPACIDAD PARA EL OTORGAMIENTO DEL CREDITO Para el otorgamiento de sus créditos, las instituciones de crédito deberán estimar la viabilidad de pago de los mismos por parte de los acreditados o contrapartes, valiéndose para ello de un análisis a partir de información cuantitativa y cualitativa, que permita establecer su solvencia crediticia y la capacidad de pago en el plazo previsto del crédito. En primer lugar, es muy probable que un banco o una institución financiera te pida una identificación oficial actualizada, ya que sirve para saber tu nacionalidad, fecha de nacimiento y si eres el candidato perfecto para obtener un crédito. Seguido de eso, la institución que elijas probablemente revisará tu perfil en el Buró de Crédito, la institución que resguarda el historial crediticio de todas las personas con actividad bancaria. En este punto vale la pena mencionar que, por lo general, la mayoría de los créditos son otorgados a personas que ya han solicitado un financiamiento con anterioridad, y la razón es porque que, al revisar el historial crediticio de los solicitantes, los bancos descubren si son puntuales, constantes y responsables con sus pagos. Continuando con el proceso de la solicitud de un crédito, es importante que sepas que los bancos e instituciones financieras generalmente piden un comprobante laboral con antigüedad, así como un comprobante de ingresos y uno de domicilio. Finalmente, existe la posibilidad de que hoy por hoy todavía te pidan el nombre de un aval, es decir, la persona que retomará tu deuda en caso de que no puedas liquidar o continuar con el contrato. Si bien es cierto que en algunos casos el aval ya no es un requisito, nunca está de más que lo contemples. Partiendo de esto, si de verdad quieres solicitar un crédito en estos momentos, lo que tienes que hacer es buscar inmediatamente algunas opciones que se ajusten a lo que estás buscando y, sobre todo, a tu capacidad de pago. Busca en internet, en redes sociales o escucha la experiencia de algunos conocidos. POLITICAS DE CREDITO En pocas palabras, una política de crédito es un conjunto de pautas que establece condiciones de crédito y pago para los clientes y establece un curso de acción claro para los pagos atrasados. Una buena política generalmente hará cuatro cosas: Determinar a qué clientes se les otorga crédito y se les factura. De este modo como políticas de crédito de una empresa, decide ofrecer préstamos al cliente, para lo cual es necesario realizar un buen análisis en cuanto a la rentabilidad del préstamo y el riesgo que ello confiere. Si la empresa no se propone tener buenas políticas en cuanto al crédito, entra en problemas al encontrarse con facturas impagas debido a que no fueron cobradas en efectivo o al contado. En este sentido es importante la gestión adecuada de las cuentas por cobrar porque permiten el análisis de la necesidad financiera futura, teniendo en cuenta la financiación que deberá buscar si percibe atrasos en los pagos. No obstante, el crédito ofrecido a los clientes es esencial para el crecimiento de la empresa y la comercialización de sus productos. Qué incluye las políticas de crédito de una empresa 1. Especificación del vencimiento máximo de las facturas, lo más común es a 30, 60 y 90 días. 2. Normas establecidas con claridad sobre la solvencia más básica del cliente y si la empresa del cliente no llega a cubrir la solvencia establecida el crédito que solicitó no se le otorgará. A la vez incluye el máximo del límite del crédito que nunca debe ser sobrepasado. 3. La política de cobro con un procedimiento claro para realizar el seguimiento de las facturas impagas, ya sea que se realice interna o externamente mercerizando el seguimiento de cobro. 4. El ciclo de cobro puede ser más rápido al ofrecer descuentos al cliente por pago anticipado o al contado sin que influya vengativamente en el margen de ventas. Las políticas de crédito de una empresa siguen ciertos patrones como: 1. Se le concede al cliente una línea de crédito de acuerdo a lo que autorizó la dirección general de la empresa. 2. Se debe establecer que esa línea de crédito nunca puede ser superior a las compras realizadas por el cliente. 3. Se establece la fecha y plazo del pago del crédito concedido a parir de la fecha de emisión de la factura considerando los hábiles o corridos. 4. Se establece si una vez concedida la línea de crédito, el cliente puede solicitar y como solicitar la ampliación del crédito y el plazo de pago. 5. En el caso d que el cliente cambie su razón social, debe comunicarlo d inmediato para no ser considerado como un nuevo cliente. 6. La línea d creditito puede ser suspendida ante un retraso en el pago del crédito hasta tanto cumpla con su compromiso y se considerará morosidad para una nueva solicitud de crédito. 7. Si el retraso en el pago se repite varias veces será una consecuencia para una línea de crédito cancelada según sea el criterio aplicado por el departamento de cobranzas. 8. Si el cliente paga el crédito más de una vez con cheque y son devueltos, la línea de crédito será cancelada y en adelante solo podrá realizar sus compras al contado. POLITICAS DE COBRANZA Las políticas de cobranza son decisiones administrativas, técnicas y legales diseñadas y adoptadas por una empresa, plasmadas en procedimientos destinados para cobrar o recuperar los valores, en términos de unidades monetarias, de créditos otorgados a sus clientes, tanto vigentes como vencidos. Lo recomendable es que las políticas de cobranza se analicen de manera periódica de acuerdo con las condiciones y necesidades de la compañía, y de la situación en que se desarrollan sus operaciones. Las políticas de cobro deben contemplar los siguientes elementos: Condiciones de venta: Cuando la empresa hace sus ventas a crédito, se establecen las condiciones de venta en cuanto al crédito otorgado, que comprende: plazo, los porcentajes de descuento, fechas de pago, lugares donde efectuar los abonos a los créditos, tasas de interés, etc., y en cuanto a la entrega de las mercancías, características, garantías, usos, limitaciones, cuidados, etc. Plazos de cobro: Para decidir en qué momento se inicia un proceso de cobranza con un cliente es necesario determinar cuándo y cómo se hará el primer esfuerzo de cobro, es decir, cuánto tiempo después de la fecha de vencimiento del crédito las cuentas morosas deben proceder a recuperarse. El intervalo de tiempo dependerá de lo que la empresa establezca, el cual puede ser una semana, 15 días o, en algunos casos, un periodo mayor. Condiciones de venta: Cuando la empresa hace sus ventas a crédito, se establecen las condiciones de venta en cuanto al crédito otorgado, que Las políticas de cobro pueden tener diferentes características: Restrictivas: Caracterizadas por la concesión de créditos en periodos sumamente cortos, las normas de crédito son estrictas y por ello se usa una política de cobranza agresiva. Liberales: En sentido contrario a las políticas restrictivas, las liberales tienden a ser magnas, se otorgan créditos considerando las políticas que usan en las empresas de la competencia, no presionan enérgicamente en el proceso de cobro y son menos exigentes en condiciones y establecimientos de periodos para el pago de las cuentas. Racionales: Se caracterizan por conceder los créditos a plazos razonables según las características de los clientes y los gastos de cobranza; se aplican considerando los cobros a efectuarse y que proporcionen un margen de beneficio razonable. comprende: plazo, los porcentajes de descuento, fechas de pago, lugares donde efectuar los abonos a los créditos, tasas de interés, etc., y en cuanto a la entrega de las mercancías, características, garantías, usos, limitaciones, cuidados, etc. Plazos de cobro: Para decidir en qué momento se inicia un proceso de cobranza con un cliente es necesario determinar cuándo y cómo se hará el primer esfuerzo de cobro, es decir, cuánto tiempo después de la fecha de vencimiento del crédito las cuentas morosas deben proceder a recuperarse. El intervalo de tiempo dependerá de lo que la empresa establezca, el cual puede ser una semana, 15 días o, en algunos casos, un periodo mayor. ADMINISTRACION DE LA COBRANZA Administración de la cobranza proporciona los principios y conocimientos indispensables para lograr una organización eficaz y eficiente del departamento de cobranzas, cualquiera que sea el giro de negocios o tamaño de la empresa, los cuales pueden ser adaptables a los sistemas manuales o computarizados. La cobranza consiste en la recuperación de los créditos otorgados previamente por una empresa, regularmente Industrial, Comercial, Financiera, o Prestadora de Servicio actividad, que se realiza en México y en todos los países del mundo. ¿Cuáles son las 5 C de crédito? ¿Cuáles son las 5 C de crédito? Las 5 C's del Crédito • • • • • Capacidad de pago. Comportamiento de pago. Carácter. Colateral. Capital. ¿Cuál es el objetivo principal de la cobranza? El objetivo del proceso de cobranza consiste en cerrar el círculo de la venta, es considerada el pulmón de la empresa ya que permite recuperar la inversión realizada en el producto y/o servicio que de no hacerlo de la manera más adecuada la empresa podría enfrentar problemas e incluso comprometer su subsistencia. CUENTAS POR PAGAR Las cuentas por pagar son las cantidades en deuda de una compañía a los acreedores por los servicios o bienes adquiridos. Si una tienda recibe bienes en adelanto sobre el pago, la compra se sitúa en el archivo de cuentas por pagar. Las cuentas por pagar pueden corresponder a mercancía, servicios privados o públicos. ¿Cómo Funcionan las Cuentas por Pagar en un Negocio? Una tienda, por ejemplo, una tienda de herramientas, comprará mercancía para tenerla a la venta en los estantes. La tienda recibirá la mercancía en adelanto y el pago correspondiente irá a las cuentas por pagar. Lo mismo se aplica con la electricidad y otros servicios públicos. La tienda utilizará electricidad y la pagará en el período siguiente, cuando reciba la factura de la compañía eléctrica. Sin realizar acciones de crédito con los proveedores sería muy difícil para la tienda operar con eficacia; la tienda necesitaría pagar por todos los bienes y servicios por adelantado o al recibirlos, colocando presión en el flujo de fondos del negocio. Una tienda puede tener una larga lista de entradas en el archivo de cuentas por pagar, una vez que se esté de acuerdo en los términos de crédito de sus proveedores. Al obtener el recibo, la tienda lo confirmará con una orden de compra y con el hecho de que los bienes estén en posesión de la tienda. La tienda registrará el recibo en el archivo de cuentas por pagar. Al revisar el archivo, podrán verificar los recibos con las órdenes de la tienda, saber que están correctas y por consiguiente pagarlas a tiempo. Al pagar a un acreedor la tienda reducirá las cantidades sobre el archivo de cuentas por pagar y marcará la factura como cancelada. Importancia de Cuentas por Pagar Al llevar a cabo un archivo preciso de cuentas por pagar, la tienda evitará perder el rastro de los pagos, no pagar un recibo dos veces o tener una ingrata sorpresa cuando un número de facturas inesperadas expiren al mismo tiempo. Al revisar el archivo de cuentas por pagar el dueño debería ver el dinero que se debe y mantendría un control de todas las facturas a pagar por un período de tiempo. La cantidad total en las cuentas por pagar debería encajar con el total de los recibos de acreedores. Si no es el caso, una cantidad de un recibo podría no estar correcta o capaz el pago ya se realizó sin ser registrado. La tienda podría estar en el peligro de evitar pagos si no lleva un archivo preciso de cuentas por pagar. Una tienda que no pague recibos a tiempo podrá encontrarse con las facilidades de crédito suspendidas, reducidas o difíciles de aceptar en cualquier término de negociación futuro. CONCLUSIÓN la eficiente administración del efectivo, inventario, las cuentas por cobrar y por pagar permite a la empresa tener un nivel aceptable de capital de trabajo que la proteja ante cualquier contingencia, la capacita para el otorgamiento de créditos más flexibles y es un indicador de eficiencia en la administración de sus recursos. la adminsitacion de ventas tiene diferentes objetivos los mas necesarios son los siguientes brindar un mejor flujo de efectivo y la mayor liquidez disponible para su uso en inversiones o adquisiciones, reduciendo el saldo total pendiente de cuentas por cobrar: usar procedimientos que aseguren que se maximice el potencial financiero de las cuentas por cobrar de la empresa, determinar con anticipación la calificación de crédito del cliente, estableciendo los términos de crédito y pago para cada tipo de cliente. El objetivo principal de la administración de cuentas por cobrar es cobrarlas con prontitud. Además, es un instrumento que contribuye a aumentar el volumen de las ventas y mejorar los beneficios. Las cuentas por cobrar constituyen un medio de financiamiento, esto implica ya sea la cesión de las cuentas por cobrar en garantía (Pignoración) o la venta de las cuentas por cobrar (Factoraje). BIBLIOGRAFIA 4.- Administración Financiera de Cuentas por Cobrar. https://www.fcca.umich.mx › descargas › apuntes Definición del período de crédito - Renting: su contabilización https://www.contabilizarrenting.com › definicion-del-pe... Capacidad de pago - Factores de riesgo para el otorgamiento de … https://1library.co/article/capacidad-pago-factores-riesgo-otorgamiento... Políticas y procedimientos de crédito - Emprendices https://www.emprendices.co/politicas-y-procedimientos-de-credito Políticas de Cobranza Que son? Como establecerlas? | Contabilidad contabilidadbasica.com/politicas-de-cobranza/ ADMINISTRACION DE LA COBRANZA - Trabajos de investigación https://www.buenastareas.com/ensayos/Administracion-De-La-Cobranza/... Cuentas por pagar: ¿Qué son? ¿cómo se clasifican y cuál es su ... https://higo.io/blog/educacion/cuentas-por-pagar-que-es-como-se...