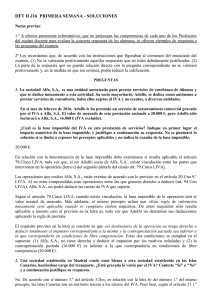

Agentes de la Hacienda Publica Tema 22 Tema 23 EL IMPUESTO SOBRE EL VALOR AÑADIDO: CONCEPTO Y NATURALEZA. ÁMBITO DE APLICACIÓN. ENTREGAS DE BIENES Y PRESTACIONES DE SERVICIOS: HECHO IMPONIBLE, EXENCIONES, SUJETO PASIVO, DEVENGO Y BASE IMPONIBLE. TIPOS IMPOSITIVOS. REQUISITOS GENERALES DE DEDUCCIÓN. 1. EL IMPUESTO SOBRE EL VALOR AÑADIDO: CONCEPTO Y NATURALEZA El Impuesto sobre el Valor Añadido (IVA) es un impuesto general sobre el consumo que recae sobre todos los bienes y servicios utilizados en España, cualquiera que sea su origen, nacional o extranjero. Es un impuesto armonizado en la Unión Europea, de forma que la legislación interior de los Estados miembros debe adaptarse a las normas comunitarias. La norma básica de armonización del IVA fue la 6ª Directiva (77/388/CE), modificada posteriormente en varias ocasiones y actualmente derogada y sustituida por la Directiva 2006/112/CE, del Consejo, que aprueba el Texto Refundido del Sistema Común del IVA. En España, su regulación, debidamente armonizada, se encuentra en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (BOE de 29 de diciembre) y el Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento. 1.1. Concepto Dispone el artículo 1 de la Ley 37/92 que: “El Impuesto sobre el Valor Añadido es un tributo de naturaleza indirecta que recae sobre el consumo y grava en la forma y condiciones previstas en esta Ley, las siguientes operaciones: a) Las entregas de bienes y prestaciones de servicios efectuadas por empresarios o profesionales. b) Las adquisiciones intracomunitarias de bienes. c) Las importaciones de bienes”. En cuanto a las normas aplicables, señala el artículo 2 de la Ley 37/92, del IVA: “El impuesto se exigirá de acuerdo con lo establecido en esta Ley y en las normas reguladoras del Concierto y Convenio Económico en vigor, respectivamente, en los Territorios Históricos del País Vasco y en la Comunidad Foral de Navarra. En la aplicación del impuesto se tendrá en cuenta lo dispuesto en los Tratados y Convenios Internacionales que formen parte del ordenamiento interno español”. 1.2. Naturaleza La naturaleza del Impuesto puede resumirse en los siguientes puntos: a) Es un impuesto indirecto ya que grava manifestaciones indirectas o secundarias de la capacidad de pago, vía adquisición de bienes o servicios y, además, porque descansa efectivamente en el adquirente a través de la repercusión del sujeto pasivo obligado a realizar la recaudación y gestión del gravamen. b) Es un impuesto real, pues se define sin referencia a un sujeto determinado. c) Es un impuesto objetivo, ya que no tiene en cuenta las circunstancias personales del sujeto pasivo. d) Es un impuesto instantáneo y no periódico, ya que se devenga operación por operación. e) Recae sobre el consumo, ya que la finalidad del Impuesto es gravar a los destinatarios finales de los bienes y servicios. 1 Agentes de la Hacienda Publica Tema 22 2. ÁMBITO DE APLICACIÓN Lo regula el artículo 3 de la LIVA que lleva por título “Territorialidad” y dice así: “Uno. El ámbito espacial de aplicación del impuesto es el territorio español, determinado según las previsiones del apartado siguiente, incluyendo en él las islas adyacentes, el mar territorial hasta el límite de 12 millas náuticas (…). Dos. A los efectos de esta Ley, se entenderá por: 1. º «Estado miembro», «Territorio de un Estado miembro» o «interior del país», el ámbito de aplicación del Tratado de Funcionamiento de la Unión Europea definido en el mismo, para cada Estado miembro, con las siguientes exclusiones: a) En la República Federal de Alemania, la Isla de Helgoland y el territorio de Büsingen; en el Reino de España, Ceuta y Melilla y en la República Italiana, Livigno, Campione d ´Italia y las aguas nacionales del lago de Lugano, en cuanto territorios no comprendidos en la Unión Aduanera. b) En el Reino de España, Canarias; en la República Francesa, los territorios franceses(…); en la República Helénica, Monte Athos; en el Reino Unido, las Islas del Canal, y en la República de Finlandia, las islas Aland, en cuanto territorios excluidos de la armonización de los impuestos sobre el volumen de negocios.(…)” 2.º “Comunidad” y “territorio de la Comunidad”, el conjunto de los territorios que constituyen el «interior del país» para cada Estado miembro, según el número anterior. 3.º “Territorio tercero” y “país tercero”, cualquier territorio distinto de los definidos como «interior del país» en el número 1.º anterior. 3. HECHO IMPONIBLE ENTREGAS DE BIENES Y PRESTACIONES DE SERVICIOS Conforme al artículo 1 de la Ley, el IVA grava tres tipos de operaciones o hechos imponibles (regulados en el Título I que se refiere a la delimitación del hecho imponible): Las entregas de bienes y prestaciones de servicios (Capítulo I) las adquisiciones intracomunitarias de bienes (Capítulo II) y las importaciones de bienes (Capítulo III). En este tema vamos a estudiar solamente el primer hecho imponible. El artículo 4 de la Ley 37/92 recoge el hecho imponible “Entregas de bienes y prestaciones de servicios efectuadas por empresarios y profesionales”. Dice este precepto que “Uno. Estarán sujetas al impuesto las entregas de bienes y prestaciones de servicios realizadas en el ámbito espacial del impuesto por empresarios o profesionales a título oneroso, con carácter habitual u ocasional, en el desarrollo de su actividad empresarial o profesional, incluso si se efectúan en favor de los propios socios, asociados, miembros o partícipes de las entidades que las realicen. Dos. Se entenderán realizadas en el desarrollo de una actividad empresarial o profesional: a) Las entregas de bienes y prestaciones de servicios efectuadas por las sociedades mercantiles, cuando tengan la condición de empresario o profesional. b) Las transmisiones o cesiones de uso a terceros de la totalidad o parte de cualesquiera de los bienes o derechos que integren el patrimonio empresarial o profesional de los sujetos pasivos, incluso las efectuadas con ocasión del cese en el ejercicio de las actividades económicas que determinan la sujeción al Impuesto c) Los servicios desarrollados por los Registradores de la Propiedad en su condición de liquidadores titulares de una Oficina Liquidadora de Distrito Hipotecario.” 2 Agentes de la Hacienda Publica Tema 22 3.1. Concepto de entrega de bienes El artículo 8 de la Ley se titula así “Concepto de entrega de bienes” y establece: “Uno. Se considerará entrega de bienes la transmisión del poder de disposición sobre bienes corporales, incluso si se efectúa mediante cesión de títulos representativos de dichos bienes. A estos efectos, tendrán la condición de bienes corporales el gas, el calor, el frío, la energía eléctrica y demás modalidades de energía.” El artículo 8.Dos. LIVA realiza una enumeración de operaciones que también tienen la consideración de entregas de bienes, aunque no se produce la transmisión del poder de disposición, pero que tienen efectos económicos equiparables. Son las siguientes: “1º. Las ejecuciones de obra que tengan por objeto la construcción o rehabilitación de una edificación, en el sentido del artículo 6 de esta ley, cuando el empresario que ejecute la obra aporte una parte de los materiales utilizados, siempre que el coste de los mismos exceda del 40 por 100 de la base imponible. 2.º Las aportaciones no dinerarias efectuadas por los sujetos pasivos del Impuesto de elementos de su patrimonio empresarial o profesional a sociedades o comunidades de bienes o a cualquier otro tipo de entidades y las adjudicaciones de esta naturaleza en caso de liquidación o disolución total o parcial de aquéllas, sin perjuicio de la tributación que proceda con arreglo a las normas reguladoras de los conceptos "actos jurídicos documentados" y "operaciones societarias" del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados(…) 3. º Las transmisiones de bienes en virtud de una norma o de una resolución administrativa o jurisdiccional, incluida la expropiación forzosa. 4. º Las cesiones de bienes en virtud de contratos de venta con pacto de reserva de dominio o condición suspensiva. 5. º Las cesiones de bienes en virtud de contratos de arrendamiento-venta y asimilados. (…) 6. º Las transmisiones de bienes entre comitente y comisionista que actúe en nombre propio efectuadas en virtud de contratos de comisión de venta o comisión de compra. 7. º El suministro de un producto informático normalizado efectuado en cualquier soporte material. (…) 8.º Las transmisiones de valores cuya posesión asegure, de hecho o de derecho, la atribución de la propiedad, el uso o disfrute de un inmueble o de una parte del mismo en los supuestos previstos en el artículo 20.Uno.18.º k) de esta Ley.” Por otra parte, el artículo 9 LIVA define lo que se consideran operaciones asimiladas a las entregas de bienes, que son las siguientes: 1. El autoconsumo de bienes. Se considerarán autoconsumo de bienes las siguientes operaciones realizadas sin contraprestación: a) Transferencia de bienes corporales del patrimonio empresarial o profesional del sujeto pasivo a su patrimonio personal o a su consumo particular. b) Transmisión del poder de disposición de los bienes corporales que integran el patrimonio empresarial o profesional del sujeto pasivo. c) 2. El cambio de afectación de bienes corporales de un sector a otro diferenciado de su actividad empresarial o profesional; También se considera operación asimilada a las entregas de bienes (artículo 9.3 LIVA) la transferencia por un sujeto pasivo de un bien corporal de su empresa con destino a otro Estado miembro, para afectarlo a las necesidades de aquélla en este último; no obstante, dicho precepto contiene numerosas exclusiones, quedando prácticamente reducido a las transferencias de bienes de inversión y a los de mercancías para stock. 3 Agentes de la Hacienda Publica Tema 22 3.2. Concepto de prestaciones de servicios La Ley define la prestación de servicios negativamente, al establecer en su artículo 11, que se entenderá por prestación de servicios toda operación sujeta al impuesto que, de acuerdo con esta Ley, no tenga la consideración de entrega, adquisición intracomunitaria o importación de bienes. El artículo 12 de la Ley señala que se consideran operaciones asimiladas a las prestaciones de servicios a título oneroso los autoconsumos de servicios. A estos efectos, serán autoconsumos de servicios las siguientes operaciones realizadas sin contraprestación: 1) Las transferencias de bienes y derechos que no sean autoconsumo de bienes (artículo 9.1 LIVA) del patrimonio empresarial o profesional al patrimonio personal del sujeto pasivo. 2) La aplicación total o parcial al uso particular del sujeto pasivo o, en general, a fines ajenos a su actividad empresarial o profesional, de los bienes integrantes de su patrimonio empresarial o profesional. 3) Las demás prestaciones de servicios efectuadas a título gratuito por el sujeto pasivo no mencionadas en los números anteriores de este artículo, siempre que se realicen para fines ajenos a los de la actividad empresarial o profesional. 3.3. Concepto de empresario o profesional Según el artículo 5.Uno de la LIVA, “a los efectos de lo dispuesto en esta Ley se reputarán empresarios o profesionales: a) Las personas o entidades que realicen actividades empresariales o profesionales. b) Las sociedades mercantiles, salvo prueba en contrario. c) Quienes realicen una o varias entregas de bienes o prestaciones de servicios que supongan la explotación de un bien corporal o incorporal con el fin de obtener ingresos continuados en el tiempo. En particular, tendrán dicha consideración los arrendadores de bienes. d) Quienes efectúen la urbanización de terrenos o la promoción, construcción o rehabilitación de edificaciones destinadas, en todos los casos, a su venta, adjudicación o cesión por cualquier título, aunque sea ocasionalmente. El concepto de edificaciones se recoge en el artículo 6 LIVA. e) Quienes realicen a título ocasional las entregas de medios de transporte nuevos exentas del Impuesto en virtud de lo dispuesto en el artículo 25 apartados uno y dos de esta Ley (exenciones en las entregas de bienes destinados a otro Estado miembro) y sólo por las entregas de dichos medios de transporte.” Son actividades empresariales o profesionales (según artículo 5.Dos) “las que impliquen la ordenación por cuenta propia de factores de producción, materiales y humanos o de uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes o servicios. A efectos de este impuesto, las actividades empresariales o profesionales se considerarán iniciadas desde el momento en que se realice la adquisición de bienes o servicios con la intención, confirmada por elementos objetivos, de destinarlos al desarrollo de las actividades (…) Quienes realicen tales adquisiciones tendrán desde ese momento la condición de empresarios o profesionales a efectos del IVA.” Conforme al artículo 5.Tres “se presumirá el ejercicio de actividades empresariales o profesionales: a) En los supuestos a que se refiere el artículo 3 del Código de Comercio (esto es, desde que la persona que se proponga ejercerlo anuncie, de cualquier modo, un establecimiento que tenga por objeto alguna operación mercantil) b) Cuando para la realización de las operaciones definidas en el artículo 4 de esta Ley se exija contribuir por el I.A.E.” No tendrán la consideración de empresarios o profesionales quienes realicen exclusivamente entregas de bienes o servicios a título gratuito. 4 Agentes de la Hacienda Publica Tema 22 3.4. Lugar de realización del hecho imponible 3.4.1. Entregas de bienes El artículo 68 LIVA considera realizadas en el territorio de aplicación del impuesto: a) Las entregas de bienes que no sean objeto de expedición o transporte, se entenderán realizadas en el territorio de aplicación del impuesto, cuando los bienes se pongan a disposición del adquirente en dicho territorio. b) Las entregas de bienes que deban ser objeto de expedición o transporte estarán localizadas en el territorio de aplicación del impuesto cuando la expedición o transporte se inicie en dicho territorio. c) Las entregas de bienes que hayan de ser objeto de instalación o montaje antes de su puesta a disposición, se entenderán localizadas en el ámbito de aplicación del impuesto cuando la instalación se ultime en dicho territorio y siempre que la instalación o montaje implique la inmovilización de los bienes entregados. d) Están localizadas en el ámbito de aplicación del impuesto la entrega de bienes inmuebles que radiquen en dicho territorio. e) Están localizadas en el ámbito espacial del impuesto las entregas de bienes que se efectúen a bordo de un buque, de un avión o de un tren, en el curso de la parte de un transporte realizada en el interior de la Comunidad, cuyo lugar de inicio se encuentre en el ámbito espacial del impuesto y el lugar de llegada en otro punto de la Comunidad. f) Las entregas de gas a través de una red de gas natural situada en el territorio de la Comunidad o de cualquier red conectada y las entregas de electricidad, calor o frío a través de redes de calefacción o refrigeración (artículo 68. Siete). Existen otras reglas especiales de localizaciones del hecho imponible reguladas en los artículos 69 y siguientes de la Ley del IVA. 3.4.2. Prestaciones de servicios El artículo 69. Uno LIVA, dispone las reglas generales de localización, distinguiendo las operaciones puramente empresariales, en las que el prestador y destinatario tienen tal condición, en cuyo caso el gravamen se localiza en destino; de aquellas otras cuyo destinatario es un particular, en cuyo caso la localización es en origen. Estas reglas generales se completan en el apartado Dos del artículo 69 que considera no localizados (no sujetos, por tanto) en el territorio de aplicación del Impuesto, determinados servicios de profesionales cuando los destinatarios son particulares que residen en países o territorios terceros (salvo particulares residentes en Canarias, Ceuta o Melilla). 3.5. Supuestos de no sujeción La ley no sigue un criterio claro para la calificación de las operaciones no sujetas, pues mezcla las que no son empresariales o profesionales, con otras que sí lo son y cuya no sujeción se justifica por razones de simplificación, por el escaso significado económico de algunas operaciones en el conjunto de la actividad, o bien, por razones técnicas. El art 7 LIVA realiza la enumeración de las operaciones no sujetas al impuesto. Así, no están sujetas las siguientes operaciones: “1.º La transmisión de un conjunto de elementos corporales y, en su caso, incorporales que, formando parte del patrimonio empresarial o profesional del sujeto pasivo, constituyan o sean susceptibles de constituir una unidad económica autónoma en el transmitente, capaz de desarrollar una actividad empresarial o profesional por sus propios medios, con independencia del régimen fiscal que a dicha transmisión le resulte de aplicación en el ámbito de otros tributos y del procedente conforme a lo dispuesto en el artículo 4, apartado cuatro, de esta Ley.(…) 2. º Las entregas gratuitas de muestras de mercancías sin valor comercial estimable, con fines de promoción de las actividades empresariales o profesionales. (…) 3. º Las prestaciones de servicios de demostración a título gratuito efectuadas para la promoción de las actividades empresariales o profesionales. 5 Agentes de la Hacienda Publica Tema 22 4. º Las entregas sin contraprestación de impresos u objetos de carácter publicitario. (…) 5. º Los servicios prestados por personas físicas en régimen de dependencia derivado de relaciones administrativas o laborales, incluidas en estas últimas las de carácter especial. 6. º Los servicios prestados a las cooperativas de trabajo asociado por los socios de las mismas y los prestados a las demás cooperativas por sus socios de trabajo. 7. º Las operaciones previstas en el artículo 9, número 1. º Y en el artículo 12, números 1. º y 2.º de esta Ley (autoconsumo de bienes), siempre que no se hubiese atribuido al sujeto pasivo el derecho a efectuar la deducción total o parcial del Impuesto sobre el Valor Añadido efectivamente soportado con ocasión de la adquisición o importación de los bienes o de sus elementos componentes que sean objeto de dichas operaciones. Tampoco estarán sujetas al impuesto las operaciones a que se refiere el artículo 12, número 3. º de esta Ley (autoconsumo de servicios) cuando el sujeto pasivo se limite a prestar el mismo servicio recibido de terceros y no se le hubiera atribuido el derecho a deducir total o parcialmente el Impuesto sobre el Valor Añadido efectivamente soportado en la recepción de dicho servicio. 8. º Las entregas de bienes y prestaciones de servicios realizadas directamente por las Administraciones Públicas sin contraprestación o mediante contraprestación de naturaleza tributaria. (…) 9. º Las concesiones y autorizaciones administrativas. Con excepción de las siguientes: 10. º Las prestaciones de servicios a título gratuito a que se refiere el artículo 12, número 3. º de esta Ley que sean obligatorias para el sujeto pasivo en virtud de normas jurídicas o convenios colectivos, incluso los servicios telegráficos y telefónicos prestados en régimen de franquicia. 11. º Las operaciones realizadas por las Comunidades de Regantes para la ordenación y aprovechamiento de las aguas. 12. º Las entregas de dinero a título de contraprestación o pago.” 4. EXENCIONES Dentro de las exenciones en el IVA, nos encontramos dos tipos: Las exenciones limitadas. La realización de las operaciones exentas no da derecho a deducir el IVA soportado de las adquisiciones realizadas a terceros, convirtiéndose el sujeto pasivo en consumidor final. Las llamadas exenciones plenas, que aun siendo operaciones en las que no se devenga el impuesto sí se permite la deducción del IVA soportado de las adquisiciones realizadas a terceros. Son exenciones limitadas y están reguladas en el artículo 20 de la Ley. Se puede distinguir: 4.1. Asistencia sanitaria Entre ellas nos encontramos: a) Las prestaciones de hospitalización y asistencia sanitaria, y las demás relacionadas directamente con las mismas, realizadas por Centros de Derecho Público o Centros privados en régimen de precios autorizados. b) La asistencia a personas físicas por profesionales médicos o sanitarios, incluidos psicólogos, logopedas y ópticos. c) Las entregas de plasma, sangre y demás fluidos, tejidos y otros elementos del cuerpo humano efectuadas con fines médicos o de investigación. d) Las prestaciones de servicios y entregas de prótesis dentales y ortopedias maxilares realizadas en el ámbito de sus respectivas profesiones por estomatólogos, odontólogos, mecánicos dentistas y protésicos dentales. e) Las entregas de bienes y prestaciones de servicios para el cumplimiento de sus fines realizados por la Seguridad Social directamente o a través de Entidades gestoras o colaboradoras. f) El transporte de enfermos o heridos en ambulancias o vehículos adaptados para ello. 6 Agentes de la Hacienda Publica Tema 22 4.2. Asistencia social, deportiva, cultural y otras sin finalidad lucrativa 1) Prestaciones de servicios de asistencia social efectuadas por entidades de Derecho Público o entidades de carácter social; entendiéndose por asistencia social: protección a la infancia y juventud, asistencia a la tercera edad, a personas con minusvalía, toxicómanos, ex reclusos, etc. 2) Las cesiones de personal realizadas por entidades religiosas legalmente reconocidas para determinadas actividades. 3) Las prestaciones de servicios y las entregas de bienes accesorias a las mismas realizadas por entidades de carácter político, sindical, religioso, patriótico o cívico a sus miembros para la consecución de sus finalidades específicas y siempre que no se abone ninguna contraprestación distinta de las cotizaciones estatuarias. Para el disfrute de esta exención no se requerirá previo reconocimiento y queda condicionada a que no produzca distorsiones de competencia. 4) Los servicios prestados a personas físicas que practiquen el deporte o la educación física y sean realizadas por: Entidades de derecho público, Federaciones deportivas, el Comité Olímpico Español, el Comité Paraolímpico Español o Entidades de carácter social. Esta exención no se extiende a los espectáculos deportivos. 5) Determinados servicios culturales de carácter social realizados por entidades de Derecho Público o establecimientos culturales privados de carácter social, tales como: bibliotecas, visitas a museos, representaciones teatrales, musicales, organización de exposiciones, etc. 4.3. La enseñanza Dentro de estas exenciones nos encontramos: a) La educación de la infancia y de la juventud, la guarda y custodia de niños (incluida la atención a niños en los centros docentes en tiempo inter lectivo durante el comedor escolar o en aulas en servicio de guardería fuera del horario escolar), la enseñanza escolar, universitaria y de postgraduados, la enseñanza de idiomas y la formación y reciclaje profesional realizados por entidades de Derecho Público o entidades privadas autorizadas para el ejercicio de dichas actividades. b) También están exentas las clases particulares prestadas por personas físicas sobre materias incluidas en los planes de estudio de cualquiera de los niveles y grados del sistema educativo. 4.4. Operaciones de seguro Están exentas las operaciones de seguro, reaseguro y capitalización, así como los servicios de mediación, incluyendo la captación de clientes, para la celebración del contrato entre las partes intervinientes en la realización de las anteriores operaciones, con independencia de la condición del empresario o profesional que los preste. Además, la nueva redacción indica que dentro de las operaciones de seguro se entenderán comprendidas las modalidades de previsión. 4.5. Operaciones financieras (artículo 20.1.18º LIVA) La mayoría de las operaciones financieras están exentas de IVA, con independencia de quien las efectúe: a) Depósitos en efectivo y operaciones relacionadas con los mismos. b) La concesión de créditos y préstamos en dinero y las demás operaciones, incluida la gestión, relacionadas con los mismos cuando se realicen por quienes las concedieron. c) La prestación de fianzas, avales, cauciones y demás garantías reales o personales. d) Operaciones relativas a las transferencias, giros, cheques, libranzas, avales, letras de cambio, tarjeta de pago o crédito. La exención no alcanza a los servicios de gestión de cobro de estos documentos. e) Las operaciones de compra, venta o cambio de divisas, billetes de banco y monedas que sean medios legales de pago. f) Los servicios y operaciones, exceptuadas el depósito y la gestión, relativas a acciones, obligaciones y demás valores 7 Agentes de la Hacienda Publica Tema 22 g) Gestión y depósito de las Instituciones de Inversión Colectiva, de los fondos de capital riesgo, de los Fondos de Pensiones, de Regulación del Mercado Hipotecario, de titulación de Activos y Colectivos de jubilación. 4.6. Operaciones inmobiliarias A) Entregas de terrenos rústicos y no edificables (art. 20 Uno 23º). Están exentas las entregas de terrenos rústicos y no edificables (incluidos los no edificables en los que se hallen enclavadas construcciones de carácter agrario indispensables para su explotación, y los no edificables destinados exclusivamente a parques, jardines públicos o superficies viales de uso público). A efectos de esta Ley, se consideran edificables los terrenos calificados como solares por la Ley sobre el Régimen del Suelo y Ordenación Urbana. B) Segunda entrega de edificaciones (artículo 20. Uno 22º). Están exentas las segundas y ulteriores entregas de edificaciones, incluidos los terrenos en que se hallen enclavadas, cuando tenga lugar después de terminada su construcción o rehabilitación. Están exentos los C) Arrendamientos de terrenos y edificaciones (art. 20. Uno 23º). Están exentos los arrendamientos que tengan la consideración de servicios de acuerdo con el artículo 11 de esta Ley, y la constitución y transmisión de derechos reales de goce y disfrute, que tengan por objeto los siguientes bienes: a) Terrenos, incluidas las construcciones inmobiliarias de carácter agrario utilizadas para la explotación de una finca rústica (salvo las dedicadas a actividades de ganadería independiente). b) Los edificios o partes de los mismos destinados exclusivamente a viviendas incluidos los garajes y anexos accesorios a estas últimas y los muebles arrendados conjuntamente. También desde 1-1-06, los arrendamientos de edificios o parte de los mismos destinados a su posterior arrendamiento por entidades gestoras de programas públicos de apoyo a la vivienda o por sociedades acogidas al régimen especial de entidades dedicadas al arrendamiento de viviendas en el IS. 4.7. Exenciones técnicas (art. 20. Uno 24º y 25º LIVA) Tienen por objeto evitar la doble imposición. Por este motivo están exentas: a) Entregas de bienes utilizadas por el transmitente en la realización de operaciones exentas del impuesto, siempre que al sujeto pasivo no se le haya atribuido el derecho a efectuar la deducción total o parcial del impuesto soportado al realizar la adquisición, afectación o importación de dichos bienes o elementos componentes. Esta exención no será de aplicación: 1. A las entregas de bienes de inversión que se realicen durante su período de regularización. 2. A las entregas a las que resulten procedentes las exenciones relativas a entregas de terrenos, juntas de compensación, y segundas y ulteriores entregas de edificaciones. b) También están exentas las entregas de bienes cuya adquisición, afectación o importación o la de sus elementos componentes hubiera determinado la exclusión total del derecho a deducir a favor del transmitente en virtud de lo dispuesto en los artículos 95 y 96 LIVA (no estar dichos bienes directamente relacionados con la actividad o excluidos expresamente de dicho beneficio). 8 Agentes de la Hacienda Publica Tema 22 4.8. Exenciones varias a) Las prestaciones de servicios y las entregas de bienes accesorias, que constituyan el servicio postal universal siempre que sean realizadas por el operador u operadores que se comprometen a prestar todo o parte del mismo; no se aplica a los servicios cuyas condiciones se negocien individualmente. b) Servicios prestados directamente a sus miembros por uniones, agrupaciones o entidades autónomas, incluidas A.I.E., constituidas exclusivamente por personas que ejerzan esencialmente una actividad exenta o no sujeta al impuesto, con determinadas condiciones, no necesitando el reconocimiento administrativo. c) Entregas de sellos de Correos y efectos timbrados de curso legal en España por su importe facial. d) Loterías, apuestas y juegos organizados por la Sociedad Estatal LAE, la ONCE y los organismos correspondientes de las CCAA. Asimismo, están exentas las que constituyan los hechos imponibles de los tributos sobre el juego y combinaciones aleatorias. e) Servicios profesionales, incluidos aquellos cuya contraprestación consista en derechos de autor, prestados por artistas plásticos, escritores, colaboradores literarios, gráficos y fotográficas de periódicos y revistas, compositores musicales, autores de obras teatrales y de argumento, adaptación, guion y diálogos de las obras audiovisuales, traductores y adaptadores. f) A partir de 1-1-04, desapareció la exención aplicable a las entregas de materiales de recuperación (chatarra), aplicándose el régimen de inversión del sujeto pasivo para las mismas. g) Prestaciones de servicios y entregas de bienes realizadas por los partidos políticos con motivo de manifestaciones destinadas a reportarle un apoyo financiero para el cumplimiento de su finalidad específica, y organizadas en su exclusivo beneficio. 5. SUJETO PASIVO Conforme a lo dispuesto en el artículo 84 de la Ley serán sujetos pasivos del IVA: 1. Las personas físicas o jurídicas que tengan la condición de empresarios o profesionales y realicen las entregas de bienes y prestaciones de servicios sujetos al impuesto. 2. Los empresarios o profesionales para quienes se realicen las operaciones sujetas a gravamen (regla de inversión del sujeto pasivo), en los siguientes supuestos: a) Cuando las mismas se efectúen por personas o entidades no establecidas en el territorio de aplicación del impuesto, con determinadas excepciones. b) Cuando se trate de entregas de oro sin elaborar o productos semielaborados de oro, de ley igual o superior a 325 milésimas. c) Entregas de materiales de recuperación (chatarra). d) Cuando se trate de prestaciones de servicios que tengan por objeto derechos de emisión, reducciones certificadas de emisiones y unidades de reducción de emisiones de gases de efecto invernadero a que se refieren la Ley 1/2005. e) Cuando se trate de las siguientes entregas de bienes inmuebles: Las entregas efectuadas como consecuencia de un proceso concursal. Las entregas exentas a que se refieren los apartados 20º y 22º del artículo 20. Uno LIVA en las que el sujeto pasivo hubiera renunciado a la exención (entregas de terrenos no edificables y segundas y ulteriores entregas de edificaciones). Las entregas efectuadas en ejecución de la garantía constituida sobre bienes inmuebles (incluida la dación en pago y cuando el adquirente asume la obligación de extinguir la deuda garantizada). f) Cuando se trate de ejecuciones de obra, con o sin aportación de materiales, así como las cesiones de personal para su realización, consecuencia de contratos directamente formalizados entre el promotor y el contratista que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones (y también cuando los destinatarios de estas operaciones sean a su vez el contratista principal u otros subcontratistas). 9 Agentes de la Hacienda Publica Tema 22 g) Cuando se trate de entregas de determinados productos definidos en el apdo. décimo del Anexo de la LIVA, tales como plata, platino y paladio; teléfonos móviles y consolas de videojuegos, ordenadores portátiles y tabletas digitales (en estos últimos casos con determinados requisitos respecto al destinatario y al importe -10.000 €, IVA excluido-). 3. Las personas jurídicas que no actúen como empresarios o profesionales, pero sean destinatarias de las operaciones sujetas que se indican a continuación, realizadas por empresarios o profesionales no establecidos en el territorio de aplicación del impuesto, en los siguientes casos: a) Las entregas subsiguientes a las AIB a que se refiere el artículo 26. Tres LIVA (operaciones triangulares), cuando hayan comunicado al empresario o profesional que las realiza el NIF-IVA. b) Las prestaciones de servicios a que se refieren los artículos 69 y 70 LIVA. 4. Sin perjuicio de lo dispuesto en los números anteriores, los empresarios o profesionales, así como las personas jurídicas que no actúen como empresarios o profesionales, que sean destinatarios de entregas de gas y electricidad o de calor o de frío a través de redes de calefacción o refrigeración que se entiendan realizadas en el territorio de aplicación del impuesto, siempre que la entrega la efectúe un empresario o profesional no establecido en el citado territorio y le hayan comunicado el NIF-IVA atribuido por España. 5. Las herencias yacentes, comunidades de bienes y demás entidades que, careciendo de personalidad jurídica, constituyan una unidad económica o un patrimonio susceptible de imposición, cuando realicen operaciones sujetas al impuesto. 6. DEVENGO Según dispone el artículo 75 LIVA (redacción Ley 28/2014), se devengará el impuesto: 1. En las entregas de bienes, en el momento en que tenga lugar la puesta a disposición de los bienes o, en su caso, cuando se efectúen conforme a la legislación que les sea aplicable. 2. En las prestaciones de servicios, cuando se presten, ejecuten o efectúen las operaciones gravadas, o en su caso, cuando tenga lugar la puesta a disposición de los bienes sobre los que recaigan (como es el caso de las ejecuciones de obra). No obstante, en las prestaciones de servicios en las que el destinatario sea el sujeto pasivo por inversión (artículo 84.Uno; 2º y 3º LIVA), que se lleven a cabo de forma continuada durante un plazo superior a un año y que no den lugar a pagos anticipados durante dicho período, el devengo del Impuesto se producirá a 31 de diciembre de cada año por la parte proporcional correspondiente al período transcurrido desde el inicio de la operación o desde el anterior devengo hasta la citada fecha, en tanto no se ponga fin a dichas prestaciones de servicios. Junto a esta regla general, el mismo artículo 75 establece una serie de reglas especiales. Estas reglas especiales son: a) En las ventas con pacto de reserva de dominio, arrendamiento-venta y arrendamiento con cláusula de transferencia de la propiedad vinculante para las partes, el devengo del impuesto se produce cuando los bienes objeto de la operación se pongan en posesión del adquirente. b) En las ejecuciones de obra, con o sin aportación de materiales, cuyas destinatarias sean las Administraciones Públicas, en el momento de su recepción, conforme a lo dispuesto en el artículo 235 del T.R. L.C.S.P. c) En las transmisiones de bienes entre el comitente y comisionista efectuadas en virtud de contratos de comisión de venta, cuando el comisionista actúe en nombre propio, en el momento en que el comisionista efectúe la entrega de los bienes respectivos al tercero adquirente. d) En las transmisiones de bienes entre comisionista y comitente en virtud de contratos de comisión de compra, cuando el comisionista actúa en nombre propio, el devengo se produce en el momento en que sean entregados al comisionista los bienes por el tercer transmitente. e) En los arrendamientos, en los suministros y, en general, en las operaciones de trato sucesivo o continuado, en el momento en que resulte exigible la parte del precio que comprenda cada percepción. No obstante, cuando no se haya pactado precio, o cuando, habiéndose pactado, no se haya determinado el momento de su exigibilidad, o la misma se haya establecido con una periodicidad superior a un año natural, el devengo del IVA se producirá a 31 de diciembre de cada año por la parte proporcional correspondiente al período transcurrido desde el inicio de la operación o, en su caso, desde 10 Agentes de la Hacienda Publica Tema 22 el anterior devengo; ahora bien, en estos casos, si los referidos suministros constituyen E.I.B. (artículo 25 Uno y Tres LIVA), el devengo se producirá el último día de cada mes (en las restantes E.I.B., el devengo se producirá el día 15 del mes siguiente al inicio de la expedición o transporte o fecha factura si fuera anterior). f) Si las operaciones sujetas al impuesto originan pagos anticipados, anteriores a la entrega de los bienes o a las prestaciones de servicios, se entenderá devengado el Impuesto en el momento del cobro por el importe total o por la parte del mismo que corresponda (regla ésta no aplicable a las E.I.B.). g) En los autoconsumos, con carácter general, cuando se producen las operaciones gravadas. h) En las entregas intracomunitarias de bienes (E.I.B.) distintas de las señaladas en la letra e/ anterior, y en las transferencias intracomunitarias de bienes, el 15 del mes siguiente a aquel en que se inicie la expedición o transporte o bien, la fecha de expedición de la factura si ésta fuera anterior. 7. BASE IMPONIBLE. Se encuentra regulado en los artículos 78 a 81 de la Ley. Con carácter general, la base imponible (BI) está constituida por el importe total de la contraprestación de las operaciones sujetas al mismo. BI y contraprestación son, pues, conceptos equivalentes. En particular, se incluyen en la contraprestación: 1. Los gastos de comisiones, portes y transportes, seguros, primas por prestaciones anticipadas y cualquier otro crédito efectivo a favor de quien realice la entrega o preste del servicio. 2. Las subvenciones vinculadas directamente al precio de las operaciones sujetas al Impuesto. 3. Tributos y gravámenes de cualquier clase que recaigan sobre las operaciones gravadas (derechos de aduana, II.EE.), excepto el IVA y el Impuesto Especial sobre Medios de Transporte. 4. Las percepciones retenidas con arreglo a derecho por el obligado a efectuar la prestación en los casos de resolución de las operaciones sujetas al Impuesto. 5. El importe de envases y embalajes, incluso los susceptibles de devolución, cargado a los destinatarios de la operación, cualquiera que sea el concepto por el que dicho importe se perciba. 6. Las deudas asumidas por el destinatario de la operación como contraprestación de la misma. Por otra parte, el artículo 78.Tres LIVA considera que NO forman parte de la contraprestación o BI: 1. Las cantidades por razón de indemnizaciones que, por su naturaleza y función, no constituyan contraprestación de las entregas de bienes o prestaciones de servicios. 2. Los descuentos y bonificaciones que figuren separadamente en factura y que se concedan previa o simultáneamente al momento en que la operación se realice y en función de ella. 3. Sumas pagadas en nombre y por cuenta del cliente, en virtud de mandato expreso del mismo. 4. Las subvenciones no vinculadas al precio de las operaciones, no considerándose como tales, los importes pagados por un tercero en contraprestación de dichas operaciones. Con carácter general, cuando las cuotas del IVA que graven las operaciones no se hubiesen repercutido expresamente, se entenderá que la contraprestación no incluyó dichas cuotas. Las reglas especiales de determinación de la base imponible se encuentran reguladas en el artículo 79 de la Ley. Modificación de la base imponible. La BI determinada con arreglo a los artículos 78 y 79 LIVA, se reducirá en los siguientes supuestos (artículo 80.Uno, Dos y Seis): 1. Cuando se devuelvan envases y embalajes susceptibles de realización. 2. Cuando se otorguen descuentos y bonificaciones con posterioridad a la realización de la operación. 3. Cuando por resolución firme, judicial o administrativa, o con arreglo a Derecho o a los usos de comercio queden sin efecto total o parcialmente las operaciones o se altere el precio después de haberse efectuado la operación. 11 Agentes de la Hacienda Publica 4. Tema 22 Cuando el importe de la contraprestación no resultara conocido en el momento del devengo del impuesto, ya que en este supuesto, el sujeto pasivo deberá fijarlo provisionalmente y rectificarlo posteriormente cuando se conozca. La BI podrá reducirse en determinados supuestos (artículo 80. Tres y Cuatro): 1. Cuando el destinatario de las operaciones no haya hecho efectivo el pago de las cuotas repercutidas y siempre que, con posterioridad al devengo de la operación, se dicte auto de declaración de concurso. (80.Tres) La modificación, en su caso, no podrá efectuarse transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado en el artículo 21.1 5º de la Ley Concursal (Ley 22/2003; 1 mes tras la última publicación en llamamiento de acreedores). 2. La base imponible también podrá reducirse proporcionalmente cuando los créditos correspondientes a las cuotas repercutidas sean total o parcialmente incobrables, entendiéndose por tales aquellos que reúnan los siguientes requisitos (80.Cuatro): a) Que hayan transcurrido un año desde el devengo del impuesto repercutido sin que se haya obtenido el cobro de todo o parte del crédito (en caso de operaciones a plazo o con precio aplazado, superior a 1 año, deberá haber transcurrido 1 año desde el vencimiento del plazo o plazos impagados; para empresarios o profesionales cuyo volumen de operaciones no hubiese excedido en el año natural anterior de 6.010.121,04 euros, el plazo podrá ser, de 6 meses o un año). b) Que esta circunstancia haya quedado reflejada en los libros registros del IVA. c) Que el sujeto pasivo haya instado su cobro mediante reclamación judicial al deudor o por medio de requerimiento notarial al mismo, incluso cuando se trate de créditos afianzados por Entes Públicos. d) Que el destinatario sea empresario o profesional, o en otro caso, que la base imponible, IVA excluido, sea superior a 300 euros. La modificación deberá realizarse en el plazo de los tres meses siguientes a la finalización del citado período de 1 año (o 6 meses en el caso señalado) y comunicarse a la AEAT en el plazo de un mes desde la fecha de expedición de la factura rectificativa. Una vez practicada la reducción, no se volverá a modificar al alza, aunque el sujeto pasivo obtenga el cobro total o parcial, salvo cuando el destinatario no actúe empresario o profesional (en este caso, si el destinatario que no actúe como empresario o profesional realiza el pago, no resultará deudor frente a la Hacienda pública por la cuota de IVA que se entenderá incluida en el pago y el sujeto pasivo deberá modificar al alza la B.I.), salvo que desista de la reclamación o llegue a un acuerdo de cobro con posterioridad al requerimiento notarial. En los supuestos 1 y 2 anteriores (80.Tres y 80.cuatro) no procederá la modificación de la base imponible respecto de: a) Créditos con garantía real, en la parte garantizada. b) Créditos afianzados con entidades de crédito o sociedades de garantía recíproca o cubiertos por un contrato de seguro de crédito o caución, en la parte asegurada o afianzada. c) Créditos entre personas vinculadas. d) Créditos adeudados o afianzados por Entes Públicos, salvo en los casos de reducción realizada de acuerdo con el apartado cuatro del artículo 80 Ley, sin perjuicio de cumplir con el requisito de acreditación documental del impago señalado. Tampoco procederá la modificación cuando el destinatario no esté establecido en el TAI, ni en Canarias, Ceuta o Melilla; tampoco procederá la modificación por el apartado cuatro del artículo 80 con posterioridad al auto de declaración de concurso por operaciones devengadas con posterioridad a dicho auto. El acreedor deberá comunicar a la A.E.A.T., por medios electrónicos, en el plazo de un mes desde la expedición de la factura rectificativa, la modificación de la base imponible practicada. A su vez, el destinatario de la operación deberá comunicar a la Delegación o Administración de la AEAT la circunstancia de haber recibido las facturas rectificativas enviadas por el acreedor, consignando el importe de las cuotas rectificadas. En todos los supuestos de modificación de la base imponible, el sujeto pasivo está obligado a expedir y enviar al destinatario de las operaciones una nueva factura en el que se rectifique o anule la cuota repercutida, según lo 12 Agentes de la Hacienda Publica Tema 22 establecido en el R.D. 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento de Facturación, exigiéndose que se acredite que la factura rectificativa se ha remitido al destinatario. Por último, señalar que, si el importe en la contraprestación no resultara conocido en el momento del devengo, el sujeto pasivo deberá fijarlo provisionalmente aplicando criterios fundados, sin perjuicio de su rectificación cuando dicho importe fuera conocido. Regímenes de determinación de la base imponible. Según el artículo 81 de la Ley, con carácter general, la base imponible se determinará en régimen de estimación directa, sin más excepciones que las establecidas en esta Ley y en las normas reguladoras del régimen de estimación indirecta de las bases imponibles. Se prevé el establecimiento por vía reglamentaria del régimen de estimación objetiva, para sectores o actividades económicas. 8. TIPOS DE GRAVAMEN 8.1. Repercusión del impuesto (artículo 88 LIVA). Con carácter general, los sujetos pasivos deberán repercutir íntegramente el importe del impuesto sobre aquel para quien se realice la operación gravada, quedando éste obligado a soportarla, cualquiera que fueran las estipulaciones existentes entre ellos. El destinatario de la operación no estará obligado a soportar dicha repercusión con anterioridad al momento del devengo. Obviamente, está regla general se excepciona en los supuestos de aplicación de la regla de inversión del sujeto pasivo, así como en las A.I.B. e Importaciones, en las que el sujeto pasivo será el destinatario de la operación, recuperando después dicho importe por la vía de las deducciones. En las operaciones cuyos destinatarios fuesen Entes Públicos se entenderá que los sujetos pasivos, al formular sus propuestas económicas, han incluido dentro de las mismas el IVA, que, no obstante, deberá ser repercutido como partida independiente en los documentos presentados para el cobro. La repercusión deberá efectuarse en el momento de la expedición de la factura o documento sustitutivo, que podrá emitirse por vía telemática, consignando separadamente la base imponible, tipo impositivo aplicado y cuota repercutida. Existen algunas excepciones a esta regla general determinadas reglamentariamente (artículo 88 Ley; artículo 25 RIVA). Se perderá el derecho a la repercusión cuando haya transcurrido un año desde la fecha del devengo. Las controversias que pudieran producirse tanto respecto a la procedencia como a la cuantía de la repercusión serán impugnables en la vía económico- administrativa. Cuando las cuotas de IVA no se hubiesen repercutido expresamente en factura, se entenderá que la contraprestación no incluyó dichas cuotas (artículo 78.4 LIVA). El artículo 87 LIVA introduce una norma importante de atribución de responsabilidad, al señalar que los destinatarios de las operaciones responderán solidariamente de la deuda tributaria cuando, mediante acción u omisión culposa o dudosa, eludan la correcta repercusión del impuesto. A estos efectos, la responsabilidad alcanzara la sanción que pueda proceder. El artículo 89 de la Ley regula la rectificación de las cuotas repercutidas, que procederá cuando: El importe de las mismas se hubiese determinado incorrectamente. Se produzcan las circunstancias que dan lugar a la modificación de la base imponible. No habiéndose repercutido cuota alguna, se hubiese expedido la factura o documento análogo correspondiente a la operación. 13 Agentes de la Hacienda Publica Tema 22 8.2. Tipos impositivos Se encuentran regulados en los artículos 90 y 91 de la Ley. Para su aplicación, hay que tener en cuenta: a. Que se exigirá el tipo general del impuesto, salvo que a la operación gravada le resulte aplicable el tipo reducido o supe reducido. b. El tipo impositivo aplicable será el vigente en el momento del devengo del impuesto. c. En las leyes de Presupuestos de cada año podrán modificarse los tipos impositivos. La ley del IVA en sus artículos 90 y 91, establece como tipo general el 21% y prevé la aplicación de un tipo reducido del 10% y otro súper reducido del 4% a las operaciones enumeradas expresa y limitativamente por la Ley. 8.2.1. Tipo general del 21% (artículo 90 LIVA). El tipo general, que comenzó siendo en 1986 del 12%, fue incrementado en años posteriores (al 13%, 15%, 16%, desde 1-7-2010 el 18%) y desde el 1-9-2012 es el 21%. 8.2.2. Tipo reducido del 10% (artículo 91.Uno LIVA). Se aplica entre otros a las siguientes operaciones: A) Entregas de bienes: 1) Las sustancias o productos, cualquiera que sea su origen que, por sus características, aplicaciones, componentes, preparación y estado de conservación, sean susceptibles de ser habitual e idóneamente utilizados para la nutrición humana o animal, de acuerdo con lo establecido en el Código Alimentario y las disposiciones dictadas para su desarrollo, excepto las bebidas alcohólicas y tabaco. 2) Los animales, vegetales y los demás productos susceptibles de ser utilizados habitual e idóneamente para la obtención de los productos a que se refiere el número anterior, directamente o mezclados con otros de origen distinto. 3) Determinados bienes que por sus características objetivas, envasado, presentación y estado de conservación, sean susceptibles de ser utilizados directa, habitual e idóneamente en la realización de actividades agrícolas, forestales o ganaderas. 4) Las aguas aptas para la alimentación humana o animal o para el riego, incluso en estado sólido. 5) Los medicamentos de uso veterinario. 6) Los productos farmacéuticos (…) distintos de los incluidos en el número 5. º de este apartado Uno.1 y de aquellos a los que les resulte de aplicación el 4%(…) 7) Los edificios o partes de los mismos aptos para su utilización como viviendas, incluidas las plazas de garaje, con un máximo de dos unidades, y anexos en ellos situados que se transmitan conjuntamente. 8) Las flores, las plantas vivas de carácter ornamental, así como las semillas, bulbos, esquejes y otros productos de origen exclusivamente vegetal susceptibles de ser utilizados en la obtención de flores y plantas vivas. 9) Importaciones de objetos de arte, antigüedades y objetos de colección, cualquiera que sea el importador y las entregas y adquisiciones intracomunitarias de objetos de arte, realizadas por los autores o derechohabientes o por empresarios o profesionales distintos de los revendedores que aplican el REBU (artículo 136 LIVA), cuando tengan derecho a deducir íntegramente el IVA soportado. 14 Agentes de la Hacienda Publica Tema 22 B) Prestaciones de servicios: Se aplica, el tipo reducido, entre otras, a las siguientes prestaciones de servicios: 1) Los transportes de viajeros y sus equipajes. 2) Los servicios de hostelería, campamento y balneario, los de restaurantes y, en general, el suministro de comidas y bebidas para consumir en el acto, incluso si se confeccionan previo encargo del destinatario (se exceptúan de lo dispuesto en el párrafo anterior, los servicios mixtos de hostelería, espectáculos, discotecas, salas de fiesta, barbacoas u otros análogos). 3) Las efectuadas en favor de titulares de explotaciones agrícolas, forestales o ganaderas, necesarias para el desarrollo de las mismas, que se indican. 4) Los servicios de limpieza de vías públicas, parques y jardines públicos. 5) Los servicios de recogida, almacenamiento, transporte, valorización o eliminación de residuos, limpieza se alcantarillados públicos y desratización de los mismos y la recogida o tratamiento de las aguas residuales. 6) La entrada a bibliotecas, archivos y centros de documentación y museos, galerías de arte y pinacotecas. 7) Las prestaciones de servicios a que se refiere el número 8 del apartado uno del artículo 20 LIVA (asistencia social) cuando no estén exentas de acuerdo con dicho precepto ni les resulte de aplicación el tipo impositivo del 4%. 8) Los espectáculos deportivos de carácter aficionado. 9) Las exposiciones y ferias de carácter comercial. 10) Las ejecuciones de obra de renovación y reparación realizadas en edificios o partes de los mismos destinados a viviendas, cuando se cumplan los siguientes requisitos: a) Que el destinatario sea persona física, no actúe como empresario o profesional y utilice la vivienda a que se refieren las obras para su uso particular (incluidas Comunidades de Propietarios). b) Que la construcción o rehabilitación de la vivienda a que se refieren las obras haya concluido al menos dos años antes del inicio de estas últimas. c) Que la persona que realice las obras no aporte materiales para su ejecución o, en el caso de que los aporte, su coste no exceda del 40 por ciento de la base imponible de la operación. 11) Los arrendamientos con opción de compra de edificios o partes de los mismos destinados exclusivamente a viviendas, incluidas las plazas de garaje, con un máximo de dos unidades, y anexos en ellos situados que se arrienden conjuntamente. 12) La cesión de los derechos de aprovechamiento por turno de edificios, conjuntos inmobiliarios o sectores de ellos arquitectónicamente diferenciados cuando el inmueble tenga, al menos, diez alojamientos, de acuerdo con lo establecido en la normativa reguladora de estos servicios. C) Otras operaciones. También se aplica el tipo reducido a: 1) Las ejecuciones de obras, con o sin aportación de materiales, consecuencia de contratos directamente formalizados entre el promotor y el contratista que tengan por objeto la construcción o rehabilitación de edificaciones o partes de las mismas destinadas principalmente a viviendas, incluidos los locales, anejos, garajes, instalaciones y servicios complementarios en ellos situados. Se considerarán destinadas principalmente a viviendas, las edificaciones en las que al menos el 50% de la superficie construida se destine a dicha utilización. 2) Las ventas con instalación de armarios de cocina y de baño y de armarios empotrados para las edificaciones a que se refiere el párrafo 1º anterior, que sean realizadas como consecuencia de contratos directamente formalizados con el promotor de la construcción o rehabilitación de dichas edificaciones. 3) Las ejecuciones de obra, con o sin aportación de materiales, consecuencia de contratos directamente formalizados entre las Comunidades de Propietarios de las edificaciones o partes de las mismas a que se refiere el número 1 anterior y el contratista que tengan por objeto la construcción de garajes 15 Agentes de la Hacienda Publica Tema 22 complementarios de dichas edificaciones, siempre que dichas ejecuciones de obra se realicen en terrenos o locales que sean elementos comunes de dichas Comunidades y el número de plazas de garaje a adjudicar a cada uno de los propietarios no exceda de dos unidades. 8.2.3. Tipo súper reducido del 4% (art. 91.Dos LIVA). Se aplica el tipo impositivo del 4% a las entregas, adquisiciones intracomunitarias e importaciones de los siguientes bienes, entre otros: 1. Los siguientes productos: a) El pan común, así como la masa de pan común congelado y el pan común congelado destinados exclusivamente a la elaboración del pan común. b) Las harinas panificables. c) Los siguientes tipos de leche producida por cualquier especie animal: natural, certificada, pasterizada, concentrada, desnatada, esterilizada, UHT, evaporada y en polvo. d) Los quesos. e) Los huevos. f) Las frutas, verduras, hortalizas, legumbres, tubérculos y cereales, que tengan la condición de productos naturales de acuerdo con el Código Alimentario y las disposiciones dictadas para su desarrollo. 2. Los libros, periódicos y revistas que no contengan única o fundamentalmente publicidad, así como los elementos complementarios que se entreguen conjuntamente con estos bienes mediante precio único. 3. Los medicamentos de uso humano, así corno las formas galénicas, fórmulas magistrales y preparados oficiales. 4. Los vehículos para personas con movilidad reducida y las sillas de ruedas para uso exclusivo de personas con discapacidad (igual o superior al 33%). Los vehículos destinados a ser utilizados como auto taxis o auto turismos especiales para el transporte de personas con discapacidad en silla de ruedas, bien directamente o previa su adaptación, así como los vehículos a motor que, previa adaptación o no, deban transportar habitualmente a personas con discapacidad en silla de ruedas o con movilidad reducida, con independencia de quien sea el conductor de los mismos y con determinados requisitos. 5. Las prótesis, órtesis e implantes internos para personas con discapacidad. 6. Las viviendas calificadas administrativamente como de protección oficial de régimen especial o de promoción pública, cuando las entregas se efectúen por sus promotores, incluidos los garajes y anexos situados en el mismo edificio que se transmitan conjuntamente (a estos efectos, el número de plazas de garaje no podrá exceder de dos unidades) y las viviendas que sean adquiridas por las entidades que apliquen el régimen especial previsto en el capítulo III del Título VII TRLIS, siempre que a las rentas derivadas de su posterior arrendamiento les sea aplicable la bonificación establecida en el apartado 1 del artículo 54 LIS. Por otro lado, tributan al 4%, los siguientes servicios: 1. Los servicios de reparación de los vehículos y de las sillas de ruedas de personas con movilidad reducida o discapacidad, y los servicios de adaptación de los auto taxis y auto turismos para personas con discapacidad y de los vehículos a motor para transporte de las mismas, independientemente de quien sea el conductor de los mismos. 2. Los arrendamientos con opción de compra de edificios o partes de los mismos destinados exclusivamente a viviendas calificadas administrativamente como de protección oficial de régimen especial o de promoción pública, incluidas las plazas de garaje, con un máximo de dos unidades, y anexos en ellos situados que se arrienden conjuntamente. 3. Los servicios de tele asistencia, ayuda a domicilio, centro de día y de noche y atención residencial. 4. Ejecuciones de obra que sean prestaciones de servicios, de acuerdo con lo previsto en el artículo 11 LIVA, y tengan como resultado inmediato la obtención de alguno de los bienes cuya entrega resulte aplicable uno de los tipos reducidos en dichos preceptos. 16 Agentes de la Hacienda Publica Tema 22 9. DEDUCCIONES Una de las características fundamentales del IVA es su neutralidad, de tal forma que su incidencia sobre el consumo final sea idéntica, cualquiera que sea la extensión de los procesos de producción y distribución de bienes y servicios. Para conseguirlo se permite a los sujetos pasivos la deducción, en cada fase sujeta a gravamen, del impuesto satisfecho con motivo de sus compras o adquisiciones a terceros. El régimen general de deducciones utilizado en España es el de deducción “cuota a cuota”; está regulado en los artículos 92 a 114 de la Ley 37/1992 y en el artículo 28 del RD 1624/1992. Los requisitos para la deducción del IVA soportado son los siguientes: 9.1. Requisito subjetivo (artículo 93 LIVA) De acuerdo con el artículo 93. Uno de la Ley podrán hacer uso del derecho a deducir los sujetos pasivos del impuesto en quienes concurran los siguientes requisitos: 1. Tener la condición de empresarios o profesionales, de conformidad con lo dispuesto en el artículo 5 de la LIVA. 2. Haber iniciado la realización habitual de las entregas de bienes o prestaciones de servicios objeto de su actividad económica. No obstante, las cuotas soportadas o satisfechas con anterioridad al inicio de la realización habitual de las entregas de bienes o prestación de servicios, podrán deducirse con arreglo a lo dispuesto en los artículos 111, 112 y 113 de la Ley. También podrán hacer uso del derecho a deducir los sujetos pasivos del impuesto que realicen con carácter ocasional las entregas de los medios de transporte nuevos a que se refiere el artículo 25 LIVA (artículo 93. Dos). No podrán ser objeto de deducción, en ninguna medida o cuantía, las cuotas soportadas o satisfechas por adquisiciones o importaciones de bienes o servicios efectuadas sin intención de utilizarlos en la realización de actividades empresariales o profesionales, aunque ulteriormente dichos bienes o servicios se afecten total o parcialmente a las actividades citadas (artículo 93. Cuatro). El ejercicio del derecho a la deducción correspondiente a los sectores o actividades a los que resulten aplicables los regímenes especiales regulados en el Título IX de esta Ley se realizará de acuerdo con las normas establecidas en dicho Título para cada uno de ellos (artículo 93. Tres). Prorrata Por último, los sujetos pasivos que realicen conjuntamente operaciones sujetas y no sujetas por el artículo 7.8º (entregas de bienes y prestaciones de servicios realizadas directamente por las Administraciones Públicas sin contraprestación o con contraprestación tributaria), podrán deducir las cuotas soportadas por la adquisición de bienes y servicios destinados de forma simultánea a la realización de unas y otras operaciones en función de un criterio razonable y homogéneo de imputación, teniendo en cuenta que no serán deducibles en ninguna proporción, las cuotas de IVA soportado en adquisiciones destinadas exclusivamente a la realización de las operaciones no sujetas ex artículo 7.8º (artículo 93.cinco). Distinto caso es el de los regímenes de deducción por sectores diferenciados o por aplicación de la regla de prorrata, que veremos más adelante. 9.2. Requisito objetivo (artículo 92 LIVA) El artículo 92 de la Ley señala que los sujetos pasivos podrán deducir de las cuotas de IVA devengadas por las operaciones gravadas que realicen en el interior del país las que, devengadas en el mismo territorio, hayan soportado por repercusión directa o correspondan a las siguientes operaciones: 1. Entregas de bienes y prestaciones se servicios efectuadas por otro sujeto pasivo del impuesto. 2. Importaciones de bienes. 3. Autoconsumos internos de bienes (artículo 9.1º c/ y d/) y supuestos de inversión del sujeto pasivo (artículos 84.Uno.2º y 4º y 140 quinquié). 4. Adquisiciones intracomunitarias de bienes. 17 Agentes de la Hacienda Publica Tema 22 No obstante, no todas las cuotas soportadas pueden ser objeto de deducción; así, según el artículo 96, no dan derecho a la deducción las cuotas soportadas en la adquisición de los siguientes bienes: 1. Joyas, alhajas, piedras preciosas, perlas naturales o cultivadas, y objetos elaborados total o parcialmente con oro o platino. 2. Alimentos, bebidas y tabaco. 3. Espectáculos y servicios de carácter recreativo. 4. Bienes y servicios destinados a atenciones a clientes, asalariados o a terceras personas. 5. Servicios de desplazamiento o viajes, hostelería o restauración, salvo que tuvieran la consideración de gasto deducible en IRPF o IS. 9.3. Requisito funcional (artículo 94 LIVA) Sólo se podrán deducir las cuotas del Impuesto sobre el Valor Añadido comprendidas en el artículo 92 en la medida en que los bienes o servicios, cuya adquisición o importación determinen el derecho a la deducción, se utilicen por el sujeto pasivo en la realización de las siguientes operaciones: 1. Entregas de bienes y prestaciones de servicios sujetas y no exentas del IVA. 2. Prestaciones de servicios cuyo valor está incluido en la B.I. de las importaciones de bienes. 3. Las siguientes operaciones exentas: exportaciones de bienes y operaciones asimiladas, operaciones relativas a zonas francas, depósitos francos y otros depósitos, operaciones relativas a regímenes aduaneros y fiscales y entregas exentas destinadas a otro Estado miembro. 4. Servicios prestados por agencias de viajes, exentos del impuesto. 5. Las operaciones realizadas fuera del territorio de aplicación del impuesto que originarían el derecho a la deducción si se hubieran realizado en el interior del mismo. 6. Determinadas operaciones de seguro, bancarias o financieras, no sujetas por haberse realizado fuera del territorio de aplicación del impuesto cuando están relacionadas con exportaciones de bienes fuera de la Comunidad. Sólo podrán deducirse las cuotas soportadas o satisfechas en las adquisiciones o importaciones de bienes y servicios que se afecten, directa y exclusivamente, a la actividad empresarial o profesional del sujeto pasivo. Según el artículo 95. Dos de la Ley, no se entenderán afectos directa y exclusivamente a la actividad empresarial o profesional: 1. Los bienes que se destinen a la actividad empresarial o profesional y a otras de distinta naturaleza por períodos de tiempo alternativos. 2. Los que se utilicen simultáneamente para actividades empresariales o profesionales y privadas. 3. Los que no figuren en la contabilidad o registros oficiales. 4. Los que no se integren en el patrimonio empresarial. Sin embargo, el artículo 95 de la Ley en su apartado tercero, establece una regla especial para la deducibilidad de las cuotas soportadas en bienes de inversión, ya que, aunque se empleen en parte en el desarrollo de la actividad empresarial o profesional, podrán deducirse de la siguiente forma: Con carácter general, en la medida en que dichos bienes de inversión vayan a utilizarse en el desarrollo de dicha actividad. Cuando se trate de automóviles de turismo y motocicletas, se presuman afectados al desarrollo de la actividad empresarial o profesional en la proporción del 50%. No obstante, determinados vehículos se presumirán afectados en la proporción del 100% (v.g. los utilizados en el transporte de mercancías y de viajeros, en la enseñanza de conductores, los utilizados por sus fabricantes en la realización de pruebas o promoción de ventas, o por agentes comerciales). 18 Agentes de la Hacienda Publica Tema 22 Se exceptúan de las exclusiones del derecho a deducir las cuotas soportadas en los siguientes bienes y servicios (artículo 96. Dos): Los bienes que objetivamente considerados sean de exclusiva aplicación industrial, comercial, agraria, clínica o científica. Los destinados exclusivamente a ser objeto de entrega o cesión de uso a título oneroso, directamente o mediante transformación por empresarios o profesionales que habitualmente realicen tales operaciones. Una vez que se acredite el grado de utilización de los bienes de inversión en el desarrollo de la actividad empresarial o profesional, las deducciones deberán regularizarse si dicho grado es diferente al aplicado inicialmente. Por otra parte, cuando se realizan varias actividades, y unas den derecho a deducir y otras no, pueden resultar de aplicación dos regímenes de deducción parcial: a) Sectores diferenciados: De acuerdo con el art. 101 LIVA, los sujetos pasivos que realicen actividades económicas en sectores diferenciados de la actividad empresarial o profesional deberán aplicar separadamente el régimen de deducciones respecto de cada uno de ellos y teniendo en cuenta que la regla de prorrata especial podrá efectuarse independientemente para cada sector. A los efectos de esta ley, se consideran sectores de actividad diferenciados, según el art. 9 LIVA: a) Aquellos en las que las actividades económicas realizadas y los regímenes de deducción aplicables sean distintos. Se consideran actividades distintas cuando tengan grupos diferentes en la CNAE y los porcentajes de deducción difiriesen en más de un 50%. No obstante, no se reputará distinta la actividad accesoria a otra cuando, en el año precedente, su volumen de operaciones no excediera del 15% del de esta última, y además, contribuya a su realización. b) Las actividades acogidas a los regímenes simplificados, de la agricultura, ganadería y pesca, de las operaciones con oro de inversión, o del recargo de equivalencia. c) Las operaciones de arrendamiento financiero a que se refiere la disposición adicional tercera de la Ley 10/2014, de 26 de Junio (LOSS). d) Las operaciones de cesión de créditos o préstamos, con excepción de las realizadas en el marco de un contrato de “factoring”. b) Régimen de prorrata Según los artículos 102 y 103 de la Ley la regla de la prorrata será de aplicación cuando el sujeto pasivo, en el ejercicio de su actividad empresarial o profesional, efectúe conjuntamente entregas de bienes o prestaciones de servicios que originen el derecho a la deducción y otras operaciones de análoga naturaleza que no habiliten para el ejercicio del citado derecho. Existen dos modalidades: Prorrata general y Prorrata especial. La regla de la prorrata general se aplicará cuando no se den las circunstancias para la aplicación de la prorrata especial. La regla de la prorrata especial será aplicable en los siguientes casos: Cuando los sujetos pasivos opten por la aplicación de dicha regla. Cuando el montante total de las cuotas deducibles en un año natural por aplicación de la prorrata general exceda en un 10% o más del que resultaría de aplicar la prorrata especial. 9.4. Requisito formal (artículo 97 LIVA) Dispone el artículo 97 de la Ley que sólo podrán ejercitar el derecho a la deducción los sujetos pasivos que estén en posesión del documento justificativo de su derecho. Se consideran documentos justificativos: 1. La factura original expedida por quien realice la entrega o preste el servicio, o en su nombre y por su cuenta, por un cliente o por un tercero. 2. En el caso de importaciones, el documento en el que conste la liquidación practicada por la Administración o, si se trata de operaciones asimiladas a las importaciones, la autoliquidación en la que se consigne el impuesto devengado con ocasión de su realización. 19 Agentes de la Hacienda Publica Tema 22 3. La factura original expedida por quien realice una entrega que dé lugar a una adquisición intracomunitaria de bienes sujeta, siempre que dicha adquisición esté debidamente consignada en la declaración-liquidación. 4. La factura original o el justificante contable (para empresarios o profesionales establecidos en países terceros) expedido por quien realice la operación al destinatario que sea sujeto pasivo por inversión (casos 2º, 3º y 4º del artículo 84.Uno y en el caso del artículo 140 quinque para operaciones de oro de inversión gravadas), siempre que la operación esté consignada en la correspondiente declaración. 5. El recibo original firmado por el titular de la explotación agrícola, forestal, ganadera o pesquera. Tales documentos únicamente justificarán el derecho a la deducción cuando se ajusten a lo dispuesto en la Ley del IVA y en el Reglamento de Facturación aprobado por el Real Decreto 1619/2012, de 30 de diciembre. En ningún caso será admisible el derecho a deducir en cuantía superior a la cuota tributaria expresa y separadamente consignada. 9.5. Requisito temporal (artículo 98 LIVA) El derecho a la deducción nace en el momento en que se devenguen las cuotas deducibles (incluidas importaciones y operaciones asimiladas). 9.6. Requisito de procedimiento (artículo 99 LIVA) En las declaraciones-liquidaciones correspondientes a cada uno de los períodos de liquidación, los sujetos pasivos podrán deducir globalmente el importe total de las cuotas de IVA soportado a dicho período del importe de las cuotas devengadas durante el mismo período de liquidación. Las deducciones deberán efectuarse en función del destino previsible de los bienes y servicios adquiridos, sin perjuicio de su rectificación posterior si aquél fuese alterado. El derecho a la deducción solo podrá ejercitarse en la declaración-liquidación relativa al periodo de liquidación en que su titular haya soportado las cuotas deducibles o en las de los sucesivos, siempre que no hubiera transcurrido el plazo de cuatro años, contados a partir del nacimiento del mencionado derecho. Por último, el sistema de devoluciones del IVA que se mantiene como general es el de solicitud a final de año del saldo pendiente del cual el contribuyente no se haya podido resarcir con anterioridad; como excepción, se dispone la posibilidad para los que opten por ello, de aplicar un sistema consistente en la solicitud del saldo a su favor pendiente al final de cada período de liquidación mensual, con independencia de la naturaleza de sus operaciones y del volumen de estas, con los requisitos establecidos reglamentariamente (art. 115 LIVA). En los supuestos de devolución, la Administración procederá, en su caso, a practicar liquidación provisional dentro de los seis meses siguientes al término del plazo previsto para la presentación de la autoliquidación en que se solicite la devolución del Impuesto. No obstante, cuando la citada autoliquidación se hubiera presentado fuera de este plazo, los seis meses se computarán desde la fecha de su presentación. Cuando de la autoliquidación o, en su caso, de la liquidación provisional resulte cantidad a devolver, la Administración tributaria procederá a su devolución de oficio, sin perjuicio de la práctica de las ulteriores liquidaciones provisionales o definitivas, que procedan. El procedimiento de devolución será el previsto en los arts. 124 a 127 de la LGT. Si la liquidación provisional no se hubiera practicado en el plazo establecido, la Administración tributaria procederá a devolver de oficio el importe total de la cantidad solicitada, sin perjuicio de la práctica de las liquidaciones provisionales o definitivas ulteriores que pudieran resultar procedentes. Transcurrido el plazo establecido sin que se haya ordenado el pago de la devolución por causa imputable a la Administración tributaria, se aplicará a la cantidad pendiente de devolución el interés de demora a que se refiere el art. 26.6 de la LGT. 20