FACULTAD DE CIENCIAS EMPRESARIALES Y EDUCACIÓN

Curso:

TRIBUTACIÓN II

Semana 01

Ciclo: 2022-2

Docente: Mg. CPC. Angélica Ramírez De la Torre

IMPUESTO GENERAL

A LA VENTAS

1. ÁMBITO DE APLICACIÓN

Método de impuesto contra impuesto.

2. OPERACIONES GRAVADAS

2.1.Venta en el país de Bienes Muebles

Definición de bienes muebles: aquellos que pueden ser llevados de un lugar a otro.

✓ Definición de venta: acto oneroso que conlleve una transferencia de propiedad, ya

sea permuta, dación de pago, etc.

Concepto de bienes muebles ubicados en el país: principio de territorialidad,

consumidos en el país. En bienes no producidos en el país, pero ubicados en

territorio, siempre y cuando se hayan importado en forma definitiva.

EJM:

Empresa unipersonal domiciliada, vende artefactos eléctricos al menudeo por un

valor de S/ 1 000,00 a una persona jurídica domiciliada.

4

2. OPERACIONES GRAVADAS

2.2. Prestación o utilización de Servicios en el país

✓ Servicios prestados en el país: prestación que realiza una persona hacia otra a

cambio de una retribución.

✓ Servicios utilizados en el país: servicio utilizado en el país, aun siendo prestado

por un no domiciliado.

✓ Cesión de activo fijo gratuito a empresa vinculada económicamente: entrega a

titulo oneroso de bienes de activo fijo.

✓ Servicio de transporte internacional de pasajeros: se aplica sobre la venta de

pasajes en el país.

✓ Arrendamiento de naves, aeronaves y otros medios de transporte: prestados por

un no domiciliado hasta un 60%.

EJM:

Una persona jurídica domiciliada en el país, efectúa una reparación de motor a una

persona jurídica domiciliada por un valor de S/ 1 500,00.

5

2. OPERACIONES GRAVADAS

2.3. Contratos de Construcción

✓ Construcción: actividad clasificada en el CIIU realizada en territorio nacional.

✓ Contratos de concesión en ejecución de obras publicas.

2.4. Primera Venta de Inmuebles que realicen los constructores de los mismos.

✓ Constructor: persona que se dedica en forma habitual a la venta de inmuebles

construidos por él.

✓ Se considera siempre y cuando enajene como mínimo 02 inmuebles dentro de

12 meses.

2.5. Importación de Bienes

✓ En caso de bienes intangibles, el impuesto se aplicara de acuerdo a las reglas de

utilización.

6

2. OPERACIONES GRAVADAS

✓ ¿En que casos el alquiler de inmuebles se encuentra gravado en el IGV?

✓ ¿En que casos se puede exonerar la aplicación de IGV en la primera venta de

inmuebles?

✓ ¿En que casos se encuentra gravada con el IGV la segunda venta de inmuebles?

✓ El retiro de bienes por un socio ¿Se encuentra gravado en el IGV?

✓ Las bonificaciones otorgadas a clientes ¿Se encuentra gravado con el IGV?

✓ Los regalos de promoción para publicidad ¿Se encuentra gravado con el IGV?

✓ ¿En que casos no se considera retiro de bienes?

✓ Se considera venta la transferencia de bienes efectuada por los comisionistas?

7

3. OPERACIONES INAFECTAS

3.1. Arrendamiento prestado por personas naturales

3.2. Transferencia de Bienes usados

3.3. Reorganización de empresas

3.4. Importación de Bienes

3.5. Operaciones del BCR

3.6. Admisión e Importación Temporal

3.7. Instituciones Educativas

3.8. Sector Publico Nacional o Entidades sin fines de lucro

3.9. Asociaciones sin fines de lucro

3.10. Los juegos de azar y apuestas

3.11. Contratos de Colaboración Empresarial

3.12. Pasajes Internaciones adquiridos por la Iglesia Católica

3.13. Regalías

3.14. Intereses y Ganancias de Capital

3.15. Venta e Importación de medicamentos y/o insumos

8

4. NACIMIENTO DE LA OBLIGACION TRIBUTARIA

4.1. En la venta de bienes

✓ En la fecha en que se entregue el comprobante de pago o en la fecha en que se

entregue el bien.

✓ En los Anticipos: a la entrega de un bien por el monto percibido.

✓ En el Arras: la entrega de dinero, siempre que el monto supere el 3% del valor

de venta.

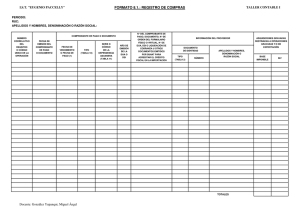

✓ En la Adquisición de intangibles en el exterior: en la fecha en que se anote en

comprobante de pago en el Registro de Compras o en el momento en que se

pague.

✓ En los comisionistas cuando se venda el bien y en los consignatarios cuando

estos vendan los bienes

4.2. En el retiro de bienes

✓ En la fecha del retiro ( salida o consumo) o en la fecha en que se emita el

comprobante de pago.

9

4. NACIMIENTO DE LA OBLIGACION TRIBUTARIA

4.3. En la prestación de servicios

✓ En la fecha en que se emita el comprobante de pago o en el momento que se

perciba la retribución.

✓ En el caso de servicios públicos nace en el momento en que se paga el servicio o

en la fecha de vencimiento.

4.4. En la utilización de servicios prestados por no domiciliados

✓ En el fecha en que se anote el comprobante de pago o en el momento en que se

pague la retribución.

4.5. En los contratos de construcción

✓ En el momento en que se emita el comprobante de pago o en la fecha en que se

perciba el ingreso, ya se total o parcial.

10

4. NACIMIENTO DE LA OBLIGACION TRIBUTARIA

4.6. En la primera venta de inmuebles

✓ En el fecha en que se perciba el ingreso, siempre y cuando e importe supere el

3% del valor total del inmueble.

4.7. En la importación de bienes

✓ En la fecha en que se solicita su despacho o consumo.

4.8. Fecha en que se emite el comprobante de pago.

✓ Se entiende por fecha en que se emita el comprobante de pago, según

Reglamento de Comprobantes de Pago.

11