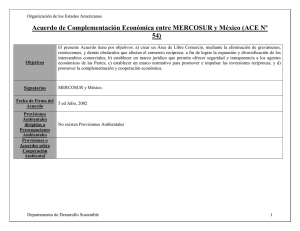

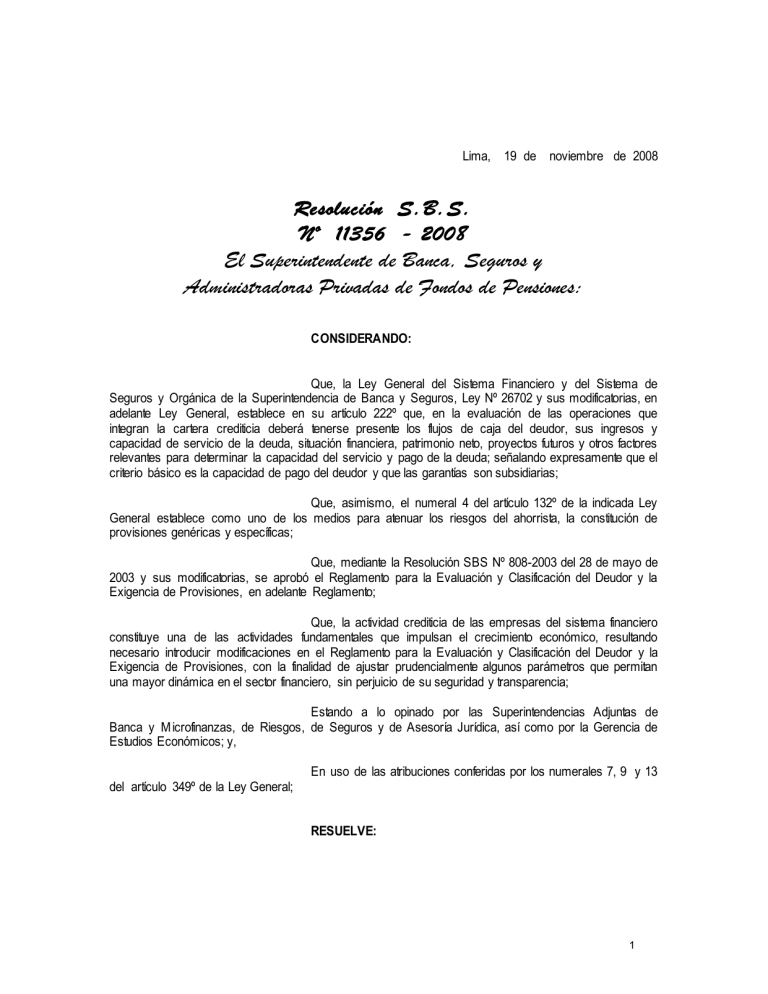

RESOLUCION SBS 11356-2008 -REGLAMENTO DE CLASIFICACION DE DEUDOR Y EXIGENCIA DE PROVISIONES

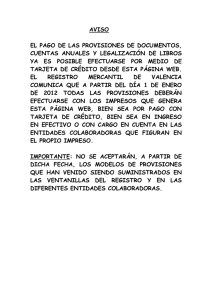

Anuncio