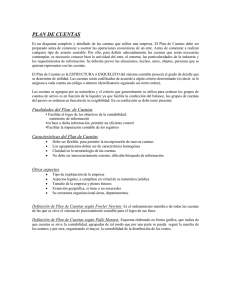

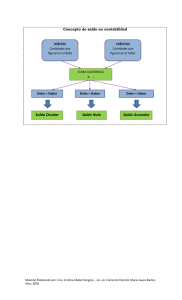

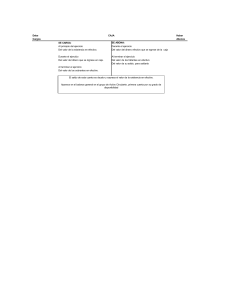

REGISTROS DE TRANSACCIONES Y BALANCE DE COMPROBACIÓN Angel Nathanael Almonte Gil Matricula 100651886 Sección Contabilidad General I CON1190-48 Pablo Valdez Martínez TAREA 1.1. UNIDAD 4 1. Defina que el débito (debe) y el crédito (Haber). El débito en economía es la obligación de asumir un compromiso de pago por un bien o servicio determinado. Habitualmente, el mismo se realiza en el presente y con recursos existentes. Tanto en el ámbito económico, así como en lo relacionado con las finanzas, el concepto de débito se relaciona con una obligación de pago en particular. Alternativamente, se habla de débito como los recursos disponibles por un agente financiero sin recurrir a deudas. Así mismo, cuando una persona o una sociedad mercantil cuenta con débito, hablaríamos de acciones de propiedad sobre bienes y servicios y por los que ha asumido un compromiso de pago presente. Concretamente en el ámbito de la contabilidad, se habla del débito como una prueba o demostración de la realización de un determinado pago. Esto ocurre en situaciones en las que es necesario satisfacer un compromiso u obligación de pago por bienes o servicios de todo tipo. Estos movimientos se anotan en el debe con un asiento contable correspondiente, formando en su conjunto el debe o adeudo de una cuenta del activo contable en particular. El haber es la parte del asiento contable donde se registran aumentos de pasivo, patrimonio neto y en las cuentas de ingreso, así como disminuciones de activo y de cuentas de gasto. Se utiliza en la contabilidad de doble partida, donde el haber tiene su contrapartida con el debe, que es la parte izquierda de la cuenta contable. El importe que se refleja en el haber tiene que ser el mismo que el del debe. Como se puede observar en la siguiente imagen, el haber se representa en la parte derecha del asiento contable: Cuenta T Componentes del haber En el haber se incluyen tres conceptos: 1. Número de cuenta contable: Es necesario indicar el número de cuenta contable que se registra. Cada país tiene un cuadro de cuentas contables donde se codifican numéricamente las cuentas del Plan General Contable. 2. Nombre de la cuenta contable: El nombre de la cuenta es opcional, ya que en muchos países es suficiente con indicar el número de la cuenta. 3. Importe de la operación: A la derecha del número y del nombre de la cuenta, es necesario indicar el importe de la operación que afecta a cada cuenta contable. En el haber se pueden incluir varias cuentas contables, como se puede observar en el siguiente ejemplo: Los códigos 700 y 477 se refieren al número de cuenta; los nombres “Venta de mercaderías” e “IVA repercutido” se refieren al nombre de la cuenta; y los números 1.000 y 210 se refieren al importe de la operación. Este asiento contable está incompleto, ya que sería necesario registrar la contrapartida en el debe. 2. Diga cuales son los orígenes de las cuentas. Las cuentas contables según su origen se clasifican en deudoras y acreedoras. Cuentas de origen deudor: Son aquellas que se registran en el lado izquierdo (Debito) de la hoja contable (diario de entrada, diario general, mayor general, hoja de trabajo entre otros documentos). Estas cuentas aumentan con un débito y disminuyen con un crédito. estas cuentas son: activos, costos y gastos. Con excepción de algunas cuentas especiales dentro de estos grupos como es el caso de descuento en compras, devolución en compras. Cuentas de origen acreedor: Son aquellas que se registran del lado derecho (crédito) de la hoja contable (diario de entrada, diario general, mayor general, hoja de trabajo entre otros documentos). estas cuentas aumentan con un crédito y disminuyen con un débito. Estas cuentas son: pasivos, capital e ingresos. Al igual que en las cuentas de origen deudor en estas también existen excepciones como es el caso de las cuentas de descuento en ventas, devolución en ventas, dividendos. 3. Diga los orígenes de las cuentas de activos, pasivos, capital, ingresos, costos y gastos y diga como aumentan y como disminuyen. Cuentas de activos: Las cuentas de activos son de naturaleza deudora. Esto quiere decir que aumentan su saldo cuando se les da un débito y por el contrario se reduce su saldo al acreditarse. Veamos un ejemplo práctico sobre esto para quede aún más claro… Vamos a suponer que un negocio vende mercancías al contado por un valor de $20,000.00 y necesitamos asentar esa transacción en el libro Diario General. Al analizar la transacción podemos observar que están sucediendo dos cosas: 1) Está entrando dinero al negocio. 2) Ese dinero está entrando por algún motivo, en este caso por ventas de mercancías. Como nos está entrando dinero entonces le damos un débito de $20,000.00 a la cuenta de efectivo ya que este está aumentando y como mencioné más arriba las cuentas de activos aumentan su saldo con débito. Además de eso damos un crédito por la misma cantidad a la cuenta de venta de mercancías, cumpliendo así con el principio de partida doble de la contabilidad. Cuentas de pasivos: Las cuentas de pasivos son de naturaleza acreedora, lo que significa que aumentan su saldo con crédito y disminuye cuando se les da un débito. Veamos otro ejemplo ilustrativo… Una empresa compra un equipo de transporte a crédito por un valor de $ 75,000.00 y necesitamos registrar esa transacción también en el libro Diario General. Ahora vamos a analizar lo que está pasando: El negocio está adquiriendo un activo, que en este caso es un equipo de transporte, por lo tanto se le da un débito. Pero no lo está pagando inmediatamente, así que ahora tiene una deuda u obligación con el vendedor – Un pasivo. Esta deuda se registra dándole un crédito a cuentas por pagar. La razón por la que se le da un crédito es porque las deudas de la empresa ( los pasivos) están aumentando y como dije anteriormente los pasivos aumentan su saldo con crédito. Capital o patrimonio: La cuenta de capital o patrimonio son de origen crédito y por lo tanto el saldo de la cuenta aumentará cada vez que se acredite a esta cuenta y disminuirá cada vez que se haga un débito. Algunas de las cuentas de capital que disminuyen el mismo son: los retiros y dividendos, los cuales se debitan ya que como mencioné, el capital disminuye con débito y cuando se habla de retiros es obvio que el capital de la empresa está disminuyendo. Algunas de las cuentas que aumentan el capital son las ganancias netas del negocio o las aportaciones de los dueños. Cuando se va a realizar el registro contable éstas se acreditan para así indicar que el capital está aumentando. Cuenta de ingresos: Los ingresos son de origen crédito, aumentan su saldo cuando se acredita la cuenta y disminuye cuando hay algún débito. Si un negocio funciona, esta es una de las cuentas con más movimientos y las ganancias de la empresa suben cada vez que hay alguna venta de mercadería (en caso de ser una empresa comercial), por lo tanto estas transacciones se acreditan para indicar que el saldo ha incrementado. Pero también puede darse el caso en el que un cliente decide devolver mercancías y esa devolución se considera como una reducción a los ingresos, por lo que hay que darle un débito para indicar que el saldo ha disminuido. Costos y Gastos: Tanto los costos como los gastos son de naturaleza deudora y por lo tanto aumentan su saldo cada vez que se le da un débito y disminuye su saldo cuando se acreditan. No es muy común que las cuentas de gastos se reduzcan, aunque no pasa lo mismo con la de costos ya que en una empresa comercial puede darse el caso en el que luego de comprar mercancías, decidimos devolver una parte. En un caso como este el asiento contable se debe de registrar dándole un débito a devolución de mercancías y un crédito a compra de mercancías para que así se reduzca. Como puedes ver, entender la naturaleza de las cuentas contables es bastante sencillo y es una de las cosas que todo contador necesita saber. Ya para finalizar debo mencionar que la naturaleza de las cuentas también es conocida como la teoría del cargo y el abono. 4.Diga que es un movimiento de cuentas. Un movimiento contable se origina por normas y principios contables, que obligan a una cuenta a ser debitada (Debe) o se abonada (Haber), al analizar cada una de las transacciones suscitadas en una empresa. La Ley del movimiento de las cuentas, está conformada básicamente por doce que tipifican lo siguiente: • • • • • Activo que aumenta se carga (Debe) Activo que disminuye se abona (Haber) Pasivo que disminuye se carga (Debe) Pasivo que aumenta se abona (Haber) Patrimonio que disminuye se carga (Debe) • • • • • • • Patrimonio que aumenta se abona (Haber) Costo que aumenta se carga (Debe) Costo que disminuye se abona (Haber) Gasto que aumenta se carga (Debe) Gasto que disminuye se abona (Haber) Ingreso que disminuye se carga (Debe) Ingreso que aumenta se abona (Haber) Para adecuado conocimiento objetivo, la Ley del movimiento de cuentas, puede esquematizarse en forma gráfica. Razón por la cual, los aumentos se representan con el signo más (+) y las disminuciones con el signo menos (-) en forma alternada de izquierda a derecha y de arriba hacia abajo, y en vez de utilizar los verbos cargar y abonar estos se reemplazan por sus respectivas columnas, es decir, Debe y Haber respectivamente, llegando a tener lo siguiente: Para lograr tal finalidad, se utiliza nuevamente la siguiente simbología de movimientos en contabilidad: A = Activo G = Gasto C = Costos P = Pasivo P* = Patrimonio I = Ingreso DEBE Cargar o Debitar A+ P– P* – C+ G+ I– HABER Abonar o acreditar A– P+ P* + C– G– I+ 5. Diga que es un movimiento deudor y movimiento acreedor. El movimiento deudor es la suma de todos los cargos de una cuenta y el movimiento acreedor resulta de la suma de todos los abonos de una cuenta. Hay que recordar que los cargos se anotan en la columna izquierda de una cuenta T, es decir, en el Debe; y los abonos se registran en la columna derecha de la cuenta T que se conoce como Haber. También, hay que tener presente que el movimiento deudor siempre es mayor que el movimiento acreedor en las cuentas de activo y, que el movimiento acreedor siempre es mayor que el movimiento deudor en las cuentas de pasivo. Por ejemplo, supongamos que se tienen 100,000 pesos en banco al iniciar el ejercicio, durante el ejercicio se realizan tres depósitos por 10,000, 56,000 y 13,500 pesos, respectivamente. También, durante el ejercicio, se expiden dos cheques por un valor de 25,000 pesos cada uno. La cuenta tendrá un movimiento deudor de 179,500 pesos y un movimiento acreedor de 50,000 pesos. Además, hay que notar que el movimiento deudor es mayor que el movimiento acreedor, la diferencia (179,500-50,000) es de 129,500 pesos que representa un saldo deudor. Como ya se mencionó, las cuentas de activo siempre presentan saldo deudor, o sea, el movimiento deudor es mayor que el movimiento acreedor, lo que significa que no puede salir más dinero del que entra en la cuenta Bancos. Ahora, supongamos el caso de una cuenta de pasivo. Al comenzar el ejercicio se tiene pendiente de pago el importe de mercancías por un valor de 50,000 pesos y, durante el ejercicio se compra mercancía a crédito por un valor de 15,000 pesos al proveedor A y, también, se compra mercancía a crédito al proveedor B por un valor de 11,000 pesos. También, durante el ejercicio, se realiza un pago por 10,000 pesos a los proveedores y se devuelve mercancía a proveedores por un valor de 7,500 pesos. En este caso, el movimiento deudor es de 17,500 pesos y el movimiento acreedor es de 76,000 pesos. Al ser Proveedores una cuenta de pasivo se tiene que el movimiento acreedor es mayor que el movimiento deudor, es decir, la cuenta presenta un saldo acreedor de 58,500 pesos (76,000-17,500). 6. Diga que es saldo de una cuenta. El saldo, en el ámbito de la contabilidad, es la diferencia que existe entre los ingresos y los egresos (similar a los gastos). El saldo puede ser de tres tipos: acreedor, deudor y cero. El saldo de una cuenta es el resultado que obtenemos luego de restar a los ingresos de la cuenta todos los registros que corresponden a los egresos durante el período. Así, por ejemplo, cuando revisamos nuestra cuenta bancaria, podremos constatar que el saldo al final de mes es la diferencia de nuestros ingresos y egresos durante ese mes en particular. El concepto de saldo se aplica a cuentas de diverso tipo, ya sea de personas individuales, empresas, organizaciones y países. 7. Diga que es un saldo deudor y acreedor. El saldo acreedor aparece cuando en la contabilidad se hace referencia a que los ingresos son mayores que los gastos. Si fuera que tenemos más gastos que ingresos estaríamos hablando de un saldo deudor y si los ingresos y los gastos tienen el mismo importe estamos hablando de un saldo cero. Es cuando una cuenta corriente desprende un saldo positivo para el titular o titulares de la cuenta. El caso opuesto es tener un saldo deudor. Teniendo claro que es saldo deudor podemos conocer la diferencia entre estos dos términos. 8. Diga que es una cuenta saldada. Se dice que una cuenta está saldada o cerrada cuando el importe de la suma del movimiento deudor es igual a la suma del movimiento acreedor. Normalmente, para representar una cuenta saldada se acostumbra a cortar la cuenta o el esquema de mayor con doble línea. 9. Defina que es el libro Diario General, diga sus características y su uso. Se trata de un registro en el que cada página recoge una de las cuentas contables diarias de la compañía en cuestión. Normalmente, su estructura se compone de cinco columnas en las que se recoge la fecha, el concepto, el “deber”, el “haber” y en la última de ellas el saldo. Así pues, esta es una herramienta fundamental para llevar un control estricto de todos los ingresos y egresos que se produzcan en la organización cada día. Cabe destacar que su denominación n de “mayor” se debe a que en él se aúna todo el registro de las subcuentas. Por tanto, cada uno de los encabezados tendría un título genérico como puede ser “proveedores” o “banco” o “clientes”, independientemente del número de cuentas subordinadas que le pertenecieran a cada uno de los distintos grupos. 10. Diga las siete partes básicas de un asiento de diario. El libro diario es un documento donde se reflejan, día a día, todas las operaciones relativas a la actividad de la empresa. El libro diario está formado por el conjunto de todos los asientos contables de una empresa. Por lo que se considera el registro contable principal. Esto se debe a que en él, se recoge el primer registro de una transacción. Este es uno de los libros contables que posee la empresa, pero que es obligatorio, de acuerdo con el Código de Comercio. Por ello, es necesaria su presentación en el Registro Mercantil. Al margen, aunque es conveniente realizar los registros a diario, el Código de Comercio permite registrar operaciones conjuntas en un tiempo máximo de un trimestre; no obstante, siempre y cuando su detalle aparezca en otros libros. Información incluida en el libro diario Los asientos contables que componen un libro diario deben incluir, como mínimo, la siguiente información: • • • • • • Número de asiento. Fecha. Cuenta del debe. Cuenta del haber. Importe. Concepto de la operación. Es imprescindible que estos asientos contengan el mismo importe en el debe que en el haber. Cuando esto ocurre, se dice que el asiento está “cuadrado”. Funciones del Libro diario Entre las funciones que permite dicho libro, conviene destacar las siguientes: • Llevar una contabilidad ordenada de forma cronológica y con una numeración correlativa. • Crear el libro mayor. • Controlar el cuadre del balance. Estas, entre otras, son algunas de las funciones que tiene dicho libro contable. 11. Defina que el Mayor General, diga sus características y su uso. Función en la contabilidad del Libro Mayor Su función principal es la del control de todos los cargos y abonos que produzcan en cada una de las cuentas. Este sirve para resumir todo el dinero que ha entrado y ha salido indicando las operaciones comerciales que ha hecho la compañía. De esta manera, teniendo este libro de contabilidad al día se puede ordenar la información sobre los bienes y obligaciones que ha contraído la empresa. Por tanto, su finalidad es reunir toda la información sobre el activo, pasivo, capital, ingresos y egresos de la empresa. Factores que han de conocerse con precisión para llevar a cabo una contabilidad eficiente de la empresa. Características principales del Libro Mayor Debido a la importancia que tiene para llevar la correcta contabilidad de una empresa, el libro mayor debe cumplir una serie de características muy concretas: – Prepararse justo después de obtener los comprobantes de diario, ya que todo debe quedar registrado y si no se hace de forma inmediata el registro se acumula y resulta mucho más tedioso. – Proporciona información muy específica sobre cada cuenta debido a la suma de los movimientos de cargos y abonos. – Da información sobre si el saldo es deudor o acreedor en cada una de las cuentas. – Ayuda a cuadrar las cuentas generales, ya que la suma de cada uno de los cargos y abonos ha de coincidir con los cargos y abonos totales. Por tanto, es una forma muy útil de evitar errores y contrastar resultados en la contabilidad. – La cantidad de cuentas siempre será la misma que aquellas que se encuentren en cada comprobante diario. – En este libro contable solo se pueden añadir las cuentas que previamente hayan sido registradas en los comprobantes de diario. – Es una herramienta fundamental a la hora de realizar la preparación del balance de comprobación. Es decir, que es un instrumento muy valioso para contrastar los resultados generales en los que se conoce el saldo con el que cuenta la empresa. – Las cuentas se reflejan de manera independiente sin clasificarse de ninguna forma. Simplemente como un registro general sin ningún otro método de orden más que el que se dé debido a que cada página registrará las operaciones de cada día. 12. Detalle el proceso del pase al mayor. Se denomina técnicamente pase, al acto de transcribir el movimiento de una cuenta (cargo y/o abono) asentada en un comprobante de diario a su respectivo registro de mayor. Para la realización de un pase, procedimentalmente deberemos seguir la siguiente secuencia de pasos: 1. En el espacio destinado para el código, registrar la codificación que corresponde a la cuenta a ser mayorizada. 2. En el espacio destinado para el título de la cuenta, registrar el título completo de la cuenta a ser mayorizada. 3. En el espacio destinado para el No, registrar el número de mayor que se asigna a la cuenta al ser mayorizada. 4. En la columna No 1, registrar la fecha en la cual se apropió la cuenta en comprobante de diario. 5. En la columna No 2, describir resumidamente la causa por la cual se apropió la cuenta que está siendo mayorizada. 6. En la columna No 3, registrar el número de comprobante de diario donde se encuentra la cuenta que está siendo mayorizada. 7. En la columna No 4, registrar el valor debitado en el comprobante de diario que corresponde a la cuenta que está siendo mayorizada. 8. En la columna No 5, registrar el valor abonado en el comprobante de diario que corresponde a la cuenta que está siendo mayorizada. 9. En la columna No 6, registrar la diferencia suscitada entre él Debe y el Haber o viceversa (cuando el diseñe incluye esta columna. 13. Defina el Balance de Comprobación y diga sus objetivos. El balance de comprobación (o balance de comprobación de sumas y saldos) es un instrumento contable utilizado para establecer un resumen del estado financiero y de las operaciones realizadas en la empresa durante un periodo determinado. El balance de comprobación refleja la suma del debe y del haber de las diferentes cuentas y su saldo correspondiente. Este instrumento contable sirve para comprobar que todos los saldos que utilicemos durante el ejercicio económico sean fiables. El artículo 28 del Código de Comercio (RD de 22 de agosto de 1885), dispone que “el libro de Inventarios y Cuentas Anuales se abrirá con el balance inicial detallado de la empresa. Al menos trimestralmente se transcribirán con sumas y saldos los balances de comprobación. Se transcribirán también el inventario de cierre de ejercicio y las cuentas anuales”. 14. Diga los pasos para la elaboración de un balance de comprobación. El balance de comprobación o balance de sumas y saldos es un informe que recoge las posiciones deudoras y acreedoras de una empresa para verificarlas. Debemos recordar que mediante la partida doble nos tiene que dar la misma cantidad. Así pues, si existiera un desfase por pequeño que fuera, estaríamos posiblemente ante un error de cálculo contable. Balance de comprobación en contabilidad Este balance se utiliza para comprobar que todos los saldos que utilicemos durante el ejercicio económico sean fiables. Esto es, en otras palabras, revisar que mediante balance de comprobación el balance general es correcto. Las dos formas de hacer este informe son la siguientes: 1. Suma de saldos mayores. Se recogen todos los saldos del libro mayor en el tiempo determinado elegido y se confirma que el saldo total deudor y acreedor sean el mismo. 2. Suma de partidas diarias. En este caso se recogerán los movimientos del libro diario de todas las cuentas. Estos saldos serán los propios libros mayores y podrán ser acreedores o deudores. De igual manera, se deberá dar también el principio de doble partida. Luego, la utilidad del balance de comprobación es la de asegurarnos que no existen errores en el libro diario. Para ello, por ley es obligatorio en España elaborarlo cada tres meses. Si bien es cierto que la ley de cada país es diferente y esto debemos tenerlo en cuenta. Ejemplos de balance de comprobación Para tener una visión del concepto más visual, vamos a poner ejemplos de balances de comprobación tanto con sumas de libros mayores como de libros diarios. En primer lugar, un balance de comprobación de suma de saldos mayores sería así: Como podemos observar ambos saldos coinciden, luego se cumple el mencionado principio de doble partida. 15. Defina que son los ingresos de acuerdo a las NIIF para Pymes. Para reconocer los ingresos en la contabilidad de una entidad se debe tener en cuenta que NIIF 15 “Ingresos de Actividades Ordinarias Procedentes de Contratos con Clientes” es la norma que se debe utilizar por quienes presenten estados financieros bajo IFRS Full, adicional a esto se debe considerar que esta norma cambio hace unos años, cambio que causo se generara diferencias respecto con los requerimientos de NIIF para las Pymes, es claro que mucho se habla de los requerimientos de la NIIF 15, pero muy poco sobre los requerimientos que aún continúan existiendo en NIIF para las Pymes, debido a esto hemos decidido compartir en este sitio un extracto de un artículo incorporado en la Revista Contabilidad Auditoria e IFRS N°348 de Marzo de 2021 el cual menciona los lineamientos para el reconocimiento de ingresos en NIIF para Pymes, el extracto se presenta a continuación: 2. RECONOCIMIENTO DE INGRESOS DE ACUERDO CON IFRS PARA PYMES De acuerdo con la sección 23 – Ingresos de actividades ordinarias, se consideran ingresos de actividades ordinarias bajo esta sección las transacciones y sucesos procedentes de: a. la venta de bienes (si los produce o no la entidad para su venta o los adquiere para su reventa), b. ala prestación de servicios, c. los contratos de construcción en los que la entidad es el contratista, y d. el uso, por parte de terceros, de activos de la entidad que produzcan intereses, regalías o dividendos. Nótese que quedan fuera del alcance de esta normativa las ganancias surgidas por los acuerdos de arrendamiento (sección 20), los dividendos y otros ingresos que surgen de inversiones contabilizadas por el método de la participación (secciones 14 y 15), los cambios en el valor razonable de activos y pasivos financieros, o su disposición (secciones 11 y 12), los cambios en el valor razonable de propiedades de inversión (sección 16), el reconocimiento inicial y cambios en el valor razonable de los activos biológicos relacionados con la actividad agrícola y el reconocimiento inicial de los productos agrícolas (sección 34). La sección 23 señala que los ingresos ordinarios deben medirse por el valor razonable del valor recibido o por recibir, teniendo en cuenta los descuentos comerciales, los descuentos por pronto pago y las rebajas por volumen en ventas. Del mismo modo, los ingresos ordinarios no incluyen los valores recaudados o por recaudar del impuesto sobre las ventas que debe girarse al respectivo Estado (como ocurre con el IVA). Cuando se venden bienes o servicios a crédito y se difiere su pago en varios periodos y no se cobran intereses, las entradas de efectivo o equivalentes al efectivo constituyen una transacción financiera. Por lo tanto, el valor razonable de la contraprestación es el valor presente de todos los cobros futuros determinados utilizando una tasa de interés imputada. Esta tasa de interés imputada será, de entre las dos siguientes, la que mejor se pueda determinar: la tasa vigente para un instrumento similar de un emisor con una calificación crediticia similar, o la tasa de interés que iguala el importe nominal del instrumento con el precio de venta en efectivo actual de los bienes o servicios. En consecuencia, la diferencia entre valor presente de todos los cobros futuros y el valor del ingreso por actividades ordinarias constituye intereses. 16. Diga la clasificación de los ingresos, defina cada uno de ellos y de ejemplos de cada uno de ellos. Los distintos tipos de ingresos responden a los diversos orígenes de las ganancias que obtienen las empresas y las familias y que ayudan a conformar su presupuesto. Todo individuo u organización tanto pública como privada tienen la capacidad de obtener ganancias. Atendiendo a la naturaleza de estas es posible distinguir diferentes tipos de ingresos en la economía. Si bien es cierto que en la mayoría de ocasiones un ingreso es obtenido mediante elementos monetarios como el dinero, también es posible que este se presente en forma no monetaria. Así sucede con el pago en especie, por ejemplo. Un conocimiento exhaustivo y una buena clasificación de los distintos tipos de ingresos permite a individuos y a organizaciones el diseño de presupuestos adecuados y estrategias económicas, de ahorro e inversión más eficientes. Tipos de ingresos dependiendo de su periodicidad Desde el punto de vista de la frecuencia con la que tengan lugar, los tipos ingresos son susceptibles de clasificación de la siguiente manera: • Ingresos periódicos u ordinarios: Referidos a ganancias recibidas de manera regular y periódica a lo largo del tiempo. Suelen ser establecidos mediante cifras que prácticamente no varían. Ejemplo de ellos pueden ser las pensiones por jubilación, nóminas estándar o los importes de cuotas de afiliados a un grupo determinado. • Ingresos no periódicos o de tipo extraordinario o variable: Estos ingresos acontecen sin previsión y de manera habitualmente independiente. Abarcarían casos como los premios de loterías o el recibimiento de herencias por fallecimiento de un familiar. Tipos de ingresos atendiendo a su naturaleza Dependiendo de la fuente u origen del que proceda una ganancias, es posible realizar una clasificación de los distintos tipos de ingresos: • Ingresos de tipo activo: Responde a aquellos ingresos que se obtienen como contraprestación por algún servicio realizado o bienes ofrecidos. Es decir, son derivados de la realización de una actividad económica. Un ejemplo sencillo de ello sería un salario laboral. • Ingresos de tipo pasivo: Se trata de diversos ingresos procedentes de elementos de propiedad y que no suponen dedicación activa como en el punto anterior. Una muestra es el cobro por alquiler por un propietario que pone a disposición de otros una propiedad. Así ocurre también con derechos de propiedad intelectual o industrial. • Ingreso derivado de una cartera o portfolio: En ocasiones individuos y empresas cuentan con una fuente de ganancias al poseer instrumentos financieros o valores que le reportan ingresos. 16. • Defina que son los gastos de acuerdo a las NIIF para Pymes. Gastos son los decrementos en los beneficios económicos, producidos a lo largo del periodo contable, en forma de salidas o disminuciones de valor de los activos, o bien como surgimiento de pasivos, que dan como resultado decrementos en el patrimonio neto, y no están relacionados con las distribuciones realizadas a los propietarios. No hay, a tenor de las definiciones, una identificación autónoma de ingresos y gastos, por lo que se deben localizar y valorar atendiendo al nacimiento o cambio de valor de los activos y pasivos, que no tengan relación con las transacciones realizadas con los propietarios. De esta forma, se producen gastos por depreciación de los activos o por nacimiento de pasivos, mientras que se producen ingresos por revalorización de los activos o por decremento del valor de los pasivos. Por ejemplo, una venta de existencias da lugar a sendas partidas de gastos e ingresos. Los ingresos vendrán dados por la aparición de un saldo de clientes, mientras que los gastos quedarán identificados por el valor de los inventarios dados de baja por haber sido cedidos a un tercero. También hay muchos gastos que aparecen sin relación alguna con ingresos (por ejemplo una pérdida por incendio), al igual que ingresos sin relación alguna con gastos (por ejemplo la revalorización de la cartera de inversiones financieras mantenidas para negociación) Los flujos de fondos en la empresa vienen definidos por los movimientos de la posición de efectivo (que incluye otros equivalentes líquidos como inversiones muy líquidas o préstamos a muy corto plazo), de manera que son cobros o entradas los aumentos de los saldos de efectivo, mientras que son pagos o salidas de efectivo las disminuciones de tales saldos. 19. Defina que es un catálogo de cuentas y diga cuál es su uso. El catálogo de cuentas es un documento que consiste en una lista ordenada de todas las cuentas o partidas que se utilizan en el registro de la contabilidad de una empresa. El listado incluye las cuentas ordenadas del activo, del pasivo, del capital contable, de los ingresos y de los gastos de la empresa. Es decir, un catálogo de cuentas es un compendio de las partidas contables que usa una compañía para el reporte de sus actividades. Específicamente, el catálogo de cuentas se elabora con el fin de poder identificar fácilmente cada cuenta del sistema contable. Esta finalidad se logra colocando un nombre o un número correspondiente a cada cuenta que forma parte de la contabilidad del negocio. Esto ayuda a su fácil identificación. Asimismo, en el listado del catálogo de cuentas se coloca una breve descripción del uso y de la operación general de los libros de contabilidad. Esto favorece la clasificación de cada cuenta. También, sirve como un manual de cuentas dentro de la organización. ¿Pará qué se utiliza el catálogo de cuentas? El catálogo de cuentas se usa fundamentalmente para: • Lograr que todos los empleados involucrados puedan llevar a cabo registros contables que sean coherentes y ordenados. • Hacer más fácil el trabajo del sistema de contabilidad, especialmente cuando lo que se busca es hacer una consolidación de los datos financieros y contables. • Realizar un registro diario de las operaciones contables de una empresa. Esto ayudará a la correcta preparación de los estados financieros de la compañía. 20. Diga los objetivos del catálogo de cuentas Los objetivos que persigue la elaboración de un catálogo de cuentas son: • • • • • • Elaborar una norma escrita de carácter permanente que ayude a evitar errores en la clasificación de las distintas cuentas. Estructurar de forma adecuada el sistema de contabilidad. Esto, dado que sirve de referencia para el registro, la clasificación y la aplicación de las actividades de tipo financiero y contable. Servir como fundamento para el proceso de análisis y el registro uniforme de las operaciones contables y financieras. Usarse como guía para la elaboración de estados financieros y la preparación de presupuestos. Utilizarse como elemento base cuando el proceso contable se lleva a cabo usando medios informáticos. Servir como base o sencillo manual que no requiera para su utilización alta especialización del personal. Sobre todo, en el área financiera y contable. 21. Diga como puedes ser elaborado un catálogo de cuentas. La estructura de un catálogo de cuentas está integrada por tres niveles: rubro, cuenta y subcuenta. 1. Rubro Para empezar, el rubro es un apartado contable que permite agrupar distintas cuentas. El rubro identifica las denominaciones que reciben todas las divisiones de las operaciones que forman la estructura financiera de la empresa que ordena sus movimientos contables. Se podría estructurar en activos, pasivos y cobros. 2. Cuentas En seguida, se estructuran las cuentas. La cuenta incluye todas las divisiones que integran cada rubro. Toda cuenta contable se usa para el registro de los movimientos contables que se hayan realizado y que tengan un impacto sobre la empresa. Por ejemplo, el activo se podría clasificar en caja, bancos, proveedores, clientes, entre algunos que se pueden mencionar. 3. Subcuenta Finalmente, encontramos las subcuentas. La subcuenta es el término contable vinculado al detalle pormenorizado de todas las cuentas. Con ello se genera el registro final del catálogo de cuentas. Las subcuentas se usan para pormenorizar y controlar las operaciones contables que hace la empresa. Por ejemplo, se utiliza la subcuenta caja chica en la cuenta de caja o la subcuenta de entidades bancarias en la cuenta banco. Catálogo de cuentas Niveles utilizados Tipos de catálogos de cuenta Los tipos de catálogos de cuenta son: 1. Numérico El tipo de catálogo de cuenta numérica asigna un número en orden progresivo a cada cuenta. Para ello, deben crearse grupos de cuentas de acuerdo con la estructura de los estados financieros. 2. Decimal Este tipo consiste en agrupar las cuentas de una empresa utilizando números decimales digitados. Para ello, previamente se deben crear los grupos de cuentas de acuerdo con la estructura de los estados financieros de la compañía. Cada grupo deberá dividirse en diez categorías como máximo. 3. Alfabética La alfabética asigna una letra del alfabeto a cada una de las cuentas. Siempre deberán previamente haberse formado los grupos de cuentas basadas en los estados financieros de la empresa. 4. Alfanumérica En este tipo se utilizan las letras iniciales de los grupos y subgrupos. Ahora bien, si existen dos grupos con la misma letra inicial se emplea un número además de la primera letra inicial. Esto, con el propósito de poder diferenciar y así facilitar el proceso de identificación. 5. Combinada La combinada utiliza dos o más de los tipos anteriores. Para concluir, el catálogo de cuentas es muy importante porque permite registrar la información contable de la compañía de manera uniforme.

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados