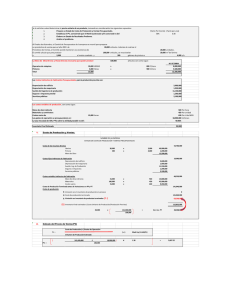

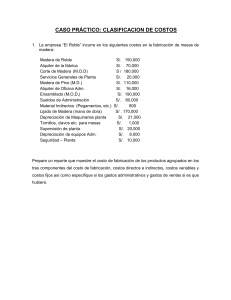

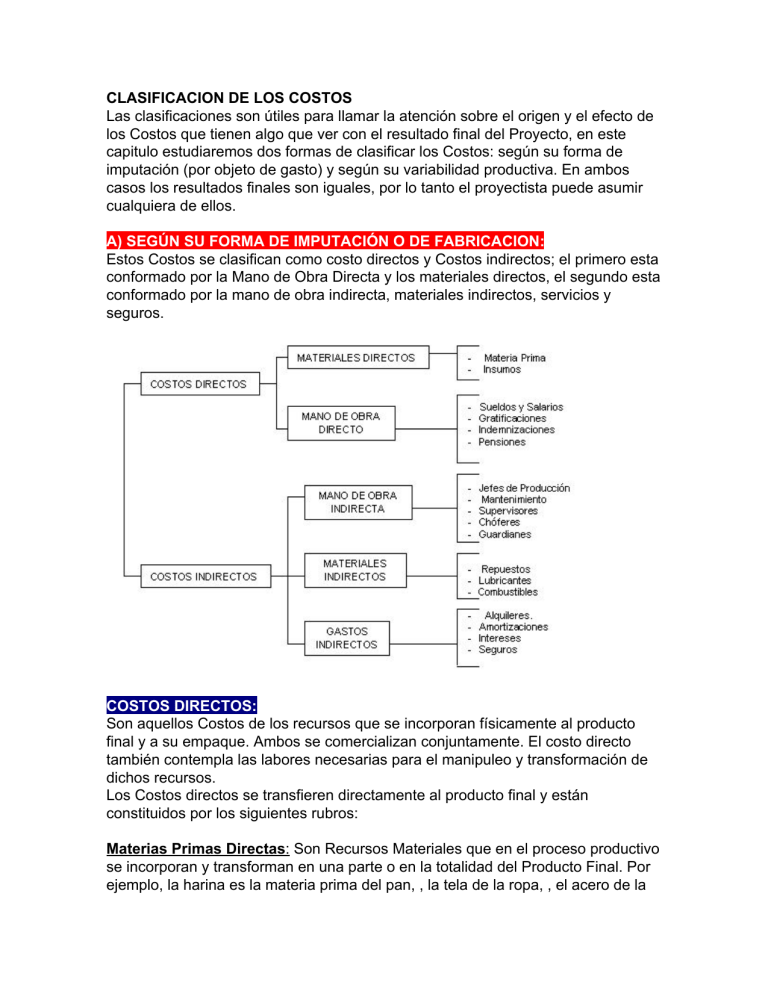

CLASIFICACION DE LOS COSTOS Las clasificaciones son útiles para llamar la atención sobre el origen y el efecto de los Costos que tienen algo que ver con el resultado final del Proyecto, en este capitulo estudiaremos dos formas de clasificar los Costos: según su forma de imputación (por objeto de gasto) y según su variabilidad productiva. En ambos casos los resultados finales son iguales, por lo tanto el proyectista puede asumir cualquiera de ellos. A) SEGÚN SU FORMA DE IMPUTACIÓN O DE FABRICACION: Estos Costos se clasifican como costo directos y Costos indirectos; el primero esta conformado por la Mano de Obra Directa y los materiales directos, el segundo esta conformado por la mano de obra indirecta, materiales indirectos, servicios y seguros. COSTOS DIRECTOS: Son aquellos Costos de los recursos que se incorporan físicamente al producto final y a su empaque. Ambos se comercializan conjuntamente. El costo directo también contempla las labores necesarias para el manipuleo y transformación de dichos recursos. Los Costos directos se transfieren directamente al producto final y están constituidos por los siguientes rubros: Materias Primas Directas : Son Recursos Materiales que en el proceso productivo se incorporan y transforman en una parte o en la totalidad del Producto Final. Por ejemplo, la harina es la materia prima del pan, , la tela de la ropa, , el acero de la maquinaria pesada, los materiales de Construcción en una Obra Civil, etc. Materiales Directos : Se refiere a todos aquellos artículos transformados que acompañan al producto final y no constituyen parte de el, pero son comercializados de manera conjunta, tal es el caso de los envases, envolturas, cajas de empaque y embalaje, etiquetas, accesorios, repuestos, etc. Mano de Obra Directa : Es la fuerza de trabajo empleada para extraer, producir o transformar la materia prima en bien final. Esta partida consigna las remuneraciones, beneficios sociales, aportes destinados a la seguridad social, primas por horas extraordinarias y comisiones que perciben los trabajadores que ejecutan una labor directa para la transformación de la materia prima en artículos finales. Como ejemplo de la Mano de Obra Directa tenemos a los trabajadores que preparan la masa en una panadería, los operadores de las maquinarias y equipos, en fin, todas aquellas personas que de una manera u otra manera intervienen en el proceso de Producción de un bien. Si se trata de la Producción de servicios, nos referimos a los profesores de una escuela, a los ingenieros y trabajadores que hicieron la obra civil de dicha escuela, el personal medico de una clínica, etc. Por lo general los COSTOS DIRECTOS se relacionan con los COSTOS VARIABLES. COSTOS INDIRECTOS: Son Costos de los recursos que participan en el proceso productivo; pero que no se incorporan físicamente al producto final. Estos Costos están vinculados al periodo productivo y no al producto terminado, entre ellos tenemos: Materiales Indirectos : Son Insumos que no se pueden cuantificar en el producto elaborado ni forman parte de el; pero sin su concurso no seria posible la Producción de bienes finales. Están constituidos por suministros que coadyuvan o influyen en la Producción, por ejemplo combustibles, lubricantes, útiles de limpieza, herramientas y equipos de trabajo, materiales de mantenimiento etc. Mano de Obra Indirecta : Es aquella mano de obra que no interviene directamente en la Producción o transformación de la materia prima y en la obtención del producto final, por ejemplo todos los jefes del departamento de Producción, como el gerente de Planta, etc. En este rubro se incluyen beneficios sociales, aportes institucionales, seguridad social y otras retribuciones que deben darse al personal. Gastos Indirectos : Son gastos que emergen de las actividades de explotación, fabricación o transformación de la materia prima, es decir son todos aquellos Costos que se generan en el área de Producción, se dan por causa de las actividades productivas. Estos gastos nos encuentran incluidos en las partidas anteriores y responden a la categorización de costo Fijo. A diferencia de los Costos directos, los Costos indirectos, pueden clasificarse tanto en Costos Fijos como variables. Gastos de Administración : Estos Gastos provienen de las actividades realizadas en la fase del funcionamiento administrativo de la Empresa y no pertenecen al área de Producción, ventas o distribución. Contempla los sueldos, salarios y benéficos sociales de la gerencia general y del personal de los diferentes departamentos de la Empresa (Contabilidad, Planificación, Personal, Administración, etc.) Se excluye el personal de área productiva (Planta o Fábrica) y de comercialización. Incluye además gastos de representación, energía eléctrica, aportes institucionales, teléfono, fax, agua, seguros sobre bienes y personas, alquileres, materiales y útiles de oficina, gastos de mantenimiento y/o reparación de los activos fijos de esa dependencia, en fin, todos los gastos que se incurra en la fase de funcionamiento administrativo de la Empresa. Impuestos y Patentes : Son los pagos que se hacen al fisco y/o a las municipalidades por conceptos de diversa naturaleza que afectan a la Empresa, en tal caso de los Impuestos directos e indirectos nacionales o municipales; patentes (Forestales, Mineras y Petroleras); tasas, etc. En fin, en este rubro se consigna en aquellos tributos contemplados en la legislación vigente de cada país. Cabe señalar que son parte del costo aquellos Impuestos directos o indirectos, patentes, regalías y tasas que efectivamente serán cancelados por el Proyecto. En nuestra legislación tributaria, no se contempla como tributos deducibles el Impuesto al valor agregado, el Impuesto a las utilidades de las Empresas y el Impuesto a las transacciones, estos conceptos deberán ser tomados en cuenta por el proyectista para no sobreestimar o subestimar el costo del producto. Se denominan Impuestos directos, aquellos tributos que gravan directamente a las rentas o utilidades de las personas jurídicas o personas naturales Se denominan Impuestos Indirectos, aquellos tributos que gravan a los bienes y servicios por concepto de pagos que realizan las personas naturales o jurídicas entre ellos se tiene el Impuesto a las Transacciones (IT), el Impuesto al Valor Agregado (IVA), el Impuesto al Consumo Especifico (ICE), Gravamen Aduanero Consolidado (GAC), Impuesto Especial a los Hidrocarburos y sus Derivados (IEHD), Impuesto Municipal a las Transferencias de inmuebles y vehículos (IMT), etc. Dependiendo del tipo de Impuesto, estos pueden clasificarse como fijos o variables. Depreciación: Esta partida contable es tratada de manera separada dado que para este rubro no se requiere un análisis corriente de liquidez y son cargos que se deducen anualmente por el desgaste de los bienes de capital. La Depreciación se calcula sobre la base del costo de adquisición de las Inversiones tangibles, para fines tributarios no debe incluirse como monto sujeto a Depreciación el IVA que se refleja en las facturas de compra del activo fijo, su conceptualización responde al criterio de costo fijo. Amortización diferida : Son erogaciones incurridas en la etapa Pre­Operativa por concepto de Inversiones realizadas en activos diferidos o intangibles. Su amortización se efectúa sin considerar al Impuesto al Valor Agregado. Se clasifica como costo fijo. En los Proyectos se consideran los Costos contables como la Depreciación y amortización diferida para fines tributarios, toda vez que los mismos permiten disminuir la base imponible dando lugar a una reducción en el pago de Impuestos a las utilidades de las Empresas. La Depreciación y amortización diferida, no constituyen egresos en efectivo de caja, el gasto se produjo cuando se adquirió el activo, pero su inclusión como costo en el estado de pérdidas y ganancias ayuda a pagar menos Impuestos. Costo Financiero : Se refiere a los intereses que se pagan de operación del Proyecto por los capitales obtenidos mediante préstamo, se considera como costo fijo, para minimizar el pago de intereses; es recomendable que cada préstamo a obtenerse se solicite en varios desembolsos de acuerdo al cronograma de las Inversiones que se pretende financiar. En general los gastos de administración, comercialización e intereses son Costos que se generan en le área no productiva de la Empresa. B) SEGÚN SU VARIABILIDAD: La segunda forma de clasificación esta representada por la variabilidad de los Costos totales (CT), que se dividen en sus dos componentes Costos Fijos totales (CFT) y Costos Variables totales (CVT). COSTOS FIJOS: Son aquellos Costos en que necesariamente se tienen que incurrir al iniciar operaciones, es decir representan los Costos que debe pagar el Proyecto aun cuando produzca nada. Se definen como Costos Fijos porque permanecen constantes a los diferentes niveles de produccion mientras el Proyecto se mantenga dentro de los limites de su capacidad productiva (tamaño de planta). Los Costos Fijos aumentaran, obviamente, si se aumenta la capacidad productiva. Toda ampliacion en la capacidad productiva se logra mediante la adquisiscion de maquinarias y equipos adicionales y la ampliacion de la planta. Esto, posiblemente requiera el empleo de un numero mayor de personal ejecutivo y un incremento de otros gastos imputables como Costo Fijo. En esta categoria se consignan todos los mostrados posteriormente, en el esquema COSTOS VARIABLES : Son aquellos que varían al variar el volumen de Producción, los Costos Variables se mueven en la misma dirección del nivel de Producción. Vale decir, varían en forma directa con el cambio de volúmenes de Producción. A menor nivel de Producción los Costos Variables se incrementan y a menor Producción los mismos Costos disminuyen. La decisión de aumentar las cantidades producidas implica el uso de mas materia prima, materiales directos, Mano de Obra Directa, gastos efectuados en la distribución del producto (transporte, publicidad, gastos de despacho, etc.), comisiones por ventas, etc. También el costo total tiene su componente unitario, el mismo que se estudiara en las siguientes paginas con la finalidad de establecer el costo unitario de Producción. Dentro de la división general, el costo total es la suma del costo fijo total con el costo variable total. Una vez analizadas las dos formas de clasificar los Costos, se puede afirmar que cualquiera que sea la modalidad adoptada no influye en el resultado del Proyecto. Se debe prestar especial atención a los Costos, ellos finalmente determinan el precio de venta del bien o servicio lo que a su vez influye en el consumo del producto ofrecido por el Proyecto. Tanto la clasificación por su forma de imputación como por su variabilidad se interrelacionan entre si, porque el costo directo tiene su componente variable y el costo indirecto su componente fijo con algunas excepciones, donde existen dos elementos, uno fijo y el otro variable, denominados también Costos mixtos. COSTOS ANUALES PROYECTADOS Conocida la Clasificación de Costos y con la Información obtenida de la Ingeniería del Proyecto se elabora el cuadro de Costos Totales Anuales Proyectados, asumiendo alguna de las formas estudiadas. SEGÚN SU FORMA DE IMPUTACIÓN SEGÚN SU VARIABILIDAD Otros Autores explican este capitulo de una forma mas practica y mucho mas fácil de aplicar, por lo que ahora tomaremos al autor Nassir Sapag Chain, con su libro "Preparación y Evaluación de Proyectos". La Estimación de los Costos Futuros constituyen uno de los aspectos centrales del trabajo del Evaluador, tanto por la importancia de ellos en la determinación de la rentabilidad del Proyecto como por la variedad de elementos sujetos a valorización como desembolsos del Proyecto. Lo anterior se explica, entre otras cosas, por el hecho de que para definir todos los egresos, como los Impuestos a las utilidades, por ejemplo, se deberá previamente Proyectar la situación contable sobre la cual se calcularan estos. Aunque diversos términos, conceptos y clasificaciones se han desarrollado e incorporado a la contabilización de Costos tradicionales para que proporcionen Información valida y oportuna para la toma de decisiones, siguen siendo los Costos no contables los mas utilizados cuando debe optarse por uno de varios cursos alternativos de acción. Mientras que los Costos contables son útiles en ciertos campos de Administración Financiera de una Empresa o para satisfacer los requerimientos Legales y Tributarios, los Costos no contables buscan medir el efecto neto de cada decisión en el resultado. Inclusive, hay Costos de obvio significado para el análisis que no se obtienen de los estados contables. Es el caso, de los Costos Fijos a largo plazo y los Costos de oportunidad, que no solo deben considerarse en la decisión, sino que probablemente tendrán una influencia marcada en los resultados. 2.7 COSTOS DIFERENCIALES La diferencia en los Costos de cada alternativa que proporcione un retorno o beneficio similar determinara cual de ellas debe seleccionarse. Estos Costos, denominados Diferenciales, expresan el incremento o disminución de los Costos Totales que implicaría la implementación de cada una de las alternativas, en términos comparativos respecto de una situación tomada como base y que usualmente es vigente. En consecuencia, son los Costos diferenciales los que en definitiva deberán utilizarse para tomar una decisión que involucre algún incremento o decrecimiento en los resultados económicos esperados de cada curso de acción que se estudie. Este concepto puede fácilmente ejemplificarse considerando una Producción especial extraordinaria para servir un pedido adicional al programa de Producción normal de una Empresa. Generalmente, el costo diferencial estará dado exclusivamente por el costo variable de Producción de esas unidades adicionales, puesto que puede suponerse que los Costos Fijos permanecerán constantes. Es decir, el costo relevante de la decisión de aceptación de una orden de Producción de un pedido adicional debería aceptarse si el ingreso que aporta la operación cubre los Costos Variables, que son los únicos Costos en que se incurrirá en exceso de los actuales si se acepta el pedido. Si los Costos Fijos se vieran incrementados, el aumento ocasionado por el pedido seria parte del costo diferencial y relevante para considerar en la decisión. Para aclarar el concepto, supóngase la situación de una Empresa que recibe un pedido especial de 7000 unidades de un producto cualquiera. Si se hace abstracción por un momento, del factor Impuestos, ¿Cuál será el precio mínimo que debería cobrar la Empresa por producir y vender el pedido especial? En primer lugar, según lo indicado, deben identificarse las partidas de Costos diferenciales. Tanto la materia prima como la Mano de Obra Directa y los Costos indirectos de fabricación son, obviamente diferenciales, puesto que producir una unidad adicional obliga a incurrir en esos Costos respectivos. Los Costos de fabricación fijos, independientemente de que factores los compongan, son un tipo de costo en el que se deberá incurrir, se acepte o no el pedido adicional. Luego, no son un costo diferencial. Respecto a los gastos de ventas variables, es posible dar por supuesto que no se incurrirá adicionalmente a ellos, puesto que la Empresa recibió un pedido especial, por lo que no corresponde un gasto especial en comisiones de ventas. La Información respecto a si es un costo diferencial o no, es fácilmente obtenible en cualquier Proyecto o Empresa. En este caso se ha querido demostrar, lo que se analizara pronto, que no todos los Costos Variables que entrega la contabilidad son relevantes o diferenciales. Los gastos de venta y los administrativos son fijos e independientes del nivel de Producción, dentro de los limites de la capacidad máxima instalada. En consecuencia, ambos son irrelevantes para la decisión. De lo anterior puede extraerse lo siguientes Costos diferenciales: Por tanto el costo adicional de producir 7000 unidades extras es de $us. 95200. cualquier precio superior a $us. 13.60 por unidad será beneficioso para la Empresa. Respecto al Impuesto, normalmente hay un tributo adicional por toda venta con ganancias. La forma de incluir este factor en el análisis es calculando el monto de Impuesto pagadero en la situación actual y lo que significaría en incremento si se aceptase el pedido. En ambos casos, para determinar el incremento, se efectúa un calculo netamente contable, ya que es sobre esta base que se pagará los Impuestos. 2.8 COSTOS FUTUROS Cualquier decisión que se tome en el presente afectara los resultados futuros. Los Costos Históricos, por el hecho de haberse incurrido en ellos en el pasado, son inevitables. Por tanto, cualquier decisión que se tome no hará variar su efecto como factor del costo total. El caso mas claro de un costo histórico irrelevante es la compra de un Activo Fijo. En el momento en que se adquirió dejo de ser evitable, y cualquiera que sea la alternativa por la que se opte, la Inversión ya extinguida no será relevante. Los Costos Históricos en si mismos son irrelevantes en las decisiones, puesto que por haber ocurrido no pueden recuperarse. Es preciso cuidarse de no confundir el costo histórico con el activo o el bien producto de ese costo, que si pueden ser relevantes. Esta seria la situación de un activo comprado en el pasado, sobre el cual puede tomarse una decisión a futuro que genere ingresos si se destina a usos optativos, como su venta, arrienda u operación. En estos casos, el factor relevante siempre será que hacer a futuro. En ninguna Evaluación se incorpora un patrón o elemento de medida la Inversión ya realizada. Aunque el planteamiento en palabras resulte claro y lógico, en la practica no siempre es así. Muchos inversionistas no se deciden a abandonar un Proyecto en consideración del alto volumen de Inversión realizada, que no se resigna a perder. Desgraciadamente, no visualizar que abandonar oportunamente significa, en la gran mayoría de los casos, no aumentar la perdida. En otros casos se da la situación inversa, es decir, optan por abandonar en circunstancias que de continuar, si bien no reportan utilidad, permiten minimizar la perdida. Un ejemplo aclarara el concepto. Supóngase que una compañía fabrica dos artículos diferentes en procesos productivos aislados, pero con actividades administrativas y de venta centralizadas. Las proyecciones financieras para el próximo año entregan los estados del siguiente cuadro, que deberán analizarse para determinar la conveniencia de cerrar una de las plantas: Supóngase, además, que los $ 250000 de Gastos Generales de administración se asignan a las plantas sobre la base de las ventas. Si se cierra la Planta B, se estima que se podrá reducir estos gastos a $ 180000. el espacio ocupado por la planta B podría alquilarse en $ 200000. anuales no hay otra alternativa de uso mas rentable. Los gastos de venta fijos de la compañía ascienden a $ 250000, que se asignan a las plantas también sobre la base de las ventas. Frente a estos antecedentes, el análisis deberá considerar los siguientes Costos y beneficios diferenciales relevantes para la decisión de cierre: Se excluye la Depreciación como costo relevante, por ser inevitable en la alternativa de alquiler. El ahorro en los gastos de venta se determina por diferencia entre los $ 310000 y $ 150000 correspondientes a los Costos Fijos asignados, irrelevantes para la decisión. El resultado del análisis podría interpretarse indicando que el cierre de la planta agrega una perdida por $ 190000 a la utilidad de la compañía, lo cual, si se calcula para ambas plantas, resulta en una perdida acumulada de $ 50000, frente a los $ 140000 de utilidad actual. Esto se obtiene de: 2.9 COSTOS CONTABLES Aunque en la Preparación del Proyecto deben tenerse en cuanta los Costos Efectivos y no los contables, estos últimos son importantes para determinar la magnitud de los Impuestos a las utilidades. Para fines tributarias, la Inversión en una maquina, por ejemplo, no genera aumento ni disminución de riqueza; por tanto, no hay efectos tributables por la compra de activos. Sin embargo, cuando el activo es usado, empieza a perder valor por el deterioro normal de ese uso y también por el paso del tiempo. Como el Fisco no puede ir revisando el grado de deterioro de cada activo de un país, define una perdida de valor promedio anual para activos similares, que denomina Depreciación. La Depreciación, entonces, constituye un egreso de caja ( el egreso se produjo cuando se compro el activo) pero es posible restarlo de los ingresos para reducir la utilidad y con ello los Impuestos Por ejemplo: Si se analiza el efecto neto sobre el flujo de caja se tendría que los ingresos ($1000) menos los Costos de desembolsables ($500) y menos el Impuesto, también desembolsable ($60), daría un flujo neto de $440. Este análisis puede obviarse si se suma a la utilidad neta ($340) la Depreciación que había sido restada ($100), llegándose directamente a calcular un flujo de caja para ese periodo de $440. Los plazos de Depreciación así como la forma de hacerlo difiere entre países. Por ello el Preparador del Proyecto deberá velar por recoger en detalle la normativa legal que condicionara la estimación de los tributos. El termino Depreciación se utiliza para referirse a la perdida contable de valor de los activos fijos. El mismo concepto referido a un activo intangible o nominal, denomina amortización del activo intangible. Un caso típico de este tipo de activo es el software computacional. Mientras el disquete que puede contener un sofisticado sistema de Información puede costar muy barato, su contenido intangible puede ser muy caro. Su obsolescencia natural se promedia en una perdida de valor anual conocido, como se menciono, con el termino de amortización de intangible. Si se debe reemplazar un activo cualquiera durante el periodo de Evaluación del Proyecto, es muy probable que el activo reemplazado pueda ser vendido. Si esta venta genera utilidades, deberá considerarse un Impuesto por ella. Para determinar la Utilidad contable en la venta de un activo, deberá restarse del precio de venta un costo que sea aceptado por el Fisco. Al igual que con la Depreciación, el Fisco determina una convención para el calculo de este costo, señalando que debe ser igual al valor no depreciado de los activos. En términos contables, esto se denomina valor libro de los activos. Por ejemplo, si un activo que costo $1200 y al momento de venderse en $600 tiene una Depreciación acumulada (suma de las depreciaciones anuales hasta el momento de la venta) de $800, puede mostrar un valor libro de $400 ($1200­$800). La Utilidad contable en la venta del activo, seria: Para efectos de determinar el impacto sobre el flujo de caja podría decirse que de la venta de $600 debió destinarse $30 a Impuestos, con lo que quedo un flujo neto de $570. al igual que con la Depreciación, existe una forma directa de calcular el flujo efectivo sumando a la utilidad neta el valor del libro que se resto para fines tributarios sin ser salida de caja. De esta forma, se llega también a $570 sumando los $170 con los $400. Según ONUDI, se tiene la siguiente estructura de Costos, la cual es recomendada: 2.10 MAXIMIZACION DE LOS INGRESOS Y MINIMIZACIÓN DE COSTOS 2.10.1 PROGRAMACION LINEAL, CONCEPTOS BÁSICOS: La Programación Lineal representa uno de los avances mas importantes en la Teoría de Producción en los últimos 30 o 35 años. Es una técnica matemática para resolver problemas de maximización o minimización cuando existe mas de una restricción. Su ventaja principal es de calculo y se basa en la utilización de computadoras. La Programación Lineal tiene su fundamento en los siguientes supuestos: 1) Hay mas de una restricción (de lo contrario el programa podría resolverse con facilidad mediante los métodos tradicionales). 2) La Producción y los Precios de los Factores son constantes ( de modo que las líneas de presupuesto y del isocosto, así como cualquier otra restricción, puedan representarse mediante líneas rectas ). 3) Hay rendimientos constantes a escala y proporciones tecnológicamente fijas de insumos o factores ( por lo que las rutas de expansión son líneas rectas que pasan por el origen). Un producto por lo general puede producirse con mas de una combinación de factores o proceso de Producción. Cada proceso puede representarse mediante una línea que va del origen al espacio del insumo. Al unir los puntos que representan el mismo nivel de Producción sobre diferentes líneas, se obtiene el equivalente de una isocuanta. Los puntos sobre estas isocuantas que no están sobre alguna línea pueden alcanzar mediante la combinación apropiada de dos procesos adyacentes. Al añadir las restricciones lineales a la figura, puede encontrarse en forma grafica la solución maximizadora o minimizadora. La programación Lineal es representada, matemáticamente con las siguientes relaciones: Donde: Z : Función económica a ser optimizada ( máx. o min. ). C : Coeficiente costo, precio o utilidad para una variable i­esima. j X :Variable de decisión j; nivel de actividad j. j b : i Recurso limitado i, donde ( i =1,2,3,........n). a :Cantidad unitaria del recurso i, asignada a la actividad j. ij Forma Estándar.­ 1.­ Función Objetivo ( f.o) puede ser un máx. o un min. 2.­ Sus lados derecho o recursos siempre son positivos. 3.­ Siempre las restricciones de la forma estándar deben ser igualdades. 4.­ Las variables X y X deben ser positivas. 1 2 RESTRICCIÓN ACTIVA : 1. Cuando pasa por el Punto Objetivo. 2. Sus variables de Holgura y/o Superfluas son cero. 3. Se hace uso total de los Recursos Limitados. VARIABLES BASICAS : 1. Tienen un valor mayor que cero. 2. Los Coeficientes en la Función Objetivo son ceros. NOTA : El Número de Variables Básicas, es el mismo Número de Restricciones Funcionales. Ejemplo # 1: La Cervecería Paceña, produce dos tipos de cerveza, La Centenario y La Milenium, existiendo Tecnologías bastante diferentes para la elaboración de cada uno de los tipos de Cerveza y a Costos diferentes. El Precio al mayoreo de 1000 litros de cerveza Centenario es de Bs. 5000, mientras que el precio al mayoreo de 1000 litros de Cerveza Milenium es de Bs. 3000. Un estudio de tiempos y movimientos ha demostrado que para producir 1000 litros de cerveza Centenario se requiere un total de 3 obreros en el proceso de Producción; en cambio se requiere 5 obreros para producir 1000 litros de la cerveza Milenium. La Planta tiene un total de 15 obreros. Se supone que producir 1000 litros de Cerveza Centenario le cuesta al dueño de la Planta Bs. 500, mientras que la otra cerveza le cuenta solamente Bs. 200. Su capital no le permite gastar mas de Bs. 1000 semanales en la Producción de ambas cervezas. Formular y Resolver el problema como un modelo de Programación Lineal. Solución de Forma Grafica: Sea X : Cantidad de 1000 litros de Cerveza Centenario 1 X : Cantidad de 1000 litros de Cerveza Milenium 2 a: Restricción de Obreros: 3 X1 + 5 X2 < 15 Restricción de Capital: 500 X1 + 200 X2 < 1000 Restricción de No Negatividad : X1, X2 > 0