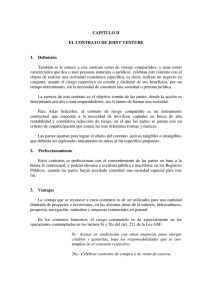

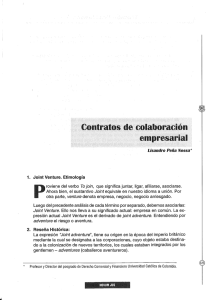

BLACK COLOR Informe Especial CONTENIDO Informe Especial Contratos de Colaboración Empresarial: Joint Venture y Consorcio. Implicancias Tributarias (Primera Parte) A1 ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Jurisprudencia del Tribunal Fiscal ¿La Depreciación de un bien objeto de Arrendamiento Financiero debe ser contabilizada para efectos de proceder a su deducción tributaria? A6 ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Comentarios » Modifican las normas vinculadas al Sistema de pago de Obligaciones Tributarias con el Gobierno Central - SPOT A9 » Aprueba la ley de adecuación al "Acuerdo sobre las medidas en materia de Inversiones relacionadas con el comercio" de la OMC A10 ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Casuística Tributaria A11 ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Consultas Tributarias A13 ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Indicadores Financieros - Tributarios A15 Informe Especial Contratos de Colaboración Empresarial: Joint Venture y Consorcio Implicancias Tributarias (Primera Parte) I. Introducción II. Perspectiva Mercantil Nuestra actual realidad ha tomado conciencia de la importancia que resulta en el ámbito económico y social la pronta entrada en vigencia del TLC con los Estados Unidos, puesto que se proyecta un incremento de la inversión extranjera. Bajo dicho panorama, resulta de gran relevancia abordar el presente tema, ya que es a través de los contratos asociativos que los inversionistas nacionales y extranjeros unen fuerzas con la finalidad de participar en forma activa y directa en un determinado negocio o empresa y así obtener un beneficio económico. Así las cosas, las figuras contractuales asociativas, por excelencia, a ser empleadas por los agentes económicos, vienen dadas por la celebración de contratos señalados en el título del presente informe, siendo el propósito del mismo dar algunos alcances en torno al tratamiento fiscal de éstos, no sin antes efectuar una breve revisión a las normas mercantiles que regulan, de ser el caso, estos contratos asociativos. Por curioso que resulte, es nuestra Ley General de Sociedades (1) (en adelante LGS), la norma marco de los contratos asociativos. Ahora bien, los contratos asociativos son definidos por el artículo 438 como aquellos contratos que crean o regulan relaciones de participación e integración con un fin común para las partes intervinientes, no dando lugar a una persona jurídica, siendo su objeto (la del contrato) un negocio(s) o empresa(s) determinada. No obstante ello, la referida normativa solo tipifica a dos tipos de contratos asociativos, esto es, a los contratos de asociación en participación y a los contratos de consorcio. Si bien el presente informe se encuentra enfocado exclusivamente al tratamiento tributario de los contratos de consorcio y joint venture (ambos contratos asociativos, solo que el primero es nominado (2) y típico (3), y el segundo nominado pero atípico en nuestra legislación), resulta de suma importancia efectuar una breve explicación sobre INFORMATIVO CABALLERO BUSTAMANTE el tratamiento mercantil de ambos contratos así como del contrato de asociación en participación, en la medida que se tratarían de contratos asociativos. • Contrato de Asociación en Participación (Nominado + Contratos Típico) • Contrato de Consorcio Asociativos (Nominado + Típico) • Contrato de Joint Venture (Nominado + Atípico) 2.1. Contrato de Asociación en Participación (4) Este contrato es aquel mediante el cual una persona, denominada asociante concede a otra u otras personas denominadas asociados, una participación en el resultado o en las utilidades de uno o de varios negocios o empresas del asociante, a cambio de una determinada contribución (5). Cabe adelantar que, nuestra legislación tributaria ha sido acertada al omitir regulación alguna respecto a dicho con- 2 d a. q uinc e na , J U N I O 2 0 0 8 REVISTA DE ASESORÍA ESPECIALIZADA A1 BLACK COLOR Informativo Derecho Tributario un contrato por el cual dos o más personas se asocian para participar en forma activa y directa en un determinado negocio o empresa, con el propósito de obtener un beneficio económico, manteniendo cada una su propia autonomía. En efecto, cada miembro del contrato se compromete a realizar las actividades del consorcio estipuladas en el contrato, vinculándose individualmente con terceros en el desempeño de la actividad que le corresponde en el consorcio, adquiriendo derechos y asumiendo obligaciones y responsabilidades a titulo particular. En conclusión, el contrato de consorcio es un contrato mediante el cual las partes intervienen en forma directa en el negocio o empresa asumiendo responsabilidad, individual o solidaria, según sea el caso, en las relaciones con terceros. trato, ya que de acuerdo con las normas societarias, frente a terceros (incluyendo al fisco) el negocio o empresa es del asociante, mas no del asociado, quien es un mero espectador del negocio. En ese sentido, resulta imposible, por su naturaleza jurídica, otorgarle capacidad jurídico tributaria, esto es, considerar al contrato de asociación en participación contribuyente del Impuesto a la Renta o del Impuesto General a las Ventas. En consecuencia, es de concluir que la imposición recae en el asociante, el cual considerará los ingresos producto del negocio o empresa como propios así como también los costos o gastos en los que incurra”. 2.2. Contratos de Joint Venture El contrato de joint venture, originado en el “Common Law”, es una figura jurídica mercantil que forma parte del género de los contratos asociativos más difundido en nuestro medio. No obstante ello, dicha figura contractual no cuenta con una merecida regulación especial a diferencia del contrato de consorcio, el cual sí se encuentra regulado por la LGS (6). En opinión de Talledo y Calle, “el joint venture es un contrato por el cual dos o más partes (personas naturales o jurídicas), acuerdan participar conjuntamente en un negocio, obra o explotación... cuya envergadura o complejidad rebasan su capacidad operativa individual o el riesgo que puedan asumir” (7). Conforme lo expuesto, podemos concluir que el contrato de joint venture es una forma de contratación asociativa moderna empresarial que no implica la creación de una persona jurídica, y que se caracteriza por la unión de dos o más personas (entiéndase personas naturales o personas jurídicas) para emprender un negocio en común por un tiempo determinado, compartiendo riesgos, costos y utilidad. 2.3. Contrato de Consorcio Tal y como lo hemos señalado anteriormente, nuestros autores de la LGS vigente, al momento de su implantación consideraron necesario regular las características esenciales de los contratos asociativos, y, de manera expresa, los contratos asociación en participación y de consorcio, en la medida que eran los más utilizados en nuestra sociedad en aquel momento y porque respondía a la naturaleza de los contratos asociativos que nuestros legisladores deseaban normar en nuestro medio. De acuerdo con en el artículo 445 de la mencionada ley, el consorcio es A2 2.4. ¿Es lo mismo un contrato de Consorcio y de Joint Venture? ¿Cuál es la diferencia entre Contrato Asociativo y Contrato de Colaboración Empresarial? Como ya hemos expresado, nuestra legislación societaria no ha tipificado al contrato de joint venture como un contrato asociativo debido a que en aquel entonces dicho contrato no respondía a la naturaleza que se deseaba normar en la LGS, la razón principalmente radicó en que dicha figura jurídica contaba con amplias imprecisiones en su definición. No obstante ello, gran parte de la doctrina nacional e internacional ha considerado a los contratos de joint venture como una forma de clasificación del contrato de consorcio. En buena cuenta, ha señalado en forma pacífica que ambos contratos, si bien denominados de manera distinta, tendrían, en el trasfondo, la misma naturaleza contractual. Somos de la opinión que dentro de lo que se ha definido como contratos de consorcio en nuestra LGS se encuentra incluida la figura contractual del Joint Venture (8). En lo referente a la segunda interrogante, cabe señalar que la LGS no define a los Contratos de Colaboración Empresarial. Empero, en la doctrina tributaria internacional son conocidos como contrato de riesgo compartido. Ahora bien, estando a lo anterior somos del parecer que los Contratos de Colaboración Empresarial se encuentran comprendidos bajo la figura de los Contratos Asociativos. Así las cosas, podemos afirmar que estos últimos (Contratos Asociativos) vienen a ser el 2da. quincena, J U N I O 2 0 0 8 REVISTA DE ASESORÍA ESPECIALIZADA género y aquellos (Contratos de Colaboración Empresarial) una especie. En el contrato de colaboración empresarial se advierte que las partes integrantes de dicho contrato participan en forma activa y directa en el negocio, esto es, ambas llevan el manejo y la gestión del negocio de acuerdo con las actividades que se le encargan a cada una de ellas y por las que se ha comprometido, debiendo coordinar con los otros miembros de acuerdo a los procedimientos y mecanismos previstos en el contrato. Evidenciamos así que, la Co-Gestión o Co-dirección deviene en un elemento o característica típica de estos contratos. En líneas generales podemos señalar que los contratos de colaboración empresarial son aquellos contratos en los cuales todos los integrantes tienen participación activa en la gestión y realización de las actividades, esto es, el caso de los contratos de consorcio o joint venture, mas no así el caso de los contratos de asociación en participación. III. Perspectiva Fiscal Nuestra legislación tributaria se ha ocupado de manera particular de dispensar el marco tributario para este tipo de contratos (joint venture y consorcio). La nota “diferenciadora” en el tratamiento fiscal de estos contratos vienen dada por el hecho de que éstos lleven o no contabilidad “propia” (contabilidad del contrato, se entiende) o como lo prescribe la normativa tributaria, cuenten con contabilidad independiente o no a la de sus partes integrantes. Estando a lo expuesto, nuestra legislación tributaria otorgó a los contratos de consorcio o joint venture con contabilidad independiente el carácter de persona jurídica (9), generando así la calidad de contribuyente del impuesto a la renta así como del impuesto general a las ventas. Dicha característica ha sido configurada sobre la base de la denominada “Autonomía del Derecho Tributario” (10). Ahora bien, de acuerdo con el numeral 3 del artículo 4º del Reglamento de la LIGV (11) se entiende que son contratos de colaboración empresarial los contratos de carácter asociativo celebrados entre dos o más empresas, en las que las prestaciones de las partes sean destinadas a la realización de un negocio o actividad empresarial común, excluyendo a la asociación en participación y similares. Si bien esta definición ha sido acogida por la LIGV consideramos valedera dicha definición para ambos impuestos. En ese sentido, únicamente para efectos tributarios los consorcios o joint ventures con contabilidad independiente son considerados como contribuyentes mientras INFORMATIVO CABALLERO BUSTAMANTE BLACK COLOR Informe Especial que las asociaciones en participación, por la naturaleza jurídica que evidencian, no. Estando a lo expuesto en los párrafos precedentes, procederemos a dividir el presente análisis según la clasificación de los contratos de consorcio o joint venture para efectos fiscales, y así dentro de cada una de ellas señalar sus implicancias tanto en el Impuesto a la Renta como en el Impuesto General a las Ventas. 3.1. Contrato de Joint Venture o Consorcio con contabilidad independiente. 3.1.1 Su regulación en el Impuesto a la Renta A. Contribuyente De acuerdo con el inciso k) del artículo 14º del TUO de la Ley del Impuesto a la Renta, aprobado mediante Decreto Supremo Nº 054-99-EF (en adelante LIR), los joint ventures, consorcios y otros contratos de colaboración empresarial que llevan contabilidad independiente de la de sus partes serán considerados contribuyentes del Impuesto, ostentando para efectos tributarios la calidad de Persona Jurídica. Ahora bien, conforme a lo dispuesto por el artículo 65º de la LIR, es intención del legislador que los contratos de colaboración empresarial cuenten con contabilidad independiente de la de sus partes contratantes, con la salvedad prevista por el propio artículo en mención: Así, solo bajo los supuestos recogidos en el referido artículo podrá el consorcio o joint venture llevar contabilidad “integrada” (consorcio o joint venture sin contabilidad independiente). Inscripción en RUC De conformidad con el artículo 2 del Decreto Legislativo Nº 943 así como del artículo 2 de la Resolución de Superintendencia Nº 210-2004/SUNAT, Disposiciones Reglamentarias del Decreto Legislativo Nº 943, el contrato de consorcio o joint venture con contabilidad independiente deberá solicitar su inscripción en el Registro Único de Contribuyentes (RUC), bajo la denominación que las partes acuerden. Para ello, según el procedimiento 1 del TUPA de la SUNAT 2007, aprobado mediante Decreto Supremo Nº 005-2007-EF, publicado el 28.01.2007, el contribuyente deberá cumplir con los requisitos generales y específicos, entre otros, el de adjuntar copia del contrato de colaboración empresarial. INFORMATIVO CABALLERO BUSTAMANTE Autorización de Comprobantes de Pago Se deberá solicitar la autorización de impresión de comprobantes de pago u otros documentos a través de imprentas conectadas a la SUNAT a través de internet mediante el Sistema SUNAT Operaciones en Línea (SOL); exhibiendo para ello el documento de identificación del quien se designe como representante del contrato y del tercero que realice el trámite. Adicionalmente, deberá presentar el Formulario Nº 816 “Autorización de Impresión a través de SUNAT Operaciones en Línea” firmado por el representante del contrato, y fotocopia de su documento de identidad vigente. Culminación del Negocio Finalizado el contrato de consorcio o joint venture con contabilidad independiente se deberá solicitar la baja de inscripción del Registro Único de Contribuyentes (RUC), para lo cual corresponderá presentar el Formulario 2135, firmado por el representante del contrato, y adjuntando el acta o acuerdo que acredite el término del contrato. De acuerdo con el artículo 49º del RLIR se presentará la declaración jurada a los tres (3) meses siguientes a la fecha del balance de liquidación del contrato de consorcio o Joint venture con contabilidad independiente. B. Generación de la Renta Siendo el contrato de consorcio o joint venture con contabilidad independiente contribuyente del impuesto a la renta, los ingresos derivados del negocio, para el cual se formalizó el referido contrato, generan rentas de tercera categoría de conformidad con el inciso e) del artículo 28º de la LIR. En ese sentido, siendo contribuyente del impuesto deberá llevar contabilidad completa, facturar por aquellas operaciones que el negocio exija, así como considerar que los gastos incurridos (indubitablemente por la ejecución del contrato) estén sustentados con el comprobante de pago respectivo emitido a nombre del consorcio o joint venture. C. Presentación de Declaración Jurada Mensual y Anual del Impuesto a la Renta El tratamiento tributario de los contratos de consorcio o joint venture con contabilidad independiente resulta ser igual a cualquier otro contribuyente de tercera categoría del Impuesto a la Renta. En tal sentido, según el artículo 79º de la LIR, los contribuyentes del impuesto, que obtengan rentas computables para efectos de esta ley, deberán presentar declaración jurada de las rentas obtenidas en el ejercicio gravable. Así las cosas, estarán obligados a presentar la Declaración Jurada Mensual y efectuar los pagos a cuenta del IR, así como a presentar su Declaración Jurada Anual y realizar el pago del saldo por regularización del impuesto, de ser, el caso. D. Contribuciones de bienes realizado por las partes integrantes al contrato En este punto, resulta importante señalar que de acuerdo al artículo 439 de la LGS, las partes integrantes de los contratos asociativos están obligadas a efectuar las contribuciones en dinero, bienes o servicios establecidos en el contrato. Asimismo, se estipula en el artículo 446º, que los bienes que los miembros del consorcio afecten al cumplimiento de la actividad a que se han comprometido, continúan siendo de la propiedad exclusiva de éstos. Estando a la normativa glosada podemos apreciar que, en los contratos de colaboración empresarial (que como hemos expuesto anteriormente son la especie dentro del genero) las partes integrantes están obligadas a efectuar contribuciones en dinero, bienes o servicios de acuerdo con lo establecido según contrato. Sin embargo, cuando se trata de bienes, sean éstos muebles o inmuebles, corporales o no, la propiedad de los mismos jurídicamente continuaría siendo de las partes integrantes. Ahora bien, para efectos del IR, la contribución de los bienes efectuados al contrato de consorcio o joint venture con contabilidad independiente, por las partes integrantes, deberá considerar la misma a un “valor de mercado” determinado conforme al artículo 32º de la LIR y específicamente como lo inspiran las normas de precios de transferencia previstas en el artículo 32º-A de la LIR (12). La remisión al artículo antes referido (32º-A de la LIR) viene dispuesta por el numeral 4 del artículo 32º de la LIR. Sin perjuicio de lo señalado en el párrafo anterior, que habida cuenta implica una suerte de “criterio de valoración” cabe preguntarse si la contribución, a cargo de las partes integrantes, implicará el reconocimiento de una renta para éstas. Sobre el 2 d a. q uinc e na , J U N I O 2 0 0 8 REVISTA DE ASESORÍA ESPECIALIZADA A3 BLACK COLOR Informativo Derecho Tributario particular, recogemos la opinión a la que arribó SUNAT según Informe Nº 196-2004-SUNAT/ 2B0000. Así, el Organo impositor concluye que la rentas generadas por la transferencia de bienes y servicios que las partes contratantes (empresas) de un contrato de consorcio que lleva contabilidad independiente, realizan a favor éste, se encuentran gravadas con el Impuesto a la Renta. E. Atribución de Resultados El contrato de colaboración empresarial al cierre del ejercicio gravable o al finalizar el negocio o actividad de acuerdo con el plazo estipulado según contrato, obtendrá un resultado. Dicho resultado podrá ser positivo o negativo, esto es, determinará utilidades o pérdidas, según corresponda. Ello, bajo el entendido que dicha utilidad es aquella obtenida después de la determinación del Impuesto a la Renta de cargo del contrato de consorcio o joint venture con contabilidad independiente. En ese sentido, pasamos a exponer el impacto fiscal de obtenerse cada uno de los resultados: Cuando el resultado sea utilidad De acuerdo con lo dispuesto en el inciso a) del artículo 24-A de la LIR, el resultado atribuido por el contrato de consorcio o joint venture con contabilidad independiente a las partes integrantes calificaría como una “distribución de utilidades” (13). – Tratamiento en el caso en que una de las partes integrantes sea una persona natural domiciliada o persona natural o jurídica no domiciliada En el caso de que una de las partes integrantes sea una persona natural domiciliada, esta obtendrá renta de segunda categoría acordé lo prescrito en el inciso c) del artículo 24º de la LIR. En ese sentido, dichas “utilidades” se encontrarán gravadas con la alícuota del 4.1%. Ello de conformidad con lo estipulado por el último párrafo del artículo 53º de la LIR. Asimismo, cabe agregar que dichas “utilidades” estarán sujetas a las retenciones previstas en el artículo 73-A de la referida Ley. En el caso de que una de las partes integrantes sea una persona natural no domiciliada, obtendrá renta de segunda categoría. Dichas “utilidades” se A4 2da. quincena, J U N I O 2 0 0 8 REVISTA DE ASESORÍA ESPECIALIZADA encontrarán gravadas con la alícuota del 4.1%. Ello, conforme lo estipulado en el artículo 54º de la LIR. Dichas “Utilidades” se encontrarán sujetas a retención conforme lo dispone el artículo 76º de la citada Ley. En el caso que una de las partes integrantes sea una persona jurídica no domiciliada la alícuota a aplicarse será del 4.1%. Ello, conforme lo estipula el inciso e) del artículo 54º de la LIR. Sobre dicha “utilidad” recae la retención conforme lo dispone el artículo 76º de la aludida Ley. – Tratamiento en el caso en que una de las partes integrantes sea una persona jurídica domiciliada De acuerdo con el artículo 24-B de la LIR, una persona jurídica que perciba utilidades de otras personas jurídicas (en este caso del contrato de consorcio o joint venture con contabilidad independiente), no las computarán para la determinación de su renta imponible. Conforme ello, resultaría ciertamente validó que la persona jurídica que distribuye utilidades pueda ser otro contrato de consorcio o Joint venture con contabilidad independiente. Cuando el resultado sea pérdida Partiendo de la premisa que las partes integrantes del contrato son sujetos perceptores de rentas de tercera categoría y finalizado el Contrato al haber obtenido éste un resultado negativo (el consorcio o joint venture arrojó pérdida), cabe indicar que las partes integrantes reconocerán en su contabilidad y en función a su participación en el referido contrato la referida pérdida, empero no la podrán considerar como concepto deducible para la determinación de su renta imponible; ello, en aplicación del Principio de Paralelismo. En efecto, bajo la premisa que las partes integrantes del contrato de consorcio o joint venture con contabilidad independiente, al reconocer como ingresos las “utilidades” distribuidas, éstas no la someterán a imposición (no se encuentran sujetas al IR por disposición expresa del artículo 24-B de la LIR), tampoco resultaría atendible que el gasto (la pérdida que corresponde atribuirle a cada parte integrante) se considere como gasto deducible para efectos del citado Impuesto. F. Saldo a favor del Impuesto a la Renta Culminado el consorcio o joint venture con contabilidad independiente y en lo tocante al asunto del epígrafe surge una interrogante: ¿Puede trasladarse o transferirse el saldo a favor del IR a las partes integrantes?. A título de respuesta concluimos que no. Ello, bajo las mismas consideraciones en virtud de las cuales tampoco resulta transferible el saldo del crédito fiscal. Respecto de esto último (transferencia del saldo del crédito fiscal) ha opinado SUNAT en el mismo sentido, según Informe Nº 026-2001-SUNAT/K00000. No obstante ello, a la culminación del contrato de consorcio o joint venture se podrá solicitar la devolución del saldo a favor del IR existente, para lo cual deberá ceñirse a lo señalado en el procedimiento 15 del TUPA de la SUNAT 2007, aprobado mediante Decreto Supremo Nº 005-2007-EF, publicado el 28.01.2007. En ese sentido, si bien es cierto, como mencionáramos párrafos anteriores, no resultaría posible transferir el saldo a favor del IR a las partes integrantes, no deja de ser menos cierto que le asiste el derecho a solicitar la devolución de dicho saldo a favor al contrato. 3.1.2 Su regulación en el Impuesto General a las Ventas A. Contribuyente De acuerdo con el último párrafo del artículo 9º del Ley del IGV (14) se otorga la calidad de contribuyentes del impuesto a los contratos de consorcio o joint venture con contabilidad independiente. B. Operaciones efectuadas entre las partes integrantes y el consorcio o joint venture De acuerdo con el punto 10 del Artículo 5º del Reglamento de la LIGV, se encontrarán gravados con el Impuesto General a las Ventas, las siguientes operaciones realizadas (15): a. La asignación al contrato de bienes, servicios o contratos de construcción hechos por las partes contratantes son operaciones con terceros; siendo su base imponible el valor asignado en el contrato, el que no podrá ser menor a su valor en libros o costo del servicio o contrato de construcción realizado, según sea el caso. Se usa la terminología “asignación” en la medida que las INFORMATIVO CABALLERO BUSTAMANTE BLACK COLOR Informe Especial partes integrantes del contrato al inicio del mismo realizan la entrega de determinados bienes y/o servicios al contrato de colaboración empresarial para su desarrollo, siendo que en dicha medida su valor no podrá ser menor al establecido en libros o costo del servicio. b. La transferencia a las partes de los bienes adquiridos por el contrato estará gravada, siendo su base imponible el valor en libros. Se usa la terminología “transferencia” en la medida que el contrato de consorcio o joint venture durante el desarrollo del mismo, de producirse la entrega de bienes a sus partes integrantes, lo que implicaría en definitiva una venta (desde la perspectiva del IGV, toda vez que para efectos del citado impuesto se trata de actos que conlleven la transmisión de propiedad, lo cual supone una suerte de “transferencia económica” a la que alude la LIGV). c. La adjudicación de los bienes obtenidos y/o producidos en la ejecución de los contratos, está gravada con el Impuesto, siendo la base imponible su valor al costo. Se usa la terminología “Adjudicación” en la medida que el contrato de consorcio o joint venture a su culminación entrega a sus partes integrantes bienes obtenidos o producidos durante la ejecución del mismo, lo que igualmente implicaría en definitiva una “transferencia” (para efectos fiscales) de la propiedad exclusiva siendo la base imponible el valor de su costo. GRÁFICO 1 PERSONA NATURAL O JURÍDICA PARTES DEL CONTRATO a b c CONTRATOS DE COLABORACIÓN EMPRESARIAL IGV a) Asignación de bienes, servicios o labores de construcción al contrato de colaboración empresarial gravado con IGV. b) Transferencia a las partes contratantes de los bienes adquiridos por el contrato de colaboración empresarial gravado con IGV c) Adjudicación a las partes contratantes de bienes obtenidos y/o producidos en la ejecución del contrato gravado con IGV INFORMATIVO CABALLERO BUSTAMANTE C. Operaciones con Terceros Para el desarrollo del negocio o actividad empresarial común se requiere por lo general realizar operaciones con terceras personas, ya sea en calidad de comprador o vendedor. En tal sentido, el consorcio o joint venture con contabilidad independiente por las operaciones de venta o prestación de servicios deberá emitir comprobantes de pago y notas de crédito o débito, de corresponder. Asimismo, tanto sus operaciones de compra y venta deberán ser registradas en la contabilidad del consorcio o joint venture con contabilidad independiente. No obstante ello, y tal y como ya lo hemos expuesto en el presente informe, al ser el contrato de consorcio o joint venture con contabilidad independiente una persona jurídica independiente de sus partes integrantes, resultara viable que dichas partes integrantes realicen operaciones como terceros independientes, para lo cual, por la generación de renta tributarán conforme la calidad que hubiesen optado, sea persona natural o persona jurídica. D. Crédito Fiscal Al contar el consorcio o joint venture con contabilidad independiente con personería jurídica es claro que éste tendrá derecho al crédito fiscal y lo ejercerá en la medida que cumpla con lo prescrito en los artículos 18º y 19º (16) de la LIGV. Así las cosas, es de señalar que los comprobantes de pago que permitan ejercer el crédito fiscal habrán de ser emitidos a nombre del consorcio o joint venture con contabilidad independiente. Respecto al saldo del crédito fiscal que no ha sido agotado a la fecha en que finaliza el contrato de consorcio o joint venture con contabilidad independiente, debemos señalar que según el Informe Nº 026-2001-SUNAT/K00000, siendo el consorcio que lleva contabilidad independiente sujeto del Impuesto distinto a las partes integrantes; no se permitirá la transferencia de saldos de crédito fiscal entre estos sujetos (contrato y partes integrantes). NOTAS (1) Ley Nº 26887, Ley General de Sociedades, vigente a partir del 1 de enero de 1998. (2) Aludimos al término “Nominado” porque es claro que todo contrato cuentan con un nombre. (3) Aludimos al término “Típico” en referencia a que dicho contrato sí encuentra regulación expresa en la normativa. Así pues, todos los contratos son nominados, pero pocos resultan típicos. (4) Véase nuestro Informe Especial “Asociación en (5) (6) (7) (8) (9) (10) (11) (12) (13) (14) (15) (16) participación: desnaturalización del contrato y su implicancia Fiscal (Primera y Segunda Parte)”, Sección (B) Prevención o Contingencia. Informativo Caballero Bustamante. Primera y Segunda Quincena de Noviembre 2007. Artículo 440º de la Ley General de Sociedades. Cabe señalar que, si bien es cierto, el contrato de Joint venture no ha sido recogido en la LGS, no deja de ser menos cierto que a nivel de la regulación “ sectorial” dicho contrato ha merecido regulación expresa en la normativa respectiva. Así, es el caso de la legislación de la actividad minera así como de la pesquera. En efecto el contrato de joint venture minero se encuentra regulado en el Decreto Legislativo Nº 708, Ley General de Minería, de fecha 6 de noviembre de 1991, cuando estableció en su artículo 4 que el titular de una actividad minera podía realizar “contratos de riesgo compartido (Joint venture)” para el desarrollo de dicha actividad. Esto fue ratificado por el artículo 204 del Decreto Supremo Nº 14-92-EM, TUO de la Ley General de Minería, de fecha 2 de junio de 1992 y por los artículos 151 al 154 del Decreto Supremo Nº 03-94-EM, Reglamento de la misma, de fecha 14 de enero de 1994, tipicidad legal que se implantó en base al uso social difundido y frecuente de esta novedosa modalidad de contratación. Igualmente, ocurre ello en el sector pesquero, de acuerdo con el artículo 49º de la Ley General de Pesca Nº 25977, de fecha 7 de diciembre de 1992, y en el artículo 1º del Decreto Supremo Nº 10-88-PE, Reglamento de la Ley de Pesca, de fecha 22 de marzo de 1988. Talledo, César & Calle, José. Manual Societario. Tomo II, Lima 1992, pág. 401. Similar opinión expresa Jorge Picón González, cuando señala que “En lo referente al joint venture, consideramos que es una definición incluida en la actual definición de consorcio de la LGS”. En Revista THEMIS Nº 41, artículo “Un acercamiento al tratamiento tributario de los contratos asociativos en la Legislación Peruana”. Tal condición resulta aplicable para efectos fiscales. Entiéndase como la atribución de determinadas cualidades a figuras jurídicas que por sí no las ostenten en el derecho común. Reglamento de la Ley del IGV, aprobado mediante Decreto Supremo Nº 122-94-EF, publicado el 21.09.94. Ello, en la medida que se configure la vinculación conforme a los supuestos contenidos en el numeral 7 del artículo 24º del RLIR. Así, la vinculación, para el caso materia de comentario se configurará cuando: “Exista un contrato de colaboración empresarial con contabilidad independiente, en que las partes contratantes que participen, directamente o por intermedio de un tercero, cuenten con mas del treinta por ciento (30%) en el patrimonio del contrato o cuando alguna de las partes contratantes tengan poder de decisión en los acuerdos financieros, comerciales u operativos que se adopten para el desarrollo del contrato, caso en el cual la parte contratante que ejerza el poder de decisión se encontrará vinculado con el contrato”. Téngase en consideración que las utilidades que se distribuyen son netas del Impuesto a la Renta que ha debido tributar el consorcio o joint venture como contribuyente. Texto Único Ordenado de la Ley del Impuesto General a las Ventas, aprobado mediante Decreto Supremo Nº 055-99-EF. Ello se ve reforzado por la SUNAT según el Informe Nº 196-2004/B20000. Artículo modificado recientemente por la Ley 29214 (23.04.2008), y complementado por la Ley Nº 29215. (Continuará la próxima quincena) 2 d a. q uinc e na , J U N I O 2 0 0 8 REVISTA DE ASESORÍA ESPECIALIZADA A5