Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

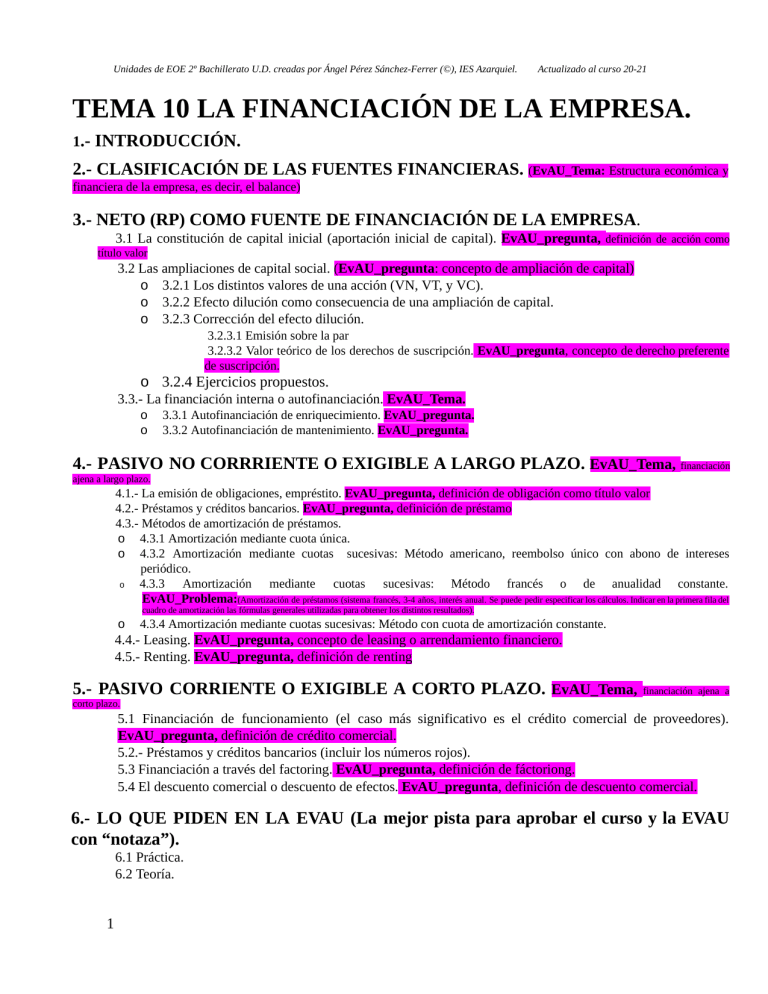

TEMA 10 LA FINANCIACIÓN DE LA EMPRESA.

1.- INTRODUCCIÓN.

2.- CLASIFICACIÓN DE LAS FUENTES FINANCIERAS. (EvAU_Tema: Estructura económica y

financiera de la empresa, es decir, el balance)

3.- NETO (RP) COMO FUENTE DE FINANCIACIÓN DE LA EMPRESA.

3.1 La constitución de capital inicial (aportación inicial de capital). EvAU_pregunta, definición de acción como

título valor

3.2 Las ampliaciones de capital social. (EvAU_pregunta: concepto de ampliación de capital)

o 3.2.1 Los distintos valores de una acción (VN, VT, y VC).

o 3.2.2 Efecto dilución como consecuencia de una ampliación de capital.

o 3.2.3 Corrección del efecto dilución.

3.2.3.1 Emisión sobre la par

3.2.3.2 Valor teórico de los derechos de suscripción. EvAU_pregunta, concepto de derecho preferente

de suscripción.

o 3.2.4 Ejercicios propuestos.

3.3.- La financiación interna o autofinanciación. EvAU_Tema.

o

o

3.3.1 Autofinanciación de enriquecimiento. EvAU_pregunta.

3.3.2 Autofinanciación de mantenimiento. EvAU_pregunta.

4.- PASIVO NO CORRRIENTE O EXIGIBLE A LARGO PLAZO. EvAU_Tema, financiación

ajena a largo plazo.

4.1.- La emisión de obligaciones, empréstito. EvAU_pregunta, definición de obligación como título valor

4.2.- Préstamos y créditos bancarios. EvAU_pregunta, definición de préstamo

4.3.- Métodos de amortización de préstamos.

o 4.3.1 Amortización mediante cuota única.

o 4.3.2 Amortización mediante cuotas sucesivas: Método americano, reembolso único con abono de intereses

periódico.

o

4.3.3 Amortización mediante cuotas sucesivas: Método francés o de anualidad constante.

EvAU_Problema:(Amortización de préstamos (sistema francés, 3-4 años, interés anual. Se puede pedir especificar los cálculos. Indicar en la primera fila del

cuadro de amortización las fórmulas generales utilizadas para obtener los distintos resultados).

o

4.3.4 Amortización mediante cuotas sucesivas: Método con cuota de amortización constante.

4.4.- Leasing. EvAU_pregunta, concepto de leasing o arrendamiento financiero.

4.5.- Renting. EvAU_pregunta, definición de renting

5.- PASIVO CORRIENTE O EXIGIBLE A CORTO PLAZO. EvAU_Tema,

financiación ajena a

corto plazo.

5.1 Financiación de funcionamiento (el caso más significativo es el crédito comercial de proveedores).

EvAU_pregunta, definición de crédito comercial.

5.2.- Préstamos y créditos bancarios (incluir los números rojos).

5.3 Financiación a través del factoring. EvAU_pregunta, definición de fáctoriong.

5.4 El descuento comercial o descuento de efectos. EvAU_pregunta, definición de descuento comercial.

6.- LO QUE PIDEN EN LA EVAU (La mejor pista para aprobar el curso y la EVAU

con “notaza”).

6.1 Práctica.

6.2 Teoría.

1

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

7.- RESUMEN O ESQUEMA DEL TEMA 11.

2

Actualizado al curso 20-21

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

1.- INTRODUCCIÓN:

ACTIVIDAD 1: Conocimientos iniciales. SABES MÁS DE LO QUE CREES… ¡CONFÍA EN TI!

¿Qué significa financiar?

Piensa en todas las opciones de financiación de una empresa. En el

balance de una empresa, ¿dónde está recogida la financiación?

Si una empresa financia un proyecto, ¿qué condición se debe cumplir para que aporte beneficio a la empresa?

Es muy fácil…, solo tienes que pensar en el tema anterior.

FINANCIACIÓN EMRPESARIAL

En el presente tema estudiamos la financiación de la empresa, es decir, las diferentes alternativas con las que cuenta

una empresa para obtener los recursos económicos necesarios para llevar a cabo su actividad empresarial.

La función financiera de la empresa tiene como objetivo captar los fondos necesarios en las mejores condiciones

de coste riesgo y plazo, con ello se maximiza el beneficio empresarial (principal objetivo). Las distintas fuentes de

financiación de la empresa quedan recogidas en el pasivo (origen de fondos o estructura financiera).

Se tratará de minimizar el coste, recordamos que la

financiación esta íntimamente relacionada con la

inversión, de tal forma que, como norma general

solamente se llevará a cabo una inversión si la

rentabilidad esperada de la misma es mayor que el

coste de los recursos empleados o coste de

financiación (recordar TIR del tema 9, una inversión

se lleva a cabo sii r > k).

Recordar el análisis financiero (Tema 8):

El plazo de devolución de los recursos ajenos de la

empresa debe ser equilibrado para que sea posible

realizarlo en los plazos establecidos evitando un concurso

de acreedores (antigua suspensión de pagos).

Por otro lado debe existir una adecuada proporción

entre las deudas y los fondos propios, de tal forma que los

recursos propios en principio deben ser mayores o iguales a

los ajenos (RE = RA/RP ≤ 1 para cumplir con el principio

de equilibrio financiero [T8]), aunque si la rentabilidad

esperada es superior que el tipo de coste de los recursos

ajenos (interés), es posible que a la empresa le interese

endeudarse por un valor superior a sus recursos propios

(RE = RA / RP > 1). Recordar solo se lleva adelante una

inversión si la rentabilidad esperada es mayor que el coste

3

Se tratará de minimizar el riesgo, una fuente de

financiación tiene un menor riesgo cuanto mayor sea

su plazo de devolución. Los recursos propios o neto

no presentan riesgo, mientras que el pasivo a corto

presenta un mayor riesgo de no poder hacer frente a

las deudas (suspensión de pagos) que el pasivo a

largo plazo. Por ello, la calidad de la deuda es mayor

cuanto mayor sea el plazo de devolución (recordar el

tema 8 de análisis económico).

En resumen, las decisiones de inversión (tema 9) y de financiación (tema 11), están

íntimamente ligadas.

Las decisiones de financiación condicionan a las de inversión. Una empresa puede

poner en marcha una inversión si obtiene la financiación adecuada (suficiente y a un

coste menor que la rentabilidad esperada de la inversión).

Existe una relación directa entre la inversión (activo) y la financiación (pasivo), de

hecho recordar la ecuación fundamental del patrimonio: A = P + N, → A (recoge las

inversiones) = origen de los fondos (Recursos propios o neto + Recursos Ajenos).

La financiación del activo debe ser equilibrada. Recordar el principio del equilibrio

financiero, que exige un fondo de maniobra positivo, es decir que el AF esté financiado

con CP (CP = Capitales permanentes, CP = Neto + Pasivo no corriente), y el AC esté

financiado en parte con recursos a corto plazo (PC) y en parte con CP.

Dado que la forma de financiación afecta a la rentabilidad y el riesgo de la empresa,

también afecta al valor de la empresa (al valor de sus acciones en el caso de una S.A).

Así queda confirmado que el departamento de inversión-financiación de una empresa

persigue los mismos objetivos, maximizar beneficios (máxima rentabilidad y valor de

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

de financiación (cuanto mayor sea esta diferencia la

empresa tendrá menor riesgo de pérdidas).

4

la empresa).

Actualizado al curso 20-21

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

2.- CLASIFICACIÓN DE LAS FUENTES FINANCIERAS.

EvAU_Tema: Estructura económica y financiera de la empresa, es decir, el balance Nada más sano y recomendable que conectar información.

Esta es la estructura del balance con todas las cuentas que comentan en la EvAU que os van a pedir (no os lo creáis, comprobadlo en el Tema_7) El

balance por tanto se convierte en la vía de clasificación de las fuentes financieras y además ¡ya nos lo sabemos!

NETO y PASIVO (se ordena de menor a mayor grado de

ACTIVO (se ordena de menor a mayor liquidez)

exigibilidad)

ACTIVO

A1) ACTIVO NO CORRIETE

Inmovilizado intangible

Propiedad industrial

Aplicaciones informá cas

(Amor zación acumulada I.I.)

Inmovilizado material

Terrenos y bienes naturales

Construcciones

Maquinaria

Mobiliario

Equipos para procesos de información

Elementos de transporte

(Amor zación acumulada I.M:)

B1)ACTIVO NO CORRIENTE

Existencias

Mercaderías

Deudores comerciales y otras cuentas a cobrar

Clientes

Clientes, efectos comerciales a cobrar

Deudores

Deudores, efectos comerciales a cobrar

Efectivo y otros activos líquidos equivalentes

Caja, euros

Banco, c/c

TOTAL ACTIVO (A1+B1)

PATRIMONIO NETO Y PASIVO

A2) PATRIMONIO NETO

Fondos propios

Capital

Capital social

Reserva legal

Reservas estatutarias

Reservas voluntarias

Resultado del ejercicio

B2)PASIVO NO CORRIENTE

Deudas a largo plazo

Deudas a largo plazo con en dades de crédito.

Proveedores de inmovilizado a largo plazo

C2) PASIVO CORRIENTE

Deudas a corto plazo

Deudas a corto plazo con en dades de crédito

Proveedores de inmovilizado a orto plazo

Proveedores

Proveedores, efectos comerciales a pagar

Acreedores por prestación de servicios

Acreedores, efectos comerciales a pagar

TOTAL PN Y PASIVO (A2+B2+C2)

Ahora toca comentar tod lo que sabes acerca de cómo se organiza el activo y pasivo, así como su contenido. ¡TODO ESTO TAMIBÍEN TE LO SABES!

BALANCE DE SITUACIÓN: EL NETO Y EL PASIVO.

BALANCE DE SITUACIÓN: EL ACTIVO.

ACTIVO, muestra el conjunto de bienes y derechos de la empresa, se llama

también estructura económica y refleja las inversiones que ha realizado la

empresa para poder funcionar. Según el PGC el activo se ordena de menor

a mayor grado de liquidez (los elementos son más líquidos cuanto menos

tiempo se tarda en convertirlos en dinero). Veamos:

1. Activo no corriente. Representa los activos permanentes, clasificados

en:

Inmovilizado intangible. Los principales activos intangibles son:

o Propiedad industrial: Patentes y marcas. .

o Aplicaciones informáticas: software, etc.

Inmovilizado material. Son activos de carácter tangible,

destacamos:

o Terrenos y bienes naturales: terrenos rústicos o

urbanos,

o Construcciones: naves, almacenes, oficinas,…

o Maquinaria:

o Mobiliario: todo tipo de mobiliario

o Equipos para proceso de información: ordenadores,

impresoras…etc.

o Elementos de transporte: todo tipo de vehículos

Amortización acumulada del inmovilizado. Recoge la

pérdida de valor del inmovilizado (se amortiza todo el

inmovilizado, material e inmaterial, excepto los terrenos.

2.- Activo corriente. Representa los bienes y derechos que se renuevan

5

EL NETO Y EL PASIVO, representa el origen de los fondos que han

hecho posible que la empresa cuente con el Activo, (recuerda A = P +

N). El Neto y Pasivo se ordena de menor a mayor grado de

exigibilidad.

NETO, como son los recursos propios de la empresa, no se los debemos

a nadie y son los menos exigibles, tenemos:

Capital: constituido por las aportaciones del propietario/s de la

empresa (se denomina capital social en caso de ser una sociedad).

Reservas: Son beneficios generados por la empresa y no

distribuidos, permanecen por lo tanto como fondos propios.

Pérdidas y Ganancias (P y G). Está constituido por el resultado

anual del ejercicio (el que figura en la fecha del balance). Si los

resultados han supuesto un beneficio para la empresa, su importe

aparecerá con signo positivo, lo que supondrá un incremento del

patrimonio neto. Por el contrario, si son pérdidas, su saldo

aparecerá con signo negativo y disminuirá su valor.

Pasivo (exigible). Está constituido por los recursos ajenos de la empresa,

según el plazo de exigibilidad se distingue:

Pasivo no corriente (exigible largo plazo “l/p”, esto es, más de

un año). Está formado por los recursos ajenos de la empresa que

debe devolverlos en un plazo superior a un año. Principales

cuentas:

o Deudas a largo plazo con entidades de crédito:

préstamos y créditos recibidos por parte de una entidad

financiera a devolver en un plazo superior a un año.

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

o

Proveedores de inmovilizado a largo plazo. Compra de

un inmovilizado y una parte del pago está aplazada a más

tres masas patrimoniales ordenadas de menor a mayor grado de

de un año.

liquidez,

veamos: Son elementos que están almacenados para su venta o

Existencias.

Pasivo corriente (exigible corto plazo “c//p”, esto es, hasta un

para ser utilizados en el proceso de producción:

año). Está formado por los recursos ajenos de la empresa que

o

Mercaderías: No existe transformación.

debe devolverlos en el plazo de un año. Principales cuentas:

Realizable. representa los derechos de cobro que la empresa puede

o Deudas a corto plazo.

exigir a su vencimiento, los más importantes son:

o Deudas a corto plazo con entidades de crédito.

o

Clientes: representa los derechos de cobro por las ventas a plazos

o Proveedores: Deudas con suministradores por compra de

de su producto.

mercaderías, materias primas..etc.

o

Clientes efectos comerciales a cobrar: cuando el derecho de

o Proveedores efectos comerciales a pagar: cuando las

cobro se formaliza en un efecto comercial o letra de cambio.

deudas con suministradores se formaliza en una letra de

o

Deudores: que representa cuando la expresa lleva a cabo trabajos

cambio.

que no son habituales y no los cobra en el acto.

o Acreedores: Un acreedor Incluye las deudas con

Disponible. Lo integran aquellos elementos cuya disposición en

suministradores de servicios y mercancía no relacionadas

liquidez es inmediata y que representan la tesorería de la empresa.

con las operaciones de tráfico habituales de la empresa

o

Bancos cuenta corriente: Dinero en una entidad

(ejemplo arreglan un grifo y no se paga al fontanero al

financiera.

contado).

o

Caja: Dinero en la empresa.

o Acreedores efectos comerciales a pagar.

CLASIFICACIÓN DE LAS FUENTES DE FINANCIACIÓN DE LA EMPRESA.

Se trata de llevar a cabo un estudio minucioso de cada fuente financiera, pero en primer lugar vamos a clasificar las fuentes de financiación de las

empresas atendiendo a los tres criterios más comunes:

1.- Según la propiedad de los recursos: financiación propia y ajena.

2.- Según el tiempo que permanecen los recursos en la empresa.

Largo y corto plazo.

1.1 Financiación propia: Son los recursos financieros que son propiedad de

la empresa, Neto (capital aportado, reservas…etc.). No hay que devolverlo,

salvo que la empresa finalice su actividad y se reparta entre los socios o el

empresario único.

2.1 Financiación ajena: Son los recursos financieros que no son propiedad

de la empresa, Pasivo no corriente y Pasivo

corriente, y deben ser

devueltos en un periodo de tiempo más o menos largo.

2.1 Financiación a largo plazo o capitales permanentes: Es una

financiación estable, su plazo de devolución es superior al año, y está

formada por el Neto más el Pasivo no corriente (a la suma del neto +

pasivo no corriente se le denomina Capitales permanentes, CP = N +

PF).

2.2 Financiación a corto plazo: Son los recursos financieros ajenos

que han de ser devueltos en un plazo igual o inferior a un año, se

recogen en el Pasivo corriente.

Nota: Aclarar que, si bien el PGC (Plan General de Contabilidad) distingue entre

corto (hasta un año) y largo plazo (más de un año), desde el punto de vista

económico y financiero, es muy frecuente distinguir entre corto (hasta un año),

medio ( más de un año y hasta cinco años), y largo plazo (más de 5 años).

3.- Según la procedencia de los recursos, financiación interna y externa.

3.1 Financiación interna o autofinanciación: Recursos financieros generados por la propia empresa. Por lo tanto no proceden ni del

endeudamiento con terceros ni de la aportación del propietario o socios. Existen dos tipos de autofinanciación, veamos:

3.1.1 Autofinanciación de enriquecimiento: formados por beneficios retenidos en la empresa, “reservas”, con el objetivo de aumentar

la capacidad productiva de la misma. Imaginamos que una empresa de transporte cuenta con 10 camiones, y guarda como reservas parte

de sus beneficios para financiar la compra de un nuevo camión.

3.1.2 Autofinanciación de mantenimiento: son los recursos financieros generados por la empresa y destinados a mantener la capacidad

productiva de la misma, son los fondos de amortización y provisión.

Recordamos aquí en el tema 8 a nuestro amigo Mariano “profesional del transporte”. Como cada año incrementaba el fondo de

amortización acumulada, con la amortización anual de su inmovilizado (en este caso de su camión). Finalizada la vida útil del

camión, tenía un fondo para comprarse otro.

Recordamos aquí en el tema 7 el funcionamiento de las provisiones. Su función es crear un fondo cuando existía la

posibilidad de que la empresa tuviera una pérdida.

o Recuerda el principio contable de prudencia: “las pérdidas se contabilizan en el momento que se conoce su

posibilidad, y los beneficios no se contabilizan hasta que son una realidad”.

o

En nuestro caso la única provisión que vimos fue cuando conocemos la posibilidad de que un cliente sea moroso.

Imagina que nos debe 5.000€, pero entra en concurso de acreedores y nos llega información de que posiblemente el

50% no lo cobremos. En ese mismo momento, reflejamos en nuestra contabilidad en el Activo Circulante:

Realizable………………………………………………………..…………………….2.500

430 Clientes…………………..…………..………………………….5.000.

490 Deterioro del valor de créditos por operaciones comerciales….(2.500).

3.2 Financiación externa: Son los recursos financieros no generados por la empresa.

6

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

Ejercicio resuelto (Clasifica las siguientes fuentes de financiación):

Capital:

Recursos propios, a largo plazo y externos.

Reservas:

Recursos propios, a largo plazo e internos.

Deudas a largo plazo con el banco:

Recursos ajenos a largo plazo y externos.

Empréstito a devolver dentro de 3 años:

Recursos ajenos a largo plazo y externos.

A continuación vamos a estudiar detalladamente cada fuente de financiación a la que pueden optar las empresas, diferenciando entre RP

(neto) y RA (pasivo).

3.- NETO (RP) COMO FUENTE DE FINANCIACIÓN DE LA EMPRESA.

Comenzamos el estudio por el neto, recordamos que es una fuente de financiación propia y a largo plazo, donde podemos encontrar

recursos externos (capital y ampliaciones sucesivas), e internos o autofinanciación.

3.1.- LA CONSTITUCIÓN DE CAPITAL INICIAL. EvAU_pregunta, definición de acción como título valor

En primer lugar vamos a cumplir con la EvAU. EvAU_pregunta, definición de acción como título valor

Un título valor es un documento mercantil que incorpora un derecho privado patrimonial, dicho derecho está vinculado a la posesión del documento. En el

caso de las acciones son un título-valor dado que reconoce a su propietario la posesión de una fracción del capital social (y por tanto de la propiedad) de una

Sociedad Anónima. Las acciones confieren a sus propietarios los siguientes derechos:

Derecho al voto en la Junta General de Accionistas.

Derecho a percibir dividendos activos (el dividendo es el beneficio). Por tanto las acciones son títulos valor de renta variable, ya que se desconoce

el dividendo que pueden percibir.

Derecho a participar en el patrimonio resultante de la liquidación.

Derecho preferente de suscripción de nuevas acciones en las ampliaciones de capital que lleve a cabo la sociedad.

Derecho a la información.

El capital de una S.A. está dividido en acciones alícuotas (es decir, iguales e indivisibles). El capital es una fuente de financiación propia porque pertenece

al neto de la empresa y por lo tanto no tiene fecha de devolución, pero al mismo tiempo es una fuente financiera externa, es decir no generada dentro de la

empresa, sino aportada por el empresario o los socios. Una S.A. se constituye con un capital social mínimo de 60.000 € que puede ser ampliado

Recordamos las principales características de una S.A. (lo vimos en el tema 2):

Tiene personalidad jurídica.

Lo habitual es que cuente con muchos socios accionistas (pero existe la figura de la SAU sociedad anónima unipersonal).

El capital social está dividido en acciones que son partes alícuotas (iguales e indivisibles). El tenedor de acciones se convierte en propietario de la sociedad por

una parte proporcional al número de acciones que posea. Las acciones se pueden comprar y vender libremente, y es a través de este mecanismo como las SA

consiguen reunir grandes cantidades de capital procedentes de los ahorros aportados por muchos pequeños inversores (accionistas). El capital mínimo suscrito en

la constitución de una S.A. es de 60.000 € y debe estar desembolsado como mínimo en un 25%.

La responsabilidad de los socios o accionistas está limitada al capital aportado.

La SA se gobierna a través de la Junta General de Accionistas, que es un órgano democrático (a través de los votos de los accionistas), y entre sus principales

funciones se encuentra nombrar al consejo de administración.

Para la adquisición de acciones se puede aportar bienes o derechos o dinero que es lo más habitual.

El capital que figura en el balance de una empresa es el capital suscrito (siempre el 100%), pero no tiene por qué coincidir con el capital desembolsado por los

socios, ya que la ley permite que una SA pueda constituirse con un desembolso mínimo del 25% del capital suscrito. Hasta que se complete el pago la parte no

desembolsada representará un derecho de cobro para la sociedad, por lo tanto figurará en el activo del balance como realizable en la cuenta accionistas capital

pendiente de desembolsar.

La constitución del capital inicial de una empresa o sociedad viene establecido por ley, y varía de una sociedad a otra. En el presente tema

tanto en la constitución inicial de capital como en la ampliación se basa en las SOCIEDADES ANÓNIMAS, S.A., por ser la forma

jurídica más importante en las grandes empresas.

EJEMPLO: Se constituye una sociedad de 200.000 euros de capital social, suscrito y desembolsado al 100%.

ACTIVO

○

Disponible

Banco c/c 200.000

PASIVO

▪ Neto

● Capital social 200.000.

EJEMPLO: se constituye una sociedad de 200.000 euros de capital social, suscrito 100% y desembolsado al 50%. (El

pasivo no varía).

ACTIVO

Realizable

Accionistas capital pendiente de desembolsar…….100.000

Disponible

Banco c/c ………………………………………….100.000.

7

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

Una vez constituido el capital social representa la garantía más importante que presenta la sociedad frente a sus acreedores. Por ello

permanecerá invariable en el pasivo de la empresa y cualquier ampliación o reducción del mismo debe ser acordado por la junta general de

accionistas y constar en escritura pública.

La empresa comienza a funcionar con un capital inicial que con el paso del tiempo en muchos casos se convierte en insuficiente, por ello

habrá que buscar nuevas fórmulas de financiación. A continuación vamos a estudiar el caso de que nuevos fondos provengan de nuevas

aportaciones de los socios (los que ya existen u otros nuevos) mediante una ampliación de capital con la emisión (crear y poner a la

venta) de nuevas acciones.

Este apartado es la parte práctica más compleja del tema, a estas alturas de curso, todos sabemos el truco, por mi parte una explicarlo

despacio y hacer ejemplos, por la vuestra, trabajo y más trabajo hasta controlarlo.

3.2.- LAS AMPLIACIONES DE CAPITAL SOCIAL. (EvAU_pregunta: concepto de ampliación de capital)

Cumplamos en primer lugar con la EvAU

(EvAU_pregunta: concepto de ampliación de capital),

La empresa comienza a funcionar con un capital inicial que, con el paso del tiempo, en muchos casos se convierte en insuficiente, por ello habrá

que buscar nuevas fórmulas de financiación. Una de estas fórmulas es realizar un aumento de capital, cuyo propósito es financiar los proyectos

de la empresa con recursos propios procedentes de los socios (los antiguos socios y/o nuevos socios que se incorporen con la ampliación de

capital).

La ampliación de capital tiene la ventaja respecto a un préstamo que se obtiene dinero sin intereses y aumentan los recursos propios,

disminuyendo el riesgo. Pero el objetivo es aumentar el valor de la empresa y los beneficios de forma que sea posible retribuir vía dividendos o

aumento del valor de las acciones a los accionistas.

En una S.A., la ampliación de capital requiere una serie de procedimientos, entre ellos el acuerdo en la Junta General de la empresa. Además, los

antiguos socios tendrán derecho preferente de suscripción de las nuevas acciones que les correspondan. Para que sea posible ejercer el derecho

preferente y evitar el temido efecto dilución (que los antiguos accionistas pierdan valor en beneficio de los nuevos), se pone el marcha el

mecanismo del derecho de suscripción. De tal forma que todo accionista antiguo tendrá tantos derechos de suscripción como acciones antiguas

posea y podrá utilizarlos en la compra de las nuevas acciones que le corresponda o venderlos para compensar la pérdida de valor de sus acciones

en la operación de ampliación de capital.

tranquili@ todo esto lo entenderás mucho mejor cuando hayas comprendido los problemas de ampliación de capital, ¡vamos a ello!

NOTAS:

Hasta ahora, en CLM en la PAEG han preguntado las ampliaciones de capital de forma teórica, en los últimos exámenes no han puesto ejercicios y… EN

EL DOCUMETNO EVAU DICEN QUE NO LO PONDRÁN COMO EJERCICIOS

https://www.uclm.es/perfiles/preuniversitario/orientadores/coordinacionmaterias#

Parece que la EvAU va a ir por la misma línea (ver lo que cae), pero nos vamos a preparar ejercicios por las dudas.

3.2.1 LOS DISTINTOS VALORES DE UNA ACCIÓN. (Valor Nominal (VN), Valor Teórico (VT), y Valor de Cotización (VC). Una de las

cuestiones principales será decidir el precio de emisión (o precio de venta) de las nuevas acciones, para ello lo primero que debemos es conocer los

distintos valores de referencia de las acciones:

1.- Valor nominal (VN): Es 2.- Valor teórico o Valor contable (VT) de una acción.

3.- Valor de mercado o cotización de la empresa

el valor otorgado al título en

(VC).

el momento de la emisión. No Cuando una empresa comienza con su actividad, los beneficios

varía y todas las acciones de que se obtienen pertenecen a los propietarios de la empresa (en

Es el valor de mercado de una acción (si la acción

una S.A. tienen el mismo VN caso de una SA a los accionistas), pero muchas veces parte de

cotiza en bolsa, el valor pagado en la misma),

y es el valor de referencia ellos no se reparten y quedan en la empresa como reservas.

depende de la oferta y la demanda de cada

para repartir los dividendos o Por otro lado puede ocurrir que la empresa acumule resultados

momento. En la bolsa a parte de valorarse el

beneficios, de tal forma que:

negativos de ejercicios anteriores, en este caso el patrimonio

patrimonio neto de la empresa, se tiene en cuenta

neto de la empresa disminuiría.

las expectativas futuras de conseguir beneficios

VN = Cs / Na

por parte de las empresas. Por ejemplo hace

Entendemos el Neto o Patrimonio Neto (PN) como el

pocos años, todas las empresas.com (el ejemplo

conjunto de recursos que pertenecen a los accionistas de la

Siendo:

más conocido fue Terra), contaban con VT muy

empresa, de tal forma que el patrimonio neto se compone de la

VN: valor nominal.

bajos pero VC muy altos debido a que se tenía gran

suma del capital social + reservas + ganancias del año –

Cs: capital social

confianza en que serían empresas muy rentables y

“deduciendo en caso de que existan resultados negativos de

Na:

número

de ejercicios anteriores y las pérdidas del año”.

muchos ahorradores querían poseer acciones de las

acciones.

mismas para obtener suculentos dividendos.

PN = CS + Rvas +– PyG - Rdos (-) Ej. ant.

Después la confianza en los grandes beneficios a

futuro de las empresas.com bajó, y con ello su VC

El VT de la empresa representa la parte que corresponde a

(en algunos casos como el de Terra el valor de

cada acción (y lógicamente a su propietario o accionista) del

mercado de sus acciones se redujo a una casi a una

patrimonio neto de la misma, por ello se le denomina también

centésima parte), pero su VT permaneció inmóvil,

valor contable, porque tiene su origen en la contabilidad de la

8

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

empresa.

VT = PN / Na.

9

Actualizado al curso 20-21

con ello se pone de manifiesto que VN, VT y VC

no tienen por qué coincidir, ya que representan

aspectos diferentes.

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

EJEMPLO DE LOS VALORES DE UNA ACCIÓN

VN

VT

VC

Ejemplo: ¿Cuál es el VN de las

acciones de una empresa si el Cs

asciende a 200.000 euros y está

formado por 100.000 acciones?

VN = Cs/Na

VN =

200.000/100.000 = 2 € /

acción.

Igualmente

pueden

preguntarnos por el Cs de una

empresa de 100.000 acciones

de 2 € de VN. Cs = Na * VN

Igualmente

pueden

preguntarnos por el Na de una

empresa de 200.000 € de Cs de

2 euros de VN. Na = Cs / VN

Ejemplo: Hallar el VT y VN de una empresa que se acaba de crear y

presenta el siguiente Neto patrimonial: Capital social 1.000.000

(compuesto por 100.000 acciones).

VN = CS / Na = 1000.000 / 100.000 = 10 euros /acción.

VT = PN / Na = 1000.000 / 100.000 = 10 euros / acción.

Ejemplo: Hallar el VT y VN de una empresa que cuenta con el

siguiente neto patrimonial.

Neto

Capital social…….. 1.000.000 (compuesto por 100.000 acciones).

Reservas…………...1.200.000

Rdos – Ej ant……… (100.000)

PyG ……………….(100.000)

VN = CS / Na = 1000.000 / 100.000 = 10 euros /acción.

VT = PN / Na = (1000.000 + 1.200.000 – 100.000 – 100.000)

/ 100.000 = 20 euros / acción.

Ejemplo: Calcular el VN, VT y VC y la Capitalización

Bursátil (CB = valor de la empresa en bolsa, así CB = Na

* VC) de una SA que cuenta con un capital social de

100.000.000 euros compuesto por 1.000.000 acciones y que

cuenta con unas reservas acumuladas de 50.000.000 euros y

cotizan al 160%.

VN = CS / Na = 100.000.000 / 1.000.000 = 100

euros/ acción.

VT = PN / Na = 150.000.000 / 1.000.000 = 150

euros/ acción.

VC se calcula como un % del valor nominal. VC =

160% sobre el VN, VC = 160% sobre 100 = 160

euros / acción.

CB = Na * VC = 1.000.000 * 160 = 160.000.000

Los distintos valores de una acción. RESUMEN (Ojo, es la pregunta clásica de la EvAU).

Nomenclatura

VN

VN = Cs / Na

-

CS: capital social.

Na: Número de acciones.

VN: Valor nominal de una acción.

VT: Valor teórico de una acción.

VC: Valor de cotización o valor de

mercado de una acción.

- PN: Patrimonio neto.

- Rvas: Reservas.

- PyG: Pérdidas y ganancias del año.

- Rdos (-) ej.ant.: Resultados negativos de

ejercicios anteriores.

- CB: capitalización bursátil

- PN = CS + Rvas ± PyG – Rdos (-) ej.ant.

CB = VC * Na

Fórmulas

derivadas

Cs = VN * Na

Na = CS / VN

VT

VT = PN / Na.

Fórmulas

derivadas

PN = VT * Na

Na = PN / VT

VC

VC = % s/VN

Fórmulas derivadas.

Dado que CB = VC * Na

VC = CB / Na

Na = CB / VC

También si tengo VC y VN puedo

hallar el % cotización.

En general los distintos valores de una acción no coindicen.

En el momento que una sociedad nace, lo normal es que su PN = CS, entonces VN = VT, pero después de un ejercicio económico, debido a las reservas dotadas y la

obtención del beneficio, lo normal es que PN ≠ CS, lo que implica que el valor nominal y el teórico sean diferentes.

En cuanto al VC, el mercado valora además las expectativas de beneficio futuro, es un mercado muy volátil (cambiante).

10

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

3.2.2.- EFECTO DILUCIÓN COMO CONSECUENCIA DE UNA AMPLIACIÓN DE CAPITAL SOCIAL.

DILUCIÓN ► pérdida de valor de las acciones antiguas como consecuencia de una ampliación de capital social.

VAMOS A EXPLICAR LA TEORÍA Y PRÁCTICA A TRAVÉS DE UN EJEMPLO RESUELTO.

La empresa XSA que comenzó a funcionar hace dos años cuenta con el siguiente Patrimonio Neto:

Neto

Capital social…………100.000 euros (formado por 4.000 acciones).

Reservas……………… 40.000 euros.

Primero: Cálculo de todos los valores conocidos. (con aa

indicamos antes de la ampliación)

o VN = CS / Na = 100.000/4.000 = 25 €/ acción

(recordar que es el mismo para todas las acciones de

la empresa).

o VTaa = PN / Na = 140.000 / 4.000 = 35 euros /

acción

Segundo, datos del ejercicio: “se lleva a cabo una ampliación de capital social por

25.000 € a la par”.

o

1.- Significa que se van a ampliar 1.000 acciones nuevas, como CS = Na * VN,

tenemos que el nuevo capital social será de 125.000 euros compuesto por 5.000

acciones de 25 euros de VN cada una.

o

2.- La proporción de la ampliación es de 1 nueva por cada cuatro antiguas N =

Nº de acciones antiguas por cada una nueva, N = 4.

Tercero, continuamos analizando los datos del ejercicio “la emisión es a la par”. El precio de emisión (PE) es el precio al que se ponen a la venta las

nuevas acciones, y existen las siguientes posibilidades:

o Emisión a la par:

PE = VN.

o Emisión sobre la par:

PE > VN.

o Emisión bajo la par:

PE < VN. Esta posibilidad está prohibida por la ley de sociedades anónimas debido a que el capital es la

garantía frente a terceros y no se permite vender acciones por debajo del valor que representan en el capital social.

En nuestro ejemplo la emisión ha sido a la par, por lo tanto PE = VN = 25 euros / acción, quedando el neto de la empresa de la siguiente forma: ¿Cómo

afecta la ampliación de capital social?, veamos: (con da indicamos después de la ampliación).

o 1.- VNda = CS / Na

= 125.000 / 5.000 = 25 Vemos que es el mismo para todas las acciones.

o 2.- VTda = PN / Na

= 125.000 + 40.000 / 5.000 = 33 euros / acción.

Neto

Capital social…………125.000 euros (formado por 5.000 acciones de 25 euros de VN cada una).

Reservas……………… 40.000 euros.

Lo que ha ocurrido es que las acciones antiguas han perdido y las nuevas han salido ganando, si nos fijamos en el VT tenemos que:

o

VTaa = 35 €/acción. VTda = 33 €/acción, el VT de las acciones ha disminuido en 2€.

o

PE = 25 €/acción, si la acción nueva ha costado 25 € y su VT es de 33 € cada acción nueva gana 33 – 25 = 8€, mientras que cada acción antigua

ha perdido 2 € (VTaa – Vtda).

Si tenemos en cuenta que se han puesto a la venta 1 nueva por cada 4 antiguas N = 4, entonces lo que gana una acción nueva 8€ es justo lo

que pierden las 4 antiguas (4*2 = 8€).

Este efecto se conoce como dilución, y es cuando en una ampliación de acciones, las acciones antiguas pierden valor, y las nuevas

acciones valen más de lo que han costado debido a que los nuevos accionistas participan de las reservas constituidas por las antiguas

acciones.

NO PODEMOS PERMITIR EL EFECTO DILUCIÓN.

Comprenderás que no es justo que los antiguos accionistas pierdan parte de su valor en

beneficio de los nuevos accionistas.

A CONTINUACIÓN VAMOS A VER DOS MECANISMOS PARA CORREGIR EL EFECTO

DILUCIÓN, ESTOS SON:

3.2.3.- CORRECCIÓN DEL EFECTO DILUCIÓN.

El efecto dilución hay que eliminarlo siguiendo la siguiente regla la riqueza de los accionistas

debe permanecer constante en una ampliación de capital. Para ello existen dos caminos que

analizamos:

o 3.2.3.1 EMISIÓN SOBRE LA PAR.

o 3.2.3.2 VALOR TEÓRICO DE LOS DERECHOS DE SUSCRIPCIÓN.

11

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

3.2.3.1.- EMISIÓN SOBRE LA PAR.

Para no perjudicar a los antiguos accionistas, basta con exigir a los nuevos compradores que aporten además del nominal de la acción la

parte proporcional de las reservas en las que participan, ello significa emitir acciones sobre la par, y crear una nueva reserva que se

encuentra en la cuenta 111 Prima de emisión de acciones que tiene la particularidad de ser un neto aportado por los socios pero no

generado por la empresa, (a diferencia del resto de subgrupo 11 reservas que son beneficios no distribuidos generados por la propia

empresa o autofinanciación de enriquecimiento).

Siguiendo en nuestro ejemplo tenemos:

Neto

Ampliación de capital social en 25.000 euros (equivalente a 1.000 nuevas

Capital social…………100.000 euros (formado por 4.000 acciones).

acciones).

Reservas……………… 40.000 euros.

VN = CS / Na = 100.000 / 4.000 = 25 € / acción.

Ejemplo resuelto: PE = VT = 35 € / acción.

De los 35 euros que se

reciben por cada nueva acción el VN 25€ va a parar al capital social, y el

resto va la una reserva Prima de emisión de acciones, quedando en neto

patrimonial de la siguiente forma después de la ampliación.

Neto

Capital social…………………125.000 € (formado por 5.000 acciones).

Reservas……………………… 40.000 euros.

Prima de emisión de acciones…10.000 € (1.000 acc * 10€ = 10.000 €

La empresa ha obtenido una financiación por valor de 35.000 €,

aumentando el CS en 25.000 y la Prima de emisión de acciones en 10.000 €

Si analizamos el VTaa = 140.000 / 4.000 = VTda = 175.000 / 5.000 = 35

€/acción. No existe por lo tanto el efecto dilución.

VTaa = PN / Na = 140.000 / 4.000 = 35 € / acción.

En resumen el VT será igual:

PE = VTaa si la acción no cotiza en bolsa.

ó

PE = VCaa si la acción cotiza en bolsa (siempre que tenemos el valor de

cotización en bolsa o valor demarcado es el que tomamos como

referencia por ser más real que el teórico, en definitiva “una cosa vale lo

que alguien está dispuesto a pagar por ello”.

PROBLEMA: El problema que presenta resolver el efecto dilución

mediante la emisión sobre la par, concretamente PE = VT, es que las nuevas

acciones resulten caras para los pequeños ahorradores y que la empresa no

sea capaz de venderlas y no cumpla así su objetivo de conseguir

financiación, por ello es más común emplear el siguiente método, veamos:

3.2.3.2.- VALOR TEÓRICO DE LOS DERECHOS DE SUSCRIPCIÓN. . EvAU_pregunta, concepto de derecho preferente de suscripción.

Ya sabes nuestra filosofía…, en primer lugar cumplimos con la EvAU: . EvAU_pregunta, concepto de derecho preferente de suscripción.

Ante una ampliación de capital social, los antiguos accionistas tienen derecho preferente para suscribir las nuevas acciones que les corresponda. Así por

ejemplo, si una S.A. tiene 12.000 acciones antiguas y amplía capital social en 2.000 nuevas acciones, la ampliación será de N = 12.000 / 2.000 = 6. Es

decir 1 nueva acción por cada 6 antiguas. De tal forma que si por ejemplo un antiguo accionista posee por ejemplo 600 acciones antiguas, le

correspondería comprar “si lo deseara” (es un derecho no una obligación) 600 / 6 = 100 acciones nuevas.

Para garantizar el derecho de suscripción preferente y evitar el efecto dilución (que los antiguos accionistas pierdan valor en beneficio de los nuevos),

la Ley de Sociedades Anónimas (LSA) regula los derechos de suscripción preferentes, de tal forma que cada acción antigua genera un derecho de

suscripción (DS) que es un título independiente de la acción.

Los antiguos accionistas son los propietarios de tantos DS como acciones antiguas posean, y disponen de un plazo no inferior a un mes (después el DS

pierde su valor) para utilizarlo de dos formas posibles y evitar así el efecto dilución, éstas son:

1.- Pueden utilizar sus DS para suscribir (comprar) nuevas acciones en proporción a las antiguas que poseen, de tal forma que compensen

la pérdida de valor de las antiguas acciones con la ganancia de valor de las nuevas que compran. Todos los DS serán utilizados para la compra de

nuevas acciones.

2.- Si no desean adquirir nuevas acciones pueden vender los DS en el mercado, ya que al ser un título independiente tendrá su propia oferta y

demanda.

En nuestro caso vamos a calcular el VALOR TEÓRICO DE LOS DERECHOS DE SUSCRIPCIÓN (Vtds), que es el valor que deberían alcanzar los

DS en el mercado para cumplir con la regla de oro: la riqueza de los accionistas debe permanecer constante antes y después de la ampliación. Aunque

ya sabemos que los mercados también valoran expectativas, así el Vtds será aproximado al valor de los DS en el mercado, pero no podemos garantizar que

sean iguales. Cálculo del Vtds:

Valor de una acción después de la ampliación

(VCaa ó VTaa) - Vtds

=

=

coste de comprar una acción nueva

N * Vtds + PE

La primera parte de la ecuación representa lo que vale la acción antigua después de la ampliación (el valor aa menos el Vtds que le pertenece

al poseedor de dicha acción)

o Tener en cuenta que “lo más exacto es utilizar el VC (el precio de un bien es lo que el mercado está dispuesto a pagar por ello)”, pero

como no todas las acciones cotizan en bolsa, en caso de que no dispongamos de él, como segunda alternativa utilizamos el VT.

o N = Nº acciones antiguas / Nº acciones nuevas

La segunda parte de la igualdad representa lo que se paga por comprar una acción nueva utilizando los DS que correspondan.

12

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

13

Actualizado al curso 20-21

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

SIGUIENDO CON NUESTRO EJEMPLO: Había 4.000 acciones antiguas que generan 4.000 DS y se ponen a la venta 1.000 acciones nuevas, así N =

4, es decir para comprar una acción nueva se necesitan 4 DS. Vtds = (VCaa ó VTaa) – PE / N + 1 = 35 -25 / 5 = 2 € / cada derecho. De tal forma que

para comprar una nueva acción necesitas cuatro DS que en teoría valen 4 * 2 = 8 más el PE (en este caso PE = VN = 25 €), en total 33€ = Vtda.

NOTAS:

La bolsa es un mercado donde se compran y venden las acciones y su precio varia constantemente, las cosas valen lo que alguien está dispuesto a pagar por ello, por

lo que es el valor más exacto, por lo tanto siempre que nos den el valor de cotización de las acciones es el que utilizaremos para la resolución de los ejercicios.

En caso de no tener información del valor de cotización en su defecto utilizaremos el valor teórico que nos ofrece la contabilidad.

En el ejercicio anterior no nos han facilitado el valor de cotización, pero A CONTINUACIÓN VAMOS A DESARROLLAR EL EJEMPLO QUE VENIMOS

EXPLICANDO CON LAS POSIBLES VARIANTES.

EJERCICIO RESUELTO, INCLUYE TODAS LAS OPCIONES

EJEMPLO QUE SERIRÁ DE MODELO.

La empresa XSA que comenzó a funcionar hace dos años cuenta con

el siguiente Patrimonio Neto

Neto

Capital social…………100.000 euros (formado por 4.000

acciones).

Reservas……………… 40.000 euros.

Caso 1: Sus acciones cotizan al 160 % y la junta general de accionistas ha acordado llevar a

cabo una ampliación de capital social en 25.000 euros. La ampliación se lleva a cabo a la

par. Analizar cómo quedaría el balance después de la ampliación y calcular el Vtds.

VN = 100.000 / 4.000 = 25 €/acción.

Se amplía el capital social en 25.000 €, significa que se amplia en 25.000 / 25 = 1.000

acciones.

Emisión a la par PE = VN = 25 €/acción.

N = 4.000 / 1.000 = 4 acciones antiguas por cada nueva.

VTaa = 140.000 / 4.000 = 35 € / acción.

VC = 160 % * 25 = 40 €/ acción. Lo que recibiría un accionista antiguo por vender una

acción aa.

Vtds = VCaa – PE / N +1 = 40 – 25 / 4 + 1 = 3 € vale en teoría un DS

Comprobación.

¿Cuánto vale una acción aa?, su VC = 40 €

¿Cuánto vale una acción da?, no tenemos el VCda que es un valor de mercado, pero

teóricamente valdría añadimos el valor obtenido por las nuevas acciones, así: 4.000 *

40 + 1.000 * 25 / 5.000 = 37 €.

Vemos que se compensa la pérdida de valor de los 3 € con el Vtds de 3 €. Así por ejemplo si

un accionista tiene 400 acciones antiguas y compra 100 nuevas vemos que ha perdido 400 * 3

= 1.200 €, y ha comprado 100 acciones nuevas por 25 € que valen 37 cada una, por lo tanto

lo que ha ganado ha sido 37-25 * 100 = 1.200 €. Si decide no comprar ninguna acción nueva,

no necesita los 400 DS que posee y recupera sus 1.200 € a través de su venta y teóricamente

recibe por ellos 400 * 3 = 1.200 €.

Caso 2: Mismo ejercicios que el anterior pero esta

vez no nos dan el PCaa.

En este caso como no conocemos el valor de cotización

o de mercado trabajamos con el valor teórico o

contable.

Vtds = VTaa – PE / N +1 = 35 – 25 / 4 + 1 = 2 € vale

en teoría un DS

Comprobación.

¿Cuánto vale una acción aa?, su VTaa = 35 €

¿Cuánto vale una acción da?, Calculamos el

VTda = 4.000 * 35 + 1.000 * 25 / 5.000 = 33

€.

Vemos que se compensa la pérdida de valor de

los 2 € con el Vtds de 2 €.

En ambos casos el neto después de la ampliación

quedaría de la siguiente forma:

Neto

Capital social…………125.000 euros (formado

por 5.000 acciones).

Reservas……………… 40.000 euros.

Caso 3: Mismo ejercicio que el primero, pero esta vez la

emisión es sobre la par, concretamente PE = VCaa = 40 € /

acción.

Vtds = VCaa – PE / N +1 = 40 – 40 / 4 + 1 = 0 € vale en

teoría un DS

VCaa = 40 € /acción

VCda en teoría = 40 * 4.000 + 1.000 * 40 / 5.000 = 40 €

/acción

Caso 4: Mismo ejercicio que el primero, pero esta vez la emisión es sobre la par,

concretamente PE = 35 € / acción.

Vtds = VCaa – PE / N +1 = 40 – 35 / 4 + 1 = 1 € vale en teoría un DS

VCaa = 40 € /acción

Después de la ampliación el neto quedaría de la siguiente forma:

Neto:

Capital

social…………………..……125.000

euros

(formado por 5.000 acciones).

Reservas……………………………… 40.000 euros.

Prima de emisión de acciones……...15.000 (1.000 * 15)

De las 40 PE 25 por acción para el Capital y el resto a la

reserva prima de….

Después de la ampliación el neto quedaría de la siguiente forma:

Neto

Capital social…………………..……125.000 euros (formado por 5.000 acciones).

Reservas……………………………… 40.000 euros.

Prima de emisión de acciones……...1.000 (1.000 * 10) De las 35€ PE 25 por acción

para el Capital y el resto a la reserva prima de….

14

VCda en teoría = 40 * 4.000 + 1.000 * 35 / 5.000 = 39 € /acción

Así la pérdida de valor aa y da de 1 € / acción queda compensada por el Vtds que es de

1 € igualmente.

Nota: Si en este mismo ejercicio no nos hubiesen dado el VC al ser el VTaa = PE = 35

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

€ / acción el Vtds = 0.

15

Actualizado al curso 20-21

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Ejercicio resuelto 2. TUCASA S.A. es una

sociedad anónima, necesita financiación y para

ello amplia capital social. En principio cuenta

con un capital de 4.500.000 € dividido en 45.000

acciones que cotizan en bolsa a 150 € / por

acción. Emitirá 10.000 acciones más a la par, se

pide:

a/ ¿Qué se entiende por el derecho

preferente de suscripción?

b/ Hallar el Vtds.

c/ El señor Pérez, antiguo accionista y

titular de 60 acciones, ¿cuántas acciones

nuevas podrá suscribir a partir de las que ya

posee?

Actualizado al curso 20-21

Solución:

a/ ¿Qué se entiende por derecho de suscripción preferente? Es un mecanismo establecido por la ley de sociedades anónimas

para proteger a los antiguos accionistas en una ampliación de capital social, los da la posibilidad de que éstos pueden dentro de

un plazo no inferior a un mes suscribir un número de acciones nuevas proporcional a las que posean. Durante este plazo la

acción antigua se divide en dos componentes, la acción propiamente dicha y el derecho de suscripción. Cada acción antigua

genera 1 derecho de suscripción y si no compran acciones nuevas los antiguos accionistas, venderán los derechos de suscripción

y de este modo se protegerán del efecto dilución. SUBRAYADO PORQUE ES LA TÍPICA PREGUNTA EvAU, TOMA

NOTA.

b/ Hallar el Vtds: Datos:

o CS = 4.500.000 € 45.000 acciones, así el VN = 4.500.000/45.000 = 100 € /acción (igual para todas las de la empresa).

o VCaa = 150 € (es lo mismo que decir que cotizan al 150% ya que VN * 150% = 150 €)

o Emisión de acciones nuevas = 10.000 acciones, así N = antiguas / nuevas = 45.000/10.000 = 4,5.

o Precio de emisión = 100 € = VN por lo tanto es una emisión a la par.

o Vtds = VCaa – PE / N +1 = 150 – 100 / 4,5 + 1 = 9,0909 € vale en teoría un DS

c/ El señor Pérez, antiguo accionista y titular de 60 acciones, ¿cuántas acciones nuevas podrá suscribir a partir de las que

ya posee? Si se necesitan 4,5 derechos de suscripción (acciones antiguas) para suscribir 1 nueva, con 60 derechos de suscripción

por regla de tres podemos suscribir 60/4,5 = 13,3 acciones nuevas.

3.2.4.- COLECCIÓN DE EJERCICIOS:

A PRACTICAR, ¡¡¡¡Es tu turno!!!!!

NO PROCRASTINES.

Nota: Son muy completos, hacen un recorrido por todo lo que nos

pueden preguntar, ¡muy importante que os lo curréis vosotros, “en

el examen pediré cosas muy parecidas”!

EJERCICIO 2.- La empresa X, se ha creado con un capital social de 500.000 €, distribuidos en acciones de 20€ de VN.

Se pide:

a.- ¿Nº de acciones emitidas? (Resultado: 25.000 b.- ¿Qué representa cada una de las acciones c.- ¿Qué relación mantiene con la empresa un

acciones).

emitidas?

accionista que ha comprado 100 títulos?

La empresa X después de llevar en funcionamiento varios años, ha acumulado unas reservas valoradas según el balance en 50.000 €, y la buena marcha de

la empresa hace que sus acciones coticen en bolsa al 140%, con esta información:

d.- Calcula el VT de las acciones, y razona por

qué no coincide con el VN y el VC, valor de

cotización o de mercado. (Resultado: VN = 20€/acción,

e.- ¿Qué debería ocurrir para que coincidiera el

VN el VT y el VC de las acciones?

f.- ¿Cuál es la capitalización bursátil o valor en

bolsa de la empresa? (Resultado: capitalización bursátil =

700.000 €)

VT = 22 €/acción, VC = 28 €/acción)

La empresa X amplia capital social emitiendo acciones nuevas, espera aumentar su capital en 100.000 €, se pide:

g.- Si se emiten las acciones a la par:

h.- Si se emiten las acciones con prima de emisión.

o

g.1 ¿Cuántas nuevas deben emitirse? (Resultado: 5.000 acciones nuevas).

o

h.1 ¿A qué precio deberían emitirse las acciones nuevas para no

perjudicar a los antiguos accionistas? (Resultado: PE = 28 = VC si las acciones

cotizan en bolsa. PE = VTaa = 22 si las acciones no cotizan en bolsa).

o

g.2 ¿Cuál es la proporción entre nuevas y antiguas?

(Resultado: 1 nueva

cada 5 acciones antiguas).

o

o

g.3 ¿cuántas acciones nuevas podrá adquirir un accionista antiguo

que posee 600 acciones y utiliza todos los derechos de suscripción

que posee? (Resultado: 120 acciones nuevas).

16

h.2 ¿Cuál será el total de la prima de emisión que recibiría la

empresa en el caso de que el VTds = 0? (Resultado: PEA = 40.000 si las

acciones cotizan en bolsa al 140% y PEA = 10.000 si las acciones no cotizan en bolsa y utilizamos PE

= VTaa).

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

o

o

Actualizado al curso 20-21

h.3 ¿Cómo se reflejan los fondos que recibe la empresa en concepto

de prima de emisión en su patrimonio neto?

g.4 ¿Qué se entiende por derecho preferente de suscripción?

EJERCICIO 3: Una empresa cuenta con un capital social formado por 1.000.000 acciones de 100 de VN cada una, amplia capital social en 500.000

acciones a un precio de emisión de 125, si cuenta un unas reservas de 50.000.000. Se pide: Calcular los efectos de la ampliación y comprobar el

ejercicio.

Resultado: Vtds = 8,33333333,

comprobación VTaa = VTda +

Vtds).

Neto (aa)

CS………………….. 100.000.000

Reservas…………… 50.000.000

Neto (da)

CS………………….. 150.000.000

Reservas…………… 50.000.000

Prima E.A…………. 12.500.000

Repetir el ejercicio si las acciones cotizan en bolsa al 160%.(Resultado: Vtds = 11,66666, comprobación VCaa = supuesto VCda + Vtds).

Resultado: VCaa = 160€/acción.

Supuesto VCda = (160 * 1.000.000 +

500.000 * 125) / 1.500.000 =

148,333333333€/acción.

NETO (aa)

CS………………….. 100.000.000

Reservas…………… 50.000.000

NETO (da)

CS………………….. 150.000.000

Reservas…………… 50.000.000

Prima E.A…………. 12.500.000

¿Cuál debe ser el precio de emisión en ambos casos para que el VTds sea cero? (Resultado: caso1: PE = VTaa = 150€, caso2 PE = VCaa = 160€)

EJERCICIO 4.- Una empresa cuenta con un capital social formado por 100.000 acciones de 200 de VN cada una, amplia capital social en 25.000

acciones a un precio de emisión de 250, si cuenta un unas reservas de 12.000.000, se pide:

Calcular los efectos de la ampliación y comprobarlo (Resultado: Vtds = 14).

Repetir el ejercicio en el caso de que las acciones coticen en bolsa al 140%.(Resultado: Vtds = 6).

EJERCICIO 5.- La empresa XXX ante las nuevas perspectivas de aumentar su capacidad productiva, decide buscar financiación mediante una

ampliación de su capital social, en la proporción de 1 acción nueva por cada 8 antiguas, con un valor de emisión a la par. La información relativa a la

empresa antes de la ampliación es la siguiente: capital social 100.000 euros, reservas 200.000 euros, número de acciones 10.000. Partiendo de la

información anterior se pide:

a/ Valor nominal de las acciones (Resultado: Vn = 10€/acción).

17

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

b/ Valor de las acciones antes de la ampliación (Resultado: Vtaa = 30€/acción).

c/ Un antiguo accionista que posee 800 acciones, ¿cuántas acciones nuevas le corresponderían y que importe tendría que pagar? (Resultado: con los derechos

que tiene le corresponden 100 acciones, tendría que pagar 100 * 10 = 1.000 y utilizar los 800 derechos, Vtds = 2,22222€. Fijarse que en total el coste de una acción nueva con el precio de emisión y sus 8 derechos es

27,7777777777€, que es igual que el Vtda. Fijaros también como Vtds (2,2222) + valor de la acción nueva (27,77777) = Vtaa (30)).

EJERCICIO 6. La empresa DEF S.A. ante las perspectivas de acudir a nuevos mercados internacionales, se plantea aumentar su capacidad productiva.

Debido a las dificultades actuales de conseguir financiación en las entidades financieras, decide ampliar su capital en la proporción de 2 acciones nuevas

por cada 10 antiguas con un valor de emisión del 120% y cotizan antes de la ampliación al 350%. La situación relativa a la empresa antes de la ampliación

es la siguiente: capital social 500.000 euros, reservas 1.000.000 euros, número de acciones 20.000. Partiendo de la información anterior, se pide:

A/ Valor de las acciones antes de la ampliación, (Resultado: Vcaa = 87,5€/acción).

B/ Valor de las acciones después de la ampliación, (Resultado: [20.000 * 87,5 + 4.000 * 25 * 120%] /20.000 + 4.000 = 77,92 €/acción es lo que en teoría valdría la acción después de la ampliación,

aunque no tiene por qué coincidir con el valor de cotización después de la ampliación).

C/ Un accionista nuevo desea comprar una acción, ¿cuántos derechos tendría que adquirir? ¿cuál sería el coste total de la nueva acción? (Resultado: necesita

5 derechos para comprar una acción nueva a un precio en teoría de Vtds = 9,583333333 y además pagar PE = VN * 120% = 25*1,2 = 30€, por tanto la nueva acción le costará 9,58333 * 5 + 30 = 77,91666€ (que redondeando, es

justo lo que vale la acción después de la ampliación).

EJERCICIO 7.-La empresa MADOSA dedicada a la fabricación de calzado, está en fase de expansión, y ante la necesidad de llevar a cabo inversiones se

plantea ampliar capital social en 50.000 acciones a un valor de emisión de 3 € / acción. La situación de la empresa antes de la ampliación es la siguiente:

Capital social 500.000 euros, reservas 700.000 € número de acciones 200.000. Se pide:

a/ Valor nominal de las acciones, (Resultado: 2,5 € / acción).

b/ Valor de las acciones antes de la ampliación,

(Resultado 6 € / acción).

c/ Valor de las acciones después de la ampliación, (Resultado: 5,4 € / acción).

d/ Valor del derecho preferente de suscripción, (Resultado: VTds =

0,6 € / derecho).

EJERCICIO 8.- La empresa Almo, SA presenta la información contable que a continuación se indica (expresada en miles de euros):

Terrenos……… 5.000

Maquinaria…………17.500

Caja y bancos………..16.850

Clientes………..41.100

Proveedores…..32.000

Existencias………...77.500

Reservas………………46.100

18

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Capital soc…….¿?

Edificios……………22.500

Actualizado al curso 20-21

Deudas a l/p…………..49.000

Se pide:

A.- Clasificar el balance en masas patrimoniales (0,5 puntos) Resultado: total activo y pasivo = 180.450 y Capital s. = 52.850.

B.- Calcular el fondo de rotación (ojo es lo mismo que el fondo de maniobra o el capital circulante) y explicarlo Resultado: FM = 102.950.

C.- Si la empresa desea ampliar capital en 250 acciones con un valor de emisión de 85 € por acción y si el número de acciones antes de la

ampliación es de 1.000, calcular el derecho de suscripción (1 punto). Resultado: Vtds = 2,79 € vale en teoría un DS

19

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

3.3.- LA FINANCIACIÓN INTERNA O AUTOFINANCIACIÓN. EvAU_Tema.

Ya sabes nuestra filosofía…, en primer lugar cumplimos con la EvAU:

EvAU_tema: Autofinanciación.

Por financiación interna o autofinanciación nos referimos a los fondos que proceden de la propia empresa, generados por ella misma, por lo tanto son

recursos propios e internos que no tienen su origen en la aportación de terceros o de los socios.

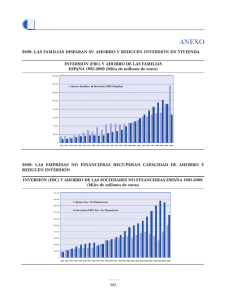

Diferenciamos dos tipos de autofinanciación:

3.3.1- Autofinanciación de enriquecimiento. EvAU_pregunta.

Son los beneficios que en vez de repartirlos a los accionistas o propietarios de la empresa, se quedan en la propia empresa en forma de reservas, y el

objetivo es básicamente aumentar los recursos financieros para que la empresa crezca. Del grupo 11 reservas, las hay de distintos tipos, legales,

voluntarias, establecidas por los estatutos…, etc. todas forman parte de la autofinanciación (recursos propios e internos) excepto la 110 prima de emisión

de acciones ya que según hemos visto en las ampliaciones de capital procede de la venta de acciones sobre la par y es un recurso aportado por los socios

(recurso propio y externo) y no generado por la empresa.

3.3.2- Autofinanciación de mantenimiento. EvAU_pregunta.

Mientras que la autofinanciación de enriquecimiento persigue el crecimiento de la empresa, la de mantenimiento persigue mantener la capacidad

productiva de la empresa, como autofinanciación de mantenimiento tenemos (una simple pincelada, ya que lo vimos al principio del tema, e incluso

invitamos al amigo Mariano para que nos aclarara el tema de la amortización):

Fondos de amortización. En una empresa se amortiza todo el inmovilizado menos el terreno; amortizar significa incluir como coste de

producción la depreciación anual del inmovilizado, de tal forma que se va creando un fondo con el que poder renovar el inmovilizado cuando

termine su vida útil.

Fondos de provisión. Dotar una provisión significa crear un fondo para eliminar los riesgos empresariales, por ejemplo creamos una provisión

para insolvencias cuando sabemos que un cliente es insolvente y posiblemente no nos pague.

Los fondos de amortización y provisión aunque su destino es claro, hasta que llegue el momento la empresa los utilizará como un recurso financiero más, lo

normal es que lo tenga invertido para sacar una rentabilidad, y llegado por ejemplo tenerlo disponible cuando sea necesario para comprar un inmovilizado.

La autofinanciación de mantenimiento es necesaria, debido a que si no se lleva a cabo, la empresa pierde capacidad productiva hasta desaparecer,

¿imaginas una empresa de transporte donde no se cree ningún fondo de amortización para renovar los vehículos?, cada año tendrían menos hasta llegar a la

desaparición. En cuanto a la financiación de enriquecimiento como fuente financiera presenta ventajas e inconvenientes, veamos:

Ventajas:

Permite que la empresa tenga más autonomía financiera al aumentar los fondos propios, y por lo tanto mejoran su solvencia.

Especialmente para las PYMES es muy interesante debido a que es difícil acceder a otras fuentes financieras en especial a l/p.

Es más conveniente en épocas de incertidumbre, ya que disminuye el riesgo de quiebra.

Son recursos financieros que en principio no tienen un coste explícito (como por ejemplo los intereses de un préstamo), aunque si tienen un coste

de oportunidad asociado.

Inconvenientes:

Precisamente que no tengan un coste explícito puede ser un inconveniente, debido a que al no tener que pagar intereses pueden utilizarse en

inversiones poco rentables o aumentar la capacidad productiva de la empresa por encima de su nivel óptimo e incurriendo en un aumento de costes

(disminución de beneficios) innecesario.

La autofinanciación (ahorro de la empresa), suele ser un proceso bastante lento, por lo tanto es posible que se pierdan muchas oportunidades de

inversión.

Cuanto menos beneficio se reparta menor será la rentabilidad (recibir beneficio o dividendo) para los accionistas, por lo tanto habrá de mantenerse

un equilibrio.

EvAU_pregunta, Autofinanciación de enriquecimiento. (Relacionar con el tema anterior).

EvAU_pregunta, Autofinanciación de mantenimiento. (Relacionar con el tema anterior).

EJERCICIO 9.- Respecto a la autofinanciación de la empresa.

¿En qué consiste y cuantos tipos existen?

¿Qué ventajas e inconvenientes presenta frente a la financiación externa?

20

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

4.- PASIVO NO CORRIENTE O EXIGIBLE A LARGO PLAZO. EvAU_Tema, financiación ajena a largo plazo.

Ya sabes nuestra filosofía…, en primer lugar cumplimos con la EvAU_Tema, financiación ajena a largo plazo.

ES CLAVE QUE INTERRELACIONES CONOCIMIENTOS: Relaciona los temas 1[estructura económica y financiera]_3[financiación

ajena a L/P]

La estructura financiera, en concreto el PASIVO NO CORRIENTE = FINANCIACIÓN AJENA A LARGO PLAZO. Ahí ahí están

todas las fuentes de financiación a L/P. Además vamos a estudiar las siguientes preguntas_EvAU relacionadas:

P5_Obligaciones. Veremos qué es una operación de empréstito.

P10_Préstamo

P13_Leasing. No es obtención de financiación {dinero} en sentido puro, “por eso no aparece en el PASIVO” la financiación

o el bien alquilado en el activo”, pero se obtiene el bien mediante alquiler con opción de compra, por tanto no haría falta

obtener el dinero para adquirirlo.

A continuación vamos a analizar las fuentes financieras ajenas a medio o largo plazo, cuyas características comunes son:

La devolución se llevará a cabo en un plazo superior a un año.

Su coste de financiación es explícito. Es decir, el prestatario (quien recibe el dinero) deberá devolverlo junto a un interés (coste explicito).

Dichas fuentes como sabemos para cumplir con el principio establecido del equilibrio financiero, recuerda el bloque_6:

o Fondo de maniobra positivo.

o Ratio Garantía = A/ET (óptimo 1,5 – 2,5)

o Ratio de Autonomía Financiera = RP (neto) / RA (ET) (óptimo RAF ≥ 1, RP ≥RA) Rango EvAU (0,8 – 1,5)

A continuación analizamos el pasivo no corriente dónde se encuentran la financiación ajena de la empresa a largo plazo.

PASIVO NO CORRIENTE o recursos ajenos a largo plazo (más de un año), incluye la financiación ajena a L/P de la empresa.

Deudas a largo plazo.

o Por ejemplo la emisión de un emprés to (Pregunta_5, coméntalo).

Deudas a largo plazo con en dades de crédito.

o Por ejemplo un préstamo a largo plazo (Pregunta_10, hemos visto los préstamos y créditos, coméntalo adaptándolo a L/P).

Proveedores de inmovilizado a largo plazo.

o Es cuando se aplaza el pago por la compra de un inmovilizado (elemento de transporte, construcción…etc. generalmente los

aplazamientos de pago incluyen plazos superiores a un año, de ahí que sean a largo plazo.

Aunque no se trata de fuentes de financiación a L/P en sentido estricto, el resultado final es similar a una fuente de financiación.

LEASING, (en especial el financiero, que siempre es a largo plazo) (Pregunta_13, coméntalo).

Recuerda comentar que el leasing no es una fuente financiera en sen do estricto, dado que no se ob ene dinero para inver rlo en un bien

produc vo. Lo que se hace es alquilar dicho bien produc vo. En este sen do el leasing no aparece en la financiación del balance (pasivo) ni

el bien alquilado aparece en el ac vo del balance (dado que no está en propiedad). Las cuotas del leasing (al igual que las de alquiler) es un

gasto de explotación.

Por tanto, no es una fuente de financiación pura, pero con el leasing se logra la obtención del bien de producción en alquiler.

Desarrollemos todo esto.

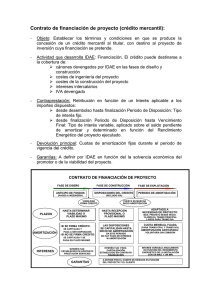

4.1 LA EMISIÓN DE OBLIGACIONES, EMPRÉSTITO.

¡A por la EvAU! EvAU_pregunta, definición de obligación como título valor

Un título valor es un documento mercantil que incorpora un derecho privado patrimonial, dicho derecho está vinculado a la posesión del documento. En

el caso de las obligaciones es un título-valor dado que otorga a su propietario la condición de prestamista.

Por lo general, son las grandes empresas las que emiten empréstitos como vía de financiación (forma de captar dinero de los ahorradores,

generalmente es una operación a largo plazo). El empréstito se divide el montante de dinero que se pretende conseguir en partes iguales llamadas

obligaciones. El emisor del empréstito (la empresa que pretende lograr el dinero) vende las obligaciones a los ahorradores convirtiéndose en prestatario

(quien pide y recibe el dinero prestado). Por su parte, los ahorradores compran las obligaciones y se convierten en prestamistas (quien aporta el dinero a

cambio de un interés). Las obligaciones son títulos valores de renta fija, ya que al ser un préstamos recibid un interés fijo y conocido de antemano.

Las obligaciones representan por tanto una pequeña parte de una gran operación de préstamos denominada empréstito que está formada por el conjunto

de todas las obligaciones.

Los empréstitos por su complejidad son operaciones financieras destinadas:

A grandes empresas, principalmente sociedades anónimas.

El objetivo es obtener un gran volumen de recursos financieros.

Funcionamiento:

La empresa divide la suma de dinero que necesita en pequeñas cantidades iguales denominadas obligaciones. Por

21

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

ejemplo suponemos que la empresa X S.A. desea conseguir 100 millones de €, y lo divide en 1.000.000 de

obligaciones de 100 € cada una.

Las obligaciones se ofrecen al público en general, normalmente a través de las entidades financieras (cajas y bancos).

Quien compra obligaciones se convierte en un prestamista de la empresa por el valor de las obligaciones compradas.

Quién invierte en obligaciones, tiene derecho a cobrar un interés y a la devolución de la cantidad según lo pactado,

por ello se dice que las obligaciones son títulos valor de renta fija (el poseedor sabe de antemano el tipo de interés que

va a recibir).

Los empréstitos suelen tener una duración superior a cinco años, por ello lo consideramos una fuente financiera ajena

a largo plazo.

Las empresas que ofrecen obligaciones ofrecen diversos incentivos para vender las mismas y lograr sus objetivos

financieros, entre ellos destacamos:

o

o

o

o

o

1.- El tipo de interés (interés más alto, inversión más atractiva).

2.- Lotes, son regalos por sorteo.

Primas de emisión y reembolso, a saber primero los posibles valores de las obligaciones:

Valor nominal (VN) = valor del empréstito / número de obligaciones, es el valor sobre el que giran los intereses,

en nuestro ejemplo el VN = 100.

Valor de emisión (VE) = precio de compra, por ejemplo en nuestro caso la empresa puede ofrecer un valor de

compra de 95 €, para hacerlo más atractivo.

Prima de emisión (PE) = VN – PE = 100 – 95 = 5.

Valor de reembolso = valor de cancelación de la deuda por parte de la empresa. Por ejemplo supongamos que la

empresa al final de la duración devuelve 110 € por obligación.

Prima de reembolso (VR) = VR – VN = 110 – 100 = 10.

3.- Obligaciones indiciadas, indiciar significa que por ejemplo el valor de reembolso o el tipo de interés se hace depender de

un índice representativo del crecimiento de los precios. Por ejemplo, el valor de reembolso crecerá lo que crezca el IPC

(índice de precios al consumo).

4.- Obligaciones convertibles, dar la posibilidad al obligacionista si lo desea de convertir las obligaciones en acciones y

convertirse así en socio.

Las empresas para amortizar el empréstito (devolverlo y eliminar su deuda), caben dos posibilidades:

o 1.- Pagarlas llegado su vencimiento.

o 2.- si cotizan en bolsa rescatarlas, es decir comprarlas antes de su vencimiento.

Ejemplo de empréstito resuelto: Suponemos la anterior operación, donde VN = 100 €, VE = 95 € y VR = 110 €, si la operación es a 5

años, y el tipo de interés es del 10%, ¿Qué ocurre con el inversor que compra una obligación?

o Entrega VE = 95 € en el momento de la compra.

o Recibe el año 1, 2, 3, 4, y 5 los intereses = 10% sobre 100 (VN) = 10€ cada año.

o El quinto año se le reembolsa VR = 110.

Diferencia entre las acciones y obligaciones, (recordamos aquí lo visto en el tema 2 y cae con frecuencia en EvAU).

Acciones

La acción es una parte alícuota (igual e indivisible) del capital, y

confiere a su dueño el título de propietario de la empresa en

proporción a su número de acciones.

La remuneración de una acción (dividendos) tiene un carácter

variable, ya que depende de los resultados de la empresa, las

acciones son por lo tanto títulos valor de renta variable.

Obligaciones

La obligación es una parte alícuota de una deuda contraída y otorga a su

propietario la condición de prestamista.

La obligación, al ser un préstamo, recibe un interés fijo y conocido de

antemano, independientemente de los resultados que obtenga la empresa,

es decir, las obligaciones son títulos de renta fija.

4.2.- PRÉSTAMOS Y CRÉDITOS BANCARIOS. EvAU_pregunta, definición de préstamo

¡ATENCIÓN! EvAU_pregunta, definición de préstamo. ¡A DARLO TODO!

Un préstamo consiste en recibir una cantidad de dinero normalmente por parte de una entidad financiera (banco o caja) y devolverlo en el

tiempo y condiciones pactadas.

Una persona, prestamista (normalmente una entidad de crédito “banco o caja”), proporciona a otra persona denominada prestatario, un

capital y éste lo deberá reintegrar (amortizar, devolver), en los plazos y condiciones establecidos en el contrato de préstamos, junto con

unos intereses.

Un ejemplo típico de préstamo es el hipotecario, donde normalmente la devolución se ajusta a un préstamo francés.

Si necesitas ampliar, comenta la diferencia entre préstamo y crédito.

No se debe confundir préstamo con crédito. Normalmente la práctica empresarial exige una financiación continua a lo largo del tiempo,

22

Unidades de EOE 2º Bachillerato U.D. creadas por Ángel Pérez Sánchez-Ferrer (©), IES Azarquiel.

Actualizado al curso 20-21

en este sentido una línea de crédito consiste en negociar normalmente con una entidad financiera un límite máximo a disponer por la

empresa (por ejemplo 500.000 €) sobre el que normalmente se paga una comisión, y pagar intereses por el dinero realmente utilizado (no

por la cantidad total de la línea de crédito).

Otra forma alternativa a un préstamo o un crédito a largo plazo es cuando por ejemplo se compra un inmovilizado y se negocia pagar a plazos

en el L/P.

4.3.- MÉTODOS DE AMORTIZACIÓN DE PRÉSTAMOS.

Amortizar un préstamo se puede realizar de muchas formas distintas, nos vamos a centrar en

amortización sea en uno o más plazos previamente pactados.

dos tipos, según la

PÁRATE UN MINUTO

Y… REFLEXIONA

Las matemáticas financieras son una variante de las mates aplicadas al mundo de las finanzas, el estudio de las

inversiones y los distintos métodos de amortización de préstamos y empréstitos son su plato fuerte. Aquí ni tan siquiera

veremos la punta del iceberg, pero si alguno hace algún estudio tipo ADE, MBA o similar profundizará en estos conceptos.

Lo digo porque, como todo en la vida, se las puede amar / odiar, y en estos momentos de reflexión sobre vuestra formación

futura, debéis tener presentes dos variables principales, una interna (¿me gusta?, ¿se me da bien?) y otra externa (¿me va a

servir para hacerme mi hueco en el mundo laboral?).

Del resto de variables (léase…, PAGAR LA ABULTADA FACTURA) ya se encargarán vuestros padres, aunque no estaría de más que

vayáis sabiendo que muy cerca de aquí se encuentra la Universidad Carlos III, que en temas económico-empresariales es una de las

mejores universidades públicas. Si no os da la nota, siempre podéis iros a una de menos prestigio (pedirán menos nota), o hacer

pagar a vuestros padres alrededor de 10.000 € / año en una privada, donde quizás el nombre del título sea muy atractivo, pero la

enseñanza deje mucho que desear. Está claro, quien algo quiere…, algo le cuesta. Yo que tú lo tendría claro, trabajaría intensamente

para que mi esfuerzo me abra puertas y ahorre dinero a padres (yo me lo merezco y ellos también).

Co 0 0

4.3.1.AMORTIZACIÓN

MEDIANTE CUÓTA ÚNICA.

0

0 …………….. -Cn

1 2 3 ………………n años

Siendo:

Co: Capital recibido inicialmente.

Cn: Única devolución para amortizar principal más

intereses.

n

1, 2, 3… n: Duración de la operación en años.

Co (1+i)

i: Tipo de interés en º/oo (tanto por uno)