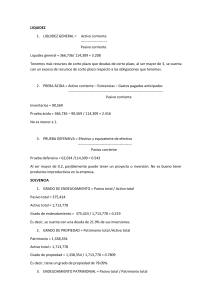

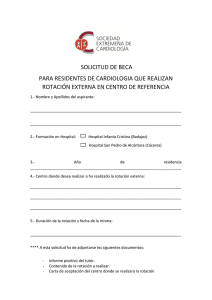

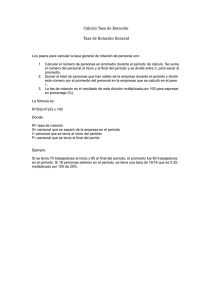

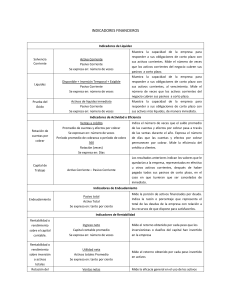

Contenido Introducción ............................................................................................ 3 1. Elementos que ayudan a realizar un diagnóstico financiero ............... 4 1.1 Elementos que ayudan a realizar un diagnóstico financiero ........ 11 1.2 Guía para la interpretación de un índice ...................................... 16 1.3 Etapas de un análisis financiero .................................................. 18 1.4 Rotación de inventarios ............................................................... 24 1.5 La razón corriente ........................................................................ 29 1.6 Capital de trabajo ......................................................................... 31 1.7 Índices de rentabilidad ................................................................. 32 1.8 Índices de endeudamiento ........................................................... 33 1.9 Otros indicadores......................................................................... 36 1.10 Relación deuda permanente a capitalización total ..................... 38 Referencias bibliográficas ..................................................................... 41 Control del documento .......................................................................... 43 Créditos................................................................................................. 44 Introducción El análisis financiero es el estudio que se realiza con base en la información que brinda la parte contable de la empresa para, así, tomar decisiones oportunas y efectivas. Por esta razón el aprendiz que ya incursionó en los conceptos del material anterior logrará realizar un excelente diagnóstico financiero. Para realizar un análisis financiero deberá centrarse en el balance general y en el estado de resultados; en estos se harán los análisis vertical, horizontal y en especial el de los indicadores financieros, con lo cual se podrán evaluar las políticas y las decisiones financieras. Con el análisis de estas herramientas se busca diagnosticar la situación financiera y presentar las conclusiones y recomendaciones para una adecuada toma de decisiones. De esta forma, el aprendiz podrá aplicar las diferentes técnicas de análisis de los estados financieros e interpretar los datos para analizar la situación económica de la empresa. 1. Elementos que ayudan a realizar un diagnóstico financiero Métodos de análisis financiero Incluyen dos áreas básicamente: una primera de carácter estático (análisis vertical) y una segunda o dinámica (análisis horizontal). Análisis vertical Consiste en relacionar cada una de las partidas de un estado financiero, con respecto a una cuenta base cuyo valor se hace igual al 100 % en el balance general; se toma el total del activo como el 100 % y se compara el valor neto de cada una de sus cuentas, para establecer la magnitud proporcional de cada cuenta con la inversión total. Análisis vertical del balance Se debe hacer el análisis vertical del activo, el pasivo y el patrimonio; dentro del activo se puede tomar cada uno de los rubros individuales y calcular a qué porcentaje corresponde sobre el total del activo. También se puede tomar cada una de las cuentas y calcular qué porcentaje representa sobre el subtotal del grupo correspondiente. Igual cosa se puede hacer con el pasivo y el patrimonio, comparado, para dar un solo ejemplo, el monto de las obligaciones financieras con el total del pasivo y patrimonio. El porcentaje que cada cuenta representa sobre una cifra base dice mucho de su importancia como tal, de las políticas de la empresa, de la estructura financiera y de los márgenes de rentabilidad. Procedimiento: Si una empresa comercial desea conocer qué porcentaje representan sus inventarios de mercancía, maneja la siguiente información: Valor de la cuenta de mercancía: Total de activos: $ 201.700 Fórmula Ejemplo Cuenta %= $ 72.000 $ 72.000 X 100 %= Total de activo X 100 =35.70% $ 201.700 El total de las mercancías representa el 35,70 % del activo total de la empresa. En la comparación de las cuentas del pasivo y del patrimonio se entra a definir la estructura financiera de la empresa. Y desde esta comparación la empresa desea conocer el porcentaje del total de las obligaciones financieras del último periodo. Fórmula %= Ejemplo %= Total obligaciones financieras Total pasivo + patrimonio $ 24.000 $ 251.700 X 100 X 100 = 11,90 % El total de las obligaciones financieras representa el 11,90 % del total pasivo más el patrimonio. Imagen 1. Balance general clasificado. Activo disponible. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 2. Balance general clasificado. Activo obligaciones financieras. PASIVO Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Análisis vertical del estado de resultados Relaciona cada una de las partidas con el total de las ventas netas o ingresos operacionales, con el fin de expresar que porcentaje representa del mismo para interpretar su participación en los resultados de la operación del periodo. En este caso, el valor de las ventas o ingresos operacionales, corresponden al 100 %. Fórmula %= Ejemplo Procedimiento %= Costo de ventas X 100 Comercio mayor y menor $ 158.000 $ 250.000 X 100 = 63,20 % El costo de ventas de una empresa comercial en el último periodo Ejemplo Fórmula representa el 63,20 % de los ingresos operacionales. %= %= Utilidad del ejercicio Comercio mayor y menor $ 35.577 $ 250.000 X 100 X 100 = 14,23% Análisis vertical del estado de resultados Imagen 3. Análisis vertical del estado de resultados. Fuente: Contabilidad universitaria. 2014. Las utilidades de la empresa en el último periodo representan el 14,23 % de los ingresos operacionales. 1.1 Elementos que ayudan a realizar un diagnóstico financiero Análisis horizontal Consiste en tomar el saldo de cualquier cuenta del balance general o del estado de resultados de varios años o períodos, dando por año un valor del 100 para el año base y relacionando el valor de tal cuenta de ese año con los valores de la misma en los demás años considerados. Como puede apreciarse, este método no solo deja ver las tendencias en sí de las cuentas, sino también las variaciones, aumentos o disminuciones en el valor de las mismas (activo, pasivo, patrimonio, ingresos, costos y gastos), a través del tiempo. Procedimiento de análisis horizontal El proceso para llevar a cabo un análisis financiero tiene en cuenta el siguiente procedimiento: Se toman dos estados financieros (balance general o estado de resultados) de dos períodos consecutivos. Se presentan las cuentas correspondientes de los estados analizados. En la primera columna se relacionan los nombres de las cuentas o grupos de cuentas. Se registran los valores de cada cuenta en la segunda columna los valores que corresponden al año más reciente de los dos a comparar. En el ejemplo, $14.500 corresponde a bancos del 31 de diciembre del último año. En la tercera columna los valores correspondientes el periodo anterior de los dos años a comparar. En el ejemplo $ 15.000 Se crea la cuarta columna, la cual indicará los aumentos o disminuciones, lo que señalará la diferencia absoluta entre las cifras registradas en los dos periodos, restando de los valores del año más reciente los valores del año anterior (os aumentos son valores positivos y las disminuciones son valores negativos). En el ejemplo: A $ 14.500 de bancos (correspondiente al último año) se resta $ 15.000 y la diferencia es negativa $ -500. Variación absoluta ($) = Último año - año anterior Procedimiento de análisis: En la quinta columna adicional se registran los aumentos, disminuciones y porcentaje, el cual se obtiene dividiendo el valor del aumento o disminución entre el valor del periodo base multiplicado por 100. Variación relativa % = Variación $ X 100 Año anterior Variación relativa % = $ - 500 X 100 = -3,3% $ 15.000 La cuenta bancaria de una empresa comercial en su último año tuvo una variación en pesos de $ -500 que representa el -3.3 % Procedimiento de análisis Imagen 4. Balance general clasificado comparativo. Activo. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 5. Balance general clasificado comparativo. Pasivo y patrimonio. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 6. Estado de resultado comparativo. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. 1.2 Guía para la interpretación de un índice Un índice financiero o razón Es el resultado de establecer la comparación numérica entre las cifras correspondientes a dos cuentas de un mismo estado financiero, o de dos estados financieros diferentes, con el fin de formarse una idea acerca del comportamiento de algún aspecto, sector o área específica de la empresa. Un índice financiero por sí solo no dice nada. Solamente podrá ayudar a emitir un juicio si se compara con alguna otra cifra. Generalmente un índice puede compararse con los siguientes parámetros: Promedio de la actividad El promedio de la actividad, también llamado estándar de la industria representa una medida de comportamiento que se considera normal o ideal para el aspecto específico de la empresa que se esté analizando. En general, todas las actividades industriales, comerciales y de servicio tienen sus propios estándares para los diferentes aspectos de su operación (márgenes, rotaciones, endeudamiento, etc.). Índices de períodos anteriores La comparación de un índice con sus similares de períodos anteriores da una idea del progreso o retroceso que en el aspecto específico al que el índice se refiere, haya tenido la empresa. Objetivos de la empresa El proceso de planeación financiera que debe llevar a cabo todo buen administrador implica que para las diferentes actividades de la empresa se tracen objetivos en cuanto a lo que se espera sea su comportamiento futuro, los cuales en lo que a índices se refiere, pueden o no, ser idénticos a los estándares de la industria. Otros índices Este tipo de comparación consiste en relacionar el índice objeto de análisis con otros que tengan que ver con él y que puedan ayudar a explicar su comportamiento. Esto es importante debido a que un índice siempre tiene alguna relación con otros y es posible que un cambio en estos implique también un cambio en aquel y viceversa. En general puede decirse que de las cuatro medidas de comparación anteriores la más importante es la tercera, es decir, los objetivos de la empresa, ya que para establecerlos el administrador debe hacer abstracción de los dos primeros. Para concluir, lo referente a la forma de interpretar un índice debe tenerse en cuenta que no solamente los aspectos negativos deben ser analizados, sino también los aspectos positivos ya que detrás de estos puede haber ocultas ineficiencias. 1.3 Etapas de un análisis financiero Antes de proceder a utilizar índices financieros en el desarrollo de un análisis financiero debe tenerse en cuenta que ello no implica el uso de un número predeterminado de estos, en forma de recetario, donde se tomarían 10, 15, 20 o más índices y se hablaría independientemente de cada uno de ellos. Así no se hace un análisis. Puede darse el caso en que con el uso de tres o cuatro indicadores sea suficiente para tener una muy buena idea acerca de la situación de la empresa y puede haber casos donde para hacerlo se requieran algunos más. Antes de comenzar cualquier análisis debe determinarse cuál es el objetivo que se persigue con este, lo cual depende en gran parte del tipo de usuario que se es, frente a la información (acreedor, administrador, etc.). El objetivo puede ser planteado de tres formas: La primera se supone que se palpa un problema en la empresa y se hace un análisis con el fin de determinar sus causas y solucionarlo. La segunda forma de plantear el objetivo, supone que no se palpa problema alguno en la empresa y se hace el análisis con la finalidad de sondear la existencia de alguno. La última forma se refiere al planteamiento de un objetivo específico, por ejemplo, hacer un estudio de la información financiera con la finalidad de determinar si la empresa está en capacidad de tomar un mayor endeudamiento, o cuando un banco analiza la información para determinar si puede o no conceder crédito a la empresa que lo ha solicitado. Una vez que se haya planteado el objetivo del análisis se estará en condiciones de determinar qué información se requiere para lograrlo y el grado de precisión que deberá tener, ya que, si no se cuenta con toda la información requerida o esta no tiene la precisión deseada, es posible que las conclusiones se vean limitadas. En esta primera etapa y como consecuencia de lo dicho anteriormente, se determinan los índices que se utilizarán en el análisis. Etapa del análisis formal Una vez cumplida la primera etapa se entra en el proceso de recolección de información de acuerdo con los requerimientos del análisis y la disponibilidad de esta. En esta segunda etapa, que se denomina del análisis formal, la información es agrupada en forma de relaciones, cuadros estadísticos, gráficos e índices; es, pues, la parte mecánica del análisis. Etapa del análisis real Es la parte culminante del análisis y en ella se procede a estudiar toda la información organizada en la etapa anterior. Se comienza entonces, la emisión de juicios acerca de los índices (y la demás información), mediante la metodología de comparación que se describió anteriormente. En este proceso que sencillamente podría llamarse de "atar cabos" con la información, se trata de identificar los posibles problemas y sus causas, se plantean alternativas de solución, se evalúan, se elige la más razonable y se implementa. Estos pasos describen el proceso de toma de decisiones a través del análisis financiero. Hacer un análisis siguiendo la metodología propuesta en las tres etapas descritas disminuirá la posibilidad de emitir juicios erróneos y tomar decisiones desacertadas. Índices de liquidez Por liquidez se entenderá la capacidad que tiene la empresa de generar los fondos suficientes para el cubrimiento de sus compromisos de corto plazo, tanto operativos como financieros. También se define la liquidez simplemente como la capacidad de pago a corto plazo. Para ilustrar la forma de cálculo y dar una primera idea sobre cómo se comparan los diferentes indicadores se utilizará la información de una empresa imaginaria denominada Multinacional Valesofi. Imagen 7. Balances generales Multinacional Valesofi. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 8. Estados de resultados y de costo de productos vendidos. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Rotación de cuentas por cobrar Este índice muestra las veces que las cuentas por cobrar, también llamadas cartera, son convertidas en efectivo durante el período y se calcula así: Ventas a crédito CXC Lo más usual es que este indicador se exprese en días, dividiendo 360 por la rotación obtenida; expresada así da una idea del promedio de días que la empresa se demora para recuperar un $1 (o unidad monetaria), invertido en cartera. Comparando esta cifra con la política de crédito de la empresa puede formarse una idea sobre la efectividad de la gestión de cobranza. Por ejemplo, un índice igual a 3,9 que es el resultado obtenido para la Multinacional Valesofi en Año 3 implica que se está cobrando en promedio cada 92 días (360/3,9); si la política de crédito establece 60 días de plazo es porque los clientes se están demorando un promedio de 32 días más para pagar. Rotación de cuentas por cobrar Año 1 Año 2 Año 3 Objetivo Rotación de cuentas por cobrar 5.1 4.1 3.9 6.0 Días de cuentas por cobrar 70 88 92 60 Si el índice de rotación de cartera es bajo con respecto al parámetro con el que se está comparando (estándar de la industria, comportamiento histórico, objetivos de la empresa), siempre implicará que hay exceso de recursos comprometidos en este rubro, es decir, que hay más cuentas por cobrar de las que se deberían tener en condiciones normales, o, dicho de otra forma, que se está cobrando a un plazo promedio mayor al establecido por la política de crédito de la empresa. Las causas de una baja rotación de cartera pueden estar originadas por factores controlables o por factores incontrolables. El primer caso se asocia a problemas que pueden evitarse, luego, si ocurren, es porque hay ineficiencias de tipo administrativo generalmente asociadas a un inadecuado control en el otorgamiento de créditos o en la gestión de cobros. 1.4 Rotación de inventarios En forma similar a lo definido para la cartera, la rotación de inventarios indica las veces que este es convertido en efectivo durante el período. Como hay diferentes tipos de inventarios es importante estudiar por separado la rotación de cada uno de ellos. Rotación de inventario de materias primas Este índice se obtiene relacionando las siguientes cifras: Costo de las materias primas consumidas Inventario de materias primas El costo de la materia consumida se obtiene del estado de costo de productos vendidos que acompaña al estado de resultados, y tal como se explicó para las cuentas por cobrar es más confiable utilizar el valor del inventario al final del período. Expresada en días da una idea del tiempo que podría abastecerse la producción si se suspendieran las compras de materiales, aunque esto es solo un criterio aproximado pues está suponiendo que se tiene existencia de todas las materias primas por igual y ello no es siempre cierto. Una rotación baja de materias primas sugiere la existencia de un volumen mayor que el requerido en condiciones normales y esto también puede deberse a factores controlables e incontrolables. Siempre que la causa de una baja rotación sea un factor controlable debe suponerse que hay ineficiencias en el manejo de las materias primas. Año 1 Año 2 Año 3 Objetivo Rotación de materias primas 25 21 Días de materias primas 15 17 19 19 20 18 La multinacional Valesofi presenta un buen comportamiento de este indicador toda vez que, aunque en años anteriores estaba muy por debajo del nivel objetivo, para el Año 3 el volumen de inventario estaba muy cerca de los 18 días deseados. El hecho que en los tres años observados el nivel de materias primas siempre haya estado por debajo del objetivo sugiere más una eficiencia en el proceso de abastecimiento que una insuficiencia de capital de trabajo, toda vez que esta es la única partida que refleja dicho comportamiento. Se calcula de la siguiente forma: Costo de los productos terminados Inventario de productos en proceso Expresada en días da una idea del tiempo que podría abastecerse el inventario de producto terminado si se suspendiera el suministro de materiales a la producción, aunque como en el caso de las materias primas también es sólo una cifra aproximada pues está suponiendo que ya están incluidos todos los materiales y esto no es siempre cierto. Una baja rotación implica fondos ociosos de producto en proceso, los cuales se forman por los denominados cuellos de botella, también llamados restricciones del proceso que cuando se deben a factores controlables tienen como principal causa la inadecuada programación de la producción o las ventas. En la multinacional Valesofi este indicador muestra una situación que merece sumo cuidado, ya que para el Año 3 se tiene algo más del doble del inventario requerido, el cual ha venido aumentando de año en año, probablemente como consecuencia de la presencia de cuellos de botella que la empresa no ha podido controlar adecuadamente. Urge en este caso un inmediato análisis de las actividades y procesos que se llevan a cabo en la planta, con el propósito de disminuir los tiempos de ciclo, que son uno de los factores que obligan al mantenimiento de este tipo de inventario. Rotación de inventario de productos en proceso Año 1 Año 2 Año 3 Objetivo Rotación de productos en proceso 27 23 Días de productos en proceso 14 16 21 17 52 7 Rotación de inventario de productos terminados Este índice se obtiene así: Costo de la mercancía vendida Inventario de productos terminados Expresado en días significa el tiempo promedio que podrían abastecerse las ventas si se suspendiera la producción, lo que igualmente es una medida aproximada pues supone la disponibilidad de todas las líneas de producto para el lapso sugerido por el índice. Cuando la rotación es baja es porque hay fondos ociosos en el producto terminado, los cuales pueden deberse a factores controlables tales como una inadecuada programación de producción o ventas o a factores incontrolables tales como una disminución imprevista de la demanda. Como en el caso del inventario de productos en proceso, multinacional Valesofi presenta un peligroso aumento del nivel de inventarios de producto terminado, situación que se ha mantenido en los últimos tres años. Año 1 Año 2 Año 3 Objetivo Rotación de productos terminados 16 13 12 26 Días de productos terminados 23 27 30 14 Rotación de cuentas por pagar Este índice da una idea de la forma como se está manejando el crédito con los proveedores. Se calcula así: Compras_ _ Cuentas x Pagar El valor de las compras se obtiene del estado de costo de productos vendidos. Asumiendo que la multinacional Valesofi realiza todas sus compras a crédito y que los proveedores conceden un plazo promedio de 90 días se obtienen los siguientes resultados: Año 1 Año 2 Año 3 Objetivo Rotación de proveedores 3.4 3.3 2.4 4 Días de proveedores 104 110 150 90 1.5 La razón corriente También se le denomina índice de liquidez, razón de capital de trabajo, prueba de solvencia, entre otras. Se calcula en la siguiente forma: Activos corrientes Pasivos corrientes Hablando en sentido figurado puede decirse que este es el patriarca de los índices de liquidez. Lo importante no es que en una empresa haya más activos corrientes que pasivos corrientes. Lo realmente importante es la calidad de esos activos corrientes, es decir, si la cartera y los inventarios son fácilmente convertibles en efectivo. En el caso de la multinacional Valesofi se obtienen los siguientes resultados para los tres años que se están observando. Rotación de proveedores Año 1 Año 2 Año 3 1.5 1.7 1.1 Es un hecho es que el menor valor del índice sugiere un mayor riesgo de iliquidez en el Año 3 con respecto a los demás períodos. La prueba ácida También se le denomina índice de liquidez inmediata. Es una extensión de la razón corriente y se calcula así: Activos corrientes - Inventario Pasivos corrientes Este índice se originó cuando, al cambiar el riesgo de los mercados, los acreedores aumentaron su percepción del riesgo y quisieron, por lo tanto, encontrar una fórmula para medir la liquidez, que les informara sobre la posibilidad de una recuperación inmediata de sus acreencias en caso de un suceso inesperado. 1.6 Capital de trabajo Es el exceso de los activos corrientes sobre los pasivos corrientes. Si todos los activos corrientes se pudieran realizar en un momento dado y todos los pasivos corrientes hubiera que pagarlos en ese mismo momento, a la empresa le sobraría, en efectivo, un monto equivalente a su capital de trabajo. Se puede decir que una parte de los activos corrientes está financiada por pasivos corrientes y la otra parte por fuentes de financiamiento de largo plazo como lo son el pasivo no corriente y el capital contable. Capital de trabajo (KT) = Activo corriente - Pasivo Este índice mide el número de veces que los ingresos operacionales cubren los activos totales de la empresa. Ingresos operacionales Activo total Rotación de activos Año 1 Año 2 Año 3 2.1 2.0 1.7 1.7 Índices de rentabilidad El concepto de rentabilidad Se entiende por rentabilidad el beneficio que un inversionista espera por el sacrificio económico que realiza comprometiendo fondos en una determinada alternativa. Desde el punto de vista de la empresa se definirá como la medida de la productividad de los fondos comprometidos en ella. Rentabilidad del activo Un detalle importante es que la rentabilidad deber calcularse con base en el valor de los activos netos de operación al principio del período. Algunas empresas utilizan el promedio entre el valor inicial y el final. A su vez, los activos netos de operación se obtienen al restarle a los activos de operación, la financiación de los proveedores de bienes y servicios. En el caso de la multinacional Valesofi se observan los siguientes resultados para los tres años considerados. Año 1 Año 2 Año 3 1,407 1,822 2,438 (440) 967 (548) 1,274 (703) 1,735 625 782 979 (206) (258) (323) UODI 419 524 656 Activos netos de operación iniciales 967 1,274 1,735 43 % 41 % 38 % Activos de operación iniciales Proveedores de bienes y servicios ACTIVOS NETOS DE OPERACIÓN Utilidad operativa Impuestos aplicados RENTABILIDAD DEL ACTIVO Rentabilidad del Patrimonio En la misma forma aplicada en el cálculo de la rentabilidad del activo, la del patrimonio también se calcula con base en el patrimonio al principio del período. Año 1 Año 2 Año 3 Unidad Neta 308 424 494 Patrimonio del período 844 1,093 1,174 Rentabilidad del patrimonio 36% 39% 42% 1.8 Índices de endeudamiento Son indicadores que se utilizan con el fin de determinar qué tanto riesgo están corriendo los propietarios al financiar parte de sus activos con deuda. Un primer indicador que se calcula en las empresas es el Índice de endeudamiento total, que muestra la proporción de los activos que pertenece a los acreedores y se obtiene así: Pasivos totales Activos totales Año 1 Año 2 Año 3 Activos totales 1,822 2,4383 ,738 Pasivos totales 729 1,2642 ,353 Índice de endeudamiento total 40% 52% 63% En la multinacional Valesofi se observa un consistente incremento del endeudamiento total que simplemente significa que el respaldo sobre las deudas es cada vez menor, situación que eventualmente debería preocupar más a los acreedores que a los propietarios. Un segundo indicador de riesgo financiero es el Índice de endeudamiento financiero, que refleja la porción de los activos que está siendo financiada con pasivos que implican pago de intereses. Pasivos financieros Activos netos de operación Dado que la financiación que una empresa tiene con sus proveedores de bienes y servicios se atiende de manera continua con la rotación de las cuentas por cobrar y los inventarios, a los activos totales debería restárseles esta financiación pues de alguna manera cruza con las dos últimas cuentas. Hacer esto sería considerar, por lo tanto, los activos netos de operación. En el caso de la multinacional Valesofi se observa el notable incremento del endeudamiento financiero en los dos últimos años, situación que compromete su flujo de caja, no solamente por la cada vez mayor proporción de dicho flujo que debe destinarse al pago de intereses, sino también por el riesgo de insolvencia que implicaría una potencial disminución de las ventas, que dejaría a la empresa también en imposibilidad de atender los abonos al capital de la deuda. Año 1 Año 2 Año 3 Activos de operación 1,822 2,438 3,738 Proveedores de bienes y servicios (548) (703) (1,261) ACTIVOS NETOS DE OPERACIÓN 1,274 1,735 2,477 181 561 1,092 14 % 32 % 44 % Obligaciones financieras ÍNDICE DE ENDEUDAMIENTO FINANCIACIÓN Índice de cobertura de intereses Como su nombre lo indica, muestra las veces que los intereses son cubiertos por la utilidad operativa y se calcula así: Utilidad Operativa (UII) Intereses El resultado se lee como n veces y da una idea de la magnitud del riesgo que asume la empresa contrayendo deuda, pues supone que mientras menor sea (comparado con el promedio de la actividad o los objetivos de la empresa), mayor es la probabilidad de que esta quede en posibilidad de pagar los intereses en caso de una disminución substancial en las ventas o aumento en los costos y gastos. Utilidad operativa Año 1 Año 2 Año 3 625 782 979 Intereses 142 168 240 COBERTURA DE INTERESES 4.44 .7 4.1 1.9 Otros indicadores Endeudamiento a corto plazo % Indica que porcentaje de los pasivos tiene vencimiento a menos de un año. Pasivo Corriente Total Pasivo Leverage o apalancamiento Mide el grado de compromiso del patrimonio de los socios para con los acreedores de la empresa, un equilibrio entre los recursos de los propietarios y los recursos provenientes de terceros. Pasivo Total Patrimonio Entre más alto sea el resultado del Leverage, menor es el patrimonio frente a los pasivos, significando que a mayor Leverage, mayores son los pasivos. Teniendo en cuenta que entre mayor es el Leverage menor es el patrimonio, el riesgo que corren los socios es menor, puesto que su aporte en la financiación de los activos es menor, y caso contrario sucede desde el punto de vista del acreedor, que entre mayor sea el Leverage, mayor será su riesgo puesto que los activos estarán financiados en su mayoría por pasivos. 1.10 Relación deuda permanente a capitalización total Es una versión complementaria del índice de endeudamiento total y muestra el peso que la deuda a largo plazo tiene sobre la estructura de capital de la empresa. Se calcula de la siguiente forma: __ Deuda a largo plazo____ Deuda a L. plazo + patrimonio Se supone que mientras mayor sea la proporción, mayor será el riesgo que corre la empresa, pues una disminución incontrolable del volumen de operación podría crearle una situación de grave iliquidez como consecuencia de la alta carga financiera que dicha deuda implicaría. Cuando se utilizan índices financieros en un análisis, el usuario deberá ser consciente de las limitaciones que su uso implica y saber ponderarlas dentro del estudio para así evitar posibles errores de apreciación. Limitaciones del análisis de índices Una primera limitación se refiere al hecho de que la información histórica con la cual se calculan los índices no necesariamente representa un patrón de comportamiento futuro y por lo tanto un índice obtenido no supone que la situación que describa continuará presentándose de manera similar. Otra limitación, que podría llamarse tara de la información y que afecta principalmente al analista o usuario externo, se relaciona con la poca información que las empresas están dispuestas a dar sobre su situación. Esto puede llegar a ser considerado como un gesto de irresponsabilidad empresarial, ya que limita las posibilidades de análisis, incluso por la vía del engaño, a quienes eventualmente pueden estar corriendo riesgos al tener comprometidos fondos en una determinada empresa. Estados de fuentes y aplicación de fondos El Estado de Fuentes y Usos de Fondos, llamado también, origen y aplicación de recursos, estados de cambio en la posición financiera o flujo de fondos, es una valiosa herramienta de análisis, tanto para la determinación del diagnóstico de la situación, como para las proyecciones financieras de la empresa. La herramienta consiste en la comparación de dos balances, de una misma empresa, preferiblemente consecutivos, pero no necesariamente, con el fin de analizar las ejecutorias de esta en el período comprendido entre los dos balances. El porqué de esta comparación es muy sencillo: se sabe que el balance general es un estado financiero que presenta la situación financiera de la empresa en un momento determinado; entonces, la comparación de dos balances, mostrará las ejecutorias de la administración de la empresa, que ocasionaron los cambios experimentados en dicha situación en el lapso comprendido entre ellos; muestran de dónde provienen y en qué se utilizan los recursos, o el efectivo, y que dicho movimiento es la consecuencia de las decisiones que toman los administradores de la empresa, la confrontación entre las fuentes y aplicaciones ilustrará acerca de lo acertado o no de estas decisiones. Referencias bibliográficas Coral & Guidiño, Lucy y Emma. (2014). Contabilidad Universitaria. (7ª Edición). Bogotá, Colombia: Editorial. Mc Graw Hill. Díaz, Hernando. (2006). Contabilidad General. (2ª Edición). México DF, México: Editorial. Pearson Prentice Hall. García, O. L. (2009). Administración financiera: Fundamentos y aplicaciones. (4ª Edición). Bogotá, Colombia: Editorial. Desconocida. Ortiz Anaya, H. (2011). Análisis financiero aplicado y principios de administración financiera. (14ª Edición). Bogotá, Colombia: Editorial. Universidad Externado de Colombia. Imágenes Imagen 1. Balance general clasificado. Activo disponible. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 2. Balance general clasificado. Activo obligaciones financieras. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 3. Análisis vertical del estado de resultados. Fuente: Contabilidad universitaria. 2014. Imagen 4. Balance general clasificado comparativo. Activo. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 5. Balance general clasificado comparativo. Pasivo y patrimonio. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 6. Estado de resultado comparativo. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 7. Balances generales Multinacional Valesofi. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Imagen 8. Estados de resultados y de costo de productos vendidos. Fuente: SENA – Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos. Risaralda, 2016. Control del documento Nombres German Rodolfo Rodríguez Pulido Cargo Experto temático Diana Clemencia Sánchez Giraldo Asesora pedagógica Sandra Milena Henao Melchor Guionista Andrés Felipe Valencia Pimienta Líder Dependencia Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos Regional Risaralda Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos Regional Risaralda Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos Regional Risaralda Equipo de Adecuación Didáctica y Gráfica de Recursos Educativos Regional Risaralda Fecha 27 de junio de 2016 02 de julio de 2016 05 de julio de 2016 06 de julio de 2016 Créditos Equipo de Adecuación Gráfica y Didáctica de Recursos Educativos Centro de Diseño e Innovación Tecnológica Industrial Dosquebradas - Risaralda Director regional Andrés Aurelio Alarcón Subdirector de centro Jhon Freddy Amaya Experto Temático German Rodolfo Rodríguez Pulido Asesora pedagógica Diana Clemencia Sánchez Giraldo Guionista Sandra Milena Henao Melchor Diseñador web Mario Fernando López Cardona Desarrollador Front End Cristian Fernando Dávila López Gestor de repositorio Julián Andrés Sierra Amariles Instructor de apoyo diseño web Carlos Arturo Valencia Cardona Aprendiz de apoyo guion Jorge Andrés González Aprendiz de apoyo al diseño web Johan Sebastián Hernández Zapata Líder de equipo Andrés Felipe Valencia Pimienta