Presupuestos enfoque para la planeación financiera Primera edición

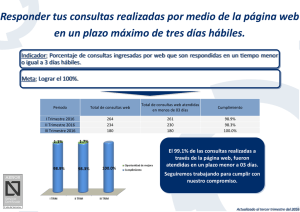

Anuncio