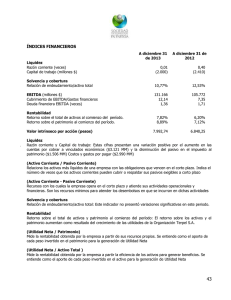

Múltiplos ¿Qué son los múltiplos? Los múltiplos son razones financieras que incorporan dos elementos necesariamente. Por una parte el precio de la acción y por otra, alguna métrica proveniente de los estados financieros. Su principal función es relacionar el valor de mercado (de ahí la necesidad de incorporar el precio de la acción), con alguna métrica de rentabilidad o desempeño de dicha empresa. ¿Para qué sirven los múltiplos? Los múltiplos nos pueden dar una primera noción entre empresas de giros similares. Si una cotiza a un múltiplo inferior que otra, podemos decir que una es más barata que la otra bajo un criterio homólogo. Posteriormente, faltará determinar otros factores como perspectivas futuras de desempeño, pero es un primer paso. Podemos hacer un estudio histórico de una misma emisora y determinar si cotiza por arriba o por debajo de su promedio y determinar si el momento de participar es oportuno. Por último, a través del uso de múltiplos podemos definir precios objetivos. Este ebook proporcionará información acerca de diversos múltiplos y sus aplicaciones. 1 Múltiplo Precio / Utilidad (P/U) Este múltiplo nos indica cuánto está pagando el mercado por cada peso que genera en utilidad neta una empresa en un lapso de 12 meses. A continuación mostraremos la fórmula para el cálculo de dicho múltiplo, así como un ejemplo práctico y su interpretación. P/U = Capitalización de mercado / Utilidad neta P/U = (Precio de la acción X Número de acciones) / Utilidad Neta Supongamos que las acciones de la empresa ABC cotizan a MX$30 en el mercado. Sabemos que la empresa tiene 100m de acciones emitidas, y que en los últimos 12 meses ha generado una utilidad neta de MX$200m. Sustituyendo los datos tenemos: P/U = (MX$30 X 100m) / MX$200m P/U = MX$3,000m / MX$200m P/U = 15x Como resultado obtenemos que la empresa cotiza a un múltiplo P/U de 15x. Este número por sí solo nos dice poco, pero veamos algunas interpretaciones: • La acción nos cuesta MX$15 por cada peso de utilidad que generó en el último año. • Si la utilidad de la empresa se mantuviera constante, y regresara el total de las utilidades en dividendos, recuperaríamos nuestra inversión en unos 15 años. • Podríamos determinar un rendimiento usando el inverso, es decir, 1/15. Lo que implica que nuestro rendimiento es aproximadamente de un 6.67 por ciento. Ahora bien, supongamos que existen empresas de esta misma industria que cotizan a los siguientes múltiplos P/U: ABC =15x, DFG = 12x, HJK = 17x y LMN = 22x. Podemos concluir que la empresa ABC cotiza actualmente a un descuento en comparación a las empresas HJK y LMN, pero a un premio de la empresa DFG. Haciendo un estudio histórico del múltiplo P/U asumimos la siguiente información: la acción de la empresa ABC ha cotizado en promedio a un múltiplo P/U de 17.5x. Hoy en día vemos que la acción cotiza a una desviación estándar por debajo de su promedio histórico. Podríamos concluir en primera instancia que la acción cotiza a un descuento contra sí misma. Faltaría determinar a qué se debe este comportamiento. Puede estar relacionado con los resultados de la empresa, las expectativas futuras o la parte del ciclo en que se encuentre, por nombrar algunas. Múltiplo P/U 24 22 20 18 16 14 12 10 Por último, con la información que conocemos, supongamos que estimamos que para el próximo año la utilidad de la empresa alcanzará MX$210m. Por otra parte, podríamos asumir que el próximo año su acción cotizará a las 17.5x P/U que históricamente ha operado. Finalmente diremos que el número de acciones se mantendrá sin cambios. De la fórmula anterior podríamos despejar un precio teórico para la empresa ABC. P/U = 17.5x Número de acciones = 100m Utilidad estimada = MX$210m P/U = (Precio de la acción x Número de acciones) / Utilidad Neta (P/U x Utilidad neta) / Número de acciones = Precio de la acción (17.5 x MX$210m) / 100m = MX$36.75 Considerando que el precio de la acción al día de hoy es de MX$30.00, tendríamos un potencial de apreciación de 22.5 por ciento. 2 Múltiplo Precio / Valor en Libros (P/VL) El múltiplo P/VL es otro de los más utilizados por inversionistas para la toma de decisiones. En comparación con el P/U, este compara lo que cuesta una acción contra lo que vale de acuerdo a los libros de la empresa, en vez de compararla con su capacidad de generar utilidad directamente ¿Cómo se calcula el múltiplo P/VL? 1) En primer lugar, debemos determinar la capitalización de mercado de la empresa multiplicando el precio de la acción por el número de acciones de dicha emisora. Este dato nos dice cuánto costaría ser dueños de todo el capital de la empresa. 2) En el denominador tendremos el capital mayoritario de la empresa, proveniente del Balance General. 3) Tenemos un múltiplo que nos dice a cuántas veces estamos pagando cada peso de capital de la empresa. Supongamos que las acciones de la empresa ABC cotizan a MX$30 en el mercado. Sabemos que la empresa tiene 100m de acciones emitidas, y que su capital mayoritario es MX$2,000m. Sustituyendo los datos tenemos: P/VL = Capitalización de Mercado / Capital mayoritario P/VL = (MX$30 X 100m) / MX$2,000m P/VL = MX$3,000m / MX$2,000m P/VL = 1.5 veces Supongamos que existen empresas de una misma industria que cotizan a los siguientes múltiplos P/VL: ABC =1.5x, DFG = 1.2x, HJK = 1.7x y LMN = 2.2x. Podemos concluir que la empresa ABC cotiza actualmente a un descuento en comparación a las empresas HJK y LMN, pero a un premio de la empresa DFG. ¿Por qué las acciones cotizan por encima de su valor en libros? Las acciones que cotizan por arriba de su P/VL reflejan que los inversionistas esperan que la empresa muestre crecimientos atractivos y niveles de rentabilidad adecuados, entre otras cosas. Las empresas que comúnmente distribuyen buena parte de sus utilidades en acciones también suelen cotizar por arriba 1x su valor en libros dado que año con año parte del capital se regresa a los accionistas, haciendo que el denominador sea menor en comparación con las que deciden acumular sus utilidades. ¿Por qué las acciones cotizan por debajo de valor en libros? Esto puede reflejar que los inversionistas tienen una perspectiva pesimista sobre la empresa, o que los niveles de rentabilidad son bajos. En otras ocasiones lo que puede reflejar es que los inversionistas creen que los activos de la compañía están sobrevalorados dentro de sus estados financieros, o que no reflejan el entorno actual, y en consecuencia justifican una valuación P/VL por debajo de 1x. 3 Múltiplo EV / EBITDA Para abordar el múltiplo EV/EBITDA, comenzaremos por definir ¿qué es el EBITDA? El EBITDA (o UAFIDA) es una métrica que nos ayuda conocer la rentabilidad de una empresa. Sus siglas en inglés significan: Earnings Before Interest, Taxes, Depreciation and Amortization. Es decir es la utilidad de una empresa sin considerar los gastos financieros, la carga fiscal y la parte de los costos que no implican una salida de efectivo ¿Por qué es importante y cuál es su aplicación? Algunos consideran que ésta métrica se enfoca más en el “core” del negocio, eliminando el efecto que pudieran tener factores ajenos al foco del negocio, como son algunos financieros, tributarios o la estructura de capital. Por esto es que muchos inversionistas lo utilizan. El múltiplo EV/EBITDA es ampliamente utilizado por los inversionistas para la toma de decisiones. Comparándolo con el múltiplo PU, éste también compara cuánto cuesta una empresa contra cuánto genera. Una de las principales diferencias es que éste incorpora el apalancamiento de la empresa y otros factores que explicaremos a continuación. ¿Cómo se calcula el múltiplo EV/EBITDA? En primer lugar debemos determinar el Enterprise Value o Valor de la Empresa. Este dato nos dice cuánto costaría ser dueños de todos los activos de la empresa, es decir del capital y la deuda. EV = Capitalización de Mercado + Deuda neta + (Participación minoritaria x P/VL) La capitalización de mercado la definimos como el precio de mercado por el número de acciones. La deuda neta se compone por la deuda con costo menos el efectivo de la empresa. Este dato lo obtenemos del balance general. La participación minoritaria se multiplica por el P/VL de la empresa, porque considera que a los inversionistas minoritarios se les pagaría a una razón similar al precio de mercado de las demás acciones. Visto de otra forma podemos considerar la siguiente analogía: Imaginemos que queremos comprar una casa y por esta pagamos un precio de mercado (capitalización de mercado). Al comprarla entramos y vemos que existen adeudos relacionados con la casa y hay que pagar diferentes cuentas como son la luz, gas, predial, etc. (deuda). Posteriormente encontramos que hay una caja con dinero en una de las habitaciones (efectivo). El costo total por hacernos de esa casa sería: Precio de mercado + deudas – caja con dinero Capitalización de mercado + (deuda con costo – efectivo) Capitalización de mercado + Deuda Neta Este Valor de la empresa lo dividimos entre el EBITDA generado en un año. Supongamos que las acciones de la empresa ABC cotizan a MX$30 en el mercado. Sabemos que la empresa tiene 100m de acciones emitidas. En el último trimestre reportó una deuda neta por MX$700m y la participación minoritaria en el capital es de MX$200m. En los últimos 12 meses la empresa ha generado un EBITDA por MX$500m. El día de hoy las acciones de ABC cotizan a un múltiplo P/VL de 1.5x. Sustituyendo los datos tenemos: EV/EBITDA = [Capitalización de Mercado + Deuda neta + (Participación minoritaria x P/VL)] / EBITDA EV/EBITDA = [(MX$30 x 100m) + MX$700m + (MX$200m x 1.5)] / MX$500m EV/EBITDA = [MX$3,000m + MX$700m + MX$300m] / MX$500m EV/EBITDA = MX$4,000m / MX$500m EV/EBITDA = 8.0x Imaginemos que existen empresas de una industria que cotizan a los siguientes múltiplos EV/EBITDA: ABC =8.0x, DFG = 9.2x, HJK = 9.5x y LMN = 7.2x. Podemos concluir que la empresa ABC cotiza actualmente a un descuento en comparación a las empresas DFG y HJK, pero a un premio de la empresa LMN. En el denominador podemos considerar el EBITDA de los últimos 12 meses, el estimado de los próximos 12, ó bien el estimado para un año en particular. Hay que mantener consistencia en que la deuda neta que utilizamos corresponda al año en cuestión que usaremos para el EBITDA. Si es el EBITDA de los últimos 12 meses, utilicemos la deuda neta conocida. Si utilizamos el EBITDA estimado para el próximo año usaremos la deuda neta estimada para ese mismo período. septiembre de 2014 Insurgentes Sur 1605, Piso 31, Col. San José Insurgentes, 03900 México, D.F. www.gbmhomebroker.com www.gbmhomebroker.com/blog [email protected] @gbmhomebroker facebook.com/GBMhomebroker youtube.com/GBMhomebroker 54805846 01800 426 46 63