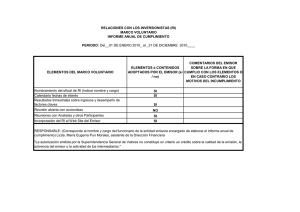

GLORIA S.A. Instrumentos Financieros Clasificados Primer Programa de Emisiones de Bonos Corporativos Emisiones Clasificaciones Vigentes AA Analista responsable : Angie Watanabe Class & Asociados S.A. Clasificadora de Riesgo modifica categoría de riesgo al Primer Programa de Emisiones de Bonos Corporativos e Instrumentos de Corto Plazo de Gloria S.A. Involucra S/. 322.6 millones en valores negociables. Lima, 11 de junio del 2003.- Class & Asociados S.A. Clasificadora de Riesgo revisó la información financiera al 31 de marzo del 2003 del emisor acordando modificar la categor ía de clasificación de riesgo de las Emisiones de Bonos Corporativos del Primer Programa de Emisiones de Bonos Corporativos e Instrumentos de Corto Plazo a AA. Los valores correspondientes al Primer Programa de Emisiones de Bonos Corporativos e Instrumentos de Corto Plazo ("Primer Programa") tienen como monto máximo en circulación de hasta US$ 60 millones y corresponden a obligaciones respaldadas por el patrimonio del emisor, habiendo sido el plazo máximo del programa tres años. Durante la vigencia de los instrumentos financieros emitidos bajo el Primer Programa, el emisor está sujeto a una serie de restricciones y responsabilidades, como: (1) mantener un ratio de endeudamiento menor a 1.28 al cierre de cada trimestre; (2) mantener un ratio de cobertura de intereses (EBITDA/gastos financieros) mayor a 2.20 al cierre de cada trimestre; (3) mantener un ratio de cobertura de deuda (Deuda/EBITDA) menor a 7.0 al cierre de cada trimestre; (4) mantener un ratio de liquidez mayor a 0.9 al cierre de cada trimestre; y (5) mantener un patrimonio neto mínimo de S/. 350 millones (monto que será reajustado trimestralmente, a partir de diciembre de 1999, de acuerdo con la variación del IPM) al cierre de cada trimestre. Estos requisitos y salvaguardas han sido modificados en la Junta de Obligacionistas del 26 de noviembre del 2001 como se detalla más adelante. En el mes de marzo del 2000 se realizó la Primera Emisión de Bonos Corporativos del Programa por el monto de S/. 35 millones, habiéndose colocado la totalidad de la emisión, a un plazo de cinco años y a una tasa de interés de VAC + 8.75%. En abril del 2002 se colocó la totalidad de la Tercera Emisión de Bonos Corporativos del Primer Programa, US$ 12.5 millones, a una tasa de interés nominal anual de 7.5% y a un plazo de 3 años. Asimismo, el 20 de diciembre del 2002, el emisor colocó US$ 7 millones, correspondientes a la Cuarta Emisión de Bonos Corporativos del Primer Programa, a un plazo de 5 años y a una tasa de interés nominal anual de 5.94%. Posteriormente, en el mes de enero del 2003, se realizó la colocación de los US$ 3 millones restantes de la Cuarta Emisión de Bonos Corporativos, a una tasa nominal de 5.75% anual y a un plazo de cinco años. Reseña Hist órica Gloria S.A. (Gloria) inició sus operaciones en la ciudad de Arequipa en 1941. En sus inicios, Gloria fue una empresa subsidiaria de General Milk Company Inc., siendo posteriormente adquirida por la empresa Carnation S.A. Actualmente, el emisor forma parte de Jos é Rodríguez Banda S.A. (JORBSA), empresa "holding" del Grupo Gloria y dueña de la marca "Gloria" en el Per ú desde 1988. En julio de 1999, Gloria S.A. adquirió 99.98% de la participación de Carnilac S.A. Esta empresa contaba con tres plantas ubicadas en Huacho, Trujillo y Cajamarca, donde se elaboraban productos relacionados con la industria láctea. En el mismo año, la Junta General de Accionistas, celebrada el 9 de noviembre, aprobó la fusión por absorción de Carnilac S.A. En octubre de 1999, el emisor compró los activos de la empresa Friesland Per ú S.A, los que inclu ían activos fijos, existencias y cuentas por cobrar. Además, mediante la firma de un contrato con la compañía holandesa Friesland Brands V.B., Gloria obtuvo la licencia de uso de las marcas Bella Holandesa y Yomost por un per íodo de 10 años, comprometiéndose al pago de regalías durante dicho periodo. A la fecha, el emisor cuenta con cuatro empresas afiliadas: Yura S.A. (Yura), Empresa Oriental de Emprendimientos S.A. (EMOEM), Centro Papelero S.A.C. (CPSA) y Farmac éutica del Pac ífico S.A.C. (FARPASAC). Yura fue adquirida en 1994, siendo la primera inversión de Gloria S.A. en el negocio cementero. Yura tiene una planta con una capacidad instalada anual de 750,000 TM de cemento, ubicada en Arequipa. En el año 1996, Yura adquirió Nitratos Cachimayo S.A., empresa ubicada en el Cusco y la mayor productora de nitrato de amonio (ANFO) en el Perú. En setiembre del 2002, el Directorio de Yura aprobó la ampliación de la planta de Cachimayo, lo que les permitirá pasar de 36,000 TM/año de ANFO, a 70,000 TM/año en una primera etapa y a 132,000 TM/año en una segunda etapa, planeando iniciar la primera de éstas en el primer trimestre del 2004. Asimismo, Yura posee Cemento Sur S.A., empresa adquirida en 1995. Esta última empresa cuenta con una planta en el departamento de Puno, teniendo como capacidad instalada anual 216,000 TM de cemento. EMOEM, empresa "holding" de Pil Andina S.A. e Ipilcruz S.A. (ex Pil Santa Cruz), fue constituida en Bolivia en agosto de 1999. Esta empresa se dedica a la elaboración de productos lácteos como la leche en polvo, leches maternizadas, yogurt, crema de leche, mantequilla, quesos y helados. Centro Papelero S.A.C. y Farmacéutica del Pac ífico S.A.C, estas empresas fueron producto de la Reorganización Simple de Gloria S.A., la que consisti ó en la segregación de dos bloques patrimoniales (papelero y farmacéutico). Esta medida fue aprobada en la Junta General de Accionistas del 30 de noviembre del 2001, entrando en vigencia el 2 de enero del año siguiente. En ese contexto, la Junta de Obligacionistas del Primer Programa de Bonos Corporativos e Instrumentos de Corto Plazo, celebrada el 26 de noviembre del 2001, dispensó a Gloria S.A. del evento de incumplimiento, permitiéndole continuar con su proceso de Reorganización Simple. Asimismo, en dicha Junta se aprobaron las siguientes modificaciones al Contrato Marco de Emisión de Bonos Corporativos e Instrumentos de Corto Plazo: (1) el emisor no excederá la relación entre activos y pasivos segregados de 3.45 a 1.00; (2) los activos transferidos en el marco de la Reorganización Simple no excederán a S/. 180 millones; (3) la participación accionaria del emisor en las compañías creadas no será menor al 99%; y (4) la participación accionaria del emisor sólo podrá disminuir como consecuencia de nuevos aportes de capital, siempre y cuando, el emisor mantenga el control, con propiedad sobre más del 50% de participación de las acciones con derecho a voto de ambas empresas. Negocios El objeto social de la compañía, según la última modificación aprobada en Junta General de Accionistas del 25 de junio del 2002 es el de dedicarse a la industria de preparar, envasar, manufacturar, comprar, vender, importar, exportar y comercializar toda clase de productos y derivados lácteos, así como productos alimenticios compuestos por frutas, legumbres, aceites, productos cárnicos, pescado; y a toda clase de productos alimenticios y bebidas en general. A la fecha, el emisor posee tres plantas ubicadas en Arequipa, Huachipa (Lima) y Cajamarca, donde se pasteuriza leche y se producen derivados (yogurt, quesos, mantequillas, entre otros). En la planta de Arequipa solamente está funcionando la unidad de evaporización de leche, como resultado del traslado de sus equipos hacia la planta de Huachipa. Por su lado, la planta de Huachipa produce leche y derivados, así como jugos. Mientras que la planta de Cajamarca elabora solamente derivados lácteos, como queso, mantequilla y manjar blanco. La capacidad instalada anual conjunta de las tres plantas asciende a 11.6 millones de cajas de leche evaporada en latas, 800 TM de queso fresco y 18.7 millones de litros de yogurt. Los principales productos comercializados por Gloria S.A. en el Per ú son leche evaporada, leche condensada, leche instantánea, leche fresca pasteurizada UHT; productos lácteos como yogurt, queso, manjarblanco, mantequilla, crema; y otros productos como conservas de pescado, jugos de frutas, refrescos y mermeladas, siendo el principal producto la leche evaporada, la cual representó el 77.3% del total de los ingresos del primer trimestre del 2003. El emisor cuenta con cuatro marcas corporativas: Gloria, Pura Vida, Bella Holandesa y Bonle; y tres marcas peque ñas: Aurora, Pil y El Establo. Gloria utiliza las marcas pequeñas, junto a la marca Bonle, para exportar hacia países del Caribe y de América del Sur, leche y derivados lácteos. En el periodo enero - marzo del 2003, Gloria continuo ejecutando un plan de exportaciones, logrando obtener ingresos ascendientes a S/. 4.8 millones, lo que representa un aumento de 2.7% respecto al mismo periodo del año anterior. Durante los años 2001 y 2002, Gloria efectuó el lanzamiento de nuevos productos, como la leche Gloria Mami, la mantequilla Gloria, la mermelada Gloria y la conserva de pescado "La mesa", con las que ha logrado ingresar a nuevos mercados y a diferentes segmentos socioeconómicos. En el presente año, Gloria inició una agresiva campaña publicitaria, promoviendo su nueva leche evaporada "Crecimiento", la que está destinada a niños entre cero a cinco años de edad. Al cierre del primer trimestre del 2003, el emisor se mantuvo como la empresa líder en el mercado nacional de los productos lácteos, al tener una penetración de su producción de leche evaporada, de yogurt y de leche UHT, de 74.4%, 65.0% y 53.8%, respectivamente. La principal y más reciente inversión local de Gloria S.A. ha sido la construcción y puesta en operación del Complejo Industrial de Huachipa, Lima (1999-2000), la que ascendió a US$ 40 millones. Este complejo está compuesto por una planta de leche evaporada (US$ 19 millones); una planta de derivados lácteos (US$ 9 millones); y la planta de fabricación de cajas de cart ón (Centro Papelero S.A.C.). En el año 2002, el emisor moderniz ó la línea de evaporización (US$ 4.8 millones) e instaló una nueva línea de barnizado de latas (US$ 2.4 millones), así mismo adquirió un terreno ubicado junto a la planta de Huachipa destinado a una ampliación futura (US$ 0.5 millones). Durante el primer trimestre del 2003, Gloria invirtió alrededor de US$ 7.8 millones, siendo su principal proyecto la implementación y modernización de su nueva línea cortadora y barnizadora de hojalata, asimismo, el emisor continúa su plan de mejoras en sus plantas de acopio y de enfriamiento a nivel nacional. A fines del 2002, la empresa "holding" JORBSA adquirió el Grupo Suiza Puerto Rico, conglomerado conformado por Suiza Dairy, Suiza Fruti, Neva Plastics y Garrido y Cía. Las dos primeras empresas son l íderes en el Estado Libre Asociado de Puerto Rico, en el negocio lácteo y en el de jugos de fruta, respectivamente, mientras que las dos restantes se dedican a la fabricación de envases de pl ásticos y al negocio del café, respectivamente. Esta adquisición facilitará la expansión de los negocios internacionales de Gloria S.A., al exceder sinergias entre el emisor y la empresa adquirida. Situación Financiera En el periodo enero - marzo del 2003, Gloria obtuvo ingresos ascendentes a S/. 193.2 millones, cifra similar a la registrada en el mismo periodo del año anterior. Cabe señalar que las ventas de derivados lácteos aumentaron en 17,1%, contrarrestando la menor venta de leche evaporada (-3.0%). Por su lado, los costos de explotación ascendieron a S/. 144.9 millones, monto que representa 75% del total de los ingresos de la empresa en los primeros tres meses del 2003. Al igual que las ventas, los costos de Gloria se han mantenido en similar nivel, aumentando sólo 1,2%, debido al incremento de costos en la producción de derivados lácteos. Al cierre del primer trimestre del 2003, los gastos de administración y ventas aumentaron en 16,3%, en relación a lo registrado en los primeros tres meses del año 2002, producto de mayores cargas de personal y servicios prestados por terceros (11,6%), as í como del aumento del gasto en publicidad. Como consecuencia de lo antes mencionado, el resultado operacional del emisor pas ó de S/. 27.5 millones en marzo del 2002, a S/. 21.8 millones en el mismo mes del presente a ño, cifra que representó 11,31% del total de ventas del emisor (14,23% en marzo del 2002). A marzo del 2003, Gloria S.A. obtuvo una utilidad neta ascendente a S/. 64.9 millones, principalmente gracias a los dividendos (S/.53.5 millones) de las empresas, Yura S.A. y Farmac éutica del Pacifico S.A.C, as í como por el REI positivo (S/. 6.5 millones), lo que significó un aumento de 474%, respecto a la utilidad neta obtenida en el mismo periodo del a ño anterior. En marzo del 2003, el emisor muestra niveles de liquidez superiores frente los registrados en diciembre del 2002, pasando de 0.38 veces a 0.52 veces, en lo que respecta al ratio de liquidez ácida, y de 1.05 veces a 1.16 veces, en lo que respecta al ratio de liquidez corriente. Esto se debe principalmente por la reducción de la participación de la parte corriente en la deuda a largo plazo (41,6% vs. 24,6%), como consecuencia de la cancelación de un pr éstamo por S/. 34 millones. A pesar de esto, el monto de la deuda a corto plazo ascendió a S/. 318.4 millones, fundamentalmente por el aumento en pagarés y por la provisión para el pago de dividendos. Sin embargo, el porcentaje de corto plazo del total de la deuda ha disminuido ligeramente, pasando de 55,9% en diciembre del 2002 a 54,1% a marzo del 2003. Al cierre del primer trimestre del 2003, el ratio de endeudamiento patrimonial (deuda/patrimonio) de Gloria S.A. ascendi ó a 0.89 veces, cifra ligeramente superior a la obtenida al cierre del 2002, 0.82 veces. Esto se debe fundamentalmente al incremento de cuentas por pagar (por concepto de dividendos) y a la colocación de los Bonos Gloria - Cuarta Emisión - Serie B por U$ 3 millones. Con respecto a la capacidad del emisor para cubrir sus gastos financieros proyectados con su margen operativo, Gloría posee un índice de cobertura histórica de 6.02, el mayor indicador obtenido por el emisor en su historia reciente. Para el cálculo del índice de cobertura se toma cuenta el íntegro de la emisión de los valores correspondientes al Segundo Programa de Bonos Corporativos e Instrumentos de Corto Plazo Indicadores Resultado Operacional / Ventas Utilidad / Ventas Rentabilidad Patrimonial Rentabilidad / Activos Liquidez Deuda / Patrimonio Indice de Cobertura de Intereses Dic.1999 8.33% 5.27% 8.02% 3.73% 1.00 1.22 4.06 Dic.2000 9.55% 6.57% 10.25% 4.76% 1.20 1.09 4.12 Dic.2001 10.83% 5.12% 7.99% 3.95% 1.16 0.96 5.32 Dic. 2002 14.47% 9.14% 12.66% 6.99% 1.05 0.82 4.76 Mar. 2003 11.31% 33.60% 39.96% 23.86% 1.16 0.89 6.02 Perspectivas Los principales mercados donde participa Gloria S.A.: leche pasteurizada, leche evaporada y yogurt, han crecido durante los últimos años, confirmando grandes posibilidades de desarrollo para el emisor. En el 2002, estos mercados crecieron en 6,4%, 7,3% y 9,7%, respectivamente. En ese sentido, es importante señalar que el crecimiento del mercado de las leches industrializadas debe continuar, puesto que el consumo per cápita peruano de este producto es aún muy baja (50 litros por año), cifra muy por debajo de lo recomendado para países en desarrollo por la FAO (115 litros/año). Asimismo, la importación leche en polvo disminuy ó en 50% durante el año pasado, generando cambios en el consumo de leche en polvo a leche evaporada. Por otro lado, el comportamiento, durante los últimos años, de los indicadores financieros de Gloria S.A. ha sido positivo, presentando una mejor fortaleza patrimonial y una más cómoda situación financiera, producto del liderazgo en los mercados donde participa, así como de la Reorganización Simple realizada en enero del 2002. Gracias a dicho proceso de reorganización simple, el emisor ha podido enfocar sus esfuerzos en dinamizar el crecimiento y la rentabilidad de su ex-división de alimentos, garantizando, con ello, su capacidad de pago y mejor cobertura de sus gastos financieros. Su solidez financiera, la calidad de sus inversiones y sus estrategias de expansión en sus negocios locales e internacionales, determinan que las perspectivas para Gloria S.A. sean positivas. Adicionalmente, el emisor ha aceptado cumplir un conjunto de salvaguardas de acuerdo al contrato de emisión correspondiente al Segundo Programa de Bonos Corporativos e Instrumentos de Corto Plazo, los cuales constituyen mayores compromisos que los acordados como compromisos en el contrato correspondiente al Primer Programa.