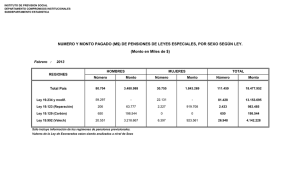

Guía Planes de pensiones Cómo ahorrar para tu jubilación www.rankia.com 1 Comunidad Financiera ÍNDICE 1 ¿Qué són los Planes de Pensiones? 4 2 Aportaciones y cobro del plan de pensiones 6 3 Ventajas e inconvenientes de los Planes de Pensiones 8 4 Tipos de Planes de Pensiones 10 5 ¿Qué diferencias existen entre un plan de pensiones y un plan de previsión asegurado? 13 6 Fiscalidad de los planes de pensiones 16 7 Datos relevantes acerca de los planes de pensiones 22 8 La Educación Financiera y la Jubilación 24 9 Conclusión 27 2 Comunidad Financiera Introducción Los planes de pensiones son productos financieros de ahorro para la jubilación. Comenzaremos con la definición de planes de pensiones que viene explicada en este artículo: ¿Qué es un plan de pensiones? Acto seguido señalaremos los tipos de planes de pensiones que hay. Una vez afianzado el concepto de plan de pensiones, explicaremos cuál es la diferencia entre un plan de pensiones y una plan de previsión asegurado. Continuaremos comentando una serie de factores a tener en cuenta sobre los planes de pensiones de manera que podamos establecer, en función de nuestro perfil de inversión, cuál sería el plan de pensiones que mejor se adapta a nosotros. Asimismo, se señalarán las situaciones en las que podríamos rescatar un plan de pensiones y fiscalidad de estos productos. Por último, se expondran datos actuales sobre la industria de planes de pensiones, finalizando con una conclusión sobre la situación actual. 3 Comunidad Financiera ¿Qué són los planes de pensiones? 4 Comunidad Financiera 1. ¿QUÉ ES UN PLAN DE PENSIONES? Un plan de pensiones es un instrumento de previsión social privado en el que se permite al inversor realizar aportaciones con el fin de garantizar, cuando se produzca el hecho causante, un capital o renta, según las condiciones estipuladas en el acuerdo. Los planes de pensiones, mediante sistemas financieros y actuariales de capitalización, permiten establecer una equivalencia entre las aportaciones y las prestaciones futuras a los beneficiarios, constituyéndose unas reservas respectivamente. Los Fondos de pensiones están sometidos a supervisión e inspección por parte de la Dirección General de Seguros y Fondos de Pensiones (DGSFP), organismo dependiente del Ministerio de Economía. Las sociedades Gestoras tienen la obligación de suministrar anualmente a la DGSFP, información de cada uno de sus Planes y Fondos gestionados. Con esta información la DGSFP elabora una memoria anual pública sobre datos consolidados de Planes y Fondos de pensiones. Estos productos cuentan con un depositario particular encargado de custodiar los valores mobiliarios y demás activos que tenga el fondo de pensiones y de vigilar a la entidad gestora ante los promotores, partícipes y beneficiarios. ÝÝ Promotores: La entidad que inste a la creación o participe en su desarrollo Corporación, Sociedad, Empresa, Asociación, Sindicato, etc. ÝÝ Partícipes: Son las personas físicas en cuyo interés se crea el plan. Adquirirán la titularidad de las contribuciones o aportaciones realizadas por el promotor. ÝÝ Beneficiarios: Son las personas físicas con derecho a la percepción de prestaciones, hayan sido o no partícipes. 5 Guía planes de pensiones - ¿Qué son los planes de pensiones? Comunidad Financiera Aportaciones y cobro del plan de pensiones 6 Guía planes de pensiones - ¿Qué son los planes de pensiones? Comunidad Financiera 2. APORTACIONES Y COBRO DEL PLAN DE PENSIONES 3.1. Aportaciones al Plan de Pensiones. Las aportaciones a un plan de pensiones son flexibles en cuanto al importe, periodicidad y modo. El titular puede optar por realizar aportaciones mensuales, trimestrales, semestrales, anuales o aperiódica. 3.2. Cobro del plan de pensiones Al igual que las aportaciones, el cobro del plan de pensiones también es flexible. El titular, una vez acaecido la contingencia, es el que decide cómo recuperar el dinero, bien en forma de renta financiera, o en forma de capital, es decir, que se cobran todos los derechos consolidados acumulados en forma de capital único. Se entiende por hecho causante o contingencia: ÝÝ ÝÝ Jubilación: Cuando el individuo se jubile en el Régimen de la Seguridad Social Fallecimiento: Tanto en el periodo en que se realizan las aportaciones (partícipe) como en el de cobro de prestaciones (beneficiario). Pueden generar derecho a prestaciones de viudedad, orfandad, o en su caso, en favor de otros herederos o personas designadas. ÝÝ Paro de larga duración cuando el titular se encuentre en situación de desempleo durante un período continuado superior de 12 meses, siempre que esté inscrito en el INEM y no perciba prestaciones contributivas. ÝÝ Invalidez laboral total y permanente para la profesión habitual, absoluta y permanente para todo trabajo, y la gran invalidez. A partir de 1-1-2007, dependencia severa o gran dependencia del partícipe regulada en la Ley de promoción de la autonomía personal y atención a las personas en situación de dependencia (LEY 39/2006, de 14 de diciembre). Como novedad, con la reforma fiscal, se introduce una nueva situación sujeta a rescate del plan de pensiones: a partir de 2015 se podrán recuperar las aportaciones realizadas una vez hayan transcurrido 10 años desde su aportación, que empezarán a contar a partir del 01/01/2015. 7 Guía de planes de pensiones - Aportaciones y cobro del plan de pensiones Comunidad Financiera Ventajas e inconvenientes de los planes de pensiones 8 Guía planes de pensiones - Ventajas e inconvenientes de los planes de pensiones Comunidad Financiera 3. VENTAJAS E INCONVENIENTES DE LOS PLANES DE PENSIONES La mayor ventaja que encontramos es la rentabilidad financiero fiscal. En España, las aportaciones a los Planes de pensiones son deducibles en la base imponible del IRPF, con unos límites que se explicarán más adelante, teniendo en cuenta que la base liquidable general no podrá ser negativa. El principal inconveniente de un plan de pensiones probablemente sea la relativa falta de liquidez, ya que las aportaciones de los planes de pensiones no se pueden recuperar hasta que se produzca uno de los acontecimientos nombrados en el apartado anterior. 9 Guía planes de pensiones - Ventajas e inconvenientes de los planes de pensiones Comunidad Financiera Tipos de planes de pensiones 10 Guía planes de pensiones - Tipos de planes de pensiones Comunidad Financiera 4. TIPOS DE PLANES DE PENSIONES Dentro del ámbito de la Previsión social podemos distinguir varios tipos: Prev. Social Pública: Es la que todos conocemos, la Seguridad Social, que está orientada principalmente a proveer pensiones de jubilación, invalidez y fallecimiento. Prev. Social Privada: Entra dentro del “tercer escalón” de la previsión social y es la encargada de complementar los ingresos de las pensiones públicas a través de sistemas de aseguramiento y ahorro voluntario. Las aportaciones que se pueden realizar son de dos tipos: ÝÝ Colectivos: Las que en ocasiones realizan las empresas, mediante exteriorización, para sus empleados (planes de empleo, planes de previsión social empresarial, etc.). ÝÝ ÝÝ Individuales: Son las que los propios ciudadanos podemos realizar a través de los planes de pensiones y seguros de ahorro orientados a la jubilación (Planes de Previsión Asegurados, Planes Individuales de Ahorro Sistemático, etc.). A la hora de elegir nuestro plan de pensión individual, y así complementar nuestra pensión por jubilación, tenemos que tener en cuenta algunos aspectos básicos como: ÝÝ ÝÝ ÝÝ ÝÝ Nuestro perfil como contratante (conservador, moderado o agresivo). Fiscalidad Necesidad de Liquidez Oferta y demanda en el mercado 4.1. Perfil del contratante Podemos contratar nuestro plan de pensiones en función de los activos en los que invierte como los planes de pensiones de renta fija (a largo plazo, a corto plazo o renta fija mixta) o planes de pensiones de renta variable (renta variable o renta variable mixta). ¿Qué tipo de plan de pensiones nos conviene más? 4.1.1. Planes de pensiones de renta fija Los planes de pensiones de renta fija invierten en deuda gubernamental o corporativa. Van dirigidos a un público más conservador que quiere asumir menos riesgo o que está cerca de su jubilación y desea preservar su capital. Dentro de los planes de renta fija podemos encontrar: ÝÝ Planes de pensiones de Renta Fija a corto plazo: la duración media de la cartera será inferior o igual a dos años. ÝÝ Planes de pensiones de Renta Fija a largo plazo: la duración media de la cartera será superior a dos años. ÝÝ Planes de pensiones de Renta fija mixta: como máximo se podrá invertir un 30% de la cartera en activos de renta variable. 11 Guía planes de pensiones - Tipos de planes de pensiones Comunidad Financiera 4.1.2. Planes de pensiones de renta variable Los planes de pensiones de renta variable invierten en acciones cotizadas en diferentes mercados. Este tipo de planes implican un riesgo mayor, por lo que el perfil del inversor debe ser más arriesgado o que el plazo hasta su jubilación sea largo. Al igual que en los planes de pensiones de renta fija, en los de renta variable también existen subtipos. Los planes de pensiones de renta variable mixta invierten entre el 30% y el 75% de la cartera en activos de renta variable. Los planes que invierten más del 75% de los activos en renta variable se conocen como planes de renta variable puros. 4.1.3. Otras modalidades de Planes de pensiones Existen variantes entre los planes de pensiones, como los planes dinámicos que van modificando la composición de la cartera en función de la edad del partícipe, un mecanismo anglosajón. A medida que se acerca el momento de la jubilación la cartera del plan se transforma para preservar el capital, sobre ponderando activos de renta fija y adquiriendo un perfil más conservador. Dependiendo de tu perfil de riesgo podrás escoger planes de algunas de estas categorías o crear una cartera que combine varios para adaptarla a tus necesidades, por tanto tendrás que preguntarte qué nivel de riesgo estás dispuesto a asumir y cuánto tiempo queda para tu jubilación. 12 Guía planes de pensiones - Tipos de planes de pensiones Comunidad Financiera ¿Qué diferencias existen entre un plan de pensiones y un plan de previsión asegurado? 13 Guía planes de pensiones - ¿Qué diferencias existen entre un Plan de Pensiones y un PPA? Comunidad Financiera 5. ¿QUÉ DIFERENCIAS EXISTEN ENTRE UN PLAN DE PENSIONES Y UN PLAN DE PREVISIÓN ASEGURADO? Los planes de pensiones y los planes de previsión asegurados (PPA) son alternativas de ahorro pensadas especialmente para obtener una renta adicional en el momento de la jubilación. ¿En qué se diferencian? Básicamente, en un plan de pensiones el patrimonio se garantiza por los propios activos en los que invierte el fondo, y la evolución de su valor dependerá a su vez de la evolución de los mercados financieros y del perfil del fondo contratado. Los planes de pensiones tienen más libertad de inversión. Los planes de previsión asegurados (PPA) se crearon en 2003 para ofrecer una alternativa a los planes de pensiones. Los PPA son seguros de vida-ahorro en donde las compañías aseguradoras garantizan un tipo de interés o rentabilidad mínima, mediante técnicas actuariales que analizan la probabilidad de fallecimiento del asegurado. A diferencia de los planes de pensiones, cuyo rendimiento oscila en función de los activos que componen la cartera. En ambos casos, la garantía se ve reforzada por la supervisión y control de la DGSFP, cuya misión principal es velar por los derechos de los partícipes y asegurados. ¿Qué características comparten un plan de pensiones y un PPA? No obstante, ambos vehículos de inversión y ahorro comparten características La relativa iliquidez es una característica que se repite en ambos vehículos puesto que no es posible rescatarlo en cualquier momento. Sólo es posible rescatar el importe del plan bajo ciertos supuestos tasados y sujetos a la legislación vigente. La fiscalidad ventajosa que se materializa en que las aportaciones realizadas a un plan de pensiones reducen la base imponible del IRPF y se difiere el pago impositivo hasta el momento de su rescate. La facilidad de traspaso que permite cambiar de entidad o plan de pensiones sin tener que tributar, pudiendo así beneficiarse de bonificaciones. Por tanto, tenemos que preguntarnos cuál es la mejor opción para nuestra jubilación, un plan de pensiones o un PPA. Si quieres saber el rendimiento que obtendrás sin correr riesgos en función de los altibajos del mercado, la mejor opción seguramente serán los planes de previsión asegurados. Pero los planes de pensiones pueden tienen más libertad para invertir en distintos activos y pueden reportar mejores resultados. ¿Qué eliges? 14 Guía planes de pensiones - ¿Qué diferencias existen entre un Plan de Pensiones y un PPA? Comunidad Financiera Fiscalidad de los planes de pensiones 15 Guía planes de pensiones - Fiscalidad de los planes de pensiones Comunidad Financiera 6. FISCALIDAD DE LOS PLANES DE PENSIONES 6.1. ¿Cómo tributan las aportaciones a un plan de pensiones? Los planes de pensiones tienen un beneficio fiscal innegable; esto se debe a que las aportaciones realizadas a un plan de pensiones disminuyen la base imponible del IRPF y por tanto, reducen la cantidad de impuestos que tiene un contribuyente que pagar o permiten incrementar el importe de devolución de Hacienda. Pero tengamos en cuenta que esta reducción de los impuestos a pagar no es más que un diferimiento del pago del impuesto de la renta hasta el momento del rescate. La reducción por las aportaciones tiene un límite; con la reforma fiscal, las aportaciones a los planes de pensiones desgravarán hasta alcanzar el límite financiero de los 8.000 euros independientemente de la edad que se tenga, ya no se hará distinción entre mayores y menores de 50 años como anteriormente o el 30% de los rendimientos netos del trabajo y actividades económicas. Tramos de edad Límite de Aportaciones Límite de Reducción Límite de cónyuge Hasta 31/12/2014 > 50 años 10.000 euros 30% de los rend. 2.000 euros < 50 años 12.500 euros 50% de los rend. 2.000 euros Desde el 01/01/2015 Límite de Aportaciones Límite de Reducción Límite cónyuge 8.000 euros 30% de los rend 2.500 euros No hay tramos de edad 6.2. ¿Cómo tributa el rescate de un plan de pensiones? En el momento del rescate del plan de pensiones, sea cual sea el motivo del rescate del plan de pensiones e independientemente de quien lo cobre y la forma del rescate, las prestaciones del plan de pensiones tributan como rendimiento del trabajo en la Declaración de la Renta. De este modo, dependiendo del nivel de ingresos del contribuyente se pagarán más o menos impuestos, ya que las prestaciones percibidas elevan la base imponible general. En el caso de que el rescate del plan de pensiones haya sido por fallecimiento, el beneficiarios que disponga del importe del plan de pensiones estará obligado a tributar por las cantidades percibidas en su Declaración de la Renta y no estará sujeto al Impuesto de Sucesiones. Los contribuyentes que hayan realizado aportaciones al plan de pensiones antes del 31 de Diciembre de 2006, tendrán en cuenta que: ÝÝ Si la prestación se recibe de forma periódica (renta) en un tiempo determinado, todo el cobro se sumará a la renta del trabajo. Con la reforma fiscal, los tipos impositivos a los que tributan las rentas generales se reducen al 20 - 47% en 2015 y al 19 - 45% a partir de 2016; dependerá de la comunidad autónoma en la que nos encontremos. 16 Guía planes de pensiones - Fiscalidad de los planes de pensiones Comunidad Financiera ÝÝ Si la prestación se recibe en un solo cobro (capital) las prestaciones derivadas de las aportaciones realizadas hasta 31 de Diciembre de 2006, quedan exentas de tributación el 40% y por tanto, sólo tributa el 60% de esa parte; siempre que hayan transcurrido más de 2 años desde la primera aportación y si se saca el dinero en el ejercicio en que se jubiló el inversor o en los dos siguientes (nuevo cambio de la reforma fiscal). El resto de las prestaciones realizadas a partir del 1 de Enero de 2007 no tienen beneficio fiscal cuando se rescata, con independencia de la forma de rescate. El País Vasco es la única región que mantiene la reducción del 40% para las rentas percibidas en forma de capital de un plan de pensiones. 6.3. Régimen transitorio para los planes de pensiones con la reforma fiscal Existe un régimen transitorio para los contribuyentes que ya se hayan jubilado y todavía no hayan cobrado el plan de pensiones: Contribuyentes jubilados entre 2009 y 2014: tendrán de plazo ocho ejercicios desde la fecha de su jubilación para rescatar el plan con este beneficio fiscal. Contribuyentes jubilados antes de 2009: podrán aplicar la reducción del 40% si recuperan el dinero antes del 31 de diciembre de 2016. Disponen, pues, de un año. 17 Guía planes de pensiones - Fiscalidad de los planes de pensiones Comunidad Financiera Datos relevantes acerca de los planes de pensiones 18 Comunidad Financiera 7. DATOS RELEVANTES ACERCA DE LOS PLANES DE PENSIONES Nos gustaría compartir una serie de datos relacionados con el tema para su reflexión. 1) Sigue aumentando el número de años que vivimos después de la jubilación. La esperanza de vida en España es de 87 años para las mujeres y de 83 para los hombres. Somos el cuarto país de Europa con menor tasa de ocupación entre los mayores de 65 años. En 2014 los mayores de 65 años representan el 20% de la población mientras en 1980 eran sólo el 15% y dentro de quince años serán el 25%. Jamás, hasta ahora, había ocurrido en Europa un crecimiento de la población con una tasa tan baja de nacimientos. 2) En el sistema actual de reparto de la Seguridad Social donde los trabajadores activos pagan las pensiones de los jubilados, y con la estructura actual de la población, puede llegar a suceder que el Estado se vea imposibilitado a mantener el poder adquisitivo de las pensiones públicas a no ser que adopte otras fórmulas de financiación para acometer este gasto. El Fondo de Reserva de la Seguridad Social se descapitaliza año tras año. Las elevadas tasas de paro acentúan aún más el problema. 3) El Estado ofrece importantes ventajas fiscales con el objeto de fomentar la contratación de planes de pensiones. Las aportaciones a estos planes reducen la base imponible del Impuesto de la Renta. 4) Según estudios realizados, las razones para invertir en un plan de pensiones son acumular ahorro para la jubilación (60%), la desgravación fiscal (32%) y la rentabilidad financiera (31%). 5) Para materializar nuestras inversiones los españoles solicitamos información principalmente a nuestro banco en un 60% de los casos o también a nuestros familiares y amigos, en un 19%. 6) En la Europa del norte la mayoría de la gente, ahorra para su jubilación invirtiendo en acciones (86%) frente a un mero 25% que hace lo mismo en España. 7) Según los estudios que anualmente publica el profesor Pablo Fernández observamos que en España En el periodo diciembre 1999 - diciembre 2014, la rentabilidad anual media del IBEX 35 fue 3,28%, la de los bonos del Estado a 15 años 5,83% la rentabilidad media de los fondos de pensiones 1,2%. Entre los 313 fondos de pensiones con 15 años de historia, sólo 21 superaron la rentabilidad del IBEX 35, y sólo 1 superó la rentabilidad de los bonos del Estado a 15 años. Los fondos de pensiones tenían (diciembre 2014) 7,8 millones de partícipes y un patrimonio de €63.930 millones. “58 fondos tuvieron rentabilidad promedio ¡negativa!”. También se muestran los resultados de un experimento con 248 escolares que consiguieron mayor rentabilidad promedio que los fondos de pensiones en renta variable en 2002-12: la rentabilidad media de los escolares fue 105%, la de los fondos de pensiones 34% y la de los fondos de inversión 71%. 19 Guía planes de pensiones - Datos relevantes acerca de los planes de pensiones Comunidad Financiera 7.1. Los efectos de una mala elección de los fondos de pensiones A la vista de los datos, en muchos casos los inversores en fondos de pensiones pierden la desgravación fiscal tan cacareada, vía comisiones, gastos e ineficiencias en la gestión, sobre todo si tienen la desgracia de elegir un mal plan, pues la diferencia de rentabilidad entre el mejor plan y el peor oscila alrededor del 18% anual. De esa forma, en lugar de ahorrar para la vejez, con los planes de pensiones muchas personas se descapitalizan. Esto sucede porque en España, contratamos el plan de pensiones y nos despreocupamos de vigilar los rendimientos que éste nos genera. Así el 82% de los titulares de un plan de pensiones desconoce su rentabilidad y un 71% las comisiones que satisface por la gestión de los mismos. Lo grave del asunto es que la mayoría pagamos a pesar de las últimas reducciones y de la competencia estas comisiones por una gestión más que mediocre de nuestro dinero. Seamos honestos y entonemos el mea culpa. La responsabilidad última de que nuestro dinero esté mal gestionado es nuestra al no realizar un seguimiento de la rentabilidad, ni un análisis previo a la elección de los mismos. Y es que los españoles dedicamos el triple de tiempo a la adquisición de un coche (36 días), que a seleccionar nuestro plan. La triste realidad de los hechos no implica que los planes de pensiones no resulten un producto de ahorro e inversión muy aconsejable, especialmente si para su elección seguimos unas pautas muy sencillas. 7.2. La inversión inteligente en planes de pensiones 7.2.1. Evalúa qué tipo de plan se ajusta a tus necesidades a) Un plan que replique un índice. En este caso optamos por un plan que se comprometa a obtener por ejemplo el mismo nivel de rentabilidad que el activo donde invierte. En estos casos, y en la medida en que no vamos a exigir una gestión extraordinaria, lo que más importa es satisfacer unas comisiones bajas. Cualquier décima adicional de rentabilidad que podamos alcanzar se convierte al final en muchísimo dinero, especialmente, si vamos a plazos de inversión muy largos. Veamos un ejemplo: Invirtiendo 6.000 € anuales durante 10 años, con una rentabilidad de un 8% obtendremos un capital final de 93.782, pero si la rentabilidad anual media fuera del 6,9% el capital sería 88.201 €. Esa diferencia se multiplica convirtiéndose en 36.446 €, 138.996 € o 249.65 € si la inversión es a veinte, treinta o treinta y cinco años respectivamente. Un plan de pensiones con comisiones bajas nos ayuda a conseguir nuestro objetivo. b) Elegir un plan de gestión activa. En ese caso, para elegir el plan no tienes más que seguir los mismos consejos que ofrecemos para la elección de fondos de inversión. 7.2.2. Comience a invertir cuanto antes Pongamos el caso de dos amigos, Pedro y Juan. El primero empieza invirtiendo 1.800 € anuales a partir de los 25 años y mantiene la inversión durante 10 años, pero a los 35 se mete en una hipoteca y deja de hacer aportaciones. Juan, que gana lo mismo que él, gasta más de joven y no ahorra nada, pero a los 35 años decide empezar a destinar la misma cantidad, es decir 1.800 euros anuales, y continúa manteniendo esa aportación hasta los 65. Así, Juan ahorra y aporta 1.800 € anuales más que Pedro durante 20 años, es decir, aporta 36.000 € más. Sin embargo, el capital final, suponiendo un 8% de rentabilidad anual en ambos casos, es de 283.383 € para Pedro y de 220.222 € para Juan. La idea de sacrificarse desde joven durante unos años, para poder disponer después de un mayor capital funciona. 20 Guía planes de pensiones - Datos relevantes acerca de los planes de pensiones Comunidad Financiera Si comienza a ahorrar en fondos de pensiones desde joven las aportaciones que tendrá que realizar a posteriori serán menores. De igual manera, si comienza joven podrá optar por fondos de pensiones que asuman más riesgos, y consecuentemente sean potencialmente más rentables. Si comienza en una edad más cercana a la jubilación no podrá asumir tantos riesgos y por tanto las rentabilidades potenciales serán menores. El 60% de las personas activas del norte de Europa (el 95% en Holanda) ya tienen un plan, pero en España sólo un 30% dispone de uno. Ello puede ser debido a que aquí la confianza en el Estado es mucho mayor, incluso a pesar de que sólo el 9% de los españoles en activo, conoce cuál será el importe de su pensión de jubilación. 7.2.3. Si no dispone de dinero para iniciar un plan, puede endeudarse La rentabilidad a medio-largo plazo de un buen plan de jubilación es superior al coste del dinero con la ventaja adicional de que usted se puede desgravar de las aportaciones que realiza pudiendo capitalizarlas. Si elige un buen plan, algo que es muy sencillo, la rentabilidad financiero-fiscal de un plan de pensiones será siempre superior al coste del préstamo. Véase Planes de Pensiones vs Fondos de Inversión (para rentas bajas). 7.2.4. Realice aportaciones periódicas de forma sistemática Además de comenzar a aportar desde temprana edad, realizar ingresos periódicos puede mejorar de forma considerable la rentabilidad final. Si aporta de forma periódica, cuando el plan de pensiones baja, está comprando más participaciones a precios más bajos. Si ha elegido un buen plan cuando éste se recupere esas aportaciones le reportará una gran rentabilidad. 7.2.5. Realice aportaciones extraordinarias en momentos clave Considere realizar aportaciones extraordinarias cuando éste haya sufrido una caída superior al 25% desde máximos siempre que confíe en la labor de los gestores del plan. El tiempo será su aliado y si ha elegido un buen plan éste le recompensará con creces. La paciencia es su aliada en la inversión inteligente y afortunadamente para algunos, los planes de pensiones no se pueden rescatar salvo circunstancias específicas. 7.2.6. Amortigüe riesgos en función del tiempo que le reste para la jubilación A medida que se acerca el tiempo en que va a dejar de percibir rentas del trabajo conviene reducir los riesgos que asume con su plan de pensiones. Puede optar por: a) un plan con objetivo predeterminado de rentabilidad a largo plazo que invierta un porcentaje mayor en activos sin riesgo bien conforme se alcance la rentabilidad absoluta prevista o bien conforme se acerque la edad de jubilación. b) efectuar traspasos a un plan de menor riesgo como los de renta fija estatal si prevé rescatar el plan próximamente. c) tenga en cuenta tanto su perfil de riesgo, como la posible evolución de los mercados financieros. Considere la inversión en planes integrado en el conjunto de su patrimonio, considerando éste como una unidad de inversión y riesgo. Al jubilarse puede vender otros activos o percibir rentas de alquileres que hay que considerar. 21 Guía planes de pensiones - Datos relevantes acerca de los planes de pensiones Comunidad Financiera La educación financiera y la jubilación 22 Guía de bolsa - ¿qué son las operaciones corporativas? Comunidad Financiera 8. LA EDUCACIÓN FINANCIERA Y LA JUBILACIÓN David Carrasco, director del Instituto de BBVA de Pensiones, explicó la importancia de mejorar nuestra educación financiera para mantener nuestra calidad de vida en el futuro y gestionar nuestra jubilación. Cabe destacar que el primer país en el que se puso en marcha un sistema de pensiones fue Alemania (1883). En aquel momento la edad de jubilación inicial fue de 70 años. 8.1 Las pensiones en España El fenómeno de la longevidad Vivimos más y con mejor salud Con una situación en que la pirámide poblacional está cambiando de manera acelerada, los retos que se plantean principalmente son: ÝÝ ¿Seremos capaces de tener un sistema de pensiones financieramente sostenible? ÝÝ ¿Seremos capaces de pagar unas pensiones suficientes? Sostenibilidad: Relación afiliados-pensiones (España y CCAA 2001-2013) 23 Guía planes de pensiones - La educación Financiera y la Jubilación Comunidad Financiera Sostenibilidad: proporción cotizantes-pensionistas 2004-2012 Sostenibilidad: proporción cotizantes-pensionistas 2004-2012 Suficiencia: pensión media anual (altas de jubilación) y PIB por ocupado (2013) 24 Guía planes de pensiones - La educación Financiera y la Jubilación Comunidad Financiera Suficiencia: pensión media anual (altas de jubilación) y PIB por ocupado (2013) La correlación entre AuMs (activos bajo gestión) y PIB sistemas es negativa, por tanto cuanto más generoso es el sistema público menores son los AuMs en sistemas privados y viceversa. 8.2 Sistema privado: España, con retraso En las pensiones públicas existe una necesidad de reducción para garantizar su sostenibilidad financiera futura. Por otro lado, en las pensiones privadas hay un bajo punto de partida comparado con otros países europeos o de la OCDE 25 Guía planes de pensiones - La educación Financiera y la Jubilación Comunidad Financiera Sostenibilidad y suficiencia: España vs OCDE Los flujos migratorios también fueron negativos en España durante 2011 (-37.699 personas), 2012 (-142.552 personas) y primer semestre de 2013 (-124.915 personas). 8.3. Principales reformas en España Las principales reformas en España han sido: ÝÝ Edad de jubilación: incremento gradual de la edad de jubilación (de 66 a 67 años entre 2013 y 2027 aumento de un mes por año entre 2013 y 2022 y dos meses por año entre 2019 y 2027). ÝÝ Jubilación anticipada: aumento progresivo de la edad de jubilación anticipada desde el rango actual (60/61 a 65 años) a otro entre 63 y 67 años (para acceder al retiro anticipado se exige 33 años de contribuciones y la pensión se reduce un 7,5% por cada año que se anticipa el retiro. ÝÝ Incremento anual de la pensión: el incremento nominal anual oscila entre 0,25% y el IPC +0,50%. La cifra anual dependerá de la evolución de los ingresos y gastos de la Seguridad Social. ÝÝ Período de cálculo de la pensión: se incrementa desde 15 a 25 años (periodo transitorio entre 2013 y 2022). ÝÝ Fórmula de cálculo: se requiere un mínimo de 15 años de contribuciones para tener derecho a una pensión (50%). A partir de ahí, la pensión se incrementa un 2,27% por cada año adicional entre los 15 y 37 años cotizados. La pensión completa se alcanza a los 67 años con 37 años cotizados. ÝÝ Factor de sostenibilidad: a partir de 2019 la pensión inicial se vincula a la evolución de la esperanza de vida. El objetivo es facilitar el mismo importe al cabo de toda la vida a personas de diferentes generaciones En resumen la jubilación ordinaria depende a cada edad de: (ver tabla en la siguiente página) 26 Guía planes de pensiones - La educación Financiera y la Jubilación Comunidad Financiera 27 Guía planes de pensiones - La educación Financiera y la Jubilación Comunidad Financiera Conclusión 28 Guía de bolsa - ¿qué son las operaciones corporativas? Comunidad Financiera 9. CONCLUSIÓN En las próximas décadas, para poder cobrar una pensión pública: ÝÝ Trabajaremos más, será necesario trabajar más años (37 frente a 35). ÝÝ Nos jubilaremos más tarde, a los 67 o puede que más tarde, en la medida que tengan lugar nuevas reformas en el futuro. ÝÝ Y además, la pensión será más baja, por la evolución demográfica, lo que exigirá nuevas reformas para limitar el gasto y que el sistema siga siendo sostenible. Pero a pesar de las recientes reformas, el sistema público confronta importantes desafíos. ÝÝ El envejecimiento de la población española, derivado de la creciente longevidad y la insuficiente natalidad afecta a la sostenibilidad y suficiencia de las pensiones públicas. ÝÝ Existen riesgos de que en el futuro las pensiones públicas, de las que dependerá 1/3 de la población en las próximas décadas, sean insuficientes para evitar situaciones de pobreza. ÝÝ Hay un elevado grado de desconocimiento, lo que hace imprescindible potenciar la información a la ciudadanía para mitigar los riesgos futuros. 29 Guía planes de pensiones - Conclusión Comunidad Financiera Comunidad Financiera Tel: 963 386 976 www.rankia.com 30 Guía planes de pensiones - Conclusión Comunidad Financiera