Manual de Administración de Convenios de Doble Tributación ONU

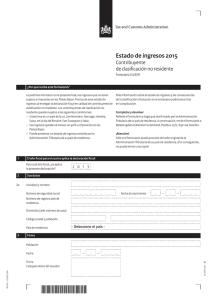

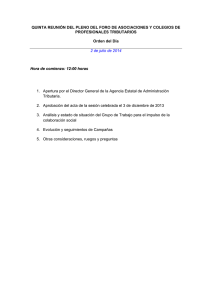

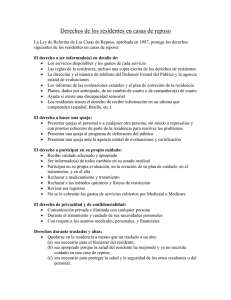

Anuncio