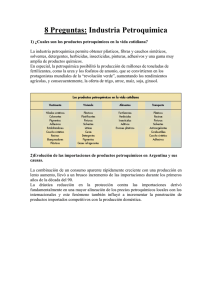

71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 71.06 ESTRUCTURA ECONÓMICA ARGENTINA Industria Petroquímica Básica Profesor: Ing. Juan Texido Alumnos: Challier, Cristian D’Alessando, Melina Delgado, Joaquín A. Favre, Milagros Guiterrez, Mariana Lagarde, Melanie Tejeda Barbeito, Carla Pesarini, Paula 93035 92718 88266 92526 91913 92848 92737 92521 Página 1 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Índice: ÍNDICE...............................................................................................¡ERROR! MARCADOR NO DEFINIDO. INTRODUCCIÓN ..................................................................................................................................... 3 ABORDAJE A LAS CARACTERÍSTICAS TECNOLÓGICAS DE LA RAMA ......................................................... 5 Tecnologías en general .............................................................................................................. 5 Tecnología de Producto ......................................................................................................... 5 Tecnología de Proceso ........................................................................................................... 8 Tecnología de gestión ............................................................................................................ 8 ABORDAJE A LAS CARACTERÍSTICAS DE LA INDUSTRIA PETROQUÍMICA BÁSICA A NIVEL MUNDIAL .... 10 INDUSTRIA PETROQUÍMICA EN EGIPTO ............................................................................................... 22 Visión general del sector ......................................................................................................... 22 Ventajas competitivas y capacidades ...................................................................................... 24 Exportaciones .......................................................................................................................... 25 Importancia de la Petroquímica y Gas Natural en la economía de Egipto .............................. 25 El sector petroquímico es uno de los más dinámicos de la economía egipcia. ...................... 25 Apoyo político fuerte para la industria petroquímica ............................................................. 27 Proyectos vigentes actualmente ............................................................................................. 29 ABORDAJE A LAS CARACTERÍSTICAS DE LA INDUSTRIA PETROQUÍMICA BÁSICA EN ARGENTINA ......... 30 Producción Industria Petroquímica Básica .............................................................................. 30 Producción de Petróleo y Gas natural ..................................................................................... 31 Organización en polos y redes................................................................................................. 33 Producción, exportación, importación y consumo aparente de productos petroquímicos.... 35 CONCLUSIONES .................................................................................................................................... 45 Nivel global .............................................................................................................................. 46 Situación en Egipto .................................................................................................................. 47 Nivel nacional .......................................................................................................................... 48 Comparación entre Argentina y Egipto ................................................................................... 49 BIBLIOGRAFÍA UTILIZADA .................................................................................................................... 50 Página 2 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Introducción La industria Petroquímica es aquella que utiliza el petróleo o el gas natural como materias primas para la obtención de productos químicos. Los productos petroquímicos incluyen todas las sustancias químicas que de ahí se derivan. La industria petroquímica moderna data de finales del siglo XIX. La mayor parte de los productos petroquímicos se fabrican a partir de un número relativamente pequeño de hidrocarburos, entre ellos el metano, el etano, propano, butano y los aromáticos que derivan del benceno, entre otros. Los procesos para la obtención de dichos productos se llevan a cabo en refinerías e implican cambios físicos y químicos de los hidrocarburos. Ésta exige importantes medidas de seguridad para evitar los daños ambientales ya que sus procesos son potencialmente contaminantes y de alto impacto medioambiental. Cuando de petroquímica básica se trata, se han establecido diferentes nomenclaturas para facilitar el intercambio de información entre distintos países del mundo. En este trabajo presentamos tres tipos de nomenclaturas distintas. Las mismas fueron definidas por las Naciones Unidas y el Mercosur. Bajo la autoría de las Naciones Unidas se encuentran la "Clasificación Industrial Internacional Uniforme" y la "Clasificación Uniforme para el Comercio Internacional". La primera fue creada en 1948 para el ordenamiento general de las actividades económicas. Se clasifican según Sección, División, Grupo y Clase, los códigos asociados a la Industria Petroquímica Básica son: Sección: C Industrias Manufactureras División: 20 Fabricación de sustancias y productos químicos Grupo: 201 Fabricación de sustancias químicas básicas, de abonos y compuestos de nitrógeno y de plásticos y caucho sintético en formas primarias Clase: 2011 Fabricación de sustancias químicas básicas Luego, los códigos asociados por la "Clasificación Uniforme para el Comercio Página 3 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Internacional" son de acuerdo a Grupos: 511 Hidrocarburos ncp., y sus derivados halogenados, sulfonados, nitrados o nitrosados 522 Elementos químicos inorgánicos, óxidos y halogenuros Finalmente, la nomenclatura establecida por el Mercosur para ordenar la actividad de comercio exterior en el Bloque Económico consiste en una desagregación de 8 dígitos. Los dos primeros hacen referencia a 'Capítulos', los siguientes 4 corresponden a 'Partidas'. En este caso, los dígitos asociados a la Industria Petroquímica Básica son: Sección: VI. Productos de las industrias químicas o de las industrias conexas. Capítulos: 28 Productos químicos inorgánicos; compuestos inorgánicos u orgánicos de los metales preciosos, de los elementos radiactivos, de metales de las tierras raras de isótopos. 29_Productos químicos inorgánicos. Página 4 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Abordaje a las características tecnológicas de la Rama Tecnologías en general Se llama tecnología a todo conocimiento aplicado a la corrección de un fin, tal como la satisfacción de una necesidad o un deseo. Las tecnologías se clasifican en: Tecnología de producto: involucra a las características particulares de un producto industrial, es decir sus especificaciones. Tecnología de proceso: involucra a las características particulares de un proceso industrial de fabricación, es decir sus especificaciones. Tecnología de gestión: involucra a las herramientas empleadas en la gestión de una organización industrial en cada una de sus áreas funcionales (ejemplo: software para gestión de la producción, metodologías para gestión de stocks, entre otras) Tecnología de uso: involucra a los conocimientos, técnicas y destrezas requeridos para hacer uso efectivo de productos y servicios industriales Tecnología de Producto La Petroquímica Básica es el primer eslabón de la cadena de valor de la industria petroquímica. Encargada de producir compuestos químicos básicos o elementales, los cuales se utilizan como insumos de los eslabones ulteriores de dicha industria, en los cuales se elaboran los productos ‘intermedios’ y ‘finales’. A continuación se encuentra una tabla en donde se incluye a los principales productos de la Petroquímica Básica y sus principales características: Página 5 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Página 6 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Página 7 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Tecnología de Proceso La tecnología de procesos cumple un papel importante en la industria química y de hidrocarburos, permite mejorar la utilidad económica de un proceso, una vez puesto en operación. Para lograr lo anteriormente nombrado se deben considerar diferentes aspectos, entre ellos; todos los relacionados con el desarrollo del proceso, la tecnología disponible y la existente en el mercado, el presupuesto, y por supuesto, los objetivos. Con la optimización de la combinación de estos aspectos de podrán obtener rendimientos altos en la productividad. Si se dispone de mayor información, las decisiones serán mucho más acertadas. Así mismo será de gran utilidad trabajar eficientemente con empresas que venden e implementan tecnologías. Tecnología de gestión Las TICs Industriales son las ‘Tecnologías de la Información y la Comunicación’ aplicadas en el ámbito de la producción industrial. La importancia de estas tecnologías en dicho ámbito es creciente desde hace décadas y su aplicación efectiva se constituye como un aspecto en muchos casos ineludible para competir con suceso en los mercados. En este sentido, y dentro del ámbito de las TICs Industriales, el término SEGOTI (‘Sistemas Electrónicos de Gestión y Operación Técnico Industriales’) hace referencia a la completa integración, mediante redes informáticas, de elementos tales como procesadores, equipamientos de control, sensores, elementos de accionamiento, controladores, robots, instrumental de medición de parámetros físicos, químicos, etc., y terminales informáticas Página 8 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 (computadoras), para llevar adelante, en forma integrada, la gestión de la operación técnica de una instalación industrial, y su gestión administrativa, económica y financiera. Esos sistemas y sus elementos constitutivos operan sobre los activos fijos y sobre el flujo de producción, procesando asimismo aspectos comerciales, económicos y financieros de la empresa (así como, en caso de haberse diseñado para cumplir tal función, de otras empresas que integran la cadena de valor), permitiendo tomar, en tiempo real, decisiones necesarias para optimizar el volumen de producción de un amplio abanico de productos, ajustar aspectos de calidad, analizar efectos sobre las utilidades, en el retorno del capital invertido y en el uso de recursos de todo tipo. Por supuesto, las TICs Industriales en general y los SEGOTI en particular tienen una aplicación creciente en la industria de alta competitividad en el mundo, incluida la asociada a la Rama analizada en esta guía. Página 9 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Abordaje a las características de la industria petroquímica básica a nivel mundial Resulta de suma importancia realizar un estudio de la industria a nivel mundial para comprender las posiciones de los distintos jugadores y sus ventajas y desventajas competitivas. A continuación pasamos a realizar dicho análisis. Actualmente la industria petroquímica domina la mayor parte de la producción de químicos. El metanol, el amoniaco, las olefinas y los aromáticos son considerados como precursores de los petroquímicos de primer nivel; sin embargo, por su característica de “commodities”, también son los más vulnerables a factores de mercado como la sobrecapacidad y la volatilidad en los costos de la materia prima. Los precios de los energéticos han causado un cambio en la competitividad por regiones, provocando que los productos de Medio Oriente sean los de mayor competitividad en cualquier mercado debido precisamente a sus bajos costos de producción. Medio Oriente tuvo en 2006 costos de producción promedio del etileno de 150 USD/ton. Los precios más altos de crudo y gas natural los tuvo Norteamérica en 2006, creando una desventaja competitiva con costos de producción de 350 a 500 USD/ton. Las 7 empresas petroquímicas líderes en el mercado por su diversidad de productos son: Dow, Exxon Mobil Corp, SABIC, Royal Dutch/Shell, SINOPEC, Ineos y Lyondell. A continuación presentamos un cuadro en el cual se indican la capacidad de producción total de productos de la petroquímica básica de dichas empresas. Página 10 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Principales Productores Petroquímicos 2010 (capacidad anual en miles de toneladas métricas) Compañía Etileno Propileno Benceno Xilenos 1 Dow 10189 3091 2005 2 Exxon Mobil Corp. 7989 7406 3230 5000 3 SABIC 7113 731 233 4 Royal Dutch/Shell 6482 6116 3242 5 Lyondell 4749 2974 6 SINOPEC 4352 7 Ineos 4236 Metanol Tolueno Total 405 15690 2129 25754 2192 216 10485 1088 450 1281 18659 1136 269 620 579 10327 4652 2157 3453 440 1522 16576 2345 605 7186 En el siguiente cuadro se indica para cada una de las empresas listadas en el punto anterior el origen del capital, año de fundación, cantidad de empleados y facturación anual en los años indicados (2011 y 2012) en billones de dólares, indicando si se dedica o no a actividades petroleras. Compañía Origen del Capital Año de Fundación Cantidad de Empleados Facturación anual (billones de dólares) Actividad petrolera Dow Estados Unidos 1897 43203 56,786 (2011) no 2 Exxon Mobil Corp. Estados Unidos 1999 76900 453,123 (2012) si 3 SABIC Arabia Saudita 1976 40000 51 (2011) no 4 Royal Dutch/Shell Gran Bretaña – Holanda 1907 87000 467,153 (2012) si 5 Lyondell Estados Unidos 2007 14000 51 (2011) no 6 SINOPEC China 2000 639690 455,185 (2012) si 7 Ineos Gran Bretaña 1998 15000 43 (2013) si 1 Los 10 principales importadores de productos del grupo 5119 de la “Clasificación Uniforme para el Comercio Internacional” y sus correspondientes montos totales de Página 11 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 importación fueron: País Monto Total Importado (millones US$) Porcentaje de la importación mundial (%) China 20.880,7 21,4 Bélgica 9.017,5 9,2 EE.UU. 7.155,0 7,3 Otras Asias 6.817,4 7,0 Países Bajos 5.878,0 6,0 República de Korea 5.675,9 5,8 Alemania 5.273,6 5,4 México 3.786,0 3,9 Francia 3.214,3 3,3 En cuanto a las exportaciones de productos petroquímicos a partir del año 2010 podemos ver un crecimiento notable en distintos países del mundo y a nivel mundial. La siguiente tabla muestra las exportaciones (totales anuales, en millones de dólares) de los productos del grupo 5119 de la SITC para el período 2008-2011, para los siguientes países: Exportaciones totales anuales [millones de U$S] 2008 2009 2010 2011 EE.UU. 8076,1 6261,4 7939,8 9578,2 Canadá 2802,9 1564,5 2412,3 2748,4 China 2229,4 1861 2508 4263,3 Corea del Sur 7525,5 5754,8 7583,7 11261,2 Japón 7673,5 7112,2 8287,2 10409,2 Total mundial 71100 52000 71600 93900 Página 12 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Exportaciones totales anuales en millones de U$S 12000 10000 EE.UU. Canadá China Corea del Sur Japón 8000 6000 4000 2000 0 2008 2009 2010 2011 En cuanto al crecimiento anteriormente mencionado podemos ver que países como EE.UU., Corea del Sur y Japón tienen la mayor participación porcentual en las exportaciones respecto a los totales anuales. Nuevamente, el siguiente cuadro corresponde a productos del grupo 5119 de la SITC: Participación de las exportaciones respecto de los totales anuales [%] 2008 2009 2010 2011 EE.UU. 11,4 12,0 11,1 10,2 Canadá 3,9 3,0 3,4 2,9 China 3,1 3,6 3,5 4,5 Corea del Sur 10,6 11,1 10,6 12,0 Japón 10,8 13,7 11,6 11,1 Resto del mundo 60,2 56,6 59,9 59,3 Página 13 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Participación de las exportaciones respecto de los totales. Año 2008 11% 4% 3% 11% 60% 11% EE.UU. Canadá China Corea del Sur Japón Resto del mundo Participación de las exportaciones respecto de los totales. Año 2009 12% 3% 4% 11% 57% 14% EE.UU. Canadá China Corea del Sur Japón Resto del mundo Participación de las exportaciones respecto de los totales. Año 2010 11% 3% 4% 11% 60% 12% EE.UU. Canadá China Corea del Sur Japón Resto del mundo Página 14 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Participación de las exportaciones respecto de los totales. Año 2011 10% 3% 5% 12% 59% 11% EE.UU. Canadá China Corea del Sur Japón Resto del mundo Los países anteriormente mencionados ocupan los siguientes puestos en el ranking mundial de productores de gas natural: Puesto Pais Producción (m3) Año 2 Estados Unidos 651.300.000.000 2011 est. 3 Canadá 160.100.000.000 2011 est. 7 China 102.700.000.000 2011 est. 51 Japón 3.298.000.000 2011 est. 69 Corea del Sur 539.300.000 2011 Página 15 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 De acuerdo al ranking mundial de productores de gas, los países más relevantes son: Por otro lado, los países menos relevantes en la producción de gas natural en la escala mundial son: Aruba, Bulgaria, Grecia, Eslovenia, Georgia, Kirguistán, Camerún, Barbados, Albania, Afganistán y Tayikistán. Observando la información recopilada sobre el origen de las empresas con mayor capacidad de producción total de productos de la petroquímica básica y los países con mayor producción de gas natural, podemos inferir que la presencia de gas natural en el propio territorio es un factor muy influyente a la hora de poder desarrollar la industria petroquímica básica en un país. Página 16 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Esto es así porque la presencia de gas natural en el propio territorio presenta una ventaja a la hora de salir a competir en el mercado mundial de productos petroquímicos. Permite obtener más bajos costos de producción de petroquímicos, lo que torna muy competitivos a sus productos pudiendo abarcar un mayor porcentaje del mercado y así, con los ingresos obtenidos, poder seguir desarrollando su industria. Más allá de esto, el hecho de contar con una baja producción de gas natural en el propio territorio no es un impedimento para poder desarrollar esta industria, como sucede en el caso de China. País que importa gas natural por un valor de 16 millones de dólares más de los que produce y es el origen de una de las 7 empresas con mayor capacidad de producción total de productos de la petroquímica básica. Se adjunta la información recopilada por la ‘Clasificación Uniforme para el Comercio Internacional’ del grupo 511. Este incluye a 10 de los 12 principales compuestos de la petroquímica básica (los únicos compuestos no incluidos en dicho grupo son el amoníaco y el sulfuro de carbono). Por otra parte, se incluyen en dicho grupo a ciertos compuestos correspondientes al eslabón ‘intermedio’ del sector. Página 17 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Página 18 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Con respecto al ranking mundial de productores de petróleo se detalla en el siguiente cuadro la posición de los productores relevantes en el mundo de acuerdo con su producción de petróleo, medida en barriles por día. De acuerdo con el criterio establecido por la cátedra, se considerarán “productores relevantes” a aquellos países que ocupan los primeros veinte puestos en el ranking mundial. Los mismos se muestran en el siguiente cuadro: En cuanto a los países de mayor interés, se detalla a continuación la posición que los mismos ocupan en el ranking mundial junto con sus respectivas producciones de petróleo: Puesto Pais Producción barribles por dia Año 3 Estados Unidos 9.056.000 2009 est. 5 China 3.991.000 2010 est. 7 Canadá 3.289.000 2011 est. 49 Japón 132.700 2012 est. 85 Corea del Sur 7.378 2004.000 Para el desarrollo de la industria petroquímica nacional, el contar con petróleo en el Página 19 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 propio territorio tiene una importancia fundamental. En primer lugar, el petróleo es la materia prima de esta industria, y el contar con éste implica que no se tendrá la necesidad de importarlo antes de ser procesado. Importar el crudo significaría un gasto mayor para la industria nacional, puesto que se estaría pagando indirectamente el costo de la extracción realizada en otro país, además de los gastos de transporte. En segundo lugar, el petróleo es un recurso natural no renovable, y es de vital importancia señalar que el petróleo es uno de los productos que forman parte del grupo de los commodities. Éste término se refiere a materias primas a granel, que se transan en mercados internacionales, las cuales tienen un valor que viene dado por el derecho del propietario a comerciar con ellos, y no por el derecho a usarlos. Es decir, el hecho de que se encuentre en territorio nacional implica que pueden tomarse todas las decisiones sobre las políticas más adecuadas para el uso del mismo y generar alternativas de riesgo/retorno de inversión, siempre que se cuente con el capital y la tecnología necesarios para llevar a cabo la explotación sin intromisión de empresas extranjeras. El grupo 342 de la ‘Clasificación Uniforme para el Comercio Internacional’ corresponde a propano y butano liquificados, insumos relevantes de la petroquímica básica. Se adjunta a continuación el cuadro con la información relevante sobre los países importadores del grupo 342 de la SITC11, de acuerdo con la fuente consultada: Página 20 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 En el siguiente cuadro, se detalla la posición en el Ranking mundial de los países considerados anteriormente: Puesto Pais Producción barribles por dia Año 3 Estados Unidos 9056000 2009 5 China 3991000 2009 10 Brasil 2572000 2009 22 Indonesia 1323000 2009 25 India 878700 2009 29 34 47 49 54 61 78 85 103 106 Egipto Tailandia Italia Japón Francia Polonia Belgica Corea del Sur Marruecos Corea del Norte 680500 380000 146500 132700 73500 35880 10690 7378 300 139 2009 2010 2009 2009 2005 2004 2004 2004 2005 2004 Página 21 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Industria Petroquímica en Egipto Siendo Egipto uno de los países asiáticos con mejor posición competitiva a nivel mundial consideramos importante proceder a analizar la situación actual en la que se encuentra su industria petroquímica. Visión general del sector El sector petroquímico representa alrededor del 12 % de la producción industrial total de Egipto y vale alrededor de 7 millones de dólares anuales. Si bien esta cifra es equivalente a sólo el 3% del total del PBI de Egipto, los expertos internacionales de la industria y los estrategas de la industria nacional por igual creen que el país está llamado a ser uno de los principales actores de la región, especialmente con la implementación del Plan Nacional de Petroquímica (2002 - 2022). El crecimiento en capacidad debería permanecer en rumbo, convirtiendo a Egipto más autosuficiente en petroquímicos y volviéndolo uno de los exportadores principales en algunas áreas. El país se encuentra detrás de Turquía y delante de Argelia. Se sitúa por encima de Argelia debido a una mayor producción y un entorno empresarial significativamente mejor (en oposición a sector específico). El motor principal de la petroquímica en el país es ECHEM, una empresa de propiedad estatal bajo la supervisión del Ministerio de Petróleo. La compañía fue creada en 2002 por el ex primer ministro Ahmed Nazif durante un período de reforma económica y de modernización, y tiene múltiples mandatos como inversor y participante en el sector, con participaciones minoritarias en algunas de las principales instalaciones de producción del país. También se encarga de la comercialización del sector exterior y la planificación a largo plazo Entre 2009 y 2010 Egipto ha producido 1,9 millones de toneladas de productos petroquímicos por valor de USD 768 millones, 836 mil toneladas de las cuales se exportaron a un valor de USD 373 millones. En 2011, Egipto tuvo una capacidad de producción de 300.000 toneladas de etileno, con 200.000 toneladas de polipropileno (PP) y 225.000 de polietileno (PE). Expertos de la industria esperan que la capacidad de etileno aumente de 300.000 toneladas a 1,2 millones de toneladas en 2015 y la capacidad de PE se eleve desde 225.000 toneladas a 1.575.000 toneladas en 2015. Carbon Holdings, el complejo petroquímico en Ain Sokhna, tendrá capacidad para 900.000 toneladas de etileno y 400.000 toneladas de propileno con polietileno Página 22 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 asociado (PE). Con la producción de amoniaco y metanol en la empresa, aumentaría significativamente la industria petroquímica al entrar en funcionamiento durante el año 2015. A principios de 2011, Methanex produjo 1,26 millones de toneladas de la planta de metanol EMethanex en Damietta a un costo de USD 1 mil millones. La planta ha transformado a Egipto en un exportador de metanol. En cuanto a la industria de los fertilizantes, el país contó con una producción de amoníaco y urea de 9,6 millones de toneladas y 5,8 millones de toneladas respectivamente, en 2011. Una amplia variedad de plásticos, fertilizantes y acrílicos ya se están produciendo en el país. Las exportaciones de productos químicos, carbón y fertilizantes orgánicos e inorgánicos de Egipto alcanzaron USD 1.890 millones en 2012 en comparación con USD 971.890.000 en 2007, según la Secretaría de Exportación de Químicos y Fertilizantes del país. Según los expertos de la industria, la demanda de Egipto para los plásticos es enorme. Unos 1,2 millones de toneladas de productos petroquímicos utilizados para la fabricación de plásticos son consumidos por el mercado local cada año. En la actualidad, la producción local de estos materiales es de alrededor de sólo 470.000 toneladas, es decir, dos tercios tienen que ser importados. La reducción de la dependencia de los plásticos importados es uno de los principales objetivos detrás del plan maestro petroquímico. Se espera que el sector traiga más de USD 7 mil millones en ingresos anuales, produciendo alrededor de 15 millones de toneladas de productos petroquímicos por año, incluyendo urea y amoníaco y creando alrededor de 100.000 nuevos puestos de trabajo para el año 2022, según ECHEM. Página 23 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Ventajas competitivas y capacidades Áreas básicas de inversión: gas natural, petróleo, plásticos, acrílicos y fertilizantes. En junio de 2010, las reservas probadas de gas natural alcanzaron 78.1 billones de pies cúbico, con una producción de gas 27,1 billones de pies cúbicos acumulados. Demanda local masiva: El mercado de polipropileno alcanzó las 400.000 toneladas en 2011, con la producción nacional cumpliendo con menos de la mitad de la demanda. Se espera que la demanda de PP que crezca a los 550.000 toneladas en 2016. Demanda regional significativa: La fuerte demanda regional se espera que requiera grandes volúmenes de olefinas (etileno, propileno), de poli-olefinas (PE, PP) o productos intermedios. A medida que las economías se desarrollen y mejore la calidad de vida, se espera que el uso de polietileno aumente. Aumento de la demanda global: La demanda de fertilizantes a base de urea se espera que aumente a nivel mundial debido al crecimiento de la población. Por otra parte la demanda de etileno se espera que crezca por sobre un 4,7% en los próximos seis años, alcanzando cerca de 153 millones de toneladas métricas para el año 2015. Costos de producción competitivos: Como los precios del gas natural siguen aumentando, la producción de petroquímica está migrando hacia países con menores costos de gas natural, como Egipto. Página 24 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Exportaciones Egipto suministra productos petroquímicos a cerca de 50 países en todo el mundo, siendo Europa el mayor consumidor de los mismos. Alemania, Italia y Francia son los mayores importadores de los productos químicos y fertilizantes egipcios. De acuerdo con el consejo de exportación de químicos y fertilizantes, las exportaciones de productos químicos orgánicos e inorgánicos, de carbono, plásticos y fertilizantes de Egipto superaron los USD 2.000 millones en el año 2012. Importancia de la Petroquímica y Gas Natural en la economía de Egipto El sector petroquímico es uno de los más dinámicos de la economía egipcia. Egipto es uno de los mayores mercados de lubricantes en África y es el segundo centro de refinación más grande del continente. Egipto suministra productos petroquímicos a cerca de 50 países en todo el mundo, siendo Europa el mayor mercado para las exportaciones egipcias. Egipto ocupa el 12º lugar en las exportaciones de gas natural licuado en todo el mundo, lo que ha ayudado a impulsar la industria petroquímica. La planta de licuefacción de gas natural en la Zona Libre de Damietta es considerada la más grande del mundo, el manejo de 7.700 millones de metros cúbicos Página 25 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 de gas natural al año, en el año 2005 el complejo entró en operación y se realizó la primera exportación. Egipto se encuentra entre los 10 países que más utilizan al gas natural como combustible de automóviles en todo el mundo, con más de 133.000 vehículos y 129 estaciones de servicio de GNC y 62 centros de conversión totalmente equipados. En 2009, Egipto fue también la primera nación en África y el Medio Oriente en abrir un centro de conversión de GNC público y una estación de abastecimiento de combustible. La producción de gas natural superó 46.700 millones de metros cúbicos entre los años 2009 y 2010, mientras que las reservas de gas natural ascendieron a 78.100 mil millones de metros cúbicos, en junio de 2010. A partir de septiembre 2012, la industria petroquímica consiste en 84 empresas que operan en el interior, con una inversión total de USD 4.6 mil millones, y 14 empresas que operan en zonas francas con una inversión total de USD 182.6 millones. A continuación, se muestra una tabla con los aspectos más importantes que hacen de Egipto un país propicio para la explotación petroquímica: Página 26 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Recursos Naturales Proveedores de la industria Características en Egipto Beneficios para los inversores Además de contar con una reserva de gas natural muy grande, Egipto cuenta con importantes reservas de materias primas para la manufactura de una amplia gama de productos petroquímicos. Egipto tiene numerosos proveedores para apoyar al sector petroquímico. Materias primas localmente disponibles reducen los costos de manufactura. Cercanía a los consumidores Egipto está cercano a los principales consumidores de productos petroquímicos en Europa, África y Medio Oriente. Infraestructura Egipto tiene 15 puertos comerciales y 44 especializados, incluyendo 11 para petróleo. Egipto también cuenta con puertos internacionales, aeropuertos, rutas, así como también un ferrocarril muy desarrollado. Además, todos los centros urbanos importantes poseen la última tecnología en telecomunicaciones. Egipto cuenta con una población de más de 82 millones de habitantes, se espera que el consumo doméstico de productos petroquímicos aumente en los próximos años. Se exportan productos petroquímicos a más de 50 países alrededor del mundo. Mercado La presencia de proveedores e industrias de soporte facilita hacer negocios y reduce los costos de terciarización. Los mercados regionales fuertes y la proximidad a grandes mercados de exportación disminuyen el tiempo de entrega de los productos. Opciones flexibles de exportación, facilidad de transporte, excelente infraestructura para el desarrollo de comunicaciones e investigación. Gran mercado integrado proporciona una base de clientes estable Apoyo político fuerte para la industria petroquímica El gobierno egipcio continúa trabajando con el sector privado para ampliar las oportunidades de negocio en el sector de la petroquímica a través de asociaciones públicoprivadas (PPP, en Inglés). Egipto esbozó una agresiva estrategia de expansión en el sector petroquímico en 2002 con la creación de ECHEM (Egyptian Petrochemicals Holding Company) y la presentación de un plan maestro a 20 años para llevar a cabo en el sector hasta 2022. Este comprende 20 mil millones de dólares durante un período de 20 años, y divide los planes en tres fases. Ahora está en la segunda de esas etapas, que se extiende desde 2009 hasta 2015 y pide una inversión de 6 mil millones de dólares del total general. El plan llama a desplazar las importaciones proporcionando a los inversores asistencia financiera y técnica para apoyar la construcción del Página 27 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 proyecto y su funcionamiento. Sin embargo, el ritmo de la inversión se ha desacelerado desde que comenzaron las revueltas (relacionadas con la revolución que condujo al fin del régimen de Mubarak), con varios proyectos cancelados o puestos en espera. En noviembre de 2011 ECHEM anunció que un grupo de inversionistas del CCG (Cairo Consulting Group) había rescindido su oferta para invertir 5 mil millones de dólares en plantas petroquímicas en Port Said y Suez. En agosto de 2012 Ismail El Nagdy, presidente de la Autoridad de Desarrollo Industrial (IDA),anunció el plan del gobierno para establecer una zona franca industrial petroquímica, la primera de su tipo, que incluirá tanto las inversiones nacionales y extranjeras, por un total de USD 15 mil millones a 20 mil millones. ADI proyecta que el sistema tendrá una serie de beneficios, como el apoyo a la creación de cientos de nuevos negocios que emplean a la población local. Como un bonus ofrecido a los inversores, 33 millones de metros cuadrados de terreno en 7 gobernaciones están reservados para proyectos petroquímicos. Las localidades propuestas para industrias petroquímicas son: Alejandría, al norte del Golfo de Suez, Damietta, Port Said, Zaafarana y Rosetta. Página 28 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Proyectos vigentes actualmente A continuación se muestran los proyectos que ya han comenzado de la Segunda Fase y también aquellos que aún se encuentran operando correspondientes a la Primera Fase del plan: Proyecto Ubicación Poliestireno Alejandría Urea Damietta Poliéster Noroeste del Golfo de Suez Alejandría Etileno y sus derivados Capacidad 200000 tn/año 1380000 tn/año Costo de Inversión U$S 408 millones $S 1800 millones 420000 tn/año U$S 253 millones 460000 tn/año (etileno) U$S 1600 millones Estado Comenzó en Julio/2012 Reopera desde Marzo/2012 Finalizará en 2013 Finalizará en 2015 400000 tn/año (polietileno) Página 29 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Abordaje a las características de la industria petroquímica básica en Argentina Ahora pasamos a realizar un examen de la industria petroquímica en nuestro país, de forma tal de poder sacar conclusiones mediante la comparación con otros países y analizar su posición a nivel internacional. En las siguientes tablas y gráficos se analizará la evolución y desarrollo de la industria petroquímica básica, tanto de su producción como de sus insumos. Producción Industria Petroquímica Básica Industrias Petroquímica: Básica (Tn) 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Pro d. 2.201. 900 2.370. 700 2.968. 200 2.941. 000 2.914. 500 2.950. 700 2.656. 900 2.540. 000 2.540. 200 2.426. 800 Imp . 182.50 0 91.600 86.000 80.500 97.600 96.700 104.30 0 127.60 0 71.900 181.40 0 Exp . 297.00 0 284.40 0 624.10 0 526.90 0 509.40 0 418.50 0 372.50 0 273.60 0 124.40 0 119.60 0 Página 30 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Producción de Petróleo y Gas natural Producción de Petróleo (m3) Producció n 2006 2007 2008 2009 2010 2011 2012 38.268.29 2 37.305.89 2 36.637.47 8 36.146.78 9 35.268.31 0 32.213.36 0 33.050.18 7 Producción Bruta de Gas Natural (millones de m3) Producció n 2006 2007 2008 2009 2010 2011 2012 51.779 51.006 50.509 48.417 47.097 45.524 44.123 Presión de Producción Gas Natural (%) 2006 2007 2008 2009 2010 Alta 25% 23% 22% 22% 15% Media 49% 36% 30% 30% 33% Baja 26% 41% 48% 48% 51% Evolución Presión de Producción 100% 80% 60% Alta Media 40% Baja 20% 0% 2004 2005 2006 2007 2008 Se observa que el Sector Petroquímica Básica ha disminuido paulatinamente, no solo en Producción sino también en Exportación en el período 2006 a 2010. Además de la disminución de la utilización de la capacidad instalada se observa un saldo negativo de la balanza comercial, es decir, las importaciones superan a las exportaciones. Página 31 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Los proveedores de la materia prima para la petroquímica también se han ido reduciendo, la producción de petróleo ha disminuido desde casi 38.3 millones m3 hasta 35,3 millones de m3 entre 2006 y 2010, mientras que la producción de gas natural disminuyó desde 51,8 m3 a 47,1 m3. Esto además a causa de la necesidad de compresión para extraer el gas, debido a la disminución de presión en el pozo. La explotación del Gas natural para la obtención de materias primas para la industria petroquímica básica es llevada a cabo por la empresa Mega S.A. Las principales empresas accionistas de la compañía Mega S.A. son: YPF S.A. con un 38%, Petrobras con un 34%, y por último Dow Argentina con un 28% de las acciones, como se puede observar en el gráfico a continuación. La compañía fue fundada en el año 2011 con el objetivo de ser referente en la industria del gas y la Petroquímica por su calidad de gestión; manteniendo relaciones de mutuo beneficio con clientes y proveedores, brindando rendimiento adecuado a los accionistas, ofreciendo oportunidades de desarrollo a sus empleamos y cuidando el medio ambiente junto con la seguridad y salud de las personas que traban para ellos. Compañía Mega S.A. posee dos instalaciones productivas, una de ellas ubicada en Loma La Lata, provincia del Neuquén, y la otra en Bahía Blanca, provincia de Buenos Aires. La primera de estas instalaciones es la denominada "Planta Separadora"; en ella se recuperan los componentes ricos del gas natural como una mezcla líquida homogénea. Este líquido es luego transportado a través de los 600 kilómetros que separan Loma La Lata de Bahía Blanca utilizando un ducto construido especialmente para este fin. La unidad productiva ubicada en Bahía Blanca es la denominada "Planta Fraccionadora". En esta Planta se obtiene, mediante destilación, el etano, propano, butano y gasolina natural contenidos en el líquido del gas natural recuperado en la Planta Separadora. El etano es transportado hasta las Plantas de Etileno abasteciendo al mayor Polo Petroquímico del país, mientras que el propano, el butano y la gasolina natural son almacenados en tanques especialmente dedicados para su posterior despacho por vía marítima. La separación de los componentes líquidos del gas natural y su fraccionamiento permite obtener como productos principales etano, propano, butano y gasolina natural. El etano constituye la materia prima básica del complejo Petroquímico de Bahía Blanca, a partir del cual se obtiene etileno para elaboración de polietilenos y PVC. Página 32 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Compañía Mega S.A. procesa aproximadamente 13.000 millones de m3 de gas natural/año, de las cuales separa anualmente 540 mil ton de etano, 600 mil ton de propano y butano y 210 mil ton de gasolina natural. La producción de propano, butano y gasolina natural se despachan vía marítima a Petrobras: el propano y el butano tienen como destino el abastecimiento de los centros de consumo, mientras que la gasolina natural se utiliza mayoritariamente como materia prima en la industria petroquímica para la producción de etileno, propileno y butadieno. Organización en polos y redes Al ser una industria que requiere grandes inversiones “aguas arriba”, tiende a organizarse en “polos petroquímicos”, sea cerca de las fuentes de provisión de la materia prima, sea cerca del insumo principal. Alrededor de esos polos, y de las empresas que forman el núcleo de los mismos, se suele articular una red de empresas vinculadas con aquellas, tanto proveedoras como clientes. Esta organización genera, a su vez, dos características vinculadas: 1- Eslabonamiento entre grandes, medianas y pequeñas empresas. Si bien por la lógica técnica y económica de la cadena tiende a haber pocas (y grandes) empresas en la etapa de la primera transformación del insumo en producto básico, a medida que la producción avanza “aguas abajo” aumenta la cantidad y se reduce el tamaño de las empresas. De esta forma, en la cadena coexisten grandes empresas, especialmente en productos básicos, con pequeñas, medianas y hasta microempresas en los restantes segmentos. Dichos actores evidencian marcadas diferencias respecto a las características tecnológicas de sus procesos productivos, requerimientos de capital y financiamiento, cantidad y nivel de formación del personal requerido y competencia comercial, entre otros aspectos. Si bien existe un conjunto importante de PyMEs con la tecnología adecuada, en algunos casos incluso de nivel internacional, otras experimentan una brecha tecnológica importante que debe ser salvada para aumentar la competitividad total de la cadena. 2- Fuerte impacto en el desarrollo regional: Los polos petroquímicos tienen un fuerte impacto en la región donde están instalados, dando lugar a procesos de desarrollo regional. Basándonos en los datos de ¨Cadena de valor química y petroquímica¨ del Ministerio de Industria de la Nación los cuatro principales polos petroquímicos del país están compuestos por: Página 33 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 1- Bahía Blanca, ocupando un 48% de la capacidad instalada nacional, está compuesta de tres empresas y su insumo principal es el gas nacional. San Lorenzo, Puerto San Martín, Grl. Lagos, representando un 14% de la capacidad instalada nacional se encuentra compuesto por un total de 7 empresas y su actividad de basa en la refinería del petróleo. 2- Ensenada, contando con un total de 4 empresas representa un 13,7% de la capacidad instalada nacional y su insumo principal es el gas natural. 3- Campana –San Nicolás, siendo el 11% de la capacidad instalada nacional también consta con un total de 7 empresas y consta principalmente en la refinería del petróleo. El país cuenta con otros polos petroquímicos tales como Plaza Huincul, Luján de Cuyo, Rio Tercero o Gran Buenos Aires de menor magnitud. Página 34 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Producción, exportación, importación y consumo aparente de productos petroquímicos Los productos de la industria petroquímica de dividen en tres y son los siguientes: Los productos petroquímicos básicos: Olefinas, Aromáticos y Gas de Síntesis. Se usan en la producción de petroquímicos finales o en otros sectores industriales. Pueden agruparse en tres familias: las olefinas (etileno, propileno, butilenos, butadieno), los aromáticos (benceno, tolueno, xilenos) y los derivados de gas de síntesis (amoníaco, metanol). De ellos derivan los productos intermedios y finales. Los productos intermedios: Resultan del procesamiento de los productos básicos. Los productos finales: Se obtienen del procesamiento de los productos básicos o intermedios y son insumos de uso difundido para la industria manufacturera. La combinación de un consumo aparente rápidamente creciente con una producción en lento aumento, llevó a un brusco incremento de las importaciones de los productos petroquímicos durante los primeros años de la década del 90. La drástica reducción en la protección contra las importaciones derivó fundamentalmente en una mayor alineación de los precios petroquímicos locales con los internacionales y este fenómeno también influyó a incrementar la penetración de productos importados competitivos con la producción doméstica. A continuación se muestran 4 gráficos donde se puede observar la evolución de la producción, exportación, importación y consumo aparente de los productos petroquímicos en la Argentina correspondientes al período 2001-2010. Todos los valores fueron expresados en toneladas. Página 35 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Página 36 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 A continuación se observa la tabla de las principales empresas productoras de Materias Primas de Petroquímica Básica de la Argentina, su localización y capacidad instalada en toneladas/año: Página 37 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Empresa Lugar Capacidad Instalada (t/a) YPF S.A. Alto Paraná S.A. - Div. Quím. P. Huincul - Neuquén Pto. Gral San Martón - Santa Fé 400.000 50.000 METANOL Fábrica Militar Bunge Argentina S.A Profertil S.A. Akzo Nobel Argentina S.A. Rio Tercero - Córdoba Campana - Buenos Aires Bahía Blanca - Buenos Aires San Lorenzo - Santa Fe AMONÍACO 12.000 135.000 750.000 SULFURO DE CARBONO 17.000 ETILENO Petrobras Argentina S.A. Petrobras Argentina S.A. PBBPolisur S.A. PBBPolisur S.A. San Lorenzo - Santa Fe Pto. Gral San Martín - Santa Fe Bahía Blanca - Buenos Aires Bahía Blanca - Buenos Aires 21.000 31.000 275.000 425.000 YPF S.A. Ensenada - Buenos Aires 25.000 BUTENO-1 no hay ----------------- BUTADIENO -------------BENCENO Petrobras Argentina S.A. YPF S.A. Pto. Gral. San Martín - Santa Fe Ensenada - Buenos Aires 150.000 120.000 Petrobras Argentina S.A YPF S.A. Pto. Gral. San Martín - Santa Fe Ensenada - Buenos Aires 150.000 175.000 TOLUENO o-XILENO YPF S.A. Ensenada - Buenos Aires 25.000 YPF S.A. Ensenada - Buenos Aires 40.000 p-XILENO YPF S.A. PETROBRAS Argentina S.A. Ensenada -Buenos Aires Pto. Gral. San Martín - Santa Fe XILENOS MEZCLAS 90.000 150.000 Página 38 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Como podemos observar, YPF S.A. cuenta con el mayor rango de producción de productos en sus plantas de Ensenada y P. Huincul. En las mismas se obtienen metanol, butano-1, benceno, tolueno, o-xileno y p-xileno. Aun así, su capacidad total instalada no se compara con la de Profetil S.A. en su planta de Bahía Blanca, la cual alcanza un total de 750.000 toneladas anuales de amoníaco. Cabe destacar que no hay obtención de butadieno a nivel nacional, lo que representa una desventaja a la hora de producir. Implica un mayor costo de manufactura de cauchos y latices debido a la necesidad de importarlo. También adjuntamos la siguiente tabla indicando los principales productos petroquímicos ‘finales’ o ‘intermedios’ empleados en nuestro país en el año 2010: METANOL Biodiesel 55% Formaldehído (incluyendo colas ureicas, etc.) 15% MTBE 14% Varios (solventes y otros) 11% TAME 5% AMONÍACO Urea 96% Varios (Fertilizante, refrigeración, Ind. Quim) 4% SULFURO DE CARBONO Síntesis química 100% ETILENO Polietileno de baja densidad 51% Polietileno de alta densidad 31% Cloruro de Vinilo 12% Estireno 6% BUTENO-1 Polietileno de baja densidad lineal 100% BUTADIENO Cauchos Látices 95% 5% BENCENO Página 39 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Etilbenceno 77% LAB 12% Ciclohexano 9% Varios 2% TOLUENO Solventes / Combustibles 90% TDI 10% o-XILENO Anhídrido Ftálico 100% p-XILENO Exportación 100% XILENOS MEZCLAS Solventes / Combustibles 100% A simple vista se destaca que de la producción, tanto de metanol como etileno y benceno, el rango de productos obtenidos es amplio. Mientras que, el resto de los productos se destinan a la obtención de sólo uno o dos productos finales. Por otro lado, cabe resaltar que el total de la producción de p-xileno se destina puramente a la exportación. Siguiendo con los productos estudiados y los datos relevados anteriormente, podemos registrar en un mapa de la nación Argentina los sitios en que se producen cada uno de éstos. También se puede observar, no sólo el nombre de la empresa que lo produce, sino también el porcentaje de capacidad instalada vigente en cada una de éstas. Página 40 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 A continuación, nos inclinaremos en el estudio de un producto importante para Argentina, el cual explica parte del déficit comercial argentino hacia el año 2010. En 2010, el 25% del déficit comercial argentino en materia de industria petroquímica fue explicado por un producto del eslabón final de la cadena de valor, el ‘Polietilentereftalato’ o ‘Politereftalato de Etileno’ (PET), utilizado principalmente para fabricar envases plásticos de bebidas, y fibras textiles. Página 41 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 En lo posteriormente escrito podremos observar algunos datos sobre la producción, importación, exportación y el consumo aparente de PET, tanto para uso de envase como para uso textil: POLITEREFTALATO DE ETILENO (PET) – USO ENVASE En 2010, lo datos conseguidos de nuestra fuente fueron: ► Producción: 159.010 ► Importación: 90.642 ► Exportación: 25.434 ► Consumo aparente: 224.218 De los datos anteriores podemos ver que el 70,92% del consumo aparente argentino de PET en 2010 estuvo abastecido por producción local. POLITEREFTALATO DE ETILENO (PET) – USO TEXTIL En 2010, lo datos conseguidos de nuestra fuente fueron: ► Producción: 41.777 ► Importación: 573 ► Exportación: 10.302 ► Consumo aparente: 32.048 Por lo que el 100% del consumo aparente argentino de PET, para uso textil, en 2010 estuvo abastecido por producción local. También, podemos evaluar dichos datos como un total, sin distinción del uso a aplicar: ► Producción: 200.787 ► Importación: 91.215 ► Exportación: 25.736 ► Consumo aparente: 256.266 Por lo que el 78,35% del consumo aparente argentino de PET en 2010 estuvo abastecido por producción local. Página 42 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Siguiendo con este mismo producto (PET), podemos interesarnos en otras cosas también de importancia como por ejemplo la/s empresa/s productora, origen de éstas, entre otras cosas. Aunque no hay una única empresa que produzca PET en Argentina, sino 2. Sí hay una única empresa productora de PET que destina su uso para envases y una única empresa productora de PET que destina su uso a la industria textil. Se presentan a continuación dichas empresas: Para PET - USO ENVASE: ► Productor: DAK AMERICAS ARGENTINA S.A. ► Localización: Zárate (Bs. As.) ► Capacidad instalada: 185.000 ► Proceso: Eastman ► Materias primas: Ac. tereftálico y etilénglicol ► El origen del capital de dicha empresa es mejicano. Para PET – USO TEXTIL: ► Productor: MAFISSA S.A. ► Localización: Olmos (Bs. As.) ► Capacidad instalada: 67.525 ► Proceso: Zimmer ► Materias primas: Ac. tereftálico y etilénglicol ► El origen del capital de dicha empresa es argentino. También podríamos interesarnos en la materia prima que estas empresas implementan, las cuales ya nombramos y son el ácido tereftálico y el etilenglicol. Dichos productos pertenecen a lo que se conoce como productos de la petroquímica “intermedia” y aunque son imprescindibles para la producción de politereftalato de etileno (PET) Argentina no cuenta con la capacidad de producción de los mismos. Sin embargo, dichos productos de la petroquímica “intermedia” son producidos a partir de lo que se llama productos de la petroquímica “básica”. Estos productos, son: p-Xileno y etileno. Lo curioso es que de estos dos productos, Argentina cuenta con la capacidad de producción de ambos. Por un lado, el p-Xileno es producido por YPF S.A. en la ciudad de Ensenada (Bs. As). Página 43 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Mientras que el etileno es producido por dos empresas, una es PETROBRAS ARGENTINA S.A. en la ciudad de San Lorenzo y Pto. Gral. San Martín (ambas Santa Fe) y la otra es PBBPolisur S.A. en la ciudad Bahía Blanca (Bs. As.). Es decir que por determinadas razones, en su mayoría económicas, no se aprovecha todo el espectro de producción que nuestro país tiene para ofrecer. Página 44 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Conclusiones Partiendo que la petroquímica básica es el primer eslabón de la cadena de valor de la industria de la petroquímica constituye un pilar, y la calidad de sus productos deben ser óptimos para luego con ellos elaborar nuevos productos “intermedios” o “finales”. Por lo tanto, es una industria ampliamente dependiente de las tecnologías y del desarrollo de los mismos. Las tecnologías de información y desarrollo cumplen un papel fundamental en la industria y las diferentes empresas se encuentran condicionadas por su acceso a las últimas actualizaciones en estas áreas. Esta dependencia también se ve reflejada en las tecnologías de producción, que incluyen los procesos. Estos aspectos no solamente son importantes para la obtención de productos óptimos, sino también el impacto que los procesos de producción tienen en el medio ambiente. Hoy en día el paradigma de la industria está ampliamente ligado a la ecología y la preservación del medio ambiente. Este es un desafío a superar, mediante mejoras diarias de las empresas dedicadas a este rubro ya que la obtención de productos petroquímicos se llevaban a cabo mediante procesos altamente contaminantes, que actualmente se están mejorando. Hoy en día la industria petroquímica domina la mayor parte de la producción de químicos. Esto se ve sujeto a variables tales como el desarrollo de los biocombustibles y/o energías alternativas, aumento de la capacidad productiva de los países líderes a través de los años tales como EEUU o China, el desarrollo de la economía, etc. De la manera en la que estos aspectos se modifiquen de aquí en adelante, será la importancia de esta industria a nivel global en el futuro. Uno de los aspectos que encontramos como destacado es que la presencia de gas natural en el propio territorio es un factor muy influyente a la hora de poder desarrollar la industria petroquímica básica en un país. Por lo tanto es una ventaja competitiva que implica menos costos, un mayor porcentaje de penetración en el mercado, mayores ingresos que permiten mayores inversiones y así un ciclo de beneficio continuo. Análogamente, para el desarrollo de la industria petroquímica nacional el contar con el petróleo en el propio territorio tiene una importancia fundamental. Este es materia prima y a si mismo un recurso natural no renovable, y constituye también una ventaja competitiva. Página 45 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Nivel global Analizando el mercado mundialmente hay 7 (siete) empresas líderes, tres de ellas proveniente de los estados Unidos, siendo la más importante (en capacidad) Exxon Mobil Corp. Esta consta con un total de capacidad anual de producción total de productos de aproximadamente 26000 toneladas métricas y una facturación anual de aproximadamente 450 billones de dólares. También se dedica a actividades petroleras. Por todo lo anteriormente mencionado, otro de los factores que determinará el mercado de la petroquímica es la economía, no solo mundial, sino que especialmente la de los Estados Unidos de América ya que cuentan en su poder a 3 de estas empresas. Los ingresos de las empresas líderes que se dedican a actividades petroleras facturan anualmente alrededor de 450 billones de dólares posesionándose sobre las que no, cuyo ingreso ronda los 50 billones de dólares. Al ser tan pocas las empresas líderes en el panorama internacional y, tan reducido el número de empresas que pueden subsistir en esta actividad por país, sin mencionar que ingresar en este mercado significa una inversión colosal podemos afirmar que la industria de la petroquímica es un oligopolio por sus fuertes barreras de entrada, reducida cantidad de empresas en el rubro y complicaciones del tipo políticas. A principio de los años 90 la combinación del consumo aparentemente creciente con una producción en lento aumento, produzco un aumento de la importación a nivel mundial. China fue el mayor importador a nivel mundial, con un 21.4% de las importaciones. Mientras tanto, los exportadores líderes estaban compuestos por Estados Unidos, Japón y Corea del Sur. Estos últimos aún lo siguen siendo en la actualidad manejando un nivel de exportaciones de entre 9000 y 11000 millones de dólares anuales. Aunque China necesitase de las importaciones esto no lo detuvo de ser el origen de una de las empresas más influyentes a escala mundial SINOPEC. Página 46 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Situación en Egipto Con respecto al sector petroquímico de Egipto representa un 12% de la producción industrial total con un ingreso de 7 millones de dólares anuales. Aunque esto represente solo un 3% del PBI del país es un área que se encontraba en desarrollo y que hasta el momento, ha tenido gran apoyo político, especialmente en plan de tres fases de la ECHEM (Egyptian Petrochemical Holding Comp.) proyectando un gran crecimiento a futuro. A partir de que empezaron las revueltas este año ponemos en duda este panorama de desarrollo y crecimiento, ya que la situación política en este país es inestable e incierta, y los empresarios de la industria no deben estar contando con el apoyo gubernamental (asistencia financiera y técnica), por lo menos no, a corto plazo. Como ventajas competitivas que Egipto tiene en este mercado podemos encontrar principalmente el gas natural. Este constituye una oportunidad para la industria dentro del país, ya que la región consta con esta materia prima localmente disponible que reduce los costos de manufactura y el aumento de los precios del mismo mundialmente hace que las empresas busquen países con menores costos de obtención del mismo, dándole la oportunidad de exportar a Egipto. Además, la ubicación geográfica es próxima a mercados para exportación en la zona. Esto impulsaría al país para ser un importante exportador de gas natural, superando su posición actual (el puesto número 12). Además Egipto se encuentra entre los 10 países que más usan gas natural en el mundo, aprovechando sus propios recursos. Ahora bien, como desventajas nos encontramos que la demanda en Egipto de los plásticos es enorme y dos tercios de los mismos deben ser importados. Por lo tanto, la reducción de dependencia de los plásticos traídos del exterior debería ser uno de los objetivos detrás del plan maestro de la petroquímica de este país. Página 47 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Nivel nacional Como contraste tenemos lo ocurrido en nuestro país; a principio de los 90 se incrementó la importación por los mismos motivos que en el panorama internacional pero desde ese entonces se produjeron disminuciones paulatinas en la producción y exportación, obteniendo como resultados una menor utilización de la capacidad instalada y un saldo negativo en la balanza comercial. Analizando nuestro mercado nos encontramos con un panorama bastante negativo en cuestiones financieras; aunque la producción en los últimos años se mantuvo constante, las importaciones aumentaron y las exportaciones disminuyeron obteniendo un saldo de balanza comercial negativo. Este es un aspecto que preocupa actualmente en nuestro país a esta industria. Este saldo negativo en parte lo podemos atribuir a la ausencia de butadieno, lo que resulta ser una restricción a la hora de producir ya que implica un mayor costo de manufactura de cauchos y latices, debido a la necesidad de importarlo. También podemos explicar el déficit comercial argentino en los últimos años a la ausencia del PET (Politereftalato de Etileno) utilizado principalmente para fabricar envases plásticos de bebidas y fibras textiles. En este caso se trata de un producto cuyas materias primas se podrían producir a nivel nacional, pero por determinadas razones se elige importarlas frente a desarrollar su producción. Como ya lo destacamos a nivel internacional vemos que el mercado del petróleo y la petroquímica resulta un oligopolio también en nuestro país. Se produce el fenómeno de “polos petroquímicos” en la industria nacional. El mismo es un aspecto a analizar ya que tienen un fuerte impacto en el desarrollo regional. Lo llamativo es que casi el 50% de la capacidad instalada nacional se encuentre en Bahía Blanca, concentrada en solo tres empresas. Al analizar las tablas de las principales empresas productoras de materia primas de petroquímica básica en la argentina, su localización y su capacidad instalada podemos ver Y.P.F S.A y Petrobras Argentina S.A. lideran la capacidad instalada en casi todos los productos a excepción del Amoníaco, el Sulfuro de Carbono y Etileno. Relacionándolo con otras tablas podemos ver que del Metanol y del Benceno se derivan muchos productos, lo cual apoya nuestra teoría de que hay un fuerte dominio del mercado por estas dos empresas. Página 48 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Podemos concluir que en nuestro país se cuenta con las materias necesarias para el desarrollo de esta industria, pero debido a determinadas razones actualmente la industria nacional no se encuentra funcionando a su máxima capacidad. Comparación entre Argentina y Egipto Nacionalmente, la producción de petróleo es continua, pero a diferencia de Egipto la producción de gas natural ha disminuido en los últimos años. Esto puede ser que se deba a que el petróleo aporta una mayor contribución marginal a las empresas y el objetivo de toda empresa es obtener ganancias. Eso sí, el gas resulta necesario para el consumo diario y la producción del mismo no da abasto para cubrir la demanda local. Refiriéndonos al inciso anterior y al compararlo con Egipto podemos ver que ambos países necesitan de importaciones en productos claves de la demanda de la población. La pregunta que surge es; ¿Esto depende de intereses particulares de las empresas o de falta de capacidad productiva, o ambas? Y, al ser necesidades de la población… ¿El gobierno debería brindarle facilidades de algún tipo para que las empresas puedan cumplir con esta demanda? Comparando Egipto con Argentina nuevamente necesitaríamos encontrar algún producto que sea de fácil obtención para exportar en la industria, como lo es el gas natural para Egipto. Y a partir de este, obtener un saldo positivo en la balanza comercial, o al menos mejorarlo. El objetivo a lograr es encontrar aquel producto que pertenezca al conjunto de commodities, cuyo significado se explicó previamente. En este conjunto se incluyen, además del petróleo, el trigo, la electricidad, o la banda ancha de internet, entre otros. La principal ventaja que ofrecen estos productos a una Nación, radica en su habilidad de proporcionar alternativas de riesgo/retorno que no son fácilmente replicables mediante otras alternativas de inversión. Se han registrado históricamente casos en los que los commodities actuaron como protección ante altas tasas de inflación. Se deberían establecer estrategias de desarrollo de forma tal de poder llevar a la industria al próximo nivel y contribuir a mejorar la posición del país a nivel internacional. Página 49 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Bibliografía utilizada http://www.ciamega.com.ar/proceso.htm http://www.ciamega.com.ar/compania.htm http://www.facebook.com/l.php?u=http%3A%2F%2Fes.wikipedia.org%2Fwiki%2FTecn olog%25C3%25ADas_de_la_informaci%25C3%25B3n_y_la_comunicaci%25C3%25B3n &h=lAQHqZBFQ http://www.sener.gob.mx/res/86/pretroquimica_final.pdf http://comtrade.un.gob/pb/commoditypagesnew.aspx?y=2011 http://www.petroquimica.com.ar/informacion_estadistica/files/informe_estadistico_ipa-3.pdf http://www.industria.gob.ar/wpcontent/uploads/2013/03/Seccion2quimicaypetroquimica.pdf http://unstats.un.org/unsdf/publications/seriesM/seriesm_4rev4s.pdf http://www.aduanaargentina.com/nc.php http://www.uba.ar/archivos_secyt/image/SIMPOSIO%20VIII%20Documento.pdf http://www.iapg.org.ar/web_iapg/estadisticas/informe-anual http://apet-eg.com/PDF/EPT28-12-2012.pdf http://www.gafi.gov.eg/content/invsectorsdocs/Petrochemicalsvalueproposition.pdf http://www.dii.uchile.cl/wpcontent/uploads/2011/03/05_EL_MERCURIO_La_importan cia_de_los_commodities_columna_de_Viviana_Fernaaandez.pdf Página 50 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Anexo: Petróleo y gas en la Argentina, Suplemento Clarín Domingo 29 de Septiembre 2013 El petróleo, de la crisis a otra oportunidad La extracción de petróleo y gas en nuestro territorio muestra una tendencia declinante en la última década caracterizada por la falta de un plan estratégico y numerosos cambios en las reglas del juego.La realidad en materia energética aparece fuertemente impregnada de números negativos; Argentina perdió en 2011 el autoabastecimiento energético que tenía desde hace casi 20 años. Desde hace tres años el país es un importador neto y creciente de gas oil, fuel oil y gas natural. Siendo las exportaciones de combustible y energía de un saldo del 38% negativas. Las reservas comprobadas de petróleo cayeron casi un 10% entre 2003 y 2012, mientras que las del gas un 46%. Las inversiones de exploración en la última década han sido menos de la mitad de las que se registraron en las dos décadas anteriores Estos datos explican gran parte del déficit energético, que a su vez está en la raiz del faltante de divisas y el cepo cambiario. Tras hacer responsable a Repsol por la pérdida del autoabastecimiento energético el gobierno expropió la mayoría accionaria de YPF nombrando al frente de la petrolera nacionalizada a Miguel Galuccio (CEO). Este puso en marcha un rumbo empresarial basado conceptualmente en tres etapas: una primera de ¨alto impacto¨ para revertir la tendencia negativa y recuperar la credibilidad, otra ¨instancia de crecimiento¨ apuntada a cada una de las áreas salientes de la compañía y una tercer etapa destinada a la formulación de ¨un nuevo paradigma para cambiar el futuro del sector energético¨. Este denominado ¨plan energético¨apunta a desarrollar hasta 2017 un amplio programa de inversiones por casi US$39.000 millones financiadas con fondos propios, aportes estatales y recursos que traigan los nuevos ¨socios estratégicos¨ de la petrolera. Se esperan alcanzar los siguientes objetivos: Incrementar la producción total de petróleo y gas (convencional y no convencional) un 6% anual, y elevar la producción de naftas gasoil y fuel oil a 16,3 millones de metros cúbicos anuales. Ampliar el nivel de utilización de las refinerías al 98%, alcanzando un incremento de casi 43% en la producción de combustibles. Página 51 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Relanzar un plan de exploración y búsqueda de nuevas reservas con la perforación de 50 pozos por año. A 16 meses de esto, no se han logrado los objetivos en su totalidad pero desde la principal petrolera del país consideran que los resultados hasta ahora obtenidos han logrado revertir el declino productivo. En cambio, para los referentes de la oposición y varios técnicos del sector el accionar de YPF no responde a las urgencias del momento y, al igual del resto de las petroleras, se encuentra limitada por la errática política del gobierno que sigue sin defender las bases de un ¨plan energético nacional¨. El primer paso de YPF fue cerrar su primer ¨gran acuerdo de inversión cnjunta¨ con el grupo petrolero Chveron para la explotación del petroleo y gas no convencional en el yacimiento Vaca Muerta, siendo esta una nueva meca para la industria nacional. La inversión inicial a cabo de Chevron será de US$ 1.240 millones y una vez alcanzada el nivel de perforación esperado la multinacional decidirá si se retira o sigue adelante con el desarrollo masivo de otros 1.500 pozos. En este caso se alcanzarán (en inversión conjunta de los 35 años de la concesión) unos US$ 15.000 millones, la firma de este pacto generó otra embestida de Repsol en tribunales internacionales para frenar la asociación de YPF. Para encuadrar legalmente este acuerdo y atraer fondos para exportaciones el gobierno creo por decreto un nuevo régimen de promoción de inversiones petroleras, algunos lo definen como un ¨paragüas regulatorio a medidas¨ por parte del gobierno. Respecto a Vaca Muerta, un estudio realizado en los Estados Unidos dice que la Argentina tendrá el segundo mayor yacimiento de gas y el cuarto de petróleo no convencional. Esto equivale a aumentar en 25 veces el potencial de los hidrocarburos que existen hoy en el país, garantizando la energía para los próximos 100 años. La mayoría está en el yacimiento de Neuquén, siendo la más activa en exploración, pero aún queda mucho por hacer. Los 5 factores necesarios para su explotación de forma exitosa serían: Geología (que los recursos estén donde se creen que estén) Tecnología (capacidad técnica para explotar estos recursos de forma eficiente) Capital financiero y humano (conocimiento) Precio (suficientes para explotar el área no convencional) Política (certeza de que las reglas por las cuales se tomó la decisión de invertir en un determinado lugar en un determinado tiempo se mantengan no inalterables pero con cierta predictibilidad en el marco regulatorio) Es decir que en los próximos años puede cambiar el horizonte energético del país si se logran explotar los abundantes recursos de nuestro país. Para esto se requieren millonarias Página 52 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 inversiones y empezar a explotar en un plazo breve porque la competencia internacional es muy fuerte en este campo. Los recursos no convencionales componen un nuevo horizonte para la industria de los hidrocarburos aunque todavía no se sabe si es económico explotarlos para que realmente tenga un impacto en la matriz energética. Necesitamos producir más energía, el desarrollo de este nuevo potencial generará más empleo, tendrá un impacto positivo en las economías regionales y esta tecnología puede desarrollarse en nuestro país. Además, la Argentina tiene una oportunidad muy grande pero recordando nuevamente que las oportunidades están limitadas por el tiempo, todo dependerá del esfuerzo inversor y de las políticas en el sector. Para el presidente de Shell, Juan José Aranguren, es inevitable que el país haga una adecuación en las normas que rigen el rector energético. Sino, plantea, la Argentina no podrá crecer. Cree que habrá un ¨cambio de 180º¨ en las políticas del sector generando una política energética confiable a largo plazo. La situación de precios bajos actualmente tuvo un doble impacto que causa la situación actual. Por un lado, a la oferta, con precios bajos no se generó señales para promover la inversión. Por el otro, a la demanda, se estimuló el consumo. Es decir, oferta decreciente y demanda en alza. No debería haber un subsidio total a la oferta, tendría que ser a la oferta para otorgárselo a los que mas lo necesitan. Los aumentos de gas y petróleo son aumentos según criterios regulados de un funcionario no suficientes para sostener una inversión. Si para los plazos estipulados con cada empresa no se encontraran políticas energéticas confiables, la mayoría de ellas no renovarían la concesión con las provincias y el proyecto de inversiones y autoabastecimiento se vería acabado. Pareciese que nuestro país no tiene en este momento otra posibilidad para sostener el aparato productivo que incrementar la generación de energía, siendo esta una necesidad inevitable y existiendo la posibilidad de hacerlo. Cómo sacar energía de las piedras Aclarando, la diferencia que existe entre los recursos que conocemos y los ¨no convencionales¨es el tipo de roca en los que se encuentran alojados, por lo tanto los métodos de extracción difieren. La nueva técnica que se utilizará para la extracción de petróleo en Vaca Muerta es conocida como fracking. El mecanismo abre fracturas múltiples en la roca generadora de hidrocarburos, empleando grandes volúmenes de agua y arena. La fractura hidráulica no es en realidad una técnica nueva, sino que data del año 1949, el único cambio es que en las últimas décadas ha mejorado su viabilidad técnica, y tiene un costo económico razonable. Página 53 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 En resumen, el fracking funciona de la siguiente manera: en vista de que el gas y el petróleo se encuentran a gran profundidad en la "roca madre" o "generadora", la cual es de baja porosidad y escasa permeabilidad deben hacerse pequeñas fisuras en las cuales se introduce agua con aditivos químicos, aumentando la permeabilidad de la roca y haciendo "migrar" los hidrocarburos hasta la superficie. En la Argentina, se hacen de 5 a 10 fracturas por pozo. El objetivo es determinar qué es lo que hay debajo, para poder decidir si los pozos se harán verticales u horizontales. Ésta nueva tecnología es blanco de críticas de ambientalistas y otros sectores. Los principales reclamos se refieren a la gran cantidad de agua que debe utilizarse, y a la posibilidad de que se genere actividad sísmica. En este marco, se ha consultado al señor Ernesto López Anadón, Presidente del Instituto Argentino del Petróleo y del Gas (IAPG). En este marco, el señor López Anadón responde que el agua que se utiliza en Vaca Muerta representa el 0,11% del caudal de los tres principales ríos de Neuquén, de acuerdo a un plan quincenal que habla de 2500 pozos en los próximos 5 años (500 pozos por años.) Además, señala que el flujo de agua utilizado para la extracción, además de los pozos, se aíslan de los conductos acuíferos con perfiles de cemento perfectamente adheridos a las paredes de los pozos y cañerías. El "agua de retorno", que representa el 30% del agua que se utiliza para el fracking, se lleva a plantas de tratamiento para poder ser reutilizada. En caso de no ser reutilizada, no puede tirarse en ríos ni en la tierra, debe destinarse a pozos sumideros, donde se aísla. Además, los aditivos químicos que se usan para inyectar, son los mismos que se utilizan generalmente en los hogares. En cuanto a los reclamos de los chacareros de Alto Valle, que señalan que las frutas que se producen en esa zona no pueden exportarse a Europa, puesto que en este continente no se aceptan frutas cultivadas cerca de explotaciones petroleras, López Anadón responde que la producción de frutas de Apache, zona en la que también hay producción de gas, sigue exportándose a Europa sin mayores problemas. También señala que la producción petrolera tiene en general un récord de seguridad, y que de darse accidentes, suele ser por errores humanos. En cuanto a países que han prohibido el fracking, como es el caso de Francia, López Anadón, adjudica esto a cuestiones políticas. Finalmente, López Anadón dice que la presión que ejerce el fracking está entre -3 y -4 en la escala de Ritcher, valor que no es perceptible por los humanos, y desestima la posibilidad de que pueda generarse actividad sísmica: no puede producirse presión suficiente para producir reacción alguna. Página 54 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Se incluyen en el suplemento del Diario Clarín opiniones de expertos en el tema de la explotación petrolera. El señor, Alieto Guadagni, Ex secretario de Energía, señala que en las últimas dos décadas se ha perdido la capacidad de auto abastecimiento energético, lo cual obliga al país a importar gas de Bolivia, y petróleo, entre 4 y 8 veces más caro lo que costaría de producirse en el país. Esta situación complica la administración de divisas, lo cual obligará en el año próximo al Banco Central a destinar 1,8 millones de dólares por hora a importar energía. Guadagni propone como principal solución la sanción de una nueva Ley que reemplace al decreto 17.319. Ésta nueva ley debe ser consistente con la Constitución, que establece que los recursos hidrocarburíferos pertenece a cada provincia, y que apunte a mejorar la situación actual de la Argentina. Por su parte, el señor Jorge Lapeña, también Ex secretario de Energía, señala que los hidrocarburos representan el 87% del total de la energía consumida en el país, y que las reservas de los mismos se han reducido a la mitad desde el año 2002. Ésta caída puede explicarse por la disminución e inversión exploratoria, y por la falta de una política pública que promueva dichas inversiones. Esta situación ha transformado a la Argentina en un país altamente dependiente del exterior. Lapeña dice que YPF es una empresa con problemas de papeles, y que es necesario contar con una política ambiciosa para provocar un boom petrolero. Daniel Montamat, Ex presidente de YPF y Ex secretario de Energía, propone ante los problemas anteriormente señalados, generar una política de desarrollo sustentable de largo plazo que apunte a recuperar el auto abastecimiento perdido. Dicha política debería basarse en planes de recuperación de las reservas, nuevas licitaciones que aseguren la transparencia y solvencia de distintos actores, y diversos planes exploratorios. Victor Branstein, Director de Licenciatura en Energética de UNTREF, recuerda que en 1922 YPF se fundó con el objetivo de defender los recursos petroleros de las empresas extranjeras, y evitar el monopolio de la comercialización de combustibles. Opina que debe tenerse como objetivo político fundamental la seguridad energética. Señala por último que el hecho de que la demanda de este tipo de recursos esté en constante aumento, y que sólo 54 de 192 países sean productores de petróleo, pone a la Argentina es una situación de protagonismo debido a sus recursos naturales. Página 55 de 56 71.06 Estructura económica argentina Industria Petroquímica Básica – II Cuatrimestre 2013 Newsletter diario inversor energético y minero Lunes 30 de Septiembre de 2013 Consta principalmente de tres noticias, todas referentes al campo energético en nuestro país. La primera relata la asociación de Neuquén con Petrobras y una empresa multinacional para la producción de petróleo y gas. La segunda noticia corresponde al tema ya tratado anteriormente de Vaca Muerta donde YPF y Chevron se asocian para la explotación del yacimiento Neuquino ya que este tiene recursos abundantes, nuestro país cuenta con personal capacitado y hay empresas estadounidenses que se encuentran en el país hace ya bastante tiempo. Por último se informa que crece la inversión en la petroquímica y en derivados del petróleo y gas en un 125% comparado con el mismo período del 2012. Los anuncios de las inversiones superan los 4.100 millones de dólares en lo que va del 2013, pareciese que invertir en nuestro país en esta industria estaría siendo rentable. Página 56 de 56