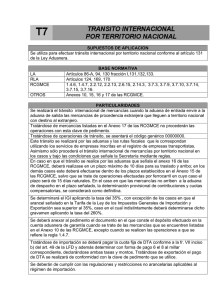

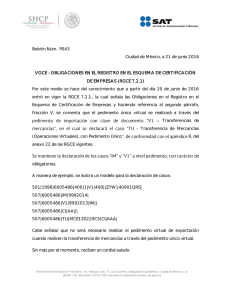

Asociación de Agentes Aduanales de Veracruz y Bufete Internacional les da la más cordial bienvenida a su Curso: Certificados de Origen y Tratados de Libre Comercio y Acuerdo Comerciales Expositor: Dr. Eduardo Reyes Díaz-Leal ACTUALIZADA lunes, 9 de noviembre de 2020 ÍNDICE Cuotas Compensatorias Tratados y Acuerdos Reglas y Criterios de Origen Responsabilidades del Agente Aduanal CUOTAS COMPENSATORIAS Obligaciones que se Causan por la Introducción de Mercancías Artículo 56 Las cuotas, bases gravables, tipos de cambio de moneda, cuotas compensatorias, demás regulaciones y restricciones no arancelarias, precios estimados y prohibiciones aplicables, serán los que rijan en las siguientes fechas: I. En importación temporal o definitiva; depósito fiscal; y elaboración, transformación o reparación en recinto fiscalizado: a) La de fondeo, y cuando éste no se realice, la de amarre o atraque de la embarcación que transporte las mercancías al puerto al que vengan destinadas. b) En la que las mercancías crucen la línea divisoria internacional. c) La de arribo de la aeronave que las transporte, al primer aeropuerto nacional. d) En vía postal, en las señaladas en los incisos anteriores, según que las mercancías hayan entrado al país por los litorales, fronteras o por aire. e) En la que las mercancías pasen a ser propiedad del Fisco Federal, en los casos de abandono. ¿Por qué Certificar el Origen? Demostrar Origen distinto al país sujeto a Cuota Compensatoria Utilidad de los certificados de origen Aplicación de Tasas Arancelarias Preferenciales (TAP) TLC’S ACUERDOS Cuotas Compensatorias Artículo 56 LCE Los importadores de una mercancía idéntica o similar a aquélla por la que deba pagarse una cuota compensatoria provisional o definitiva no estarán obligados a pagarla si prueban que el país de origen o procedencia es distinto al de las mercancías sujetas a cuota compensatoria. Para Comprobar Origen en Cuotas Compensatorias “Acuerdo que modifica el diverso por el que se establecen las normas para la determinación del país de origen de mercancías importadas y las disposiciones para su certificación, en materia de cuotas compensatorias” (DOF 17/07/08) – Deroga el formato del certificado de país de origen y la constancia de país de origen – Prevalece de obligación de declarar el origen en el pedimento – El importador sigue obligado a mantener documentos que certifiquen el origen (artículo 59 fracción II de la Ley Aduanera) Obligación del Importador Artículo 59 LA Quienes importen mercancías deberán cumplir, sin perjuicio de las demás obligaciones previstas por esta Ley, con las siguientes: I. (…) II. Obtener la información, documentación y otros medios de prueba necesarios para comprobar el país de origen y de procedencia de las mercancías, para efectos de preferencias arancelarias, marcado de país de origen, aplicación de cuotas compensatorias, cupos y otras medidas que al efecto se establezcan conforme a la Ley de Comercio Exterior y tratados internacionales de los que México sea parte, y proporcionarlos a las autoridades aduaneras cuando éstas lo requieran. La certificación habitual que cada país genera: Confirmación de la procedencia Autentificación del declarante TRATADOS Y ACUERDOS Obligación del Importador de Conservar la Prueba de Origen TLC PRUEBA DE ORIGEN CONSERVACIÓN DE PRUEBA DE ORIGEN TLCAN Certificado de Origen 4 años a partir de su firma TLCUE y TLC AELC Certificado de origen aplica expedición: a) A posteriori b) Duplicate c) Declaración en factura 3 años a partir de su firma Certificado de Origen 5 años a partir de su firma Japón Bolivia Triangulo del Norte Costa Rica G-3 (Colombia) Nicaragua Obligación del Importador de Conservar la Prueba de Origen TLC CONSERVACIÓN DE PRUEBA PRUEBA DE ORIGEN DE ORIGEN Uruguay Certificado de Origen 5 años a partir de su firma Cuotas compensatorias Certificado de Origen ALADI Certificado de origen 5 años a partir de la importación (por prescripción fiscal) Israel Chile La obligación de conservar la prueba de origen, nace de cada tratado en virtud de que se establecen facultades de comprobación en materia de verificación de origen de las mercancías. ¿Qué es un Tratado? Es el convenio regido por el derecho internacional público, celebrado por escrito entre el Gobierno de los Estados Unidos Mexicanos y uno o varios sujetos de Derecho Internacional Público, ya sea que para su aplicación requiera o no la celebración de acuerdos en materias específicas, cualquiera que sea su denominación, mediante el cual los Estados Unidos Mexicanos asumen compromisos. Fundamento para Celebrar TLC´s Artículo 76 fracción de la CPEUM – Los tratados deberán ser ratificados por el Senado Articulo 133 de la CPEUM – Serán Ley Suprema de toda la Unión cuando estén de acuerdo con la misma TRATADO FIRMA Tratado de Libre Comercio de 17 de América del Norte (TLCAN / septiembre de NAFTA). Firmado entre México, 1992 Canadá y Estados Unidos (Aprobado por el Senado) PUBLICACION ENTRADA EN DOF VIGOR 08 de diciembre de 1993 01 de enero de 1994 Tratado de Libre Comercio entre 13 de junio de México, Venezuela y Colombia 1994 (G-3) 09 de enero de 1995 01 de julio de 1995 Tratado de Libre Comercio entre 10 de México y Bolivia septiembre de 1994 11 de enero de 1995 01 de enero de 1995 Tratado de Libre Comercio entre México y Costa Rica 05 de abril de 1994 10 de enero de 1995 01 de enero de 1995 Tratado de Libre Comercio entre México y Chile 17 de abril de 1998 28 de julio de 1999 01 de agosto de 1999 Tratado de Libre Comercio entre México y Nicaragua 18 de abril de 1997 01 de julio de 1998 01 de julio de 1998 TRATADO FIRMA Tratado de libre Comercio México - Unión Europea (Decisión 2/2000) firmado por México 23 y 24 de Alemania, Austria, Bélgica, febrero de 2000 Dinamarca España, Finlandia, Francia, Grecia, Irlanda, Italia, Luxemburgo, Países Bajos, Portugal, Reino Unido y Suecia Tratado de Libre México - Israel PUBLICACION ENTRADA EN DOF VIGOR 26 de junio de 2000 01 de Julio de 2000 Comercio 10 de abril de 2000 28 de junio de 2000 1 de Julio de 2000 Tratado de Libre Comercio Triángulo del Norte firmado por México, El Salvador, Guatemala y Honduras 29 de junio de 2000 14 de marzo de 2001 15 de Marzo de 2001 Honduras 1 de Mayo de 2001 TRATADO FIRMA Asociación Europea de Libre 27 de noviembre Comercio firmado por Islandia, de 2000 Liechtenstein, Noruega y Suiza TLC México-Uruguay ACE México-Japón PUBLICACION DOF ENTRADA EN VIGOR 29 de junio de 2001 Islandia 1 de Octubre de 2001 Liechtenstein 1 de Noviembre de 2001 Noruega Suiza 1 de Julio de 2001 15 de noviembre 14 de julio de 2004 15 de julio de 2004 de 2004 17 de septiembre de 2004 31 de marzo de 2005 1 de abril de 2005 REGLAS Y CRITERIOS DE ORIGEN Criterios de Origen (TLCAN) a) El bien sea obtenido en su totalidad o producido enteramente en territorio de una o más de las Partes, según las definiciones de cada uno de los Tratados o Acuerdos c) El bien se produzca enteramente en territorio de una o más de las Partes, a partir exclusivamente de materiales originarios; o Criterios de Origen b) Cada uno de los materiales no originarios que se utilicen en la producción del bien sufra uno de los cambios de clasificación arancelaria dispuestos en las reglas de origen especificas como resultado de que la producción se haya llevado a cabo enteramente en territorio de una o más de las Partes Reglas Generales 1ª. BIENES INDIVIDUALES 2ª. BIENES DESENSAMBLADOS 2 a) Artículos desmontados o sin montar todavía 2 b) Productos mezclados y artículos compuestos 3ª. GRUPO DE BIENES O MATERIA 3 a) De lo específico a lo genérico 3 b) Material que confiera el carácter esencial 3 c) Orden de numeración 4ª. BIENES INEXISTENTES EN TARIFA 5ª. MATERIAL DE EMPAQUE 5 a) Estuches y continentes similares 5 b) Envases 6ª. SISTEMA DE CLASIFICACIÓN DE MERCANCIAS Ejemplos de RdO Específicas (TLCAN) Básica 27.10 a 27.15 Un cambio a la PARTIDA 27.10 a 27.15 de cualquier PARTIDA fuera del grupo Aceites de petróleo, betunes, vaselina, etc. Un cambio a la PARTIDA 59.03 a 59.08 de cualquier otro CAPITULO, excepto de la PARTIDA 51.11 a 51.13, 52.08 a 52.12, 53.10 a 53.11, 54.07 a 54.08 ó 55.12 a 55.16 Telas impregnadas, recubiertas, revestidas o estratificadas Media 59.03 a 59.08 Ejemplos de RdO Específicas (TLCAN) Difícil 74.03 Un cambio a la partida 74.03 de cualquier cobre otro capítulo O refinado y Un cambio a la partida 74.03 de la partida aleaciones 74.01 ó 74.02 o la fracción canadiense de cobre, en 7404.00.11 ó 7404.00.91, fracción bruto estadounidense 7404.00.00A o fracción mexicana 7404.00.03, habiendo o no cambios de cualquier otro capítulo, cumpliendo con un contenido regional no menor a: a) 60%, cuando se utilice el método de valor de transacción b) 50% cuando se utilice el método de costo neto Regla de Origen Específica (TLCUE) 5903 Telas impregnadas, recubiertas, Fabricación a partir de hilados revestidas o estratificadas con o plástico, excepto las de la partida Estampado acompañado de, al 5902 menos, dos operaciones de preparación o de acabado (como el desgrasado, el blanqueado, la mercerización, la termofijación, el perchado, el calandrado, el tratamiento contra el encogimiento, el acabado permanente, el decatizado, la impregnación, el zurcido y el desmotado) siempre que el valor de los tejidos sin estampar no exceda del 47.5% del precio franco fábrica del producto. Regla de Origen para ALADI Las mercancías que resulten de operaciones de ensamble o montaje, realizadas en el territorio de un país participante utilizando materiales originarios de los países participantes del acuerdo y de terceros países, cuando el valor CIF puerto de destino o CIF puerto marítimo de los materiales originarios de terceros países no exceda del 50 (cincuenta) por ciento del valor FOB de exportación de tales mercancías. Resolución 252 del Comité de Representantes CRITERIOS DE ORIGEN d) El bien sea producido enteramente en territorio de una o más de las Partes, pero uno o más de los materiales no originarios utilizados en la producción del bien y considerados como partes de conformidad con el Sistema Armonizado, no sufra un cambio de clasificación arancelaria debido a que: (i) El bien se ha importado a territorio de una Parte sin ensamblar o desensamblado, pero se ha clasificado como un bien ensamblado de conformidad con la Regla General de Interpretación 2(a) del Sistema Armonizado; o (ii) La partida para el bien sea la misma tanto para el bien como para sus partes y los describa específicamente, y esa partida no se divida en subpartidas, o la subpartida arancelaria sea la misma tanto para el bien como para sus partes y los describa específicamente; Ejemplo de VCR por valor de transacción En la producción del bien, el productor incorpora materiales no originarios clasificados en la subpartida 8708.99. Dado que los materiales no originarios clasificados en la subpartida 8708.99 no satisfacen el requisito de cambio de clasificación arancelaria, el productor tiene que aplicar un requisito de valor de contenido regional del 65 por ciento. El valor de transacción del bien, ajustado sobre la base L.A.B. es $4000 USD. El valor de los materiales no originarios utilizados por el productor en la producción del bien es $1300 USD. Ejemplo de VCR por valor de transacción Por la aplicación de la fórmula: 4000-1300 VCR = --------------- x 100 4000 Entonces: VCR = 67.5 por ciento Dado que el VCR es 67.5 por ciento, el bien satisface el requisito de valor de contenido regional y por ende califica como originario. Otras Instancias para Conferir Origen Productos desensamblados y bienes calificados junto con sus partes.- un bien importador con regla 2ª. Que debe cumplir con VCR. Declaración de materiales intermedios. Si el insumo ya cumplió con la Regla de origen, el producto final se considera originario. Acumulación. Bienes adquiridos a distintos proveedores de la región de mercancías no originarias y originarias que en conjunto resulta un bien originario. Se requiere declaración del proveedor. Otras Instancias para Conferir Origen De mínimis. Si un bien no califica como originario por la regla de origen específica, podrá considerarse como tal, si el insumo que no permite el brinco arancelaria representa menos de X% del Valor Comercial del producto final (TLCAN 7%, TLCUE 10%) Materiales y bienes fungibles. Esta provisión implica que un exportador pueda confundir inventarios enviando materiales no originarios en lugar de originarios, toda vez que no exporte más allá de los inventarios que tenía de los originarios. Criterios de Origen Criterio de Origen TLCAN Los demás Material originario Bienes producidos a partir de material originario A C A B Productos que cumplen con reglas de origen especificas Valor de Contenido Regional B C D D Procedimientos Aduaneros TLC TRATADO VIGENCIA APLICACIÓN RETROACTIVA TLC América del Norte (TLCAN). Entre México, Canadá y Estados Unidos 1 año 1 año Copia 1 año N/A 1 año TLC entre México y Colombia TLC entre México y Bolivia TLC entre México y Costa Rica TLC entre México y Chile ANEXO VALIDADO DE AUTORIDAD OPERACIONES QUE AMPARA No 1 o varias en 12 meses Copia Sí Única N/A Copia Sí 1 o varias en 12 meses 1 año 1 año Copia No 1 o varias en 12 meses 1 año 1 año Copia No 1 o varias en 12 meses Procedimientos Aduaneros TLC TRATADO TLC entre México y Nicaragua ANEXO VALIDADO DE AUTORIDAD OPERACIONES QUE AMPARA 1 año Copia No 1 o varias en 12 meses 10 meses Original Si Única VIGENCIA APLICACIÓN RETROACTIVA 1 año TLC México - Unión Europea (Decisión 2/2000) firmado por México, Alemania, Austria, Bélgica, Dinamarca, España, Finlandia, Francia, Grecia, Irlanda, Italia, Luxemburgo, Países Bajos, 10 meses Portugal, Reino Unido, Suecia, Eslovaquia, Estonia, Lituania, Letonia, Eslovenia, Polonia, Chipre, Hungría, Malta y República Checa. Procedimientos Aduaneros TLC TRATADO TLC México – Israel TLC Triángulo del Norte firmado por México, El Salvador, Guatemala y Honduras VIGENCIA APLICACIÓN RETROACTIVA ANEXO VALIDADO DE AUTORIDAD OPERACIONES QUE AMPARA 2 años 6 meses Copia No 1 o varias en 12 meses 1 año 1 año Copia No 1 o varias en 12 meses 10 meses Original Si Única 1 año 1 año Copia Si 1 o varias en 12 meses 1 año 1 año Original Si Única Asociación Europea de Libre Comercio firmado por: Islandia, 10 meses Noruega, Liechtenstein y Suiza TLC México-Uruguay ACE México-Japón Requisitos de los CdO´s Los Certificados de Origen que deben ser validados por la entidad competente son: TLCUE TLCAELC Japón Uruguay G-3 ALADI Aplicación Retroactiva 12 o 10 meses A1 Se compensa IGI, DTA o Cuotas compensatorias Aviso R1 Cdo A1 Aviso Saldo a favor de IGI $$$$$ A1 Aplicación Retroactiva 12 o 10 meses Plazo de 5 años A1 Solicitud de devolución de IGI R1 Cd O Saldo a favor de IGI $$$$$ Formato 32 Solicitud de devolución Procede en 40 días hábiles o, 20 días hábiles si dictaminan estados financieros Excepciones a la Presentación del Certificado de Origen Tratado Operaciones no comerciales TLCAN, Israel, 1000 dólares Triangulo del Norte, Bolivia, Chile, Uruguay, Costa Rica, Japón, Nicaragua G-3 N/A TLCUE y TLCAELC Las realizadas por mensajería o correo que tengan el carácter de efectos personales Las mercancías de los pasajeros que lleven consigo en viajes internacionales con valores menores a 1,200 Euros o 1000 USD u 11,000 pesos Operaciones comerciales 1000 dólares con declaración de origen en factura N/A Pequeñas importaciones menores a 500 Euros o 450 USD o 4,600 pesos Transporte Directo El Trasporte directo puede comprobarse: En tránsito SIN transbordo – Documento de transporte con fecha y lugar de embarque así como puerto de destino En tránsito CON transbordo – Con documentos de transporte donde conste que se efectuó transbordo sin almacenamiento temporal En almacenamiento temporal – Con copia de documento de control aduanero en el que conste que las mercancías fueron objeto de almacenaje bajo vigilancia aduanera Fracción Arancelaria en el CdO POR REGLA GENERAL LA CLASIFICACIÓN ARANCELARIA LA HACE EL AGENTE ADUANAL (ESTA ES LA CORRECTA), y esta debe corresponder a la indicada en el Certificado de Origen, salvo 3 excepciones: 1. Regla 2.6.5.- Por las modificaciones dictadas por la OMA en la cuarta enmienda. 2. Regla 2.6.6.- Por la aplicación de la regla 8va 3. Regla 2.6.7.- Por el NO desglose de los accesorios Triangulación de Factura en TLC´s La factura del embarque, la puede expedir un tercero ubicado en un país no parte del tratado, cumplimiento con los siguientes requisitos: 1) TLCAN, Costa Rica, Chile, Israel, El Salvador, Guatemala, Honduras, Nicaragua, Uruguay y Japón Permitida sin mayor requisito 2) TLCUE y TLCAELC La declaración de origen , se debe realizar en orden de entrega, guía de embarque o cualquier otro documento comercial 3) Colombia Campo de factura, las expedidas por el exportador Campo de observaciones, # de facturas y fecha de importación 4) ALADI Campo de factura, de importación a México Observaciones, indicar que serán facturadas por un 3º y los datos de éste Bolivia no permite la triangulación en factura Aplicación de TLC´s en Cambios de Régimen Regla 3.3.12 de carácter general – F4. hasta dentro de un año – F5. en un año salvo TLCAN que tiene 4 años para la aplicación preferencia arancelaria de la – Se requiere CDO válido y vigente – Debió haber TLC al momento de la importación Excepción a la Obligación del Envío del Territorio de Origen 2.6.20. Para los efectos de los artículos 411 del TLCAN, 5-17 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos y la República de Costa Rica, 4-17 del Tratado de Libre Comercio entre la República de Chile y los Estados Unidos Mexicanos, 3-17 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos y el Estado de Israel, 617 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos y las Repúblicas de El Salvador, Guatemala y Honduras, 6-12 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos, la República de Colombia y la República de Venezuela, excepto para Venezuela, 6-17 del Tratado de Libre Comercio entre el Gobierno de los Estados Unidos Mexicanos y el Gobierno de la República de Nicaragua, 5-17 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos y la República de Bolivia, 4-17 del Tratado de Libre Comercio entre los Estados Unidos Mexicanos y la República Oriental del Uruguay, 13 del Anexo I del TLCAELC, 13 del Anexo III de la Decisión, 35 del Acuerdo para el Fortalecimiento de la Asociación Económica entre los Estados Unidos Mexicanos y el Japón y de los acuerdos comerciales en el marco de la Asociación Latinoamericana de Integración (ALADI), el importador podrá acreditar que las mercancías que hayan estado en tránsito, con o sin transbordo o almacenamiento temporal, por el territorio de uno o más países no Parte de los tratados de libre comercio o acuerdos comerciales suscritos por México, estuvieron bajo vigilancia de la autoridad aduanera competente en esos países, con la documentación siguiente:… Continua RCG 2.6.20 Excepción a la Obligación del Envío del Territorio de Origen 1. Con los documentos de transporte, tales como la guía aérea, el conocimiento de embarque o la carta de porte, según sea el caso, en el cual conste la fecha y lugar de embarque de las mercancías y el puerto, aeropuerto o punto de entrada del destino final, cuando dichas mercancías hayan estado en tránsito por el territorio de uno o más países no Parte del tratado o acuerdo correspondiente sin transbordo ni almacenamiento temporal. 2. Con los documentos de transporte, tales como la guía aérea, el conocimiento de embarque o la carta de porte, según sea el caso, o el documento de transporte multimodal cuando las mercancías sean objeto de transbordo por diferentes medios de transporte, donde conste la circunstancia de que las mercancías que hayan estado en tránsito fueron únicamente objeto de transbordo sin almacenamiento temporal en uno o más países no Parte del tratado o acuerdo correspondiente… Continua RCG 2.6.20 Excepción a la Obligación del Envío del Territorio de Origen 3. Con la copia de los documentos de control aduanero que comprueben que las mercancías permanecieron bajo control y vigilancia aduanera, tratándose de mercancías que estando en tránsito hayan sido objeto de transbordo con almacenamiento temporal en uno o más países no Parte del tratado o acuerdo correspondiente. En ausencia de los documentos indicados en los numerales anteriores y únicamente para los efectos de los artículos 13 del Anexo I del TLCAELC y 13 del Anexo III de la Decisión, el acreditamiento a que se refiere esta regla se podrá efectuar con cualquier otro documento de prueba. Tratándose de la importación bajo trato arancelario preferencial de mercancías originarias de conformidad con el Acuerdo de Complementación Económica No. 6 entre los Estados Unidos Mexicanos y la República Argentina, los documentos señalados en el numeral 2 de la presente regla deberán, además, hacer constar el lugar de salida en el territorio de la República Argentina, el lugar de recepción en el país o países no Parte del Acuerdo donde se haya realizado el transbordo y el lugar de embarque desde donde las mercancías serán destinadas directamente hacia México. Otras Obligaciones Derivadas de los TLC´s Artículo 63-A Quienes introduzcan mercancías al territorio nacional bajo un programa de diferimiento o de devolución de aranceles, estarán obligados al pago de los impuestos al comercio exterior que corresponda, de acuerdo con lo dispuesto en los Tratados de que México sea parte, en la forma que establezca la Secretaría mediante reglas. El 63-A sólo aplica para insumos 108-I-a, b, c Origen No TLCAN Transformación Más que Simple No Hasta TLCUE o TLCAELC cumplir con RdO Tasa adeudada: Destino Momento de pago TLCAN Entrada Salida Virtuales 60 días a la CEE AELC TIGIE TLC PROSEC Sobre insumos No originarios salida si: TLCAN, Automotriz o Certificada Artículo 63-A Gráfico Importación Temporal Física: Se determina el impuesto en el pedimento de entrada, pudiendo efectuar el pago Con pago de impuestos si se cae en los supuestos del 63-A Pedimentos virtuales •Por operación •Por semana •Por mes Retorno Físico V1 Empresa A Empresa B $ Pedimentos Virtuales $ CT Sólo TLCAN RT $ IN AF $ *60 días TLCAN *La empresa certificada cuenta con 60 días para exportaciones a TLCUE, o AELC Carta Responsiva del pago 63-A • Con transformación • Sin transformación Identificadores en el Pedimento SUPUESTO Transferencia de materiales transformados por IMMEX a una Empresas Certificadas quien se responsabiliza por el pago del IGI, podrá utilizar tasas preferenciales Prosec o Regla 8ª. Pago de IGI cubierto en el pedimento de importación, sobre valor de mercancías distinto de provisional. Transferencia de temporales por empresas con programa a otras empresas con programas con IGI diferido. Determinación y pago de IGI correspondiente a las mercancías no originarias del TLCAN o TLCAELC al trámite del pedimento que ampare el retorno virtual. TLCAN “ST” TLCUE Y TLCAELC “SU” COMPLEMENTO 1 RCGMCE 2.8.3, numeral 15. COMPLEMENTO 1 RCGMCE 2.8.3, numeral 15. COMPLEMENTO 2 RCGMCE 3.3.6. COMPLEMENTO 2 RCGMCE 3.3.6. COMPLEMENTO 3 RCGMCE 3.3.7. COMPLEMENTO 3 RCGMCE 3.3.7. COMPLEMENTO 4 RCGMCE 3.3.8., segundo párrafo. COMPLEMENTO 4 RCGMCE 3.3.8., segundo párrafo. Identificadores en el Pedimento SUPUESTO TLCAN “ST” TLCUE Y TLCAELC “SU” Transferencia temporales en mismo estado efectuado por maquiladora de servicios al empresa con programa. COMPLEMENTO 5 RCGMCE 3.3.8., quinto párrafo, numeral 1. COMPLEMENTO 5 RCGMCE 3.3.8., quinto párrafo, numeral 1. COMPLEMENTO 6 RCGMCE 3.3.8., quinto párrafo, numeral 2. COMPLEMENTO 6 RCGMCE 3.3.8., quinto párrafo, numeral 2. Transferencia de Activos Fijos, no sujeto a pago de IGI COMPLEMENTO 7 RCGMCE 3.3.8., quinto párrafo, numeral 3. COMPLEMENTO 7 RCGMCE 3.3.8., quinto párrafo, numeral 3. Determinación y pago de impuestos por los materiales no originarios en el pedimento de retorno de mercancías COMPLEMENTO 8 RCGMCE 3.3.27., numeral 1. COMPLEMENTO 8 RCGMCE 3.3.30., numeral 1. Transferencia en mismo estado de mercancías introducidas al régimen de deposito fiscal efectuado por empresa de la industria automotriz a una PITEX para posterior retorno a la empresa de la industria automotriz terminal. Identificadores en el Pedimento TLCAN “ST” TLCUE Y TLCAELC “SU” Retorno a país distinto de los países de la región COMPLEMENTO 11 RCGMCE 3.3.27,último párrafo, inciso a). COMPLEMENTO 11 RCGMCE 3.3.30., numeral 5, inciso a). país COMPLEMENTO 12 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 1). COMPLEMENTO 12 RCGMCE 3.3.30., numeral 5, inciso b), subinciso 1). Retorno en mismo estado a país miembro de la región, de temporales importados por IMMEX y transferidos a ECEX que realiza la exportación. COMPLEMENTO 15 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 4). COMPLEMENTO 13 RCGMCE 3.3.30., numeral 5, inciso b), subinciso 2). Retorno de desperdicios a país miembro de la región COMPLEMENTO 17 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 6) COMPLEMENTO 14 RCGMCE 3.3.30., numeral 5, inciso b), subinciso 3). SUPUESTO Retorno en mismo miembro de la región estado a Identificadores en el Pedimento SUPUESTO TLCAN “ST” TLCUE Y TLCAELC “SU” Exportación virtual con determinación y pago de impuestos por insumos no originarios efectuada por empresa de la industria de Autopartes. COMPLEMENTO 18 RCGMCE 3.3.18., numeral 2. COMPLEMENTO 16 RCGMCE 3.3.18., numeral 2. Retorno a Estados Unidos o Canadá de contenedores y cajas de trailers, no sujetas al pago del IGI COMPLEMENTO 19 RCGMCE 3.3.27,último párrafo, inciso b), subinciso 7 Prendas ensambladas en México que retorne una IMMEX a Estos Unidos o Canadá, sin pagar IGI por la tela importada y cortada en Estados Unidos COMPLEMENTO 20 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 8). No sujeto a pago de IGI, por la importación temporal de azúcar utilizada en la fabricación de mercancías clasificadas en la partida 22.05 que posteriormente se exporten a Suiza o Liechtenstein. COMPLEMENTO 19 RCGMCE 3.3.30., numeral 5, inciso c). Identificadores en el Pedimento Exclusivo para TLCAN SUPUESTO TLCAN “ST” Determinación y pago de IGI por las mercancías no originarias del TLCAN mediante la aplicación de tasa correspondiente a regla 8.5. de la Resolución del TLCAN al tramite del pedimento de retorno o complementario. COMPLEMENTO 9a RCGMCE 3.3.27., numeral 2 (determinación y pago en el pedimento de exportación) COMPLEMENTO 9b RCGMCE 3.3.27., numeral 2 (determinación y pago en el pedimento complementario) Determinación de IGI en pedimento de retorno, por mercancías exentas de dicho impuesto. COMPLEMENTO 10 RCGMCE 3.3.27., numeral 3 Retorno a Estados Unidos de América o Canadá de mercancía reparada COMPLEMENTO 13 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 2). Retorno Estados Unidos de América o Canadá de mercancía originaria de conformidad con el TLCAN COMPLEMENTO 14 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 3). Retornos a Estados Unidos de América o Canadá de bienes textiles y del vestido en términos de Apéndice 2.4 y 6.B del TLCAN COMPLEMENTO 16 RCGMCE 3.3.27., último párrafo, inciso b), subinciso 5). Identificadores en el Pedimento Exclusivo para TLCUE y TLCAELC SUPUESTO TLCUE Y TLCAELC “SU” Retorno de mercancías NO originarias de México de conformidad con la Decisión o el TLCAELC. COMPLEMENTO 9 RCGMCE 3.3.30., numeral 2. Determinación y pago de impuestos en pedimento de rectificación al pedimento de retorno por los por materiales no originarios, por aplicación a posteriori de prueba de origen de conformidad con la Decisión o el TLCAELC. COMPLEMENTO 10 RCGMCE 3.3.30., numeral 3 Determinación y pago del impuesto en pedimento de retorno o mediante pedimento complementario efectuado por empresa de la industria automotriz terminal o manufacturera de vehículos de autotransporte COMPLEMENTO 15 RCGMCE 3.6.21., numeral 2 RESPONSABILIDADES DEL AGENTE ADUANAL Responsabilidades del Agente Aduanal Artículo 54 LA El agente aduanal será responsable de la veracidad y exactitud de los datos e información suministrados, de la determinación del régimen aduanero de las mercancías y de su correcta clasificación arancelaria, así como de asegurarse que el importador o exportador cuenta con los documentos que acrediten el cumplimiento de las demás obligaciones que en materia de regulaciones y restricciones no arancelarias rijan para dichas mercancías, de conformidad con lo previsto por esta Ley y por las demás leyes y disposiciones aplicables… Continua Artículo 54 LA Responsabilidades del Agente Aduanal El agente aduanal no será responsable en los siguientes casos: I. (…) III. De las contribuciones omitidas que se deriven de la aplicación de un arancel preferencial cuando de conformidad con algún tratado o acuerdo internacional del que México sea parte, se requiera de un certificado de origen para gozar de trato arancelario preferencial, siempre que conserve copia del certificado de origen que ampare las mercancías y se asegure que el certificado se encuentra en el formato oficial aprobado para tales efectos, que ha sido llenado en su totalidad conforme a su instructivo y que se encuentra vigente a la fecha de la importación… Continua Artículo 54 LA Responsabilidades del Agente Aduanal IV. De las cuotas compensatorias omitidas cuando se importen mercancías idénticas o similares a aquellas que se encuentren sujetas a dichas cuotas, siempre que conserve copia del certificado de país de origen válido, expedido de conformidad con las disposiciones aplicables y cumpla con lo que establezca el Reglamento. Responsabilidades del Agente Aduanal Artículo 68 RLA Para efectos de la fracción IV del artículo 54 de la Ley, los agentes aduanales quedarán relevados de la responsabilidad respecto del país de origen declarado en el pedimento, tratándose de la importación de mercancías idénticas o similares a aquellas por las que deba pagarse una cuota compensatoria, siempre que conserven copia del certificado de origen o de los demás documentos comprobatorios de origen que establezcan las disposiciones aplicables, y verifiquen que: I. Las marcas y etiquetas de las mercancías, así como de sus empaques, correspondan a las mercancías descritas o amparadas en los mencionados documentos;… Continua Artículo 68 RLA Responsabilidades del Agente Aduanal II. Los documentos de que se trata, que amparen las mercancías, hayan sido expedidos por la persona o entidad que corresponda, de conformidad con lo dispuesto en las disposiciones aplicables en materia de certificación del país de origen; III. Los documentos contengan la información que se señala en las disposiciones aplicables en materia de certificación de país de origen y sean llenados, en su caso, de conformidad con los instructivos de llenado establecidos para tales efectos; IV. La clasificación arancelaria anotada en el pedimento respectivo, a nivel de subpartida en la nomenclatura que les corresponda a las mercancías amparadas por dichos documentos, conforme a la tarifa de la Ley del Impuesto General de Importación;… Continua Artículo 68 RLA Responsabilidades del Agente Aduanal V. Las mercancías sean susceptibles de ser consideradas como originarias del país que se señala en los respectivos documentos, conforme a las reglas de origen y criterios manifestados en los mismos; VI. Los datos asentados en los documentos comprobatorios del origen de las mercancías correspondan con los señalados en la factura, orden de embarque, guía aérea, pedimento de importación o cualquier otro documento utilizado para amparar la importación, y VII. En el caso de certificados de país de origen, los sellos y los datos anotados en el propio certificado, correspondan razonablemente a los autorizados, de acuerdo a los que están a disposición para su consulta en la Secretaría de Comercio y Fomento Industrial. Responsabilidades del Agente Aduanal Artículo 81 Los agentes o apoderados aduanales determinarán en cantidad líquida por cuenta de los importadores y exportadores las contribuciones y, en su caso, las cuotas compensatorias, para lo cual manifestarán en la forma oficial aprobada por la Secretaría, bajo protesta de decir verdad: I. La descripción de las mercancías y su origen. II. El valor en aduana de las mercancías, así como el método de valoración utilizado y, en su caso, la existencia de vinculaciones a que se refiere el artículo 68 de esta Ley en el caso de importación, o el valor comercial tratándose de exportación. III. La clasificación arancelaria que les corresponda. IV. El monto de las contribuciones causadas con motivo de la importación o exportación y, en su caso, las cuotas compensatorias. Responsabilidades del Agente Aduanal Artículo 164 El agente aduanal será suspendido hasta por 90 días, o por el plazo que resulte en los términos de la fracciones I, IV, V y VIII de este artículo, por las siguientes causas: I. (…) VI. “Declarar con inexactitud en el pedimento, siempre que resulte lesionado el interés fiscal y no sean aplicables las causales de cancelación establecidas en la fracción II del artículo 165 de esta Ley. No procederá la suspensión, cuando, se deba a la inexacta clasificación arancelaria por diferencia de criterios en la interpretación, siempre que la descripción, naturaleza y demás características hayan sido correctamente manifestadas a la autoridad. Responsabilidades del Agente Aduanal Artículo 165 Será cancelada la patente de agente aduanal, independientemente de las sanciones que procedan por las infracciones cometidas, por las siguientes causas: I. (…) II. Declarar con inexactitud en el pedimento, o en la factura tratándose de operaciones con pedimento consolidado, siempre que : a) La omisión en el pago de impuestos al comercio exterior, derechos y cuotas compensatorias, en su caso, exceda de $141,917.00 y dicha omisión represente más del 10% del total de los que debieron pagarse. b) (…) Infracciones y Sanciones Artículo 151 PAMA por Omisión de Cuotas Compensatorias Las autoridades aduaneras procederán al embargo precautorio de las mercancías y de los medios en que se transporten, en los siguientes casos: I. Cuando las mercancías se introduzcan a territorio nacional por lugar no autorizado o cuando las mercancías extranjeras en tránsito internacional se desvíen de las rutas fiscales o sean transportadas en medios distintos a los autorizados tratándose de tránsito interno. II. Cuando se trate de mercancías de importación o exportación prohibida o sujeta a las regulaciones y restricciones no arancelarias a que se refiere la fracción II, del artículo 176 de esta Ley y no se acredite su cumplimiento o sin acreditar el cumplimiento de las normas oficiales mexicanas o, en su caso, se omita el pago de cuotas compensatorias. Tratándose de las normas oficiales mexicanas de información comercial, sólo procederá el embargo cuando el incumplimiento se detecte en el ejercicio de visitas domiciliarias o verificación de mercancías en transporte… Continua Artículo 151 LA Infracciones y Sanciones III. Cuando no se acredite con la documentación aduanera correspondiente, que las mercancías se sometieron a los trámites previstos en esta Ley para su introducción al territorio nacional o para su internación de la franja o región fronteriza al resto del país y cuando no se acredite su legal estancia o tenencia, o se trate de vehículos conducidos por personas no autorizadas. En el caso de pasajeros, el embargo precautorio procederá sólo respecto de las mercancías no declaradas, así como del medio de transporte, siempre que se trate de vehículo de servicio particular, o si se trata de servicio público, cuando esté destinado a uso exclusivo del pasajero o no preste el servicio normal de ruta. IV. Cuando con motivo del reconocimiento aduanero, del segundo reconocimiento o de la verificación de mercancías en transporte, se detecte mercancía no declarada o excedente en más de un 10% del valor total declarado en la documentación aduanera que ampare las mercancías… Continua Artículo 151 LA Infracciones y Sanciones V. Cuando se introduzcan dentro del recinto fiscal vehículos de carga que transporten mercancías de importación sin el pedimento que corresponda para realizar el despacho de las mismas. VI. Cuando el nombre o domicilio fiscal del proveedor o importador, señalado en el pedimento o en la factura, sean falsos o inexistentes o cuando en el domicilio fiscal señalado en dichos documentos, no se pueda localizar al proveedor o la factura sea falsa. VII. Cuando el valor declarado en el pedimento sea inferior en un 50% o más al valor de transacción de mercancías idénticas o similares determinado conforme a los artículos 72 y 73 de esta Ley, salvo que se haya otorgado la garantía a que se refiere el artículo 86-A fracción I de esta Ley… Continua Artículo 151 LA Infracciones y Sanciones En los casos a que se refieren las fracciones VI y VII se requerirá una orden emitida por el administrador general o el administrador central de investigación aduanera de la Administración General de Aduanas del Servicio de Administración Tributaria, para que proceda el embargo precautorio durante el reconocimiento aduanero, segundo reconocimiento o verificación de mercancías en transporte. En los casos a que se refieren las fracciones I, II, III, IV, VI y VII el medio de transporte quedará como garantía del interés fiscal, salvo que se cumpla con los requisitos y las condiciones que establezca el Reglamento. Por lo que se refiere a las fracciones III y IV, el resto del embarque quedará como garantía del interés fiscal, salvo que se trate de maquiladoras o empresas con programas de exportación autorizados por la Secretaría de Comercio y Fomento Industrial, en este caso, sólo se procederá al embargo de la totalidad del excedente, permitiéndose inmediatamente la salida del medio de transporte y del resto de la mercancía correctamente declarada. Infracciones y Sanciones Artículo 152 Determinación de Contribuciones En los casos en que con motivo del reconocimiento aduanero, del segundo reconocimiento, de la verificación de mercancías en transporte, de la revisión de los documentos presentados durante el despacho o del ejercicio de las facultades de comprobación, en que proceda la determinación de contribuciones omitidas, cuotas compensatorias y, en su caso, la imposición de sanciones y no sea aplicable el Artículo 151 de esta Ley, las autoridades aduaneras procederán a su determinación, sin necesidad de sustanciar el procedimiento establecido en el Artículo 150 de esta Ley. En este caso la autoridad aduanera dará a conocer mediante escrito o acta circunstanciada los hechos u omisiones que impliquen la omisión de contribuciones, cuotas compensatorias y, en su caso, la imposición de sanciones, y deberá señalarse que el interesado cuenta con un plazo de diez días hábiles, contados a partir del día siguiente a aquel en que surta efectos la notificación del escrito o acta, a fin de ofrecer las pruebas y formular los alegatos que a su derecho convenga… Continua Artículo 152 LA Infracciones y Sanciones El ofrecimiento, desahogo y valoración de las pruebas se hará de conformidad con lo dispuesto en los Artículos 123 y 130 del Código Fiscal de la Federación. Las autoridades aduaneras emitirán resolución en un plazo que no excederá de cuatro meses, contados a partir del día siguiente a aquél en que se encuentre debidamente integrado el expediente. Se entiende que el expediente se encuentra debidamente integrado cuando hayan vencido los plazos para la presentación de todos los escritos de pruebas y alegatos o, en caso de resultar procedente, la autoridad encargada de emitir la resolución haya llevado a cabo las diligencias necesarias para el desahogo de las pruebas ofrecidas por los promoventes. En los demás casos la determinación del crédito fiscal se hará por la autoridad aduanera… Continua Artículo 152 LA Infracciones y Sanciones En el escrito o acta de inicio del procedimiento se deberá requerir al interesado para que señale domicilio para oír y recibir notificaciones, apercibido que de no señalar el domicilio, de señalar uno que no le corresponda a él o a su representante, de desocupar el domicilio señalado sin aviso a la autoridad competente o señalando un nuevo domicilio que no le corresponda a él o a su representante, de desaparecer después de iniciadas las facultades de comprobación o de oponerse a las diligencias de notificación de los actos relacionados con el procedimiento, negándose a firmar las actas que al efecto se levanten, las notificaciones que fueren personales se efectuarán por estrados, siempre que, en este último caso y tratándose del reconocimiento aduanero, segundo reconocimiento o de la verificación de mercancías en transporte, se cuente con visto bueno del administrador de la aduana. Infracciones y Sanciones Artículo 176 Infracción por Omisión de Contribuciones y Cuotas Compensatorias Comete las infracciones relacionadas con la importación o exportación, quien introduzca al país o extraiga de él mercancías, en cualquiera de los siguientes casos: I. Omitiendo el pago de los impuestos al comercio exterior y cuotas compensatorias. II. Sin permiso de las autoridades o sin la firma electrónica en el pedimento que demuestre el descargo total o parcial del permiso antes de realizar los trámites del despacho aduanero o sin cumplir cualesquiera otras regulaciones o restricciones no arancelarias. Continua Artículo 176 LA Infracciones y Sanciones III. Cuando su importación o exportación esté prohibida y se haga mal uso de los programas de fomento. IV. Cuando se ejecuten los actos a los que se refieren las fracciones anteriores, si estos no se consuman por causas ajenas a la voluntad del agente. V. Cuando se internen mercancías procedentes de la franja o región fronteriza al resto del territorio nacional. VI. Cuando se extraigan o se pretendan extraer mercancías de recintos fiscales o fiscalizados sin que hayan sido entregadas legalmente . VII. Cuando en la importación, exportación o retorno de mercancías el resultado del mecanismo de selección automatizado hubiera determinado reconocimiento aduanero y no se pueda llevar a cabo por no encontrarse las mercancías en el lugar señalado para tal efecto… Continua Artículo 176 LA Infracciones y Sanciones VIII. Cuando las mercancías extranjeras en tránsito internacional se desvíen de las rutas fiscales o sean transportadas en medios distintos a los autorizados tratándose de tránsito interno. IX. Cuando se introduzcan o se extraigan mercancías por aduana no autorizada. X. Cuando no se acredite con la documentación aduanal la legal estancia o tenencia de las mercancías en el país. XI. Cuando el nombre o domicilio fiscal del proveedor o importador señalado en el pedimento o en la factura sean falsos o inexistentes. Continua Artículo 176 LA Infracciones y Sanciones Artículo 178 Sanción del 130% al 150% de las Contribuciones y/o Cuotas Compensatorias Omitidas Se aplicarán las siguientes sanciones a quien cometa las infracciones establecidas por el artículo 176 de esta Ley: I. Multa del 130% al 150% de los impuestos al comercio exterior omitidos. -Infracción cometida por pasajeros la multa es del 80% al 120% del valor comercial de las mercancías (salvo que se haya ejercido la opción a que se refiere la fracción I del artículo 50 de esta Ley, en cuyo caso, la multa será del 70% al 100% de dicho valor comercial. ) II. Multa de $2,838.00 a $7,096.00 cuando no se haya obtenido el permiso de autoridad, tratándose de vehículos. Continua Artículo 178 LA Infracciones y Sanciones III. Multa del 70% al 100% del valor comercial de las mercancías, cuando su importación o exportación esté prohibida o cuando las empresas con programas de fomento hagan mal uso de los mismos. IV. Siempre que no sean vehículos, multa del 70% al 100% cuando no se compruebe el cumplimiento de : • Regulaciones y restricciones no arancelarias • • Cuotas compensatorias NOM`s • Multa del 100% al 150% del valor comercial de las mercancías declaradas, a la mencionada en la fracción VI del artículo 176 de esta Ley. Continua Artículo 178 LA Infracciones y Sanciones V. Multa del 70% al 100% del valor declarado o del valor comercial de las mercancías, el que sea mayor, a la mencionada en la fracción VIII. VI. Multa del 5% al 10% del valor declarado, cuando se trate de los supuestos a que se refiere la fracción VII. VII. Multa del 10% al 20% del valor declarado o del valor comercial de las mercancías, el que sea mayor, a la señalada en la fracción IX. Continua Artículo 178 LA Infracciones y Sanciones VIII. Multa equivalente a la señalada en las fracciones I, II, III o IV de este artículo, según se trate, o del 70% al 100% del valor comercial cuando estén exentas, a la señalada en la fracción X, salvo que se demuestre que el pago correspondiente se efectuó con anterioridad a la presentación de las mercancías, en cuyo caso, únicamente se incurrirá en la sanción prevista en la fracción V del artículo 185 de esta Ley. IX. Multa del 70% al 100% del valor en aduana de las mercancías en los casos a que se refiere la fracción XI del artículo 176 de esta Ley. Continua Artículo 178 LA Infracciones y Sanciones Artículo 184 Presentación Extemporánea de Documentos cuando se den los supuestos a que se refiere la reglas 2.12.3. Cometen las infracciones relacionadas con las obligaciones de presentar documentación y declaraciones, quienes: I. Omitan presentar a las autoridades aduaneras o presenten de forma extemporánea los documentos que amparen las mercancías que se importen, exporten, transporten o almacenen, y en su caso, presentar el documento en que conste la garantía a que se refiere el Art. 36. II. Omitan presentar los documentos o informes requeridos por las autoridades aduaneros dentro del plazo señalado. III. Presenten los documentos a que se refieren las dos fracciones anteriores, con datos inexactos o falsos siempre que se altere la información estadística. Continua Artículo 184 LA Infracciones y Sanciones IV. Omitan presentar o lo hagan de forma extemporánea, los documentos que comprueben el cumplimiento de las RRNA`s, cuando se hayan obtenido dichos documentos antes de la presentación del pedimento. V. Presenten a las autoridades aduaneras información inexacta, incompleta o falsa grabada en medios magnéticos. VI. Transmitan en el sistema electrónico o consignen en el código de barras impreso en el pedimento, información distinta a la declarada en dicho documento, cuando se presenten estos al módulo de selección automatizado con el código de barras mal impreso. VII. Omitan imprimir en el pedimento, o en la factura el código de barras. (Tratándose de operaciones con pedimento consolidado) Continua Artículo 184 LA Infracciones y Sanciones VIII. Omitan declarar en la aduana de entrada o en la de salida, que llevan consigo cantidades equivalentes a diez mil dólares de los Estados Unidos de América. IX. Omitan transmitir electrónicamente la siguiente información: a) Pasajero, tripulante y medio de transporte (artículo 7o. L.A.) b) La relativa a las mercancías que vayan a arribar a territorio nacional (fracción VII del artículo 20, L.A. ) X. Omitan dar el aviso a que se refiere el segundo párrafo del artículo 7o. de esta Ley. XI. Presenten el pedimento sin la certificación del pago del módulo bancario o sin la firma del agente aduanal o su mandatario o del apoderado aduanal. Continua Artículo 184 LA Infracciones y Sanciones XII. Omitan presentar o lo hagan extemporáneamente la declaración semestral del artículo 87, fracción I de esta Ley. XIII. Presenten el pedimento que ampare la mercancía que se importe, omitiendo el nombre o el RFC del proveedor o del exportador. XIV. Omitan o asienten datos inexactos en relación con las normas de información comercial. Continua Artículo 184 LA Infracciones y Sanciones XVI. Omitan declarar a las autoridades aduaneras, las cantidades en efectivo, en cheques nacionales o extranjeros, órdenes de pago o cualquier otro documento por cobrar o una combinación de ellos, que las personas que utilizan sus servicios les hayan manifestado en los términos del segundo párrafo del artículo 9o. de esta Ley. XVII. Omitan presentar el aviso a que se refiere la fracción XII del artículo 162 de esta Ley. XVIII. Omitan presentar la documentación aduanera a que se refiere el segundo párrafo, del artículo 36 de esta Ley. Multas aplicables Artículo 196 Se considera cometida una sola infracción, cuando en diversos actos se introduzcan o extraigan del país mercancías presentándolas desmontadas o en partes, en los siguientes casos: • I. Cuando mercancías consideradas como un todo requiera permiso de autoridad competente y la de las partes individualmente no lo requiera • II. Cuando los impuestos que deban pagarse y, en su caso, de las cuotas de la mercancía completa, sean superiores a la suma de las que deban pagarse por separada de las partes, o cuando por éstas no se paguen impuestos al comercio exterior o cuotas compensatorias • Se considera que se comete una sola infracción Infracciones y Sanciones Artículo 102 CFF Contrabando Comete el delito de contrabando quien introduzca al país o extraiga de él mercancías: Omitiendo el pago de contribuciones y/o cuotas compensatorias Infracción Art. 176 I Omitiendo pago total o parcial de impuestos Multa Art. 178 I ó IV Multa del 130% al 150%, Siempre que no se trate de vehículos, multa del 70% al 100% del valor comercial Cancelación de patente Art. 165 II inciso a L.A. Prisión Art. 104 I, II ó IV ) (...) …. Infracciones y Sanciones Artículo 105 CFF Conductas Sanciones con la misma Pena de Contrabando Compra o venta mercancía extranjera que no sea para su uso personal, sin la documentación o sin el permiso de la autoridad o que su importación esté prohibida Tenga mercancías extranjeras de trafico prohibido Cuando Funcionarios Públicos autoricen la entrada de vehículos y facilite los trámites para su uso Importe vehículos en franquicia destinados a permanecer definitivamente en FRF del país o internen temporalmente dichos vehículos al resto del país, sin tener su residencia Compre o venda vehículos en franquicia, importados a FRF sin ser residentes o importados temporalmente “Gracias por su participación” Dr. Eduardo Reyes Díaz-Leal Bufete Internacional www. comerciointernacional.com.mx www. bufeteinternacional.com.mx [email protected] Tel. 01 55 1500 14 00 Fax 01 55 1500 14 01 “Inscríbete al Netfax Express”