Trading en la Zona: Domina el Mercado con Confianza

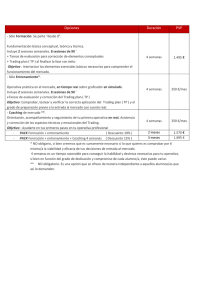

Anuncio