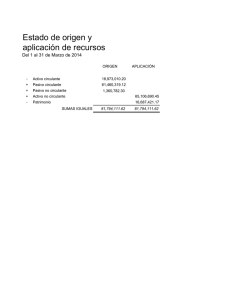

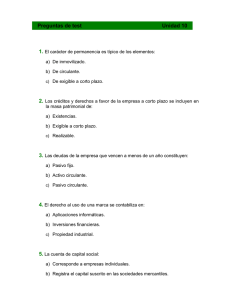

CASO 1 BLUESTONE METALS, INC es una empresa metalúrgica que produce piezas prefabricadas de metal para clientes de varias industrias. El Lema de la compañía es “ SI USTED LO NECESITA, NOSOTROS PODEMOS HACERLO”. El Presidente Ejecutivo de BLUESTONE celebró hace poco una reunión con el consejo directivo, durante la cual resaltó las virtudes de la corporación. Según expresó de forma confidencial, la compañía tenía la capacidad de fabricar cualquier producto gracias a que empleaba un modelo de manufactura modesto. De acuerdo con su punto de vista, la empresa sería rentable en poco tiempo , porque echaba mano de tecnología de punta para producir toda clase de productos manteniendo, al mismo tiempo, bajos niveles de inventario. Usted trabaja como Gerente de Negocios y ha calculado algunas razones para analizar la salud financiera de la compañía. Las razón rápida y circulante de BLUESTONE en los últimos (6) años se presentan en la tabla siguiente: Razón circulante Razón rápida 2010 1.2 1.1 2011 1.4 1.3 2012 1.3 1.2 2013 1.6 0.8 2014 1.8 0.6 2015 2.2 0.4 1. ¿Qué opina usted hacer de la afirmación del Presidente Ejecutivo en el sentido de que la empresa es modesta y pronto será rentable? ¿Existe alguna señal de alerta en la relación que entre ambas razones?. Continuidad del caso. Si sabemos que la empresa tiene un margen de utilidad neta de 4.5%, una rotación de los activos de 0.72 y un multiplicador de apalancamiento financiero de 1.43. ¿ Cuál es su RSP? ¿Qué ventaja tiene usar el Sistema Dupont para calcular el RSP en lugar de calcular directamente las ganancias disponibles para los acciones entre el capital en acciones comunes ? CASO 2