Los títulos valores

Anuncio

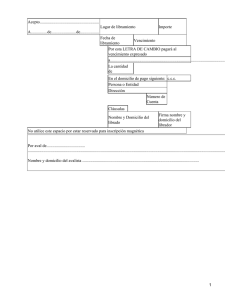

.LOS TÍTULOS VALORES. Título valor: documento en término jurídico en el que están impresos una serie de requisitos. No es un documento público, sino privado con fuerza ejecutiva, es decir, si su contenido no se cumple se lleva a cabo un procedimiento judicial. Características: Literalidad: el contenido del dcho incorporado se delimita exclusivamente por lo que se menciona en la escritura que consta en el documento. Autonomía: los títulos valores se transmiten mediante un contrato de transmisión y su entrega material. Dicha transmisión se efectúa completamente de nuevo sin que le afecte cualquier incidencia sufrida en la posesión anterior. Legitimidad: la posesión material del título faculta a su poseedor para ejercer todos los dcho contenidos en el mismo. Supone, además, que el deudor se libera cuando cumple, pagando, frente al que es poseedor cartular. Clases: Según su naturaleza: Títulos de pago: obligación de pagar una determinada cantidad de dinero en el momento y la manera que el título lo exprese. Títulos de participación social: atribuyen la condición de socio de una sociedad. Títulos de tradición: confiere a su poseedor la posesión inmediata de las mercancías y le faculta para exigir su restitución. Según a quien esté destinado: Títulos al portador: legitiman por la simple posesión para ejercitar el dcho incorporado. Títulos a la orden: cuyo dcho incorporado debe cumplirse a la orden del primer adquiriente cuyo nombre y apellidos constan en el documento, o a la orden de la persona a quien el título se transmita regularmente. Se transmiten con un doble requisito: ☻ La cláusula del endoso en el dorso del título que contiene la voluntad de transmitirlo. ☻ La entrega del documento a la persona en cuyo favor se ha redactado la cláusula. La legitimación para ejercitar el dcho incorporado se confiere al sujeto que reúna dos requisitos: ☻ Poseer el título. ☻ Haber sido formulada a su favor la cláusula de endoso. Títulos nominativos directo: designan directa y expresamente los datos de identificación personal del titular del dcho incorporado, su circulación exige la cooperación de su emisor mediante la anotación de su transmisión en un libro de registro especial. 1. La Letra de Cambio. Definición. Título valor mediante el cual una persona física o jurídica ordena a otra el pago de un importe a favor de un tercero, a su vencimiento. La ppdad se transmite por endoso. Una vez formalizada produce efectos independientemente de la causa y el fundamento de su giro. Características. Literal: de su texto se desprende el contenido del dcho. Abstracto: no recoge la causa de la obligación de ningún obligado cambiario. Autónomo: impide las excepciones personales. Personas que intervienen en la letra. Tomador: primer poseedor de la letra y acreedor de la obligación a ella incorporada. Tenedor: sujeto que posee la letra por endoso. Librado: persona a la que va dirigido el mandato de que la letra sea pagada a su tenedor el día de su vencimiento. Sólo es obligaría cambiario cuando acepta la letra. Librador: persona que emite la letra a la orden del tenedor y a cargo del librado. Al emitir la letra queda obligado a reembolsarla si el tomador se lo requiere en caso que el librado no la pague. Endosante: poseedor de la letra que la transmite por endoso. Responderá ante el tenedor si, llegado su vencimiento, se ve perjudicada. Clases de vencimiento. Si se indican otros vencimientos que no sean los que se redactan a continuación la letra será considerada nula. A la vista: vence y será pagadera en el momento de su presentación al librado, con el límite de 1 año. A un plazo desde la vista: vence y deberá ser presentada y exigible cuando transcurre el plazo que se estipule, contado desde la fecha de la aceptación o la del protesto. A un plazo desde la fecha: vence cuando transcurre el plazo contado desde la fecha del libramiento. A fecha fija: vence en la fecha que conste en el título. Letra en blanco y letra incompleta. Letra en blanco: aquel efecto que en el momento de su emisión le faltan uno o varios requisitos formales pero, al menos, con la firma de un obligado cambiario, y deberá ser completada en la forma acordada antes de la presentación del cobro. Letra incompleta: letra que antes de estar completa se pone en circulación. Mientras les falten los requisitos ninguna letra es letra de cambio a menos que los que falten sean de los subsanados por la ley cambiaria. Aceptación. Clases. Es la declaración cambiaria y escrita sobre la letra, por la cual se está obligado a atenderla el día de su vencimiento. Convierte al librado en obligado ppal y directo al pago de la letra. La letra es totalmente válida sin aceptación, ya que no se recoge en los requisitos. Si el tenedor presenta la letra al librado para su aceptación y es aceptada, el librado se convierte en el obligado cambiario ppal y directo a su pago. El aceptante no podrá negarse al pago el día de su vencimiento. Si se presenta la letra al librado y éste se niega a aceptarla, el librado no se convierte en obligado cambiario. Su negativa es tomada como un preaviso de que no tiene intención de pagar y el tenedor podrá levantar protesto por falta de aceptación, pudiendo dirigirse contra el librador o los endosantes para exigir el pago anticipado. Por el contrario, si no se levanta protesto la letra se perjudicará y, consecuentemente, no tendrá acción cambiaria contra el librador y endosantes. El librado puede pedir que se le presente la letra al día siguiente, aunque no podrá tenerla en su poder. Letras de necesaria presentación a la aceptación: son las giradas a un plazo desde la vista. Letras de presentación facultativa: la presentará el tenedor según crea. Letras de aceptación obligatoria: estará obligado a aceptar la letra el librado que recibe provisión de fondos y que pactó aceptar la letra. Aceptación condicionada: está prohibida. Aceptación a cantidad limitada. Aceptación en documento separado: no se puede, debe estar aceptada en el documento en sí, no en copias. Aceptación en descubierto, por no haber recibido provisión de fondos: puede poner al librador la excepción de falta de provisión, pero no a los restantes sujetos cambiarios. Letras de prohibida presentación a la aceptación: no lo puede hacer el librador siempre que sea pagadera en el domicilio de un tercero o en una localidad distinta del domicilio del librado. Endoso. Endoso Pleno y Endoso Limitado. Es la declaración cambiaria escrita en la letra por la que su tenedor, endosante, ruega el librado del pago de la letra a la orden del endosatario y legitíma a éste para, en su defecto, exigirlo de cualquier obligado cambiario. Endoso pleno: transmite al endosatario la ppdad de la letra y la titularidad del dcho que incorpora. Consta de ppdad, posesión y legitimación. Este endoso puede ser: ☻ Completo: aparece el nombre y domicilio del endosante, además del nombre y domicilio del endosatario y la fecha del endoso. ☻ En blanco: sólo figura la firma del endosante, sin designar al endosatario. La ventaja es que no se tienen obligaciones cambiarias, pero el riesgo es que cualquiera puede tomar posesión de la letra. No caben ni el endoso parcial, ni el endoso sujeto a condición. Efectos: ☻ Efecto traslativo: atribuir al endosatario la ppdad de la letra. ☻ Efecto legitimador: quien adquiere la letra por endoso queda legitimado para presentarla a la aceptación o al cobro. ☻ Efecto de garantía: el endosante se convierte en obligado solidario ante el último tenedor de la letra, si en su momento el librado no la acepta o si no es pagada a su vencimiento. Endoso limitado: legitiman al endosatario para ejercitar los dchos cambiarios sin conferirle su titularidad, la cual continúa atribuida al endosante. Consta de posesión y legitimidad, pero no de ppdad. Tipos: ☻ Endoso para cobranza: se transmite la letra al endosatario con la finalidad de que la presente al cobro en nombre y en interés del endosante. ☻ Endoso en garantía: el endosante se limita a entregarla a un acreedor con el fin de garantizar con su importe el cumplimiento de una obligación. El endosatario no adquiere la ppdad de la letra, pero queda legitimado para ejercitar todos los dchos cambiarios y puede exigir el pago de la letra. Aval. La función del aval es reforzar la seguridad del tenedor en la definitiva satisfacción de su crédito. La obligación del avalista es: Distinta: la obligación del avalista no es la del avalado. Accesoria: el avalista responderá del pago de la letra al igual que el avalado. Solidaria: si el librado no paga, el tenedor puede dirigirse indistintamente contra el avalado o el avalista, o conjuntamente contra ambos. Autónoma: el aval será válido aunque la obligación garantizada fuese nula por cualquier causa que no fuese la de vicio. El aval puede ser de dos tipos: General: avala toda la deuda. Limitado: avala parte de la deuda. Avalista: quien presta la garantía, puede ser un tercero o un firmante de la letra. Avalado: aquel a quien se le garantiza la obligación. Puede ser cualquiera de los obligados cambiarios, incluso otro avalista. Si no se indica a quien se avala se presupone que es al obligado ppal, al aceptante, en caso de que no haya al librador. El avalista que paga podrá exigir el reembolso de lo pagado al avalando y a todos los sujetos cambiarios a quienes éste podría exigir el pago de la letra. Si se avaló al aceptante sólo podrá dirigirse contra él y contra el librador. En cambio si se avaló a un endosante podrá ir contra él, los endosantes que le antecedan, el aceptante y el librador. El pago. El tenedor de una letra de cambio deberá presentar la letra al pago en el día de su vencimiento o en uno de los dos días hábiles siguientes. En principio quien ha de pagar la letra es el librado y si éste cumple se extinguen todas las acciones cambiarias. Si la letra se abona por otro sujeto no tiene por qué ocasionar la extinción de las acciones cambiarias, si es un endosante podrá dirigirse contra los endosantes anteriores o contra el librador y el avalista de ellos. Si, por el contrario, pagó el librador se dirigirá contra el librado-aceptante y sus avalistas. Si no hubiese aceptante el pago del librador extingue la acción cambiaria a falta de otros obligados contra los que dirigirse. El portador no podrá rechazar un pago parcial, el librado podrá exigir que este pago se haga constar en la letra y que se le de recibo del mismo. El protesto. Es el medio que tiene el tenedor para hacer constar la falta de aceptación o de pago de la letra. Lo realiza el notario a requerimiento del tenedor del título y en él se reproduce la letra. Se debe levantar para ejercitar las acciones en vía de regreso, aunque no siempre es necesario, ya que: La ppia letra puede contemplar su exclusión mediante la cláusula “sin protesto”. Si la pone el librador exonera a todos los obligados en regreso. Si la pone un endosante o un avalista sólo exonera al firmante, los gastos se pueden exigir al resto de obligados. Se puede sustituir por una declaración equivalente contenida en el título y firmada por el que la pone. La falta de pago la pueden poner: ☻ El librado. ☻ El domiciliatario. ☻ Cámara de compensación. En caso de falta de aceptación la pone el librador. Se considera innecesario cuando la crisis cambiaria< resulta acreditada de forma autentica, como la quiebra o el concurso del librado. El protesto por falta de aceptación exime de levantarlo por falta de pago. Si por fuerza mayor de más de 30 días se exime de levantarlo. Crisis cambiaria. Se da en el momento en que la letra vence y no se ha pagado. Acciones en caso de falta de pago. Protesto sin necesidad, por falta de pago o aceptación. Responsabilidad solidaria de los firmantes. Recursos jurídicos: ☻ Letra de resaca: tenedor y librado se ponen de acuerdo, se debe pagar la letra más los gastos del notario y los intereses. ☻ Acciones cambiarias: ♥ Vía amistosa, insistir en que se debe cumplir el pago. ♥ Vía judicial Declarativo ordinario. Ejecutivo: o Monitorio rápido. o Sentencia de remate: expropiación de bienes. Puede hacerse por: Vía directa: contra el aceptante y los avalistas en 3 años desde el vencimiento. Vía de regreso: librador, endosante o avalistas en 1 año, con el requisito de que en 8 días hay que levantar protesto. ☻ Acción causal: acción derivada del negocio que originó la creación de la deuda, que une a cada uno de los firmantes con la persona con la que se relacionó ☻ Enriquecimiento injusto: si la acción ha prescrito. Hay un periodo de 3 años contra la persona enriquecida. Práctica. Endoso cambiario: capacidad que el librador da a la letra para que ésta circule, tiene que ser transmitido por él en la cláusula de la ppia letra. Quien la cede no puede alegar excepciones ppias. Si no quiere que circule se señala poniendo “SMR” (Sin Mi Responsabilidad). Si esta cláusula no se respetase la letra se convertiría en una figura civil con dchos mercantiles. En el endoso firma el endosante. Timbre fiscal: ordena la realización de un pago en dinero por el uso de ella y garantiza el cumplimiento de ésta. Cuando no es correcto se debe acudir a un juicio ordinario, ya que la letra pierde el dcho a cobro, pero es un procedimiento lento y sin garantía. Sin embargo el juicio cambiario es más rápido y con garantías. Se produce uno u otro según la cuantía de la letra. Hay un plazo máximo de 8 días para protestar sobre la falta de pago o aceptación. Si en la firma se antepone “PO” (Por Orden de) o “PP” (Por Poder de) significa que firma pero no tiene obligaciones, sino que lo hace en representación de otra persona. Letra de cambio al ppio cargo: librador=librado. El que hace la letra es el mismo que la pagará. Letra de cambio a la ppia orden: librado=tomador. El que paga la letra es el beneficiario. Si los importes expresados en letra y número no coinciden se dará por válido el importe en letras. Pautas para el comentario de la Letra de Cambio. Validez=requisitos. Características: tipos de endoso, clausulas, subsidio/solidario, persona física o jurídica, tomador es el banco, significado del plazo, girada al ppio cargo o ppia orden. Acreedor (sólo 1, el último que tiene la letra) y deudores (todos los que hayan firmado antes que el acreedor) Vía judicial. Acciones: cambiarias (directa o de regreso), causales y de enriquecimiento injusto. 2. El Cheque. Concepto. Orden de pago del librador de dicho título al librado, necesariamente una entidad bancaria, para que satisfaga la cantidad contenida en el documento a su portador legítimo, siendo un instrumento de pago. Un cheque emitido en una sucursal no puede cobrarse en la ventanilla de otra. Si es al portador no requiere acreditación. El cheque cruzado se hace para evitar fraudes, ya que si se falsifica la responsabilidad es del banco. El endoso es igual que la letra. Un cheque post datado es aquel que se emite con otra fecha para poder cobrarse antes. Pago del cheque. El cheque es pagadero a la vista. Hay que pagar lo en 15 días desde su emisión. Si el librador no tiene dinero en su cuenta, el banco deberá hacerse cargo de la deuda completa. Acciones en caso de falta de pago Se tomarán medidas contra el impago durante los primeros 6 meses desde el vencimiento y contra los deudores. 3. El Pagaré. Concepto. Documento que contiene la promesa de pago del firmante del título de una suma de dinero a otra persona, tomador de dicho título y, a veces, a quien resulte tenedor del mismo. Características. Título formal: literalidad, autonomía, legitimación y circulación. Promesa de pago, no requiere aceptación. Debe ser pura y simple. Título nominativo, no puede emitirse al portador. Letra de Cambio Mandato puro y simple. Suma determinada en € Librado: persona que ha de pagar Vencimiento, clases. Lugar de pago Tomador: persona a quien se va a hacer el pago o a cuya orden se ha de efectuar. Fecha en la que se libra Lugar en el que se libra. Librador: quien emite la letra. Pagaré Promesa pura y simple. Suma en € Cheque. Mandato puro y simple. Suma en € -------------------------- Librado: persona que ha de pagar. BANCO Vencimiento a la vista Lugar de pago Vencimiento, clases. Lugar de pago Tomador: persona a quien se ha de hacer el pago o a -------------------------cuya orden se ha de efectuar. Fecha en la que Fecha en la que se emite. se emite. Lugar en el que se Lugar en el que se firma. emite. Firmante: quien Librador: quien emite el pagaré, expide el cheque. ppal obligado. Si no se cumple uno de estos requisitos el título estará perjudicado, lo que impedirá su cobro.