- Ninguna Categoria

Caso Estudio: Tipos de Empresa, Costos Laborales en Perú

Anuncio

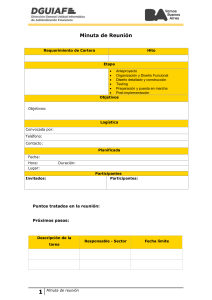

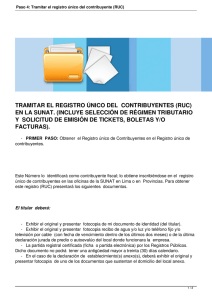

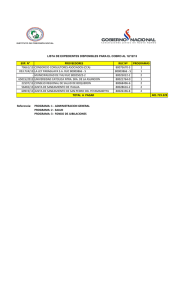

CASO ESTUDIO: TIPO DE EMPRESA, COSTOS Y SOBRECOSTOS LABORALES. NOMBRES: 1. En base a la información adjunta, la que presentó como aporte y otra que pueda conseguir, sugiera para cada negocio el tipo de empresa (Persona Natural o Persona Jurídica (EIRL,SAC,SRL). Considere el número de posibles socios, el costo de Constitución de la empresa, el Riesgo en caso de incumplimiento de obligaciones, el financiamiento, las ventas que espera tener, el tipo de clientes, cantidad de locales, potencial de crecimiento en el corto y mediano plazo. De acuerdo a su recomendación describa los pasos a seguir para formar la empresa. Estime el costo de constitución del negocio bajo la forma de persona natural y luego bajo la forma de persona jurídica . Cómo se puede reducir estos costos?. Adicione los costos de SUNARP ( para el registro del nombre, etc). Luego los costos en SUNAT para obtener el RUC, y otros trámites adicionales (por ejemplo: Inscripción de trabajadores en ESSALUD, Inscripción de trabajadores en Planillas, Licencia de Funcionamiento, Llevar libros contables, Trámites especiales, etc. Determine el Régimen Tributario (Categoría para el pago de IGV e Impuesto a la Reta en la SUNAT): Régimen Único Simplificado, Régimen Especial y Régimen General. Sustente su propuesta. Especifique si requiere 10 o más trabajadores, el procedimiento para formalizarlos, qué pasa si se acoge a la ley MYPE (tome en cuenta los días de vacaciones, el seguro para el sistema de salud, etc). Si el negocio atenderá al público, estime los costos de licencia municipal de Funcionamiento, Inspección de Defensa Civil, etc. Estime los tiempos y la forma de agilizar estos trámites. Si requiere una Marca Comercial para el negocio ( INDECOPI) cuál es el pago (considere el porcentaje respecto a la UIT (Unidad Impositiva Tributaria). Sugiera un nombre para el negocio, un logo y un slogan para cada caso. Sugiera la forma de hacerse conocer por sus potenciales clientes y el costo estimado ( Publicidad) de acuerdo a los medios más adecuados. NEGOCIOS: a. Una cebicheria. b. Una cadena de farmacias. c. Una empresa consultora en Ingeniería. d. Un restaurant Gourmet. e. Una empresa de Taxis f. Una fábrica de Buzos, Uniformes, etc. g. Una franquicia de comida rápida o de ropa. h. Una empresa que brinde servicios de vigilancia . i. Una Universidad j. Una empresa exportadora de piedras (sillar, granito, cuarzo, etc). 2. SOBRECOSTOS LABORALES. Al momento de contratar trabajadores (formalmente). Si un trabajador es contratado por planilla a S/.1,000 mensuales, no sólo nos costará eso en realidad en promedio al mes. Veamos: Doce sueldos mensuales serán doce mil soles. Adicionalmente al mes trece, aunque no trabajará, se le dará un mes de vacaciones remuneradas. Vamos trece mil soles. Supongamos que ésta es una de esas empresas que te dan como gratificación un sueldo en fiestas patrias y otro en navidad. Vamos 15 mil soles. El aporte a Essalud, que es aproximadamente el 9%; vamos S/.16,350. La compensación por tiempo de Servicio (CTS) corresponden a un sueldo anual (sí ese es el famoso 8.33% que es en realidad 100%/12 meses). Vamos S/.17,350*. Y si ahora dividimos esto entre doce meses, tenemos un sueldo promedio de 1,446; es decir un sobrecosto laboral (entendiéndose como pago por encima del salario nominalmente pactado) de 44.6% Este es un cálculo bastante simple: en algunos casos será mayor, en otros menor. Hay toda una discusión sobre si este sobrecosto es óptimo, porque como sabes provee de cierta estabilidad económica al trabajador (y le brinda un seguro de salud, no discutamos su eficiencia), o si por el contrario es más bien un desincentivo a la inversión, ya que al ser un mercado laboral tan rígido, el contratar trabajadores se vuelve costoso. El Perú tendría un sobrecosto laboral relativamente alto con respecto a otros países. Veamos la comparación: Comente su opinión respecto a la formalización, el mercado laboral, la productividad, la responsabilidad social, etc. Considera que esto , ¿nos hace necesariamente menos competitivos? ¿Y qué pasó con la AFP? Considera que es o No, un sobrecosto. (Si bien el empleador hace el depósito de los aportes de pensiones, en realidad digamos que lo hace “en tu nombre”. Algo así como lo que también pasaba con el FONAVI. Es dinero que se descuenta de tu salario mensual (eso explica por qué te depositan menos de lo que dicen en tu boleta). El aporte de Essalud, por el contrario, sí sale del bolsillo del empleador, por eso es un sobrecosto. 3. Elabore un comentario del libro “Pecados Capitales, 7 miradas para entender el éxito y el fracaso en el Perú” Elabore un breve resumen y su comentario. Una fábrica de Buzos, Uniformes, etc. Tipo de empresa: Persona Jurídica (SAC) Sociedad Anónima Cerrada Considere el número de posibles socios: 4 a 9 El costo de Constitución de la empresa: 70000 El Riesgo en caso de incumplimiento de obligaciones: El financiamiento: Las ventas que espera tener: 200000 El tipo de clientes: naturales Cantidad de locales:2 Potencial de crecimiento en el corto y mediano plazo: De acuerdo a su recomendación describa los pasos a seguir para formar la empresa 1. Búsqueda y reserva del nombre de la empresa en Registros Públicos (solo Persona Jurídica) En primer lugar debemos acudir a la Oficina de Registros Públicos, en este caso la Superintendencia Nacional de los Registros Públicos (SUNARP), y verificar que no exista en el mercado un nombre o razón social igual al que queremos para nuestra empresa. Al momento de buscar los nombres existentes, debemos asegurarnos también de que no haya alguno que se parezca o suene igual al que queremos utilizar. Debe haber un mínimo de tres letras diferentes. Una vez realizada la búsqueda y confirmado que no existen nombres iguales o similares al que queremos utilizar, pasamos a reservar nuestro nombre para que otra empresa no pueda inscribirse con el mismo, siendo efectiva la reserva por un plazo de 30 días. 2. Elaboración de la minuta (solo Persona Jurídica) La minuta es un documento en el cual los miembros de la sociedad manifiestan su voluntad de constituir la empresa, y en donde se señalan todos los acuerdos respectivos. La minuta consta del pacto social y los estatutos, además de los insertos que se puedan adjuntar a ésta. Los elementos fundamentales de una minuta son: los generales de ley de cada socio (sus datos personales, nombres, edades, documentos de identificación, etc.).El giro de la sociedad. El tipo de empresa o sociedad (E.I.R.L, S.R.L, S.A, etc.).El tiempo de duración de la sociedad (plazo fijo o indeterminado).la fecha en la que se va a dar inicio a las actividades comerciales. El lugar en donde va a funcionar la sociedad (domicilio comercial).la denominación o razón social de la sociedad. El lugar en donde van a funcionar las agencias o sucursales (si es que las hubiera).la persona que va a administrar o representar la sociedad. Los aportes de cada socio. Los cuales pueden ser: bienes dinerarios: dinero y sus medios sustitutos tales como cheques, pagarés, letras de cambios, etc. Bienes no dinerarios: inmuebles o muebles tales como escritorios, mesas, sillas, etc. Otros acuerdos que establezcan los socios. Es recomendable elaborar la minuta con la ayuda de un abogado de confianza. 3. Elevar minuta a escritura pública (solo Persona Jurídica) Una vez redactada la minuta, debemos llevarla a una notaría para que un notario público la revise y la eleve a escritura pública. Por lo general, los documentos que debemos llevar junto con la minuta son: la constancia o el comprobante de depósito del capital aportado en una cuenta bancaria a nombre de la empresa. Un inventario detallado y valorizado de los bienes no dinerarios. ¿ el certificado de Búsqueda Mercantil emitido por la Oficina de Registros Públicos de la inexistencia de una razón social igual o similar. Una vez elevada la minuta, ésta no se puede cambiar. Al final, se genera la Escritura Pública, Testimonio de Sociedad o Constitución Social, que es el documento que da fe de que la minuta es legal, la cual debe estar firmada y sellada por el notario. 4. Inscribir Escritura Pública en Registros Públicos (solo Persona Jurídica) Una vez que hemos obtenido la Escritura Pública, debemos llevarla a la Oficina de Registros Públicos en donde se realizarán los trámites necesarios para inscribir la empresa en los Registros Públicos. La Persona Jurídica existe a partir de su inscripción en los Registros Públicos. 5. Obtención del número de RUC El Registro Único de Contribuyentes (RUC) es lo que identifica a una persona o empresa ante la Superintendencia Nacional de Administración Tributaria (SUNAT) para el pago de los impuestos. Toda Persona Natural o Jurídica está obligada a inscribirse en el RUC, de lo contrario será sancionada de acuerdo con el Código Tributario, igual que los inscritos en el RUC que no presenten la declaración. Para obtener el RUC debemos acudir a la SUNAT, llenar un formulario de justificación y esperar notificación. 6. Elegir régimen tributario En la misma SUNAT, a la vez que tramitamos la obtención del RUC, debemos determinar a qué régimen tributario nos vamos a acoger para el pago de los impuestos, ya sea al Régimen Único Simplificado (RUS), al Régimen Especial de Impuesto a la Renta (RER), o al Régimen General. Una vez que contamos con nuestro número de RUC y hemos elegido un régimen tributario, podemos imprimir los comprobantes de pago (boleta y/o factura) que vamos a utilizar. 7. Comprar y legalizar libros contables En este paso compramos los libros contables necesarios dependiendo del régimen tributario al cual nos hayamos acogido y, posteriormente, los llevamos a una notaria para que sean legalizados por un notario público. 8. Inscribir trabajadores en EsSalud En este paso registramos a nuestros trabajadores ante el Seguro Social de Salud(EsSalud) a través de un formulario que podemos obtener en la misma SUNAT. Este registro le permite a los trabajadores acceder a las prestaciones que otorga dicha entidad. 9. Solicitud de licencia municipal En este paso acudimos a la municipalidad del distrito en donde va a estar ubicada físicamente nuestra empresa, y tramitamos la obtención de la licencia de funcionamiento. Por lo general, los documentos que debemos presentar son: una fotocopia del RUC. el certificado de Zonificación (zona industrial, zona comercial, zona residencial, etc.). Un croquis de la ubicación de la empresa. Una copia del contrato de alquiler o del título de propiedad del local. Una copia de la Escritura Pública. El recibo de pago por derecho de licencia. El formulario de solicitud. Estime el costo de constitución del negocio bajo la forma de persona natural y luego bajo la forma de persona jurídica. ¿Cómo se puede reducir estos costos? Adicione los costos de SUNARP (para el registro del nombre, etc). Luego los costos en SUNAT para obtener el RUC, y otros trámites adicionales (por ejemplo: Inscripción de trabajadores en ESSALUD, Inscripción de trabajadores en Planillas, Licencia de Funcionamiento, Llevar libros contables, Trámites especiales, etc. APORTE A ESSALUD: El aporte a EsSalud equivale al 9% de la remuneración. APORTE A ONP: El aporte a la ONP equivale al 13% de la remuneración. Inscripción Solicita al notario los partes dobles persona jurídica En el trámite de inscripción en registros públicos tenemos que pagar por Derechos de trámite: S/. 7.00 Derechos de inscripción : S/. 14.00 Y 1/1000 por cada nuevo sol del capital social Determine el Régimen Tributario (Categoría para el pago de IGV e Impuesto a la Reta en la SUNAT): Régimen Único Simplificado, Régimen Especial y Régimen General. Sustente su propuesta. Especifique si requiere 10 o más trabajadores, el procedimiento para formalizarlos, qué pasa si se acoge a la ley MYPE (tome en cuenta los días de vacaciones, el seguro para el sistema de salud, etc). Régimen tributario al cual pueden acogerse las personas naturales y jurídicas que generan ingresos considerdos como rentas de tercera categoría, derivados de su actividad económica y / o servicios, sujeto a ciertos requisitos. Los ingresos netos anuales no deben superar los S/525,000; las adquisiciones afectadas a la actividad no deben exceder los S/ 525, 000,el valor de los activos fijos afectados a la actividad no debe superar los S/ 126,000 y la cantidad de personal afectado a la actividad no debe ser mayor a 10 personas. Adquisiciones afectadas a la actividad Son todos los bienes y/o servicios que se computan para efectos del límite anual de S/ 525,000 por adquisiciones del régimen especial del impuesto a la renta, siempre que sean necesarios para producir la renta y/o mantener su fuente. Impuesto General a las Ventas Impuesto que se paga con la tasa del 19% (incluido el 2% del impuesto de promoción municipal ) como producto de las operaciones de venta del negocio. Al determinar el impuesto mensual se puede deducir ( como crédito fiscal), todo el impuesto( IGV) pagado y registrado en el mes como producto de las compras y adquisiciones de bienes y servicios vinculados con la actividad económica, con lo cual se pagará ante la SUNAT sólo la diferencia del impuesto Micro y Pequeña Empresa Es una unidad económica constituida por una persona natural o jurídica, bajo cualquier forma de organización o gestión empresarial contemplada en la legislación vigente, que tiene por objeto desarrollar actividades de extracción, transformación, producción. Comercialización de bienes o prestación de servicios. Cuota del Impuesto a la Renta Es la que se paga aplicando el 1.5% sobre el ingreso neto mensual y que determina el impuesto a la renta mensual a pagar, por los contribuyentes de este régimen. Si el negocio atenderá al público, estime los costos de licencia municipal de Funcionamiento, Inspección de Defensa Civil, etc. Estime los tiempos y la forma de agilizar estos trámites. Si requiere una Marca Comercial para el negocio ( INDECOPI) cuál es el pago (considere el porcentaje respecto a la UIT (Unidad Impositiva Tributaria). Sugiera un nombre para el negocio, un logo y un slogan para cada caso. Sugiera la forma de hacerse conocer por sus potenciales clientes y el costo estimado ( Publicidad) de acuerdo a los medios más adecuados.

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados