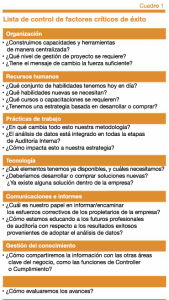

PROPUESTA TÉCNICA PARA LA AUDITORIA EXTERNA DE LOS ESTADOS FINANCIEROS DE LA EMPRESA: ………. AL 31 DE DICIEMBRE DE 20… A.- OBJETIVO DEL TRABAJO DE AUDITORIA. El principal objetivo de nuestro examen de Auditoría Externa Financiera de los Estados Financieros de la Institución será el procesar nuestras hojas de trabajo con el propósito de que nos permitan fundamentar una opinión independiente sobre la razonabilidad y representatividad de esos estados en cuanto a su situación económica – financiera. Así mismo verificaremos la aplicación del Manual de Cuentas, la Recopilación de Normas para Servicios Financieros de la Autoridad de Supervisión del Sistema Financiero, las disposiciones legales vigentes en el país, las normas de auditoría y contabilidad emitidas (NIAS) y las Normas Internacionales de Información Financiera emitidas por el IASB. B.- ALCANCE Y ENFOQUE DEL TRABAJO PROPUESTO 1.- El periodo sujeto a revisión será el comprendido entre el 1º de Enero al 31 de Diciembre de 2019… 2.- El trabajo de Auditoría Financiera propuesto lo efectuaremos cumpliendo las disposiciones legales vigentes en el país, las instrucciones y Recopilación de Normas para Servicios Financieros; las Normas de Auditoría emitidas por el Consejo Técnico Nacional de Auditoría y Contabilidad. 3.- Planificamos y ejecutamos la auditoría para obtener razonable seguridad respecto a si los estados financieros de vuestra Institución, están libres de presentaciones incorrectas significativas. En aplicación de normas de auditoría generalmente aceptadas, nuestra auditoría incluye examinar sobre una base de pruebas selectivas, evidencias que sustenten los importes y revelaciones efectuadas por la Institución. Nuestra auditoría incluirá también la evaluación de los principios de contabilidad y de las estimaciones significativas hechas por la gerencia de la Institución, así como de la presentación de los estados financieros en su conjunto. 4.- Nuestra opinión sobre los estados financieros de la Institución estará basada en el concepto de seguridad razonable, por lo tanto, no es nuestra tarea primordial la detección de fraudes, errores o irregularidades, pero en caso de que en el transcurso de nuestra revisión normal fueran detectados indicios de ellos; serán de inmediato informados a su autoridad. 5.- Evaluaremos los procedimientos administrativos, contables e información del sistema de control interno, implementados por la Institución en las distintas áreas. 6.- Verificaremos y emitiremos nuestra opinión independiente sobre la Información Tributaria Complementaria de la Institución al 31 de diciembre de 2019., en cumplimiento con lo dispuesto por la Resolución Normativa. Debe entenderse que, debido a la naturaleza y alcance del examen propuesto; nuestra revisión no representará una revisión integral de la situación tributaria de Institución, comprendiendo únicamente una revisión limitada de los procedimientos aplicados en la determinación de esas obligaciones tributarias. En consecuencia, nuestra participación no involucraría la liquidación de ninguno de los impuestos a los que se encuentra sujeta vuestra Institución. Así mismo, las obligaciones comprometidas por nuestra firma mediante la presente propuesta no involucra la elaboración y presentación de los anexos tributarios establecidos por la normativa vigente. 7.- Evaluaremos los sistemas informáticos implementados por la Institución con el propósito de determinar si la información es confiable, íntegra y oportuna de acuerdo con la normativa. 8.- la normativa que determina que las empresas de Auditoría Externa deben verificar los procesos de control y prevención contra el lavado de dinero y financiamiento del terrorismo vigentes en la Institución. C.- METODOLOGÍA DEL TRABAJO PROPUESTO Planeamos realizar los trabajos propuestos en la siguiente secuencia: 1.- PLANIFICACIÓN DEL TRABAJO El objetivo de esta etapa es diseñar nuestro enfoque de la auditoría con base en la información que hemos obtenido y nuestra evaluación de los controles internos, tareas que requieren el obtener, resumir y documentar la información relativa a la actividad del cliente y a los distintos ciclos de transacciones que realiza, procesan y contabilizan. Las principales tareas a realizar serán: Conocimiento de las actividades del cliente. Identificamos los tipos de transacciones más importantes. Determinaremos los ciclos y aseveraciones críticas de las operaciones del cliente. Determinaremos las fuentes de evidencia y errores potenciales. Obtendremos la descripción de los sistemas administrativos, financieros, contables, etc. Evaluaremos si la dirección está comprometida a promover un entorno de control interno efectivo Evaluaremos los controles internos Evaluaremos la cobertura del entorno de control a todos los tipos de operaciones, servicios, etc Diseñaremos el enfoque de la auditoría. Identificamos las áreas de riesgo y los porcentajes para determinar el nivel de materialidad y su significancia. Seleccionaremos los programas de auditoría a ser implementados. Asignaremos las tareas y actividades para desarrollar el trabajo propuesto. Analizaremos la organización de las funciones clave de control en la Institución, incluyendo auditoría interna, gestión de riesgos; evaluaremos el cumplimiento de la normativa y otras funciones de seguimiento. En base a nuestra planificación nos permite identificar, determinar y minimizar el Riesgo de Auditoría considerando a los mismos como: Riesgo de Auditoría, es una combinación de tres riesgos diferentes: Riesgo Inherente. Está constituido por la posibilidad inherente a la actividad de la entidad de que existan errores de importancia en el proceso contable, del cual se obtienen las cuentas anuales. Riesgo de Control Interno Es la posibilidad de que existiendo estos errores de importancia no fueran detectados por los sistemas de control interno de la entidad. Riesgo de Detección. Consiste en la posibilidad de que cualquier error de importancia que exista y no hubiera sido puesto de manifiesto por el sistema de control interno, no fuera a su vez detectado por la aplicación de las pruebas adecuadas de auditoría. Evaluaremos riesgos inherente y de control interno de cada una de las partidas que conforman la información económico-financiera de la Institución, para poder determinar así el alcance de las pruebas de auditoría a realizar. En función a la identificación del riesgo inherente y el riesgo de control interno, seleccionaremos las pruebas de auditoría y los programas de auditoría a ser utilizados y por lo tanto, planificamos nuestro trabajo, prestando especial atención a aquellas partidas y/o aspectos donde los riesgos inherente y de control son mayores, de tal forma que las pruebas diseñadas al efecto puedan disminuir el riesgo de detección. 2.- MATERIALIDAD La Materialidad es un factor importante para formar nuestra opinión sobre la veracidad y razonabilidad de los estados financieros y en determinar el alcance del trabajo de auditoría necesario para respaldar esta opinión. Durante la etapa de planificación de la auditoría, estableceremos la cantidad máxima de error podemos aceptar, y aún así tener la confianza que las cuentas muestran una perspectiva (presentacion) verdadera y razonable, por lo tanto puede en general decirse que una partida (ítem) es material si su omisión, o inexactitud pudiera influenciar las decisiones económicas de los usuarios, tomadas sobre la base de los estados financieros. De acuerdo a nuestra metodología, para llevar a cabo nuestra auditoría y para reducir el riesgo de detección a un nivel aceptable suficientemente bajo, estableceremos una materialidad a nivel global de los estados financieros que se encuentre en el rango del 0,5% al 5% del total de los ingresos financieros obtenidos por la entidad en el periodo sujeto a examen. La definición del porcentaje la materialidad dentro del rango señalado dependerá de los resultados de la evaluación del control interno y del riesgo de auditoría. Así mismo, con el fin de determinar con mayor precisión el alcance de nuestros procedimientos y el enfoque de auditoría, consideramos también la determinación de la materialidad por componentes de los estados financieros y/o áreas en particular, de acuerdo a la naturaleza de las operaciones de la entidad y la importancia de dichos componentes o áreas en los estados financieros en su conjunto. 3.- EXAMEN DE AUDITORÍA GENERAL Nuestro examen de auditoría está basado en el análisis y evaluación de las transacciones computarizadas del Sistema Informático vigente en la Institución; por lo que deberemos tener acceso a esa información. Revisión de la metodología de transacciones y aprobación Contable; aplicaremos los Programas de Auditoría Financiera que tenemos redactados en la revisión de las pruebas sustantivas (examen de cuentas). Efectuaremos el análisis de esa metodología, evaluando y analizando los cambios o nuevos procedimientos que se hayan implementado desde la última revisión de Auditoría. Sin descuidar los requerimientos de información financiera y políticas contables, efectuaremos un relevamiento de los niveles que procesan las transacciones contables que en su conjunto tienen expresión en los Estados Financieros y son fuente de evidencia y/o de errores potenciales para cada transacción. Identificamos las áreas de riesgo y los porcentajes para determinar el nivel de materialidad y su significancia. 4.- EXAMEN DE AUDITORÍA FINANCIERA PARA ENTIDAD FINANCIERA La ejecución de las pruebas de saldos registradas en los Estados Financieros de la Institución; consistirán en verificar que se cumplan los siguientes requisitos. Cumplimiento del Libro 2º Título II Capítulo VIII respecto al control del encaje legal. Evaluaremos el cumplimiento de envío de la documentación periódica a la ASFI. Evaluaremos si los estados financieros en revisión revelan los asuntos importantes o significativos y que su presentación cumple con lo dispuesto en el Manual de Cuentas de la ASFI, principios de contabilidad generalmente aceptados y normas contables vigentes. Analizaremos las Cuentas de Activo, Pasivo y de Resultados y en su caso propondremos asientos de ajustes. Que la contabilización de operaciones haya sido efectuada según lo establecido en el Manual de Cuentas de ASFI. Que exista debida segregación de funciones operativas y de control. Informaremos sobre los procedimientos de Auditoría aplicados. Las pruebas de saldos serán complementadas por otros procedimientos de auditoría para cada grupo de cuentas, aplicando los Programas de Auditoría preparados por nuestra consultora 5.- REVISIÓN DE CARTERA DE CRÉDITOS – RIESGO CREDITICIO La revisión del rubro más importante de los estados financieros de la Institución, deberá adecuarse al grado de cumplimiento de la Institución, al Libro 2º Título 1 de la RNSF de la ASFI Los procedimientos de auditoría incluirán la evaluación y calificación de la cartera de acuerdo con lo dispuesto en la Recopilación de Normas, con un alcance a determinar con base en los lineamientos que se indican a continuación: a.- En la evaluación del saldo total de la cartera créditos, se efectuará la verificación y evaluación de los siguientes procedimientos mínimos: Se analizarán las políticas, manuales y reglamentos del Área de Créditos, en cuanto a la Gestión de Riesgo Crediticio, Evaluación y Calificación de Créditos, Regímenes de Previsión, Responsabilidades, Castigos, Acciones Judiciales, etc.: Analizaremos las políticas crediticias aprobadas por el Directorio u Órgano Equivalente, para la concesión, administración, seguimiento, cobranza, renovación y castigo de créditos, así como de aspectos relevantes referidos a: mercado, prestatarios, plazos, tasas, garantías y otros; Para la evaluación de la cartera directa contingente compuesta por prestatarios: Tomaremos una muestra representativa de estos créditos verificando datos relativos al cumplimiento de pagos, reprogramaciones, así como la documentación que demuestra la capacidad de pago del prestatario. ü Con las muestras antes indicadas, evaluaremos las políticas y procedimientos cumplidos en su concesión, seguimiento, cobranzas, recuperación, etc.; adoptadas en la tecnología crediticia de la Institución. ü Verificaremos el cumplimiento de la normativa legal respecto a préstamos de directores, ejecutivos y funcionarios. ü Verificaremos que los procedimientos vigentes aseguren una adecuada contabilización de la Cartera de Créditos y la protección física de la documentación sustentatoria de los créditos y sus garantías. Analizaremos las políticas y procedimientos para evaluar los riesgos de concentración crediticia en grupos económicos, garantías, por sector económico y cualquier otra forma de concentración; Realizaremos las visitas de inspección para comprobar las afirmaciones del último informe de seguimiento efectuado por la entidad sobre la aplicación de los fondos prestados. Verificaremos las garantías recibidas realizando visitas de inspección con representantes de la entidad, a fin de comprobar el estado de conservación de las mismas, considerando características críticas de las garantías o el saldo de los créditos; Verificaremos el cumplimiento de normas legales y reglamentarias establecidas en la Ley de Servicios Financieros, Ley del Banco Central de Bolivia, y disposiciones que regulan las actividades de entidades financieras; Determinaremos la existencia de grupos económicos conformados por prestatarios vinculados o no a la entidad financiera, de acuerdo a las disposiciones vigentes y verificando que los mismos hayan sido correctamente reportados a la ASFI. Verificaremos que en la gestión no se hayan otorgado créditos a deudores que tengan cuentas castigadas por insolvencia o en ejecución en la entidad u otra del sistema financiero; Verificaremos de que no existan créditos vencidos por más de 90 días sin inicio de acciones judiciales; de Pago del deudor. Evaluaremos los procedimientos y prácticas en relación a las políticas aprobadas; Evaluaremos el adecuado registro del Código de actividad económica y destino del crédito “CAEDEC”. Evaluaremos los procedimientos de análisis previo a la concesión, renovación o reestructuración de créditos, considerando los análisis e informes realizados sobre flujos de caja proyectados respecto a ciclos productivos, estados financieros presentados al SIN, o estudios realizados en la entidad aprobar el financiamiento y formular los planes de pago; Verificaremos el contenido mínimo de las carpetas de prestatarios; Evaluaremos la documentación legal de los prestatarios, tales como: actas de constitución, estatutos, poderes, escrituras de propiedad de garantías, certificados de inscripción en los registros correspondientes e informes de evaluación legal de los asesores de la entidad; c.- Efectuaremos los siguientes procedimientos adicionales durante la auditoria de la cartera de créditos: Revisaremos la adecuada compilación de los listados de deudores por préstamos y cualquier otra operación de créditos por intermediación financiera en moneda nacional y en moneda extranjera, mediante su control aritmético, verificación de la documentación de respaldo y cotejo de los totales correspondientes con las respectivas cuentas de control del mayor general; Realizaremos inventario sorpresivo de los documentos, garantías que respaldan la cartera de créditos, contratos de arrendamiento, aceptaciones, valores comprados y cualquier otra forma de financiamiento que pudiera existir. Cotejaremos los resultados obtenidos con los registros contables y/o la documentación de respaldo correspondiente y verificación del adecuado cumplimiento de los aspectos legales e impositivos que correspondan; Obtendremos confirmaciones directas de deudores por préstamos y cualquier otra operación de intermediación financiera, análisis de las respuestas recibidas, evaluación de las explicaciones de la entidad sobre las diferencias existentes y realización . 6.- REVISION DE LOS DEMAS RUBROS DE LOS ESTADOS FINANCIEROS a.- Disponibilidades e Inversiones Temporarias Verificaremos la existencia o no de procedimientos escritos respecto a: percepción, registro y controles del efectivo. Verificaremos los Arqueos de Caja Moneda Nacional y Extranjera. Realizaremos pruebas en base a muestras selectivas de la percepción y desembolso del efectivo. Revisaremos las conciliaciones bancarias a la fecha de corte, verificando partidas conciliatorias importantes con documentación de respaldo. Revisaremos las transacciones más importantes y la conciliación con los Bancos depositarios de Cuentas Corrientes, Ahorro y Depósitos a Plazo Fijo. Verificaremos que la concentración de depósitos en entidades financieras no supere los límites internos establecidos por la Institución. Verificaremos que el efectivo en bóveda y las remesas no excedan la cobertura del seguro. c.- Otras Cuentas por Cobrar Verificaremos que los saldos de las subcuentas componentes se hallen expuestas e acuerdo a las indicaciones del Manual de Cuentas de la ASFI y los Principios Contables Generalmente Aceptados. Verificaremos la provisión del 100% de anticipos a personas vinculadas con la entidad; hayan sido efectuados cumplidos 90 días. Verificaremos que no existan partidas significativas que puedan representar ajustes posteriores que afecten la determinación de resultados. Verificaremos que en la determinación del Impuesto a las Utilidades (IUE) y Crédito Fiscal se hayan cumplido disposiciones tributarias. Verificaremos la vigencia de Pólizas de Seguros y el apropiado diferimiento. Verificaremos la determinación y registro de las comisiones por servicios de cobranzas por cuenta de terceros Analizaremos el registro y control de los gastos Judiciales por Cobrar. d.- Para Bienes Diversos y cargos Diferidos: Determinaremos y revisaremos las transacciones de la Gestión. Verificaremos la aplicación de principios de contabilidad y normas emitidas en el Manual de Cuentas de la ASFI. e.- Para existencia de materiales de escritorio: Verificaremos los importes más significativos. Verificaremos si la entidad tiene reglamentos de control Analizaremos los estados de cuenta de Bienes Adjudicados. Verificaremos los movimientos de la cuenta y determinaremos la suficiencia del respaldo de los movimientos. g.- Bienes de Uso Verificaremos la existencia y propiedad de los diferentes activos, en especial de aquellos que fueron incorporados en la gestión. Verificaremos los listados de los bienes de uso, su valoración y control. Evaluaremos la suficiencia las depreciaciones de los bienes de uso. Evaluaremos los movimientos de la cuenta y determinaremos la suficiencia de la documentación de respaldo. Verificaremos el cumplimiento del Manual de Captaciones de la Institución, con las transacciones en Caja de Ahorro y Depósitos a Plazo Fijo. Analizaremos el cumplimiento de las disposiciones de la ASFI respecto a la renovación automática al vencimiento de los Depósitos a Plazo Fijo. Verificaremos que las cuentas de Caja de Ahorro y Depósitos a Plazo Fijo no tengan saldos por debajo del mínimo establecido. Verificaremos que los Depósitos a Plazo Fijo en garantía (pignorados) hayan sido traspasados a cuentas en garantía de préstamo. Verificaremos la documentación respaldatoria de la muestra revisada y su relación con las cuentas de Mayor. Revisaremos en base a una muestra seleccionada el devengamiento de intereses sobre Depósitos a Plazo Fijo y Caja de Ahorro. Evaluaremos el control de cuentas con movimientos mínimos y posibles cuentas restringidas j.- Patrimonio Se verificará la adecuada exposición de las distintas cuentas que componen el patrimonio, de acuerdo a los movimientos contables realizados en función a Normativa y/o Estatutos de la Institución. Se analizará el cumplimiento de normas ASFI vigentes, relativas a prohibiciones, ponderación de activos de riesgo, y otros. Se verificará la adecuada composición patrimonial de acuerdo a su personería Jurídica. para identificar decisiones que afecten el Patrimonio. k.- Cuentas de Resultado Analizaremos por muestreo y pruebas globales la razonabilidad de los ingresos y egresos financieros de la Gestión. Verificaremos el cumplimiento de los procedimientos de adquisiciones de bien y/o servicios de acuerdo a políticas internas vigentes Revisaremos el presupuesto de la gestión, sus logros alcanzados y la identificación de la desviación de los motivos que los ocasionaron. Determinaremos la razonabilidad de los saldos, en función de la aplicación de los procesos analíticos que permitan efectuar consideraciones globales. Efectuaremos análisis comparativos entre la gestión presenta y la anterior, con el propósito de determinar variaciones estándares de ciertos ítems, a lo largo del ejercicio. m.- Aspectos Estatutarios y Normas Legales Solicitaremos de los asesores legales el estado de juicios pendientes, para determinar la existencia de contingencias legales y su adecuada exposición en los estados financieros. Verificaremos cumplimiento de los estatutos y ley de sociedades cooperativas, resoluciones contenidas en actas de reuniones de Directorio, actas de asambleas generales, contratos, títulos de propiedad, y todo otro tipo de documento que se considere necesario examinar, con el objeto de verificar la consistencia de la información contenida en los estados contables bajo examen. 7.- REVISIÓN DE CARTERA DE INVERSIONES Realizaremos la evaluación de la cartera de inversiones para cumplir con los aspectos importantes de la normativa vigente y las políticas internas de la Institución referidos a: Valoración de las inversiones; Constitución de las previsiones; Valoración de los instrumentos financieros derivados, así como la correcta dinámica contable en el estado de ganancias y pérdidas; Verificación del adecuado registro contable. Las tareas indicadas son enunciativas y no limitativas 8.- EVALUACION Y VERIFICACIÓN DEL CUMPLIMIENTO DE NORMAS LEGALES Y REGLAMENTARIAS Realizaremos la evaluación y verificación del cumplimiento de las normas legales y reglamentarias de la Institución, mediante la revisión de los aspectos que consideramos más relevantes en las operaciones de intermediación financiera, establecidas por las disposiciones legales, estatutarias y normativas que regulan los Servicios Financieros, el Banco Central de Bolivia y la ASFI: Verificaremos como mínimo lo siguiente: Operaciones realizadas. Patrimonio mínimo. Requerimiento de patrimonio primario y secundario. Coeficiente de Adecuación Patrimonial Límites de Endeudamiento. No se consideraron créditos: Devolución de certificados de aportación. La constitución de la caución de directores, síndicos, ejecutivos y funcionarios, de acuerdo a la normativa en actual vigencia. Otros límites establecidos por norma legal vigente. Las tareas indicadas son enunciativas y no limitativas 9.- EVALUACIÓN DE LOS PROCESOS DE CONTROL Y PREVENCIÓN CONTRA EL LAVADO DE DINERO Y/O FINANCIAMIENTO AL TERRORISMO. Realizaremos la evaluación y verificación de los procesos de control y prevención contra el lavado de dinero y/o financiamiento del terrorismo, mediante la revisión de los aspectos que consideramos más relevantes en las operaciones de intermediación financiera (Operaciones Activas y Pasivas), en el marco de las disposiciones emitidas por la ASFI, UIF, el Banco Central de Bolivia, etc. Los procedimientos más importantes a aplicar serán, los siguientes: Verificar la información reportada por la entidad a la UIF. Revisar los formularios de Declaración Jurada de las operaciones iguales o mayores a $us. 10.000. Revisar los formularios de Operaciones Sospechosas reportadas por la entidad en la gestión. Verificaremos las normas internas de la Institución que permitan un adecuado control de las operaciones para evitar el lavado de dinero y/o financiamiento del terrorismo. Verificaremos el cumplimiento de las normas legales vigentes, la regulación establecida por ASFI, así como las políticas, normas y procedimientos internos relacionados con la gestión del lavado de dinero y/o financiamiento del terrorismo; Analizaremos la efectividad y eficiencia del Gobierno Corporativo respecto a la gestión del lavado de dinero y/o financiamiento del terrorismo; Evaluaremos el diseño e implementación del Sistema de Información Gerencial para la gestión del lavado de dinero y/o financiamiento del terrorismo, indicando la calidad, oportunidad, cantidad y relevancia de la información generada por dicho sistema; Verificaremos la eficiencia y efectividad de los sistemas informáticos implementados para la gestión del lavado de dinero y/o financiamiento del terrorismo; Evaluaremos los controles internos implementados para prevención del lavado de dinero y/o financiamiento del terrorismo; 10.- EVALUACION DEL CUMPLIMIENTO DE TASAS Y ASIGNACIONES MINIMAS DE CARTERA Analizaremos el cumplimiento de tasas de interés y asignaciones mínimas de cartera, dispuesto por la Ley de Servicios Financieros, así como también los Decretos Supremos y la normativa vigente. Las tareas más importantes a realizar serán: Evaluaremos la aplicación de la normativa en las operaciones de la Institución. Evaluaremos de la aplicación de las tasas de interés mínimas para depósitos del público en cuentas de ahorro y depósito a plazo fijo. Evaluaremos la aplicación de tasas de interés máximas para créditos con destino de vivienda de interés social y sector productivo. Verificaremos el cumplimiento de los niveles mínimos de cartera de créditos destinados al sector productivo y créditos de vivienda de interés social. 11.- EVALUACION DE LOS SISTEMAS DE INFORMACIÓN Evaluaremos el sistema de información para determinar si la información que se procesa y el cumplimiento del Capítulo II del Título VII del Libro 3 y Libro 6 de la Recopilación de Normas para Servicios Financieros de la ASFI referida a los requisitos mínimos de seguridad informática para la administración de sistemas de información y tecnología relacionada, mediante las siguientes tareas básicas: Evaluación del Equipamiento existente Red de Datos y Comunicaciones Software de Base Evaluación de la Seguridad Informática Sistemas de Información a.- Objetivo El principal objetivo de nuestra revisión será de comprobar la eficiencia y la eficacia en cuanto a incidentes imprevistos mediante la revisión de procesos, políticas, acuerdos manera minuciosa los controles implementados en la entidad para poder asegurar su buen funcionamiento tanto administrativo, técnico y de contingencias. b.- Alcance Nuestro examen se limitara específicamente a los controles establecidos por la empresa y de acuerdo a los niveles de evaluación y criterios de riesgo, se recomendara algunas acciones de acuerdo a estándares internacionales y normas regidas a nivel nacional, como se indica a continuación: Los estándares que se tomaran en cuenta son los siguientes Planificación del Departamento de Sistemas, deberían cubrir aspectos relacionados con su contribución al logro de los objetivos a largo plazo de la organización. La dirección de la organización, al más alto nivel, debería participar en el desarrollo del plan a largo plazo del DS y asegurar que éste sea integrado en el plan general de la organización.También se evaluara los comités de informática, comité operativo y el análisis de riesgo tecnológico. Políticas, estándares y Procedimientos, debería haber políticas, estándares y procedimientos, que sirvan de base para la planificación, control y evaluación de las actividades del Departamento de Informática Responsabilidades de Auditoria Interna, debe haber controles de toda la gestión para el Departamento de sistemas, verificar las pruebas en el artículo 8 de la sección 3 de la Circular 193/2013. Responsabilidades del encargado de seguridad de información, debe establecerse una instancia responsable que se encargue de dicha función de acuerdo al tamaño y complejidad de operaciones, garantizando su independencia funcional y operativa. También se analizara y evaluara los análisis de riesgo tecnológico y análisis de vulnerabilidades técnicas ETHICAL HACKING. Responsabilidades Organizativas y Gestión Personal, El Departamento de Informática debería ser importante en la jerarquía de la organización para permitirle lograr sus objetivos generales establecidos y promover su independencia operativa de los departamentos usuarios; para promover la utilización efectiva de los recursos humanos del Departamento y facilitar la evaluación del desempeño dentro de la función Informática. Para estas tareas deberían emplearse técnicas de gestión de personal sólidas y la estructura organizativa Planificación y Gestión de Recursos del DS, Deben planificarse, aportarse y gestionarse los recursos organizativos adecuados para coadyuvar con el logro de los objetivos aprobados para el Departamento de Informática como por ejemplo las licencias de software, los inventarios de activos de información, los propietarios de la información, el mantenimiento preventivo de los recursos tecnológicos, la adquisición de sistemas de información, las fuentes alternativas para la comprar, la elección de proveedor, disponibilidad de código fuente, entre otros. Operación del DS, Los recursos en ordenadores del departamento de Informática debieran ser usados efectivamente, mediante el mantenimiento de un calendario establecido de explotación, y protegiendo los ficheros de datos de perdida , los encargados de sistemas deben tener un buen manejo en lo que refiere a acuerdo de confidencialidad, clasificación de la información, destrucción controlada de medios de respaldo, responsabilidad en gestión de seguridad de información, administración de cuentas de Seguridad Física y Lógica, El acceso a los recursos de ordenador del Departamento de Informática debiera estar limitado a aquellos individuos que tengan necesidad documentada y autorizada de efectuar dicho acceso. Para proteger los recursos de ordenador del Departamento contra utilización o modificación no autorizada, daño o pérdida, debieran establecerse estratos de controles de acceso lógicos y físicos, dicho control también debe incluir clasificación de área de tecnología de información, manual de procesamiento de accesos, protección de equipos informáticos, registro de seguridad y pistas de auditoria.Planificación ante Contingencias, El Departamento de Informática debiera mantener un plan escrito para el tratamiento de recuperación ante desastres, en caso de un fallo serio de los equipos físicos y material lógico de las instalaciones que comprendan suministro eléctrico, gestión de incidentes de seguridad de la información, registro de incidentes de seguridad, sesiones de capacitación, pruebas a dispositivos de seguridad, pruebas a los planes de contingencias, entre otros. Plan de Continuidad de Negocios, el Departamento de Sistemas debe tener formalizado Control de integridad de Información, Los procedimientos escritos de la Empresa respecto a la entrega de datos a ser procesados, deberían asegurar que los datos se autorizan, recopilan, preparan, transmiten y se verifica su integridad que considere: Políticas y procedimientos de desarrollo y mantenimiento de sistemas Desarrollo y mantenimiento de programas Estándares para los procesos de ingeniería de Software. Requisitos de seguridad de los sistemas de información Implementación de controles Integridad y valides de información Controles criptográficos Procedimientos de control de cambios Ambientes de desarrollo pruebas y producción Datos de prueba en ambientes de desarrollo Migración de sistemas Parches de seguridad Desarrollo y mantenimiento de programas a sistemas o aplicación a través de proveedores externos Administrar Servicios Prestados por Terceros, Asegurar que los roles y responsabilidades de las terceras partes estén claramente definidas y que cumplan los requerimientos el control de acceso al código fuente del sistema , que se pueda administrar los servicios prestados por terceros, evaluar y seleccionar los proveedores , considerando el procesamiento de datos o ejecución de sistemas en lugar externo, también se evaluara la d.- Informe a emitir Emitiremos informe sobre la evaluación del Sistema informático que contendrá una descripción del alcance del trabajo realizado, e incluirá las explicaciones sobre las áreas o aplicaciones evaluadas, los procedimientos o técnicas de auditoría aplicadas, los componentes de la información financiera o reportes validados y los resultados de la evaluación de los sistemas de información de la entidad que incluye, entre otros: El flujo de información en los niveles internos de la entidad para su adecuada gestión y la continuidad operacional; Objetivo: Describiremos el objetivo por el cual existe en control, describiendo de manera general a donde se quiere llegar y que se espera de dicho control. Procedimientos de Auditoria: Mencionaremos que procedimientos debemos seguir para lograr los resultados esperados , en las secciones se mencionan los procedimientos más importantes. Revisión: Describiremos los documentos, procedimientos, acciones correctivas, entre otros que son aceptadas en el marco de normativa de la ASFI. Observación: Esta parte de la sección indica y resalta todas las acciones, documentos, procedimientos, etc, que no cumplen con la circular, además menciona la ausencia de controles y documentos con referencia a la circular establecido por la ASFI. Impacto: Cuando exista un impacto que nosotros consideremos que es de mucha relevancia o que el incumplimiento a esta sección sea de consideración y que podrá tener repercusiones más adelante, en esta parte describiremos las posibles consecuencias Recomendaciones: En base a nuestro criterio y a las buenas prácticas de control, detallaremos nuestras recomendaciones para regularizar la observación. 12.- EVALUACION DE ASPECTOS IMPOSITIVOS Centraremos nuestro análisis y evaluación en los impuestos por los cuales es sujeto pasivo ante el Servicio de Impuestos Nacionales–SIN y que según nos informaron son los correspondientes al: IVA, IT, RC-IVA, IUE e ITF. a.- En base a la revisión de una muestra representativa analizaremos los registros auxiliares de la Institución, tales como Libro Compras y Ventas IVA, Archivo de NIT de Clientes, etc. b.- Realizaremos comparativos de la determinación de las bases imponibles de los diferentes impuestos. c.- Analizaremos la presentación de las distintas declaraciones juradas de los impuestos correspondientes. d.- Realizaremos las tareas necesarias que nos permitan determinar el comportamiento impositivo de la Institución, de acuerdo a la normativa impositiva vigente en el país. e.- Revisaremos la determinación de la Información Tributaria Complementaria elaborada por la Institución. 13.- EVALUACIÓN DE LOS CONTROLES Como parte de la aplicación de las Normas de Auditoría Generalmente Aceptadas, es práctica de nuestra Empresa el estudio y evaluación de las políticas de Control Interno contable – administrativo vigentes como base para determinar la naturaleza., oportunidad y extensión de los procedimientos de auditoría que aplicaremos; así como para respaldar la información que presentaremos de las deficiencias encontradas en el curso de nuestro examen. a.- Consideraremos como mínimo, todos los aspectos contemplados en el Reglamento de Control Interno y Auditores Internos de la Recopilación de Normas para Servicios Financieros. b.- Para cumplir los análisis descritos y con el propósito de lograr uniformidad en la evaluación de los controles, utilizaremos un Cuestionario de Control Interno elaborado por nosotros y un registro de debilidades y/o deficiencias de control. c.- Analizaremos el cumplimiento de los procedimientos, manuales, políticas internas de la Institución. 14.- EVALUACIÓN DE LA GESTIÓN INTEGRAL DE RIESGOS Se procederá a la revisión del trabajo desarrollado por la Unidad Integral de Gestión de Riesgos en cumplimiento con disposiciones de la ASFI: a.- Analizaremos la identificación, medición y las tareas de mitigación de los siguientes riesgos: Riesgo de Crédito.- Posibilidad de tener pérdidas por el motivo de que un cliente no cumpla con las obligaciones de crédito a las cuales se comprometió. Riesgo de Liquidez.- Posibilidad de que se produzcan pérdidas por causa de las decisiones tomadas en pro de disponer de recursos rápidamente para poder cumplir con los compromisos presentes y futuros. Riesgo Legal.- Posibilidad de incumplimiento de las disposiciones legales aplicables a las operaciones de la entidad. Riesgo de mercado.- Posibilidad de pérdida en un cierto plazo, debido al movimiento de las variables de mercado: inflación, divisas, acciones, tipo de mercado y tasas de interés. Riesgo por tipo de cambio.- Posibilidad de pérdidas por las variaciones en las tipos de cambio de las diferentes monedas con las cuales una institución financiera realiza operaciones o tiene recursos invertidos. Riesgo de tasa de interés.- Posibilidad de disminución del valor de los activos o del patrimonio de la entidad debido a las variaciones en las tasas de interés, lo cual puede conducir a que la institución tenga pérdidas. D.- CARGA HORARIA 9.- La carga horaria determinada por profesional que participaría en el trabajo propuesto es la siguiente: DETALLE HORAS Gerente General 30 Auditor Encargado 80 Auditor Encargado 120 Auditor Senior 120 Auditor Informático 70 Auditores Apoyo 150 Total Carga Horaria 570 E.- PLAN DE TRABAJO Y PLAZO DE ENTREGA En caso de encomendarnos el trabajo propuesto, hemos diseñado un plan teniendo en consideración la estructura organizativa de la Institución, sistema contable y características operativas, que comprende las siguientes etapas: 1.- El trabajo propuesto será realizado es parte en la sede de vuestra Institución. Su seguimiento periódico y la revisión final podrán ser coordinados con su Gerente General. 2.- Presentamos cronograma tentativo para el trabajo propuesto: ACTIVIDAD Solicitud de requerimiento información y documentación PLAZO inicial de Cinco días hábiles posteriores a la firma del contrato Visita preliminar de revisión con corte al 31 de A partir del 02 Marzo 2017 agosto de 2016 Presentación del informe con los resultados 30 de Abril 2017 de la visita preliminar Solicitud de requerimiento información y documentación final de Hasta el 10 Mayo 2017 Revisión final de los estados financieros al 31 A partir del 02 Marzo al 30 de diciembre 2016 Mayo 2017 Presentación de los informes finales 10 Mayo 217 3.- La visita preliminar abarcará los trabajos de análisis y evaluación de la Cartera de Créditos y Riesgo Crediticio. 4.- Visita final para efectuar el examen de los Estados Financieros de la Institución y evaluar la información tributaria. 5.- Aclaramos que las fechas tentativas deben ser coordinadas con la gerencia de vuestra institución y mencionadas en el contrato de servicio de auditoría. 6.- Estimamos que el tiempo que requerirán estos trabajos será mínimo de 25 días hábiles computables a partir de la fecha en que la Institución nos entregue los estados financieros definitivos, sus estados anexos y la documentación respaldatoria de las transacciones procesadas en periodo bajo análisis. F.- INFORMES A EMITIR Emitiremos los informes en cumplimiento a la normativa de la ASFI y el SIN, son el siguiente desglose: 1.- Emitiremos en TRES ejemplares el Informe de Auditoría Financiera en base a la normativa de la ASFI con el siguiente contenido: a.- Dictamen de los Auditores Independientes. b.Estado Patrimonial. de Situación c.- Estado de Ganancias y Pérdidas. d.- Estado de Flujo de Efectivo. e.- Estado de Cambios en el Patrimonio. f.- Notas a los Estados Financieros. i.- Informe sobre los procedimientos mínimos de la revisión de la información tributaria complementaria. Este informe contendrá los resultados de nuestra evaluación de los aspectos impositivos, en cumplimiento a la normativa vigente emitida por el SIN y con la descripción de los procedimientos aplicados para la revisión de la información tributaria complementaria, los alcances de las pruebas realizadas y nuestras conclusiones.