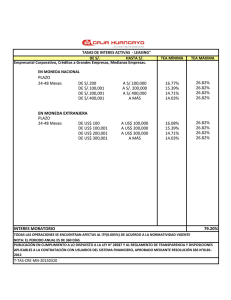

Cuando se realizan mejoras en el bien, ¿estas forman parte de la renta de primera categoría? El valor de las mejoras introducidas en el bien por el arrendatario en tanto constituyan un beneficio para el propietario y en la parte en que él no se encuentre obligado a reembolsar, forman parte de la renta gravable del propietario en el ejercicio tributario en que se devuelva el bien. Base legal: Inciso c) del artículo 23 de la Ley del Impuesto a la Renta, inciso a) del numeral 3 del artículo 13 del Reglamento de la Ley del Impuesto a la Renta. Inciso c) del artículo 23 de la Ley del Impuesto a la Renta: El valor de las mejoras introducidas en el bien por el arrendatario o subarrendatario, en tanto constituyan un beneficio para el propietario y en la parte que éste no se encuentre obligado a reembolsar. inciso a) del numeral 3 del artículo 13 del Reglamento de la Ley del Impuesto a la Renta: Las mejoras a que se refiere el inciso c) del Artículo 23 de la Ley, se computarán como renta gravable del propietario, en el ejercicio en que se devuelva el bien y al valor determinado para el pago de tributos municipales, o a falta de éste, al valor de mercado, a la fecha de devolución. Es recomendable elaborar un contrato de arrendamiento donde se agregue una cláusula específica dentro del mismo, para abordar el tema de las mejoras, y establecer que las mejoras útiles y de recreo que requiera el inmueble arrendado, serán asumidas por el arrendatario y quedarán en beneficio del inmueble, sin obligación de reembolso alguno por parte del arrendador. Siendo las mejoras necesarias asumidas por el arrendador y a partir de esta premisa dichas mejoras calificaría como renta de primera categoría del arrendador. Aplicación de los Tipos de Cambio Para Efectos Contables y Tributarios Existe en nuestro medio contable alguna confusión respecto al tipo de cambio (T.C) a usarse en la contabilización y en el pago de tributos, de operaciones realizadas en moneda extranjera (M.E), por tal motivo haré un comentario sobre el particular. La NIC 21 “Efectos de las Variaciones en los Tipos de Cambio de Moneda Extranjera”, establece que una transacción en M.E. debe contabilizarse inicialmente, en la moneda en que se informa, aplicando el T.C de la fecha de la transacción. La NIC no señala qué T.C debe usarse para las transacciones de compra o de venta, por ello los profesionales contables en nuestro país, siguiendo el principio de prudencia, hemos adoptado la práctica de contabilizar las operaciones que se refieren al activo, al T.C. promedio ponderado de COMPRA y las operaciones que se refieren al pasivo, al T.C promedio ponderado de VENTA, VIGENTE en la fecha de la operación, que es la publicada al día siguiente por la SBS. Es como si para convertir una M.E a moneda nacional, tuviéramos hipotéticamente, que vender a un banco la M.E y el banco al comprarla utilizara su tipo de cambio COMPRA. De otro lado, al provisionar una deuda en M.E se presume, hipotéticamente, que para cancelarla, tendremos que comprar al banco la M.E, por lo que el banco al venderla, utilizara su T.C VENTA. Cabe señalar que el inciso d) del artículo 34 del reglamento de la Ley del Impuesto a la Renta, establece que para efecto de expresar en moneda nacional los saldos de M.E correspondiente a activos y pasivos existentes a la fecha del Balance General, se deberá considerar lo siguiente: Tratándose de cuentas de activos, se utilizará el T.C promedio de COMPRA, VIGENTE a la fecha del Balance General. Tratándose de cuentas del pasivo, se utilizará el T.C promedio de VENTA, VIGENTE a la fecha del Balance General, ambos publicados por la SBS. En nuestro país, la legislación tributaria, ha determinado un T.C distinto y una forma distinta de aplicación, al IGV y al I.R, que pasamos a comentar. TIPO DE CAMBIO APLICABLE EN EL CÁLCULO DEL IGV Al tratar sobre el impuesto bruto y la base imponible, es decir, sólo para calcular el IGV y no para contabilizar la Venta o la Compra, el numeral 17 del artículo 5° del reglamento del IGV, señala que las operaciones en M.E se convertirán en moneda nacional al T.C promedio ponderado VENTA, PUBLICADO por la SBS en la fecha de nacimiento de la obligación tributaria. TIPO DE CAMBIO APLICABLE PARA EFECTOS DEL IMPUESTO A LA RENTA El artículo 61 de la LIR, determina que las operaciones en M.E, se CONTABILIZARÁN al T.C VIGENTE, a la fecha de la operación. El término “PUBLICADO” y “VIGENTE”, a que hace referencia el IGV y la LIR, puede causar confusión, por lo que conviene comentar lo siguiente: La obligación tributaria en la venta de un bien en M.E, se origina al emitir el comprobante de pago, por lo que se debe tomar el T.C promedio ponderado VENTA, PUBLICADO por la SBS en la fecha en que se emite dicho documento, así no sea el VIGENTE. En lo que respecta al IR, debemos recordar que el artículo 57° señala que las rentas de tercera categoría se consideran producidas en el ejercicio gravable en el que se DEVENGUEN, por eso es que el inciso a) del artículo 50° del Reglamento, señala que las rentas en M.E se convertirán en moneda nacional al T.C VIGENTE a la fecha del DEVENGO, que es la publicada al día siguiente por la SBS. De todo lo anteriormente descrito se desprende que en caso de rentas por arrendamiento y subarrendamiento el nacimiento de la obligación tributaria surge en consecuencia por el principio de “devengado” motivo por el cual