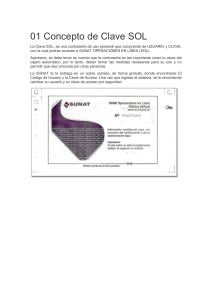

PRESENTACIÓN ............................................................................................................................... 3 1. 2. 3. CAPITULO I RÉGIMEN DE RETENCIÓN .............................................................................. 4 1.1. Régimen de Retención del IGV........................................................................................... 4 1.2. Aplicación del Régimen y Operaciones excluidas. ............................................................. 4 1.3. Porcentajes de Percepción. .................................................................................................. 5 1.4. Designación y exclusión de agentes de Retención .............................................................. 6 1.5. Comprobante de Retención. ................................................................................................ 6 1.6. Comprobante de Pago y notas de crédito y débito .............................................................. 7 CAPITULO II REGIMEN DE PERCEPCIÓN........................................................................... 9 2.1. Régimen de Percepción del IGV. ........................................................................................ 9 2.2. Funcionamiento -Régimen de Percepciones ..................................................................... 10 2.3. Porcentajes de Percepción ................................................................................................. 11 2.4. esignación y exclusión de Agentes de Percepción. ........................................................... 13 2.5. Requisitos mínimos del Comprobante de Percepción. ...................................................... 13 CAPITULO III REGIME DETRACCIÓN ............................................................................... 15 3.1. Apertura de cuenta de detracciones. .................................................................................. 15 3.2. Depósito de Detracciones (Aspecto Generales) ................................................................ 17 3.3. Pago por internet. .............................................................................................................. 18 3.4. Pago en las Agencias del Banco de la Nación................................................................... 19 3.5. Corrección, restitución y extorno de depósitos. ................................................................ 23 3.6. Procedimiento de Certificación de Cheques de Detracciones del SPOT para pago de Tributos Aduaneros en Cajas de Aduanas ..................................................................................... 24 4. BIBLIOGRAFÍA ....................................................................................................................... 26 PRESENTACIÓN El presente trabajo está realizado con finalidad de explicar los regímenes de Retención, Percepción y Detracción, que sirven como mecanismos para la SUNAT (Superintendencia Nacional de Adunas y de Administración Tributaria) de asegurar el pago de Impuesto General a las Ventas y/o evasión de los mismo, Por lo tanto, hoy en día existen empresas que sirven de entes para la percepción, retención y detracción que son regulados por SUNAT. 1. CAPITULO I RÉGIMEN DE RETENCIÓN 1.1. Régimen de Retención del IGV. Es el régimen por el cual, los sujetos designados por la SUNAT como Agentes de Retención deberán retener parte del Impuesto General a las Ventas (IGV) que les corresponde pagar a sus proveedores, para su posterior entrega al fisco, según la fecha de vencimiento de sus obligaciones tributarias. Los proveedores (vendedores, prestadores de servicios o constructores) se encuentran obligados a soportar la retención, pudiendo deducir los montos que se les hubieran retenido contra el IGV que les corresponda pagar, o en su caso, solicitar su devolución. Este régimen se aplica respecto de las operaciones gravadas con el IGV, cuya obligación nazca a partir del 01 de junio del 2002. Responsabilidad del Agente de Retención El agente de retención es el único responsable frente a la administración tributaria cuando se realizó la retención y es solidario cuando no cumplió con la retención correspondiente, de conformidad a lo señalado en el artículo 18° del TUO del Código Tributario. 1.2. Aplicación del Régimen y Operaciones excluidas. El régimen de retenciones se aplica exclusivamente en operaciones de venta de bienes, primera venta de bienes inmuebles, prestación de servicios y contratos de construcción gravadas con el IGV cuyos importes superen S/. 700.00 (Setecientos Nuevos Soles); en este sentido, no es de aplicación en operaciones que estén exoneradas e inafectas del impuesto. Ejemplo: En operaciones con proveedores ubicados en la Amazonía de acuerdo a la Ley 27037. Si éste se realiza para su consumo en la zona, no se retiene por el pago de esta operación, pero si este mismo bien es llevado para su consumo fuera de la zona, si se retiene. N° 1 2 3 4 5 6 7 8 9 10 OPERACIÓN EXCLUIDA Operaciones exoneradas e inafectas Realizadas con Proveedores que tengan la calidad de Buenos Contribuyentes. Realizadas con otros sujetos que tengan la condición de Agente de Retención. En operaciones en las que se emitan recibos por servicios públicos de luz o agua, boletos de aviación y otros documentos a los que se refiere el numeral 6.1 del artículo 4 del Reglamento de Comprobantes de pago (documentos autorizados) En operaciones en las que se emitan boletas de ventas, tickets o cintas emitidas por máquinas registradoras, respecto de las cuales no se permita ejercer el derecho al crédito fiscal (consumidores finales) En la venta y prestación de servicios, respecto de las cuales no exista la obligación de otorgar comprobantes de pago, conforme a lo dispuesto en el artículo 7° del Reglamento de Comprobantes de Pago En la cuales operes el Sistema de Pago de Obligaciones Tributarias con el Gobierno Central (Sistema de Detracciones – SPOT) En las operaciones sustentadas con las liquidaciones de compra y pólizas de adjudicación. Estas operaciones seguirán regulándose conforme lo dispuesto por el Reglamento de Comprobantes de Pago. Realizadas con proveedores que tengan la condición de Agentes de Percepción del IGV, según lo establecido en las Resoluciones DE Superintendencia N° 128-2002/SUNAT y 1892004/SUNAT, y sus respectivas normas modificatorias. (Art. 5 literal h de la R.S. 0372002/SUNAT) Realizadas por Unidades Ejecutoras del Sector Público que tengan la condición de Agentes de Retención, cuando dichas operaciones las efectúen a través de un tercero bajo la modalidad de encargo, sea éste otra Unidad Ejecutora, entidad u organismo público o privado. La calidad de Buen Contribuyente o Agente de Retención o Agente de Percepción0 Al sujeto excluido del Régimen de Buenos Contribuyentes sólo se le retendrá el IGV por los pagos que se le efectúe a partir del primer día calendario del mes siguiente de la notificación de su exclusión e incluso respecto de operaciones realizadas a partir del 01 de junio del 2002. 1.3. Porcentajes de Percepción. Cabe indicar que el importe total de la operación gravada, es la suma total que queda obligado a pagar el adquiriente, usuario del servicio o quien encarga la construcción, incluidos los tributos que graven la operación, inclusive el IGV. En caso de pagos parciales de la operación gravada con el impuesto, la tasa de retención se aplicará sobre el importe de cada pago. Para efectos del cálculo del monto de la retención, en las operaciones realizadas en moneda extranjera, la conversión a moneda nacional se efectuará al tipo de cambio promedio ponderado venta, publicado por la Superintendencia de Banca y Seguros en la fecha de pago. En los días en que no se publique el tipo de cambio referido se utilizará el último publicado Tasa de retención La tasa de la retención hasta febrero del 2014 era el seis por ciento (6 %) del importe total de la operación gravada. Sin embargo, mediante Resolución de Superintendencia N° 033-2014/SUNAT, publicada el 01 de febrero del 2014, la tasa de retención asciende al tres por ciento (3%) del importe de la operación, la misma que entró en vigencia el 01 de marzo del 2014 y es aplicable a aquellas operaciones cuyo nacimiento de la obligación tributaria del IGV se genere a partir de dicha fecha. TASA HASTA FEBRERO DEL 2014 6% TASA DESDE EL 1° MARZO DEL 2014 3% 1.4. Designación y exclusión de agentes de Retención La designación de Agentes de Retención, así como la exclusión de alguno de ellos, se efectuará mediante Resolución de Superintendencia de la SUNAT. Los sujetos designados como Agentes de Retención actuarán o dejarán de actuar como tales, según el caso, a partir del momento indicado en dicha resolución. Cuando las Unidades Ejecutoras del Sector Público que tengan la calidad de Agentes de Retención se extingan y se produzca la baja del RUC, las Unidades Ejecutoras que asuman sus activos y/o pasivos y que sean designadas Agentes de Retención, deberán efectuar las retenciones que correspondan por las operaciones pendientes de pago que hubieran realizado las primeras. 1.5. Comprobante de Retención. Al momento de efectuar la retención, el Agente de Retención entregará a su Proveedor un "Comprobante de Retención", el cual deberá tener obligatoriamente los siguientes requisitos mínimos Requisitos mínimos del comprobante de retención: INFORMACIÓN IMPRESA Datos de identificación del agente de retención: Apellidos y nombres, denominación o razón social Domicilio fiscal Número de RUC Denominación del Comprobante: “Comprobante de Retención” Numeración Serie y número correlativo Datos de la imprenta que realizo la impresión: Apellidos y nombres, denominación o razón social Número de RUC Fecha de impresión Número de autorización de impresión otorgado por la SUNAT: que debe estar junto con los datos de la empresa gráfica Destino del original y las copias: En el original: Proveedor En la primera copia: Emisor – Agente de Retención” En la segunda copia: SUNAT, que permanecerá en poder del Agente de retención. INFORMACIÓN NO NECESARIAMENTE IMPRESA Apellidos y nombres, denominación o razón social del Proveedor Número de RUC del proveedor Fecha de emisión del “Comprobante de Retención” Identificación de los comprobantes de pago o notas de debito que dieron origen a la retención: Tipo de documento Numeración, serie y número correlativo Fecha de emisión Monto del pago Importe retenido 1.6. Comprobante de Pago y notas de crédito y débito COMPROBANTE DE PAGO Los comprobantes de pago que se emitan por operaciones gravadas con el IGV que se encuentran comprendidas en el Régimen de Retenciones no podrán incluir operaciones no gravadas con el impuesto. NOTAS DE DÉBIDO Y CRÉDITO Las notas de débito que modifiquen los comprobantes de pago emitidos por las operaciones sujetas al régimen serán tomadas en cuenta a efectos de la retención, si fueron emitidas cuando aún no se había realizado el pago corresponderá realizar la retención por el importe total de la operación, si ya se había producido el pago sólo corresponderá realizar la retención por el importe de la nota de débito, aún cuando no se haya efectuado la retención debido a que el importe orginal de la operación no superaba los S/. 700 soles. Las notas de crédito emitidas por operaciones respecto de las cuales se efectuó la retención no darán lugar a una modificación de los importes retenidos, ni a su devolución por parte del Agente de Retención, sin perjuicio de que el IGV respectivo sea deducido del impuesto bruto mensual en el período correspondiente. La retención correspondiente al monto de las notas de crédito mencionadas en el párrafo anterior podrá deducirse de la retención que corresponda a operaciones con el mismo proveedor respecto de las cuales aún no ha operado ésta. 2. CAPITULO II REGIMEN DE PERCEPCIÓN 2.1. Régimen de Percepción del IGV. El Régimen de Percepciones constituye un sistema de pago adelantado del Impuesto General a las Ventas, mediante el cual el agente de percepción (vendedor o Administración Tributaria) percibe del importe de una venta o importación, un porcentaje adicional que tendrá que ser cancelado por el cliente o importador quien no podrá oponerse a dicho cobro. El cliente o importador a quien se le efectúa la percepción, podrá deducir del IGV que mensualmente determine, las percepciones que le hubieran efectuado hasta el último día del período al que corresponda la declaración, asimismo de contar con saldo a favor podrá arrastrarlos a períodos siguientes, pudiendo compensarlos con otra deuda tributaria, o solicitar su devolución si hubiera mantenido un monto no aplicado por un plazo no menor de tres (3) períodos consecutivos. 2.2. Funcionamiento -Régimen de Percepciones 2.3. Porcentajes de Percepción N° 1 CONCEPTO Combustibles líquidos derivados del petróleo. PORCENTAJE APLICABLE Uno por ciento (1%) sobre el precio de venta. BASE LEGAL Resolución de Superintendencia N° 1282002/SUNAT Segunda Disposición Transitoria de la Ley N° 29173. 2 Bienes Importados de manera definitiva. a) 10%: Cuando el importador se encuentre, a la fecha en que se efectúa la numeración de la DUA o DSI, en alguno de los siguientes supuestos: 1. Tenga la condición de domicilio fiscal no habido de acuerdo con las normas vigentes. La SUNAT le hubiera comunicado o notificado la baja de su inscripción en el RUC y dicha condición figure en los registros de la Administración Tributaria. 3. Hubiera suspendido temporalmente sus actividades y dicha condición figure en los registros de la Administración Tributaria. 4. No cuente con número de RUC o teniéndolo no lo consigne en la DUA o DSI. 5. Realice por primera vez una operación y/o régimen aduanero. b) 5% : Cuando el importador nacionalice bienes usados 2. 3.5%: Cuando el importador no se encuentre en ninguno de los supuestos indicados en los incisos a) y b). c) Resolución de Superintendencia N° 2032003/SUNAT. Segunda Disposición Transitoria de la Ley N° 29173. 3 Bienes incluidos en el Apéndice 1 de la Ley N° 29173 y Decreto Supremo N° 091-2013-EF Dos por ciento (2%) sobre el precio de venta. Resolución de Superintendencia N° 0582006/SUNAT. Segunda Disposición Transitoria de la Ley N° 29173. 4 Operación por la que se emita comprobante de pago que permita ejercer el derecho al crédito fiscal y el cliente (adquirente) sea designado Agente de Percepción. Cero punto cinco por ciento (0.5%) sobre el precio de venta. Ley N° 29173 2.4. esignación y exclusión de Agentes de Percepción. La designación de agentes de percepción, así como la exclusión de alguno de ellos, se efectuará mediante Decreto Supremo refrendado por el Ministerio de Economía y Finanzas, con opinión técnica de la SUNAT, los mismos que actuarán o dejarán de actuar como tales, según el caso, a partir del momento indicado en el Decreto Supremo de designación o exclusión. La SUNAT entregará al agente de percepción el “Certificado de Agente de Percepción” a fin de facilitar la aplicación del presente Régimen. Dicho documento tendrá validez en tanto no opere la exclusión del sujeto como agente percepción. Los sujetos designados como agentes de percepción efectuarán la percepción por los pagos que les realicen sus clientes respecto de las operaciones cuya obligación tributaria del IGV se origine a partir de la fecha en que deban operar como agentes de percepción. 2.5. Requisitos mínimos del Comprobante de Percepción. En el caso de las ventas internas y de combustible la percepción se acreditará mediante el comprobante de percepción respectivo los cuales deben contener los requisitos mínimos que se detallan líneas abajo. En la percepción aplicable a la importación de bienes el importador acreditará el pago de la percepción mediante la Liquidación de Cobranza – Constancia de Percepción emitida por la SUNAT, debidamente cancelada. En caso que la liquidación sea cancelada a través de medios electrónicos, la acreditación de la percepción será controlada por la SUNAT mediante sus sistemas informáticos, no teniendo el importador que presentar constancia alguna para tal efecto. A continuación, se detallan los aspectos más importantes en cada tipo de percepción: I.- En la Percepción aplicable a la Venta Interna de Bienes En el caso de las Ventas Internas, al momento de efectuarla el agente de percepción entregará a su cliente el "Comprobante de Percepción – Venta Interna", Debe emitirse comprobante de percepción en las operaciones en que el pago se realiza después de la emisión de la factura, boleta de venta o ticket. Casos en que se puede consignar la percepción en el comprobante de pago y no emitir comprobante de percepción – ventas internas: 3. CAPITULO III REGIME DETRACCIÓN 3.1. Apertura de cuenta de detracciones. Para efectuar el depósito de las detracciones, debe abrirse una cuenta corriente en el Banco de la Nación de la siguiente manera: Las aperturas de las cuentas corrientes podrán realizarse a solicitud del titular de la cuenta en alguna de las agencias autorizadas del Banco de la Nación. Requisitos para la apertura Si es Persona Natural: • Carta firmada por el titular solicitando la apertura de la cuenta corriente. • Presentar documento nacional de identidad (DNI) original o, en caso de extranjeros, copia simple del Carné de Extranjería o Pasaporte vigente. • Registro de firma de la persona autorizada para el manejo de la cuenta corriente. Si es Persona Jurídica: • Declaración Jurada para apertura de cuenta corriente de detracciones. • Presentar documento nacional de identidad (DNI) original o, en caso de extranjeros, copia simple del Carné de Extranjería o Pasaporte vigente. • Registro de firma de la(s) persona(s) autorizada(s) para el manejo de la cuenta corriente. En caso de que el(os) representante(s) no se apersone(n) para abrir la cuenta corriente de detracciones, podrá(n) autorizar a un tercero mediante Carta Poder Simple, remitiendo las Tarjetas de apertura y registro de firmas debidamente firmadas. La tercera persona deberá traer consigo su Documento de Identidad vigente. Las tarjetas para la apertura de cuenta y registro de firmas pueden ser solicitadas en cualquier Agencia del Banco de la Nación. Procedimiento para abrir una cuenta de detracción de oficio 1. El adquirente o usuario del servicio, respecto de alguna operación sujeta al Sistema de Detracciones donde el proveedor o prestador de servicio carezca de cuenta de detracción abierta en el Banco de la Nación, comunicará dicha situación a la SUNAT solicitando la apertura de oficio de una cuenta de detracción con la finalidad de hacer el depósito respectivo. 2. La solicitud será presentada en la dependencia a la que corresponde el domicilio fiscal del adquirente o usuario de servicio, y deberá señalar los datos de identificación del proveedor o prestador de servicio (RUC, Nombre o razón social, dirección). 3. La SUNAT requerirá al proveedor o prestador del servicio para que en el plazo de tres días hábiles proceda a abrir la cuenta de detracción. 4. En caso el contribuyente requerido no cumpla con abrir la cuenta de detracción, o tenga la condición de domicilio NO HABIDO, la SUNAT procederá a solicitar al Banco de la Nación abrir una cuenta de oficio con los datos que se encuentran registrados en el RUC. 5. El Banco de la Nación abrirá la cuenta y comunicará tal hecho a la SUNAT por correo electrónico u otro medio, detallando los datos de la cuenta abierta, la misma que será comunicada al solicitante. Asimismo, la SUNAT notificará al proveedor o prestador de servicio comunicándole que se ha procedido a abrirle una cuenta de detracción de oficio y que deberá acercarse al Banco de la Nación para complementar el trámite de apertura de cuenta, luego del cual podrá solicitar al Banco de la Nación las chequeras que le permita disponer de los fondos para el pago de las obligaciones tributarias. 3.2. Depósito de Detracciones (Aspecto Generales) Todos los contribuyentes que se encuentren obligados a efectuar el depósito por detracciones, a fin de efectuar los depósitos por detracciones podrán utilizar alguno de los siguientes medios: a) Pago por internet b) Pago en las Agencias del Banco de la Nación • Pago con número de pago de detracciones (NPD). • Utilización del formato preestablecido o USB Aspectos Generales: - Para efectuar el pago por internet y utilizando el NPD en el Banco de la Nación, deberás obtener tu clave SOL ya sea que cuentes con RUC o te identifiques con número nacional de identidad (DNI). - Para efectuar el pago por internet se deberá haber celebrado un Convenio de Afiliación para realizar los depósitos con cargo en cuenta, con alguno de los bancos habilitados que figura en SUNAT Virtual. Se pueden efectuar depósitos masivos, teniendo en cuenta que: A través de Internet: No existe un límite máximo y se puede utilizar la modalidad masiva cuando se realice uno (1) o más depósitos. A través del Banco de la Nación: • Mediante el número de pago de detracciones (NPD): existe un límite máximo de treinta (30) depósitos y se puede utilizar la modalidad masiva cuando se realice uno (1) o más depósitos. • Directamente en las agencias del para Banco de la Nación: a través de un USB, no existe un límite máximo; sin embargo, si existe un número mínimo de diez (10) depósitos para el depósito masivo directo. Se deben tener presente que: De acuerdo con el numeral 19.1 del artículo 19 de la Resolución de Superintendencia N° 183-2004/SUNAT, los comprobantes de pago que se emitan por las operaciones sujetas al Sistema: - No podrán incluir operaciones distintas a éstas. Deberán consignar como información no necesariamente impresa la frase: Operación sujeta al Sistema de Pago de Obligaciones Tributarias con el Gobierno Central. 3.3. Pago por internet. Se deberá acceder a la opción SUNAT “Operaciones en Línea” y ubica la opción “Pago de detracciones” e ingresar la información que solicite el sistema. Se puede efectuar depósitos en la modalidad individual o masiva. A fin de efectuar el depósito de forma individual o masiva deberá seguir las instrucciones respectivas: instrucciones individual instrucciones masivo El íntegro del importe del depósito consignado en el formato virtual, deberá ser cancelado a través de una única transacción bancaria (1). 3.4. Pago en las Agencias del Banco de la Nación. De manera presencial en el Banco de la Nación se han establecido dos medios: con número de pago de detracciones (NPD) y directamente en el Banco de la Nación. Número de pago de detracciones (NPD): Luego de seguidas las instrucciones establecidas para efectuar los depósitos de forma individual o masivo y ubicado en la pasarela de pago, generarás el NPD, el cual tiene una vigencia de cinco (5) días calendario, desde la fecha de su generación y puede imprimirse y enviarse al correo electrónico que se indique al sistema. Instructivo Depósito Individual Instructivo Depósito Masivo Deberás proporcionar al Banco de la Nación el NPD y cancelar en efectivo, mediante cheque del Banco de la Nación, cheque certificado o de gerencia de otras empresas del sistema financiero o mediante transferencia de fondos desde otra cuenta abierta en el Banco de la Nación, en una única transacción bancaria, y si se utiliza cheque, únicamente se debe utilizar un cheque (1) El Banco de la Nación te entregará el “Formulario 1669 - Boleta de pago NPD”, conteniendo los siguientes datos: identificación del sujeto que realizó el depósito, NPD, importe depositado, fecha de transacción, número de la operación, número de orden del formulario y, de ser el caso, y número del cheque y el banco librador. Si no existe ninguna causal de rechazo, en SUNAT Operaciones en Línea (SOL) se generará la constancia que acredita el depósito de la detracción luego de 2 horas de efectuado (máximo), la cual puede ser impresa y enviada al correo electrónico que se indique al sistema. Utilización del formato preestablecido o USB: a) Formato para depósito de detracciones: Un formato por cada depósito a realizar, el cual es proporcionado por el Banco de la Nación o descargado www.bn.com.pe o de SUNAT Virtual. ii) USB: Conteniendo el archivo cuya estructura se elabora de acuerdo con el instructivo publicado en SUNAT Virtual. Solo puede utilizarse USB cuando se realicen diez (10) o más depósitos y siempre que se trate de depósitos efectuados en una (1) o más cuentas abiertas en el Banco de la Nación o depósitos efectuados en una (1) cuenta abierta en el Banco de la Nación, cuando el sujeto obligado a efectuarlos sea el titular de dicha cuenta. Una vez presentado el USB al Banco de la Nación, este entregará al sujeto obligado un reporte de conformidad o de rechazo. Cuando se realicen depósitos en dos (2) o más cuentas utilizando USB y el monto de dichos depósitos se cancele mediante cheque(s), el sujeto obligado a efectuar el depósito debe adjuntar una carta dirigida al Banco de la Nación detallando lo siguiente: i) El número de depósitos a realizar, el monto de cada depósito, el nombre del titular y el número de cada cuenta, y, ii) El importe, número y banco emisor de cada cheque entregado. En estos casos, el Banco de la Nación debe entregar al sujeto obligado una copia sellada de la referida carta, como constancia de recepción del (de los) cheque(s). De la constancia de depósito: La constancia de depósito debe ser emitida por el Banco de la Nación con el respectivo número de orden, de acuerdo con lo siguiente: i) Cuando se utilicen formatos para depósitos de detracciones, la constancia de depósito es el documento autogenerado por el Banco de la Nación en base a la información consignada en dicho formato, sellada y entregada al depositante. ii) Cuando se utilice USB, la constancia de depósito debe ser entregada al depositante, dentro de los tres (3) días hábiles siguientes de realizado el depósito. (1) El Banco de la Nación rechazará el depósito, cuando: a) El proveedor del bien, el propietario del bien objeto de retiro, el prestador del servicio o quien ejecuta el contrato de construcción, no tiene cuenta de detracciones abierta en el Banco de la Nación. b) Se trate del transporte público de pasajeros por vía terrestre (código de servicio 28) o cuando el sujeto obligado a realizar el depósito se identifique con un documento distinto al documento nacional de identidad o RUC. c) El NPD Se encuentre fuera del plazo de vigencia. d) El NPD Haya sido anulado. e) El NPD Haya sido utilizado anteriormente para efectuar otro depósito, y cuando, f) El Banco de la Nación no pueda establecer comunicación con el sistema de la SUNAT. 3.5. Corrección, restitución y extorno de depósitos. 1. Depósitos en cuenta de detracciones errada 1.1. Procedimiento para corregir depósitos efectuados en cuenta que no corresponde al proveedor o prestador del servicio. 2. Depósitos indebidos o en exceso 2.1. Procedimiento para solicitar la restitución de depósitos indebidos o en exceso 3. Depósitos con otros datos errados 3.1. Procedimiento para corregir otros datos distintos del número de cuenta y del monto 4. Modelos de cartas 4.1. Carta Tipo 1: Autorización de extorno de depósito errado en Cuenta de Detracciones (para descarga) 4.2. Carta Tipo 2: Depósito con otros errores distintos del número de cuenta y del monto (para descarga) 4.3. Carta Tipo 3: Autorización de extorno de depósito indebido o en exceso en cuenta de Detracciones (para descarga) 5. Modelo de solicitud para la corrección de errores en constancias de depósito de detracciones 5.1 Solicitud de corrección de errores en las Constancias de Depósitos de Detracciones (para descarga) 3.6. Procedimiento de Certificación de Cheques de Detracciones del SPOT para pago de Tributos Aduaneros en Cajas de Aduanas Procedimiento en la SUNAT El usuario de comercio exterior que tiene cuenta de detracciones y desea pagar la deuda aduanera con los fondos de detracciones se deberá apersonar previamente a la Caja de Aduanas con el número de la DAM de importación o Liquidación de Cobranza asociada a la DAM y solicitar la Boleta Informativa de Pago (en adelante Boleta). El funcionario de Caja de Aduanas consultará la DAM y realizará las validaciones a que haya lugar, luego del cual procederá a emitir la Boleta, que tendrá validez sólo el día de su emisión. En la Boleta se consignará: a) El monto máximo que se podrá pagar con cheque de detracciones b) El tipo de cuenta de detracciones con el que se podrá pagar. La Boleta con el sello y firma del jefe de la Caja de Aduana, será entregada al usuario de comercio exterior. Procedimiento en el Banco de la Nación El usuario de comercio exterior se deberá apersonar a la Agencia del Banco de la Nación y solicitará la certificación del cheque de detracciones. Para tal fin, entregará al funcionario del Banco de la Nación la Boleta Informativa de Pago original con el sello y firma y la Carta solicitando la certificación del cheque con la(s) firma (s) autorizada(s) y legalizada(s) notarialmente (ver Anexo 1). En la carta se debe incluir el número del Código de Documento Aduanero (CDA) correspondiente a la Boleta, que será responsabilidad del solicitante. El Banco de la Nación procederá a certificar el cheque de detracciones del SPOT con cargo en la cuenta convencional (Decreto Legislativo N.° 940) o cuenta especial del IVAP (Decreto Legislativo N.° 1110), hasta por el monto máximo consignado en la Boleta. El Banco de la Nación certificará sólo un (1) cheque por Boleta. Finalmente, el usuario de comercio exterior se deberá apersonar a la Caja de Aduanas para realizar el pago con el cheque certificado de detracciones. El Banco de la Nación solamente atenderá la certificación de cheques de detracciones del SPOT en las agencias detalladas en el Anexo 2 En el Anexo 3 se resume en forma gráfica el procedimiento. 4. BIBLIOGRAFÍA http://orientacion.sunat.gob.pe/index.php/empresas-menu/regimen-de-retenciones-deligv/regimen-de-retenciones-informacion-general http://orientacion.sunat.gob.pe/index.php/empresas-menu/regimen-de-detracciones-del-igvempresas/como-funcionan-las-detracciones http://orientacion.sunat.gob.pe/index.php/empresas-menu/regimen-de-detracciones-del-igvempresas/consultas-sunat-detracciones-empresas