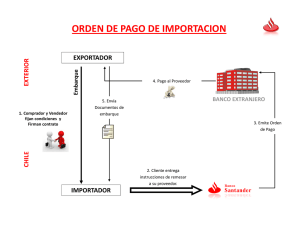

GESTIÓN DE LOS DOCUMENTOS E INTERVENCIÓN DE LAS ENTIDADES FINANCIERAS INTRUDUCCIÓN En las operaciones de compraventa internacional, es de vital importancia el papel que juegan los documentos, ya que en todo momento se requiere un soporte documental que pruebe el cumplimiento de las obligaciones fundamentales. También hay documentos específicos en función de la mercancía y del país de destino. Otro factor a tener en cuenta son las diferentes normativas, legislaciones aduaneras de cada país, los diferentes medios de transporte utilizados, etc. Tanto comprador como vendedor están obligados a presentar una serie de documentos, bien emitidos por ellos mismos o por terceros (Cámaras de Comercio, transportistas, autoridades aduaneras…). 2 EL PAPEL DE LOS BANCOS EN LOS MEDIOS DE COBRO Y PAGO Hay varios tipos de documentos, los financieros, los comerciales, de transporte, aduaneros, etc. Si bien, la variedad y la casuística de cada país y mercancía es casi infinita, en general los documentos desempeñan varias funciones: FUNCIONES DE LOS DOCUMENTOS OTORGAN LA TITULARIDAD DE LA MERCANCÍA CERTIFICAN SU ORIGEN MANIFIESTAN CALIDAD Y CANTIDAD DEMUESTRAN SI LA MERCANCÍA ESTÁ ASEGURADA ANTE POSIBLES RIESGOS VINCULAN EL PAGO DE LA MERCANCÍA, EN EL CASO, DE QUE SE REQUIERA PRESENTACIÓN DE DOCUMENTOS PARA PROCEDER AL PAGO DE LA OPERACIÓN, COMO ES EL CASO, DE LOS MEDIOS DE PAGO DOCUMENTARIOS. 3 Los bancos están presentes desde el inicio de la operación comercial hasta su liquidación. Formas de actuación de los bancos: INTERMEDIACIÓN INFORMACIÓN Y ASESORAMIENTO GARANTÍA FINANCIACIÓN EMISIÓN-LIQUIDACIÓN 4 INTERMEDIACIÓN. Las entidades financieras desarrollan una función de intermediación entre el comprador y el vendedor. Pueden actuar como: • Intermediarios, entre el comprador y el vendedor. • Garantes, es decir, garantizan el pago y/o cobro de la operación. En la banca internacional nos encontramos con dos tipos de bancos: • Bancos Corresponsales. • Bancos Agentes. GARANTÍA. Es el compromiso de pago que da el banco (garante) a pagar una determinada suma de dinero a un tercero (beneficiario) siempre y cuando se respete una determinada condición especificada en la garantía, por ejemplo cuando la otra parte no haya cumplido con su obligación de pago. Así, el exportador se asegura el cobro de la mercancía entregada aunque el comprador no realice el pago. La garantía está regulada por: • Comisión de las Naciones Unidas (UNCITRAL), sobre Garantías Independientes y Cartas de Crédito Standby (1995). • Reglas Uniformes de la CCI, relativas a las Garantías a Primer Requerimiento (URDG 758). • Reglas y Usos Uniformes relativos a Créditos Documentarios (UCP 600). • Usos Internacionales relativos a los Créditos Contingentes (ISP98). 5 Sujetos que intervienen: Garante: se trata normalmente de la entidad financiera y es la que se obliga a pagar. Ordenante: persona o empresa que ordena la emisión de la garantía a favor de un tercero. Beneficiario: persona o empresa a cuyo favor se emite la garantía. Contra-garante: asegura al garante en una operación de garantía asumida por él. Supone una garantía que asegura a su vez otra garantía. Modalidades principales de garantías: Garantías a primer requerimiento: el pago por el garante se efectúa ante la mera notificación que el beneficiario le haga sin tener que acreditar de ningún modo el incumplimiento por parte del ordenante de la garantía. El pago por parte de la entidad financiera será inmediato (de ahí la denominación a primer requerimiento). Créditos Standby: el pago se ejecuta solo cuando el vendedor no ha cumplido con su obligación asegurada (normalmente por impago). Tipos de garantía: De licitación. De buena ejecución. De anticipo. De calidad. De préstamos. Comercial. De retención. 6 FINANCIACIÓN. Existen varios tipos de financiación en función del momento en que se produzcan. MODALIDADES PRE-FINANCIACIÓN (Período en fabricación) ENTREGA MERCANCÍA POST-FINANCIACIÓN (Aplazamiento del cobro) Pre-financiación exportación: cubre desde la recepción del pedido hasta la fecha de embarque de la mercancía. El exportador obtiene fondos para proveerse de materiales, materias primas, etc., para poder elaborar el producto final. El exportador es el responsable principal de embarcar la mercancía y devolver los fondos con el cobro de la exportación. Post-financiación exportación: cubre desde el momento del embarque de la mercancía hasta el cobro definitivo de la operación, de esta manera el exportador financia los plazos de cobro de las ventas al exterior. La financiación se puede hacer tanto en euros como en cualquier otra divisa, sea o no la indicada en la operación. 7 EMISIÓN – LIQUIDACIÓN. Normalmente se liquidan a través de transferencias, remesas, créditos documentarios, etc., es decir, realizando el pago por orden del comprador.. También pueden emitir los títulos de créditos necesarios, tales como, pagaré, créditos documentarios, letras de cambio, etc., para liquidar la operación. COMPRADOR SOLICITUD EMISIÓN TÍTULO BANCO EMISOR VENDEDOR EMISIÓN TÍTULO VALOR 8 INFORMACIÓN Y ASESORAMIENTO. Abarca desde la toma de sistematizar las condiciones de pago hasta la contratación, análisis y gestión de riesgos, etc. 9 TIPOS DE DOCUMENTOS: EMISIÓN, CUMPLIMENTACIÓN Y LEGALIZACIÓN EN SU CASO DOCUMENTOS FINANCIEROS LETRA DE CAMBIO. CHEQUE. PAGARÉ. DOCUMENTOS COMERCIALES FACTURA PROFORMA. FACTURA COMERCIAL. LISTA DE CONTENIDOS-PACKING LIST. DOCUMENTOS DE TRANSPORTE CARTA DE PORTE POR CARRETERA, CMR-CARRIAGE OF GOODS BY ROAD. CONOCIMIENTO DE EMBARQUE-BILL OF LANDING B/L CONOCIMIENTO DE EMBARQUE ÁEREO-AIR WAY BILL AWB CARTA DE PORTE POR FERROCARRIL-RAILWAY BILL OF LANDING CIM CONOCIMIENTO DE EMBARQUE MULTIMODAL FBL-BILL OF LANDING FBL PÓLIZA DE FLETAMENTO CHARTER PARTY 10 DOCUMENTOS DE SEGURO PÓLIZA DE SEGUROS DE TRANSPORTES-TRANSPORT GOODS INSURANCE POLICY CERTIFICADO SEGURO TRANSPORTE DOCUMENTOS ADMINISTRATIVOS Y ADUANEROS CERTIFICADO DE ORIGEN DV1 CUADERNO ATA EUR 1 OTROS DOCUMENTOS CERTIFICADO DE PESO CERTIFICADO SANITARIO CERTIFICADO SOIVRE LICENCIAS El comprador necesitará una serie de documentos para formalizar las formalidades aduaneras de importación de las mercancías y, también, para comprobar que el exportador ha cumplido con sus obligaciones. El comprador estará en poder de la mercancía cuando tenga en su poder los documentos representativos de la misma, independientemente de si ha efectuado el pago o 11 no. DOCUMENTOS FINANCIEROS. Tienen una función muy importante ya que sirven para conseguir el pago, bien en efectivo o bien por financiación. El que lo suscribe tiene la obligación de pagar el importe pactado a la persona indicada en un plazo determinado (vencimiento). Son documentos expedidos en representación de un crédito aceptado por un banco a favor de su cliente. Los docs. financieros pueden ser extendidos por el vendedor o por el comprador. Destacan: 1) LETRA DE CAMBIO: Concepto: es una orden incondicional de pago por el que el librado se compromete a pagar al librador una determinada cantidad de dinero en la fecha convenida. Es un documento mercantil. Es un título de crédito. Regulada por la Ley 19/1985 Cambiaria y del Cheque (LCCH). Existe un modelo normalizado de letra de cambio según se recoge en la LCCH. Sujetos que intervienen: LIBRADOR: persona que emite la letra. LIBRADO: es la persona a la que va dirigida la orden de pago. Cuando acepta la letra, firmará la misma- Garantiza aceptación y pago (aceptante). TOMADOR, PRIMER TENEDOR, BENEFICIARIO: persona a la que se debe efectuar el pago. Si la letra se endosa, aparecen los siguientes sujetos: ENDOSANTE Y /ENDOSATARIO. La letra también se `puede avalar por una tercera persona, AVALISTA. 12 Datos que debe contener la letra de cambio: Mención de “LETRA DE CAMBIO” escrita en el texto del documento y en el idioma utilizado en la redacción del mismo. Promesa de pago de una determinada cantidad de dinero. Nombre y/o razón social del librado. Fecha y lugar de pago de la letra: Fecha, para determinar el vencimiento exacto cuando la letra haya sido girada a un plazo desde la fecha de libramiento. Lugar: para determinar la ley nacional aplicable a la letra girada en un país y pagadera en otro. Nombre y/o razón social del beneficiario. Lugar y fecha en que se expide. La firma del librador. El vencimiento en que se hará efectivo el pago (caso contrario, se considera a la vista, LCCH). Tipos de vencimiento: A la vista: vence en el momento de su presentación al pago. A cierto tiempo vista (a un plazo contado desde la vista): su vencimiento viene determinado por la fecha de aceptación. A cierto tiempo fecha (vence el día en que se cumpla el plazo señalado). A días o plazo fijo: vence en esa fecha. 13 2) PAGARÉ. Concepto: Documento mediante el cual el comprador/importador se compromete a pagar al vendedor/exportador una determinada cantidad de dinero en una fecha acordada previamente. Regulado por la LCCH 19/1985. Es un título valor. Quien emite el pagaré es el comprador y no el vendedor como en la letra. No existe modelo normalizado de pagaré (entidades bancarias). Los puede emitir personas particulares, empresas o Estado. Sujetos que intervienen: LIBRADOR: quien emite el pagaré y se compromete a pagar una determinada cantidad de dinero. BENEFICIARIO (TENEDOR): es el que recibe la cantidad de dinero indicada en el pagaré. AVALISTA: es el que garantiza el pago. Datos que deben figurar: Denominación de «PAGARÉ» en el idioma empleado en su redacción. Importe a pagar. Lugar de pago. Nombre del beneficiario o tenedor. Lugar y fecha de emisión del pagaré: Lugar, para determinar la ley a aplicar en el caso de pagarés emitidos en otros países. Fecha: para fijar la fecha de su vencimiento a un plazo desde su emisión o desde la vista. Firma del que emite el pagaré. Vencimiento en el que se hará efectivo el pago (caso contrario, a la vista, LCCH) 14 Tipos de vencimiento: A la vista: vence en el momento de su presentación al cobro por parte del beneficiario/tenedor. A cierto tiempo a la vista (a un plazo desde la vista): su vencimiento viene determinado por la fecha del visto por parte del firmante. A cierto tiempo fecha (a un plazo contado desde la fecha): vence el día en que se cumpla el plazo señalado. A días o plazo fijo: vence en la fecha indicada. Tipos de pagaré: No a la orden. Endosables a un tercero. 15 3. CHEQUE. Concepto: Es un documento de pago por el cual una persona, librador, ordena a una entidad bancaria, librado, que pague una determinada cantidad de dinero a una tercera persona o empresa, beneficiario o tenedor. El librador puede ser también el beneficiario. Está amparado por LCCH. Datos que deben figurar en el cheque: - Debe mencionarse «CHEQUE» en el texto del documento y en el idioma utilizado en la redacción del mismo. - Promesa de pago de una determinada cantidad de dinero. - El nombre del librado (banco). - El lugar de pago. - Lugar y fecha de la emisión del cheque. - La firma del librador. - Serie, tipo y número de documento. Características: Documento mercantil, documento bancario, documento formal y es un título de crédito (otorga a su poseedor la titularidad del derecho que incorpora). Sujetos: Librador, persona o empresa que emite y firma el cheque; tenedor: es el poseedor del cheque , y el que puede cobrar el cheque; y, librado: es el sujeto (entidad bancaria) que ha de atender la orden de pago. 16 Clases de cheques: - Al portador, se debe indicar «páguese por este cheque al porteador» (el cobro se hace por ventanilla o ingresado en cuenta por cualquier persona). - Nominativo, se emite a nombre de una persona determinada (para su cobro es necesario presentar el DNI y firmar al dorso). - Para abonar en cuenta, el librador prohibe el pago efectivo del cheque (se especifica en el anverso y transversalmente «PARA ABONAR EN CUENTA»). - Cruzado, el librador, en el anverso, cruza con dos barras transversales y paralelas indicando entre las mismas «banco» o «y cía». - Conformado, el librador solicita al banco la conformidad del mismo, reteniendo los fondos durante 15 días. Hoy en día se habla más de cheque bancario, haciéndose el cargo al pagador en el momento de solicitarlo y da garantía al beneficiario del cobro (problema de falsificaciones). - De ventanilla: cheque facilitado por la entidad bancaria a un cliente suyo y que solamente podrá hacerse efectivo por dicho cliente el mismo día en que se haya solicitado en la misma sucursal en donde fue emitido (de ahí la denominación en sus ventanillas). 17 DOCUMENTOS INFORMATIVOS Y COMERCIALES: FACTURA PROFORMA, FACTURA COMERCIAL Y OTROS. Factura proforma (proforma invoice): se informa al comprador de los términos y condiciones de venta (oferta comercial). Factura comercial: documento administrativo de carácter contable que podría servir de contrato de compraventa y de forma de cobro incluyendo las cláusulas correspondientes. Se utiliza como base para aplicar los derechos arancelarios al paso de las mercancías por las aduanas. También se puede utilizar como certificado de origen. Debe firmarse y sellarse. Es importante que el comprador confirme al vendedor los datos que aparecen en la misma antes de su emisión. Se emitirán tantos ejemplares como sean necesarios. Listado de contenidos (packing list): Es un documento de control. Describe las mercancías enviadas de manera muy precisa. Suele acompañar a la factura comercial. Sirve para revisión de la mercancía. Es un comprobante en el caso de que la aduana realice una inspección. Lista de pesos (weight list): Es un documento de control. Detalla el peso bruto y neto, con indicaciones muy precisas. Suele aparecer en conjunción con el packing list, como complemento. 18 DOCUMENTOS DE TRANSPORTE. Conocimiento de embarque aéreo (Air Way Bill-AWB). Conocimiento de embarque (Bill of lading-BL). Póliza de fletamento (Charter party). Carta de porte por carretera (CMR) (Contract for the International Carriage of Goods by Road). Carta de Porte Ferroviario (CIM) (Railroad Bill of Lading). Documento de Transporte Multimodal (Multimodal Bill of Lading-FBL-FIATA Bill of lading) DOCUMENTOS DE SEGURO. Seguro de transporte. DOCUMENTOS ADMINISTRATIVOS Y ADUANEROS. Certificado de Origen. Certificado de Circulación (EUR 1). Certificado de Circulación (EUR 2). Certificado de Circulación ATR. Certificado de Origen FORM A. Documento Único Administrativo (DUA)(Single Administrative Document-SAD). Declaración de Valor DV1 (Value Declaration DV1). Cuaderno ATA. 19 OTROS DOCUMENTOS. Certificado sanitario para la exportación de productos alimentarios, «Sábana Sanitaria». Certificado Veterinario de Exportación (terceros países). Certificado Fitosanitario (terceros países). Certificado SOIVRE (Comercial Quality Control Certificate). Certificado de Análisis. Licencias. Otros documentos requeridos. BÚSQUEDA DE INFORMACIÓN SOBRE REQUISITOS DE LA DOCUMENTACIÓN EN PAÍS DE IMPORTACIÓN/INTRODUCCIÓN Y EXPORTACIÓN/EXPEDICIÓN. Medios de consulta: IMPORTACIÓN: Agencia Estatal de Administración Tributaria (AEAT), TAXUD (Comisión Europea), autoridades aduaneras comunitarias, export helpdesk). EXPORTACIÓN: Autoridades aduaneras del país de importación, export helpdesk. 20 DIFERENTES FUNCIONES Y COMPROMISOS DE LAS ENTIDADES SEGÚN MEDIO DE PAGO COMPROBACIÓN DE DOCUMENTOS. COMPROBACIÓN DE DOCUMENTOS. PRESENTACIÓN DOCUMENTOS EXPORTADOR IMPORTADOR COMPROBACIÓN Y CONFORMIDAD PAGO 21 DISCREPANCIA DE LOS DOCUMENTOS. DISCREPANCIA DE LOS DOCUMENTOS EXPORTADOR PRESENTACIÓN DOCUMENTOS IMPORTADOR COMPROBACIÓN DE DISCREPANCIAS LEVANTAMIENTO DE RESERVAS. LEVANTAMIENTO DE RESERVAS COMUNICACIÓN DISCREPANCIAS EXPORTADOR IMPORTADOR NUEVA PRESENTACIÓN DOCS. 22 OTRAS FUNCIONES. Asesoramiento en general. UTILIZACIÓN DE APLICACIONES INFORMÁTICAS Y TECNOLÓGICAS PARA LA GESTIÓN INTEGRADA DEL PAGO Y DE RIESGOS Y PRESENTACIÓN DE DOCUMENTOS. Ponen a disposición de los clientes aplicaciones informáticas y tecnológicas para el pago. 23 GESTIÓN DE LA DOCUMENTACIÓN PARA EL COBRO/PAGO CON CLIENTES/PROVEEDORES. • Se ha de intentar obtener el cobro evitando retrasos, sobrecostes, etc. • Pasos a seguir dentro de la gestión documental: o Búsqueda de información sobre los tipos y requisitos de los documentos según país. o Comprobación y verificación de los documentos. o Solución de errores en los documentos. o Acciones preventivas y correctoras. o Empleo de aplicaciones informáticas para tramitar y gestionar la documentación de la operación con clientes/proveedores. 24 TIPOS Y REQUISITOS DE LOS DOCUMENTOS SEGÚN PAÍS. BÚSQUEDA DE INFORMACIÓN. Hemos de conocer qué documentos son exigidos, por lo que consultaremos a las diferentes entidades y organismos (AEAT, TAXUD, etc.) COMPROBACIÓN Y VERIFICACIÓN DE LOS DOCUMENTOS. Esta obligación de la entidad financiera no conlleva el verificar la veracidad o los requerimientos expresados, sino un control de apariencia de conformidad con los mismos. Es fundamental que el exportador compruebe y verifique que los documentos a presentar ante el banco son conformes antes de proceder a su entrega, para evitar demoras y sobrecostes. COMPROBACIÓN Y VERIFICACIÓN DOCUMENTARIA EXPORTADOR PRESENTACIÓN DE DOCUMENTOS PAGO ENT. FINANCIERA 25 SOLUCIÓN DE ERRORES EN LOS DOCUMENTOS. Ante una reserva de pago debido a una presentación de documentos no conforme surgen inconvenientes para las dos partes. El vendedor no recibirá el pago hasta que las discrepancias no se rectifiquen y los documentos sean conformes. Conlleva una serie de gastos. El comprador no recibirá la mercancía hasta no obtener los documentos en la fecha acordada, ocasionando retrasos y sobrecostes. ACCIONES PREVENTIVAS Y CORRECTORAS DE CONFLICTOS CON CLIENTES/PROVEEDORES EN RETRASOS, IMPAGOS Y OTROS. Es esencial que el vendedor tome acciones principalmente preventivas y correctoras. Acciones preventivas: deberá realizar una gestión documental rápida para poder solucionar el problema cuando todavía no es tarde. Acciones correctoras: solucionar el perjuicio ocasionado es importante que haya una comunicación directa entre todos los sujetos que intervienen. APLICACIONES INFORMÁTICAS PARA TRAMITAR Y GESTIONAR LA DOCUMENTACIÓN. Existen algunos sistemas informáticos que ayudan a los clientes, como el CRM (Customer Relationship Management-Administración de la Relación con los clientes), ERP (Entreprise Resource Planing-Planificación de Recursos Empresariales). Los bancos también tienen algunas propias para tales fines. 26