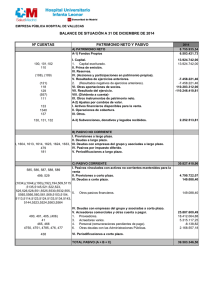

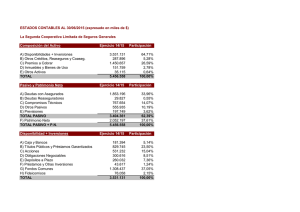

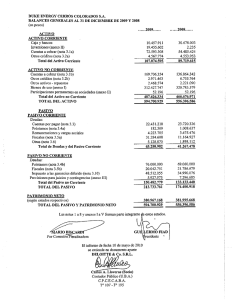

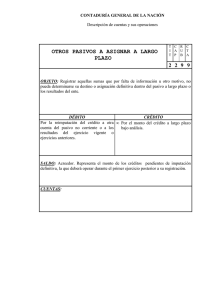

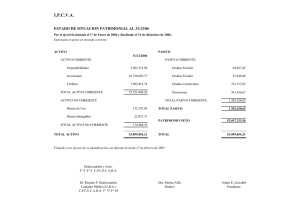

La importancia de clasificar correctamente el pasivo no corriente Primeramente deben saber que son los pasivos, estos, son las obligaciones que tiene una empresa determinada. Así, cabe mencionar a las deudas como principal componente del mismo. plazo si son menores al año. En contraposición, los activos son los elementos que una empresa tiene y que sirven para generar ingresos como asimismo los derechos que puede reclamar. Este tipo de visión es propia del registro contable vigente y tiene una larga tradición. Estudiar esta variable es fundamental para conocer la salud de una organización específica. En el caso del pasivo, el mismo nos dirá si existirán problemas financieros o si hay un programa de inversión a futuro que garantice sustentabilidad a la empresa. Obviamente, esto deberá implicar un análisis exhaustivo y lo suficientemente meticuloso como para llegar a conclusiones que sean los más certeras posibles, evitando al respecto falsas evaluaciones. Todas las empresas necesitan acceder a financiación para poder operar en el día a día o bien para acelerar su crecimiento. Las deudas contraídas por la empresa, dependiendo del grado de exigibilidad, se clasifican en términos de contabilidad financiera como pasivo corriente o pasivo no corriente. El pasivo corriente es el que es exigible a corto plazo, y su vencimiento es inferior a un año. Por otro lado, el pasivo no corriente lo conforman las deudas a largo plazo por préstamos recibidos y otros conceptos, y es exigible a largo plazo, y su vencimiento es superior a un año. Cuando hablamos de pasivo no corriente solemos referirnos a créditos de financiación. Esto incluye deudas con los proveedores de inmovilizado a largo plazo, provisiones y deudas a más de un año, y obligaciones y bonos. En el balance, el pasivo no corriente debería destinarse a financiar un activo no corriente de la empresa. Es decir, que debería servir para pagar un activo que no corresponde a bienes y derechos que no son convertidos en efectivo por la empresa en el plazo de un año. Tiene, por tanto, un coste financiero para las arcas de la empresa, y un vencimiento superior a los doce meses, por lo que en principio tenemos margen para satisfacer su pago. (Zamora, s.f.) Deudas a corto y largo plazo Desde el punto de vista de la contabilidad financiera, en el ámbito del pasivo no corriente podemos incluir las provisiones y deudas a largo plazo, las deudas con empresas a largo plazo, los pasivos por impuesto diferido y las personificaciones a largo plazo. Esta distinción entre pasivo corriente y pasivo no corriente resulta fundamental, ya que nos permite distinguir entre los pagos que debemos realizar a corto plazo y a largo plazo. Pero más allá de fijar el vencimiento, es importante hacer una correcta clasificación con el objetivo de evitar problemas de solvencia y planificar el pago de la deuda. Cuando al responsable de contabilidad de la empresa presenta los balances del ejercicio, debe estar atento a las fechas de vencimiento para poder distinguir si un pasivo es corriente o bien si pertenece a la categoría de no corriente. Las empresas suelen preferir que haya pasivos no corrientes a pasivos corrientes. Es decir, se prefieren las deudas a largo plazo por encima de las deudas a corto plazo. Los pasivos no corrientes permiten organizar las finanzas de la compañía y elaborar un calendario de pagos que se ajuste a las perspectivas de negocio de acuerdo con las previsiones económicas y el modelo de negocio. El hecho de que una empresa tenga gran parte de su deuda a largo plazo, hace que pueda negociar con los accionistas con mayor fuerza. Es habitual que las compañías emitan deuda a largo plazo, con lo cual obtienen capital de una fuente de financiación más ventajosa que acudir a la financiación bancaria. Con el capital obtenido pueden acometer nuevas inversiones y poder acelerar los planes de crecimiento. (Riquelme, 2018) Pasivo no corriente y fondo de maniobra Por otro lado, el pasivo no corriente guarda una estrecha relación con el fondo de maniobra, también llamado capital circulante o working capital. El pasivo no corriente y el patrimonio neto de la empresa constituyen los recursos permanentes a largo plazo que son necesarios para que la empresa pueda llevar a cabo su operativa diaria, de manera que la parte del activo corriente se financia con recursos a largo plazo. El objetivo es que las inversiones a largo plazo las podamos financiar con recursos permanentes, con lo que conseguimos un óptimo equilibrio en el tiempo de permanencia del activo en la empresa y el plazo en el que deben ser retornados los fondos que han sido empleados para financiarlos a largo plazo. Desde el punto de vista de la contabilidad financiera resulta fundamental crear un fondo de maniobra, para lo cual el activo corriente tiene que ser mayor que el pasivo corriente. Esto permitirá tener un colchón con el que tendremos margen para actuar en el caso de que haya desajustes en el calendario de cobros y pagos. No obstante, en una situación económica y empresarial como la que hemos vivido en la última década, han sido muchas las compañías que se han visto abocadas a llevar a cabo un proceso de reestructuración de la deuda para poder solventar de alguna manera sus compromisos de pago a corto plazo y evitar las situaciones concursales. La reestructuración de la deuda implica transformar deuda a corto en deuda a largo plazo, con lo que se gana tiempo para resolver los problemas financieros de la empresa. (Gonzales, 2018) CARACTERISTICAS DE LAS DEUDAS A LARGO PLAZO (Raghavendra, 2018)Las empresas basan sus operaciones a través de fondos propios y de capital de la deuda. El capital social representa los derechos de propiedad de la empresa y las empresas obtienen capital de deuda en forma de préstamo de los acreedores. Los recursos ajenos se clasifican en deuda a largo plazo y deuda a corto plazo. La duración de los préstamos a corto plazo es de menos de un año, mientras que las deudas a largo plazo son de un año y más. Hay varias formas en las que la empresa puede obtener una deuda a largo plazo. Se trata de obligaciones, bonos, préstamos a largo plazo, deuda senior y deuda subordinada. Las empresas suelen preferir las deudas a largo plazo a las deudas a corto plazo. Compra de activos grandes En los acreedores de la deuda a largo plazo son pagados los ingresos por intereses a intervalos periódicos. Al elevar una deuda a largo plazo, la empresa suele ser capaz de financiar la compra de sus principales activos. Durante sus primeros años, por lo general es difícil para la empresa hacer grandes compras de sus beneficios. Con el dinero que se recauda a través de la deuda esta compra toda la planta, la maquinaria y el equipo que requiere para sus procesos de producción. Cada trimestre, la empresa obtiene beneficios, deja de lado el pago de intereses de los acreedores antes de declarar dividendos. Compra de bienes raíces A través de las deudas a largo plazo, las empresas también pueden comprar sus tierras y edificios. Éstas son sus áreas de operaciones. A largo plazo, el valor de los bienes raíces siempre se tiende a apreciar, por lo que la empresa siempre es capaz de cubrir sus costes de financiación a largo plazo. Aunque el valor del edificio puede disminuir el valor de la tierra siempre es superior al valor que la empresa pagó para adquirirlo. Reembolsos más bajos Las empresas suelen encontrar que los préstamos a largo plazo son menos costosos que los préstamos a corto plazo. Los pagos de estos préstamos se estiran sobre un marco de tiempo más largo y por lo tanto, parecen ser menos costosos para la empresa. Dado que los préstamos a corto plazo son para un tiempo corto, el prestamista busca cubrir su dinero lo más rápidamente posible. Cantidades más grandes La compañía suele ser capaz de obtener grandes cantidades de dinero con préstamos a largo plazo que con los préstamos a corto plazo. Entre mejor resultado de crédito tenga la compañía y su coeficiente de endeudamiento, más será el dinero que la empresa es capaz de recaudar a través de las deudas a largo plazo. Referencias Gonzales, A. (04 de 06 de 2018). Definición de Pasivo no corriente. Obtenido de https://www.economiasimple.net/glosario/pasivo-no-corriente Raghavendra, P. (01 de 02 de 2018). ¿Por qué una empresa utiliza una deuda a largo plazo? Obtenido de https://www.cuidatudinero.com/13111432/por-que-una-empresa-utilizauna-deuda-a-largo-plazo Riquelme, M. (06 de 08 de 2018). ¿Qué Es El Pasivo No Corriente? Obtenido de https://www.webyempresas.com/que-es-el-pasivo-no-corriente/ Zamora, E. (s.f.). Eva Zamora. Obtenido de https://www.contabilidae.com/pasivo-corrientepasivo-no-corriente/