1 - iNeurona.com

Anuncio

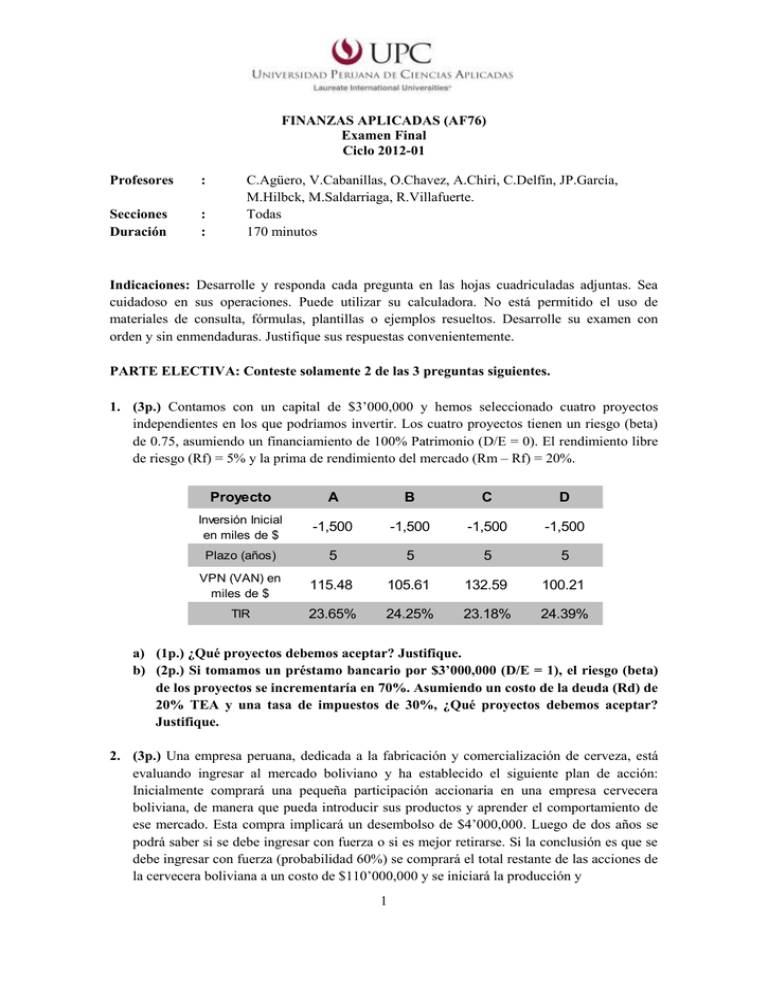

FINANZAS APLICADAS (AF76) Examen Final Ciclo 2012-01 Profesores : Secciones Duración : : C.Agüero, V.Cabanillas, O.Chavez, A.Chiri, C.Delfín, JP.García, M.Hilbck, M.Saldarriaga, R.Villafuerte. Todas 170 minutos Indicaciones: Desarrolle y responda cada pregunta en las hojas cuadriculadas adjuntas. Sea cuidadoso en sus operaciones. Puede utilizar su calculadora. No está permitido el uso de materiales de consulta, fórmulas, plantillas o ejemplos resueltos. Desarrolle su examen con orden y sin enmendaduras. Justifique sus respuestas convenientemente. PARTE ELECTIVA: Conteste solamente 2 de las 3 preguntas siguientes. 1. (3p.) Contamos con un capital de $3’000,000 y hemos seleccionado cuatro proyectos independientes en los que podríamos invertir. Los cuatro proyectos tienen un riesgo (beta) de 0.75, asumiendo un financiamiento de 100% Patrimonio (D/E = 0). El rendimiento libre de riesgo (Rf) = 5% y la prima de rendimiento del mercado (Rm – Rf) = 20%. Proyecto A B C D Inversión Inicial en miles de $ -1,500 -1,500 -1,500 -1,500 Plazo (años) 5 5 5 5 VPN (VAN) en miles de $ 115.48 105.61 132.59 100.21 TIR 23.65% 24.25% 23.18% 24.39% a) (1p.) ¿Qué proyectos debemos aceptar? Justifique. b) (2p.) Si tomamos un préstamo bancario por $3’000,000 (D/E = 1), el riesgo (beta) de los proyectos se incrementaría en 70%. Asumiendo un costo de la deuda (Rd) de 20% TEA y una tasa de impuestos de 30%, ¿Qué proyectos debemos aceptar? Justifique. 2. (3p.) Una empresa peruana, dedicada a la fabricación y comercialización de cerveza, está evaluando ingresar al mercado boliviano y ha establecido el siguiente plan de acción: Inicialmente comprará una pequeña participación accionaria en una empresa cervecera boliviana, de manera que pueda introducir sus productos y aprender el comportamiento de ese mercado. Esta compra implicará un desembolso de $4’000,000. Luego de dos años se podrá saber si se debe ingresar con fuerza o si es mejor retirarse. Si la conclusión es que se debe ingresar con fuerza (probabilidad 60%) se comprará el total restante de las acciones de la cervecera boliviana a un costo de $110’000,000 y se iniciará la producción y 1 comercialización a gran escala, obteniéndose un flujo de efectivo anual perpetuo a partir del siguiente año de $24’000,000. En caso contrario, se venderán las acciones inicialmente adquiridas, y se estima que si el mercado se encuentra al alza (probabilidad 50%) se podrá obtener un precio por acción superior en 10% al precio pagado inicialmente. Sin embargo, si el mercado se encuentra a la baja, el precio de la acción será de tan solo el 80% del precio pagado inicialmente. Si el costo de oportunidad es 20%, ¿Es conveniente llevar a cabo el plan? Justifique. 3. (3p.) Actualmente la cotización de la acción de Procter & Gamble (PG) es de $60. La utilidad por acción (UPA) histórica de la empresa es de $3.26 y la tasa de dividendos acordada es de 64%. Las utilidades del año próximo crecerán en 3.5% mientras que el crecimiento anual para los años 2 al 5 se estima en 6.5%. En los siguientes años y a perpetuidad, las utilidades se pueden considerar constantes (g = 0%). El riesgo (beta) de PG es 0.34 mientras que el rendimiento libre de riesgo (Rf) = 2% y la prima del rendimiento de mercado (Rm – Rf) = 6% ¿Diría usted que la acción de PG se encuentra sobrevaluada? Justifique. PARTE OBLIGATORIA: Resuelva las 3 siguientes preguntas. 4. (7p.) Una conocida empresa industrial está analizando la conveniencia de implementar una nueva línea de producción. Se han realizado estudios preliminares de mercado y operativos para determinar la información relevante para el proyecto, la que se presenta a continuación: El proyecto tendrá una vida de 4 años, pasados los cuales se liquidarán los activos que se hayan adquirido y se recuperará el capital de trabajo. Se espera poder vender 20,000 unidades el primer año; 30,000 unidades el año 2; 50,000 unidades el año 3 y 80,000 unidades el año 4. El precio se estima en 90 dólares la unidad. Los costos variables se estiman en 30 dólares la unidad, mientras que los costos fijos serán de 1’200,000 dólares al año. Se requiere de una inversión en maquinaria de 2´500,000 dólares, que se depreciará anualmente a una tasa de 20%. El valor de liquidación de la maquinaria al finalizar el proyecto será equivalente al 10% de su actual valor de mercado. Los estudios preliminares de mercado y operativos han tenido un costo de 250,000 dólares. La inversión en Cuentas por Cobrar, Inventarios y Caja mínima será equivalente al 15% de las ventas anuales, mientras que las Cuentas por Pagar serán equivalentes al 20% de los costos variables de cada año. Se han contratado espacios publicitarios en diversos medios para el siguiente año por un monto de 200,000 dólares. En caso de realizarse el proyecto se utilizarán estos espacios para anunciar la nueva línea de producción. Actualmente la empresa incurre en gastos administrativos y de ventas por 800,000 dólares anuales. El personal de administración y ventas asumirá las nuevas labores que genere el proyecto. No se incurrirá en gastos adicionales. 2 Se ha calculado que la covarianza de la rentabilidad de las acciones de la empresa con respecto a la rentabilidad del portafolio de mercado es de 0.0576 mientras que la varianza de la rentabilidad del portafolio de mercado se estima en 0.04; el rendimiento libre de riesgo (Rf) es 3% y la prima de rendimiento del mercado (Rm – Rf) es 11% La política de financiamiento de la empresa requiere mantener un nivel de deuda de 40%. Actualmente, el costo de mercado de la deuda es 15% TEA y la tasa del impuesto a la renta es 30%. a) (1p.) Calcule el WACC ( CPPC ) del proyecto. b) (5p.) Indique si es conveniente realizar el proyecto. c) (1p.) Calcule el Período de Recuperación Descontado (PRD) en años. 5. (4p.) A continuación se presenta un resumen de la información financiera de la empresa ALICORP S.A.A. para los años 2009, 2010 y 2011. Utilizando el análisis DuPont describa y comente la evolución de los principales indicadores de la empresa. ALICORP S.A.A. - Información Financiera Individual (en miles de nuevos soles) Información al 31.dic. 2011 2010 2009 Total Activo 3,183,728 3,000,640 2,651,645 Activo Corriente 1,453,451 1,283,788 1,108,961 Inmuebles / Maq / Equipos 1,147,827 1,174,853 1,057,279 Pasivo 1,254,396 1,228,030 1,185,182 Patrimonio 1,929,332 1,772,610 1,466,463 854,580 854,580 854,580 Capital Acumulado al 31.dic. Total Ingresos Utilidad (Pérdida) 2011 2010 2009 4,255,668 3,741,146 3,703,115 330,671 284,911 220,729 6. (3p.) El 16 de marzo de 2007 se realizó la Segunda Emisión del Segundo Programa de Bonos Corporativos de la empresa ALICORP S.A.A. Las características de esta emisión son las siguientes: Plazo = 10 años; Fecha de vencimiento = 16 de marzo de 2017; Clasificación de riesgo = AA- (doble A menos); Amortización = 15 pagos semestrales iguales; Valor nominal = 5,000 soles; Tasa cupón = 6.16% TNA. a) (2p.) Si hoy fuera 17 de setiembre de 2014 y la YTM AAA = 3% TEA, calcule el Precio del Bono (base 100), teniendo en cuenta que el spread por riesgo crediticio es de 30 puntos básicos por cada salto (30 bps @ notch). b) (1p.) ¿Diría usted que el Precio del Bono se encuentra sobre la par? Justifique. Escala de Clasificación de Riesgo: AAA | AA+ | AA | AA- | A+ | A | A- | BBB+ | BBB Surco, julio del 2012 3