Descargar la sentencia

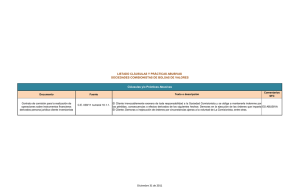

Anuncio