Absolute Return Fact Sheet Público

Anuncio

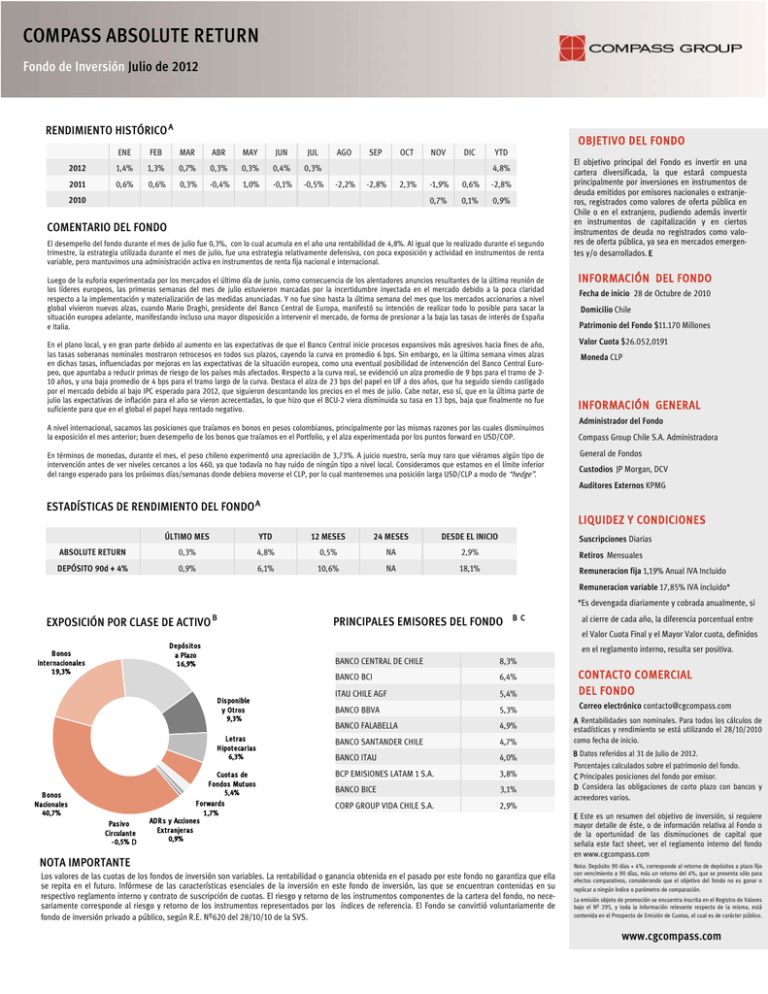

COMPASS ABSOLUTE RETURN Fondo de Inversión Julio de 2012 RENDIMIENTO HISTÓRICO A OBJETIVO DEL FONDO ENE FEB MAR ABR MAY JUN JUL AGO 2012 1,4% 1,3% 0,7% 0,3% 0,3% 0,4% 0,3% 2011 0,6% 0,6% 0,3% -0,4% 1,0% -0,1% -0,5% SEP OCT NOV DIC YTD 4,8% -2,2% -2,8% 2,3% 2010 -1,9% 0,6% -2,8% 0,7% 0,1% 0,9% COMENTARIO DEL FONDO El desempeño del fondo durante el mes de julio fue 0,3%, con lo cual acumula en el año una rentabilidad de 4,8%. Al igual que lo realizado durante el segundo trimestre, la estrategia utilizada durante el mes de julio, fue una estrategia relativamente defensiva, con poca exposición y actividad en instrumentos de renta variable, pero mantuvimos una administración activa en instrumentos de renta fija nacional e internacional. El objetivo principal del Fondo es invertir en una cartera diversificada, la que estará compuesta principalmente por inversiones en instrumentos de deuda emitidos por emisores nacionales o extranjeros, registrados como valores de oferta pública en Chile o en el extranjero, pudiendo además invertir en instrumentos de capitalización y en ciertos instrumentos de deuda no registrados como valores de oferta pública, ya sea en mercados emergentes y/o desarrollados. E Luego de la euforia experimentada por los mercados el último día de junio, como consecuencia de los alentadores anuncios resultantes de la última reunión de los líderes europeos, las primeras semanas del mes de julio estuvieron marcadas por la incertidumbre inyectada en el mercado debido a la poca claridad respecto a la implementación y materialización de las medidas anunciadas. Y no fue sino hasta la última semana del mes que los mercados accionarios a nivel global vivieron nuevas alzas, cuando Mario Draghi, presidente del Banco Central de Europa, manifestó su intención de realizar todo lo posible para sacar la situación europea adelante, manifestando incluso una mayor disposición a intervenir el mercado, de forma de presionar a la baja las tasas de interés de España e Italia. INFORMACIÓN DEL FONDO En el plano local, y en gran parte debido al aumento en las expectativas de que el Banco Central inicie procesos expansivos más agresivos hacia fines de año, las tasas soberanas nominales mostraron retrocesos en todos sus plazos, cayendo la curva en promedio 6 bps. Sin embargo, en la última semana vimos alzas en dichas tasas, influenciadas por mejoras en las expectativas de la situación europea, como una eventual posibilidad de intervención del Banco Central Europeo, que apuntaba a reducir primas de riesgo de los países más afectados. Respecto a la curva real, se evidenció un alza promedio de 9 bps para el tramo de 210 años, y una baja promedio de 4 bps para el tramo largo de la curva. Destaca el alza de 23 bps del papel en UF a dos años, que ha seguido siendo castigado por el mercado debido al bajo IPC esperado para 2012, que siguieron descontando los precios en el mes de julio. Cabe notar, eso sí, que en la última parte de julio las expectativas de inflación para el año se vieron acrecentadas, lo que hizo que el BCU-2 viera disminuida su tasa en 13 bps, baja que finalmente no fue suficiente para que en el global el papel haya rentado negativo. Valor Cuota $26.052,0191 INFORMACIÓN GENERAL A nivel internacional, sacamos las posiciones que traíamos en bonos en pesos colombianos, principalmente por las mismas razones por las cuales disminuimos la exposición el mes anterior; buen desempeño de los bonos que traíamos en el Portfolio, y el alza experimentada por los puntos forward en USD/COP. Compass Group Chile S.A. Administradora En términos de monedas, durante el mes, el peso chileno experimentó una apreciación de 3,73%. A juicio nuestro, sería muy raro que viéramos algún tipo de intervención antes de ver niveles cercanos a los 460, ya que todavía no hay ruido de ningún tipo a nivel local. Consideramos que estamos en el límite inferior del rango esperado para los próximos días/semanas donde debiera moverse el CLP, por lo cual mantenemos una posición larga USD/CLP a modo de “hedge”. Fecha de inicio 28 de Octubre de 2010 Domicilio Chile Patrimonio del Fondo $11.170 Millones Moneda CLP Administrador del Fondo General de Fondos Custodios JP Morgan, DCV Auditores Externos KPMG ESTADÍSTICAS DE RENDIMIENTO DEL FONDO A LIQUIDEZ Y CONDICIONES ÚLTIMO MES YTD 12 MESES 24 MESES DESDE EL INICIO ABSOLUTE RETURN 0,3% 4,8% 0,5% NA 2,9% Retiros Mensuales DEPÓSITO 90d + 4% 0,9% 6,1% 10,6% NA 18,1% Remuneracion fija 1,19% Anual IVA Incluido Suscripciones Diarias Remuneracion variable 17,85% IVA incluido* *Es devengada diariamente y cobrada anualmente, si EXPOSICIÓN POR CLASE DE ACTIVO B PRINCIPALES EMISORES DEL FONDO BC al cierre de cada año, la diferencia porcentual entre el Valor Cuota Final y el Mayor Valor cuota, definidos Depósitos a Plazo 16,9% Bonos Internacionales 19,3% en el reglamento interno, resulta ser positiva. Disponible y Otros 9,3% Letras Hipotecarias 6,3% Bonos Nacionales 40,7% Pasivo Circulante -0,5% D Cuotas de Fondos Mutuos 5,4% Forwards 1,7% ADRs y Acciones Extranjeras 0,9% BANCO CENTRAL DE CHILE 8,3% BANCO BCI 6,4% ITAU CHILE AGF 5,4% BANCO BBVA 5,3% BANCO FALABELLA 4,9% BANCO SANTANDER CHILE 4,7% BANCO ITAU 4,0% BCP EMISIONES LATAM 1 S.A. 3,8% BANCO BICE 3,1% CORP GROUP VIDA CHILE S.A. 2,9% NOTA IMPORTANTE Los valores de las cuotas de los fondos de inversión son variables. La rentabilidad o ganancia obtenida en el pasado por este fondo no garantiza que ella se repita en el futuro. Infórmese de las características esenciales de la inversión en este fondo de inversión, las que se encuentran contenidas en su respectivo reglamento interno y contrato de suscripción de cuotas. El riesgo y retorno de los instrumentos componentes de la cartera del fondo, no necesariamente corresponde al riesgo y retorno de los instrumentos representados por los índices de referencia. El Fondo se convirtió voluntariamente de fondo de inversión privado a público, según R.E. Nº620 del 28/10/10 de la SVS. CONTACTO COMERCIAL DEL FONDO Correo electrónico [email protected] A Rentabilidades son nominales. Para todos los cálculos de estadísticas y rendimiento se está utilizando el 28/10/2010 como fecha de inicio. B Datos referidos al 31 de Julio de 2012. Porcentajes calculados sobre el patrimonio del fondo. C Principales posiciones del fondo por emisor. D Considera las obligaciones de corto plazo con bancos y acreedores varios. E Este es un resumen del objetivo de inversión, si requiere mayor detalle de éste, o de información relativa al Fondo o de la oportunidad de las disminuciones de capital que señala este fact sheet, ver el reglamento interno del fondo en www.cgcompass.com Nota: Depósito 90 días + 4%, corresponde al retorno de depósitos a plazo fijo con vencimiento a 90 días, más un retorno del 4%, que se presenta sólo para efectos comparativos, considerando que el objetivo del fondo no es ganar o replicar a ningún índice o parámetro de comparación. La emisión objeto de promoción se encuentra inscrita en el Registro de Valores bajo el Nº 295, y toda la información relevante respecto de la misma, está contenida en el Prospecto de Emisión de Cuotas, el cual es de carácter público. www.cgcompass.com