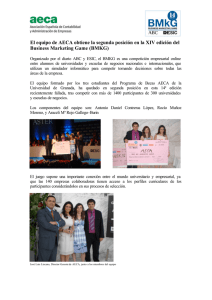

AeRev95Esp16Con-INT

Anuncio