descargar material

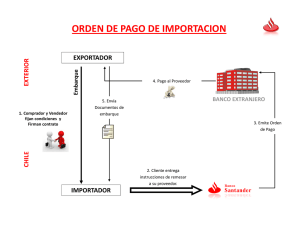

Anuncio

Presentación “Actualización en medios internacionales de pago” “Financiamientos internacionales” Lic. Marcelo Santoro – Lic. Fabiana Berardo Armstrong, 20 de julio de 2010 Nuevas Tendencias en el Comercio Internacional Cambios en documentación aduanera y bancaria Incremento de Barreras Paraarancelarias Solicitud de certificaciones bajo normas de calidad Acuerdos para disminuir aranceles Modificación en la negociación de instrumentos de cobro y pago Proliferación de Tratados de Libre Comercio Aumento de Medidas de Seguridad en las cadenas logísticas (medios de transporte, almacenamiento y embalaje) OPERACIÓN DE COMERCIO EXTERIOR Operatoria Comercial Operatoria Bancaria Operatoria Aduanera Operatoria Logística Elección de los medios y términos de pago • • • • Situación de los mercados y costos Control del transporte y el seguro Regulaciones de los gobiernos Riesgos que cada parte acepte OPERATORIA BANCARIA - EXPORTACIÓN Por Comunicación “A” 3473 del BCRA, los cobros por exportaciones de bienes y servicios deben ser liquidados en el mercado único y libre de cambios en los plazos establecidos por tipo de producto (Resolución SICM 120/2003), contados a partir de la fecha del cumplido de embarque. Varían entre 60 y 360 días corridos según el producto. El producido de la liquidación de cambio de exportaciones debe ser acreditado en una cuenta corriente o en caja de ahorro en pesos en una entidad financiera. Los exportadores dispondrán de 120 días hábiles para la efectiva liquidación de las divisas por exportaciones (Com. “A” 4361) OPERATORIA BANCARIA – IMPORTACIÓN Según la Comunicación “A” 3859 del BCRA, las importaciones de bienes pueden pagarse en su totalidad - anticipadamente - al contado - o con pago diferido. La Com. “A” 4605 estableció que la NACIONALIZACIÓN de los bienes debe demostrarse: -Dentro de los 365 días de efectuado el pago anticipado, o -Dentro de los 90 días de efectuado el pago a la vista. Modalidades de Cobros y Pagos Internacionales PAGOS DIRECTOS: Intercambio Compensado (Trueque) Pagos en Efectivo PAGOS INDIRECTOS: Cartas de Crédito Cobranza (Simple o Documentaria) Ordenes de Pago Cheques internacionales Productos bancarios Dentro del comercio internacional, las empresas necesitan del servicio que brindan los bancos a través de los siguientes productos: •TRANSFERENCIAS AL EXTERIOR •ORDENES DE PAGO RECIBIDAS •COBRANZAS SIMPLES •COBRANZAS DOCUMENTARIAS •CARTAS DE CREDITO STAND BY •CARTAS DE CREDITO O CRÉDITOS DOCUMENTARIOS •FIANZAS •AVALES •GARANTIAS Los productos bancarios indicados en rojo son medios de pago y los señalados en negro constituyen garantías. Las cartas de crédito stand-by pueden actuar como medios de pago o como garantías indistintamente. Medios Internacionales de Pago Operatoria Bancaria Normativa Local Normativa Internacional Banco Central de la República Argentina Cámara de Comercio Internacional de París Medios de pago documentarios Concepto de Divisa Divisa: Moneda internacionalmente aceptada entre dos países o partes comerciales para materializar cobros y pagos derivados de sus relaciones económicas. Principales divisas: Dólares estadounidenses USD Yenes JPY Libras esterlinas GBP Euros = moneda única para 16 integrantes de la Unión Europea EUR Francos suizos CHF Dólares canadienses CAD Dólares australianos AUD Divisas Convenio ALADI Es un mecanismo implementado por los países pertenecientes a la ALADI (Asociación Latinoamericana de Integración) para facilitar y promover el comercio intra-regional. Consiste en efectuar operaciones de importación y exportación mediante pagos con monedas de los países involucrados, sin movimiento efectivo de divisas y compensándose saldos entre los respectivos Bancos Centrales de cada país. Países suscriptos: Argentina Perú México Paraguay Brasil Ecuador Uruguay Venezuela Chile Rep. Dominicana Colombia Bolivia Su actividad principal es cubrir los pagos correspondientes a operaciones vinculadas al comercio exterior que se efectúen entre importadores y exportadores de estos países de sus respectivos Bancos Centrales miembros Operatoria bancaria SML – Sistema de moneda local Mercadería Exportador argentino Importador brasileño EXPORTACIÓN ARGENTINA Pesos argentinos Pesos argentinos Reales COMPENSACIÓN USD BCB Pesos argentinos Reales Reales Pesos argentinos BANCO BRASILEÑO Reales IMPORTACIÓN ARGENTINA Importador argentino Mercadería Exportador brasileño Riesgos en las Operaciones de Comercio Internacional Riesgo político / país Riesgo performance Riesgo comercial Riesgo en el transporte internacional Riesgo oferta-precio Riesgo de cambio Riesgo documental y transaccional Instrumentos de cobro y de pago RELACION EXPORTADOR - IMPORTADOR CARTA DE CREDITO / CRÉDITO DOCUMENTARIO CCI-regula/ arbitra COBRANZA SIMPLE / COBRANZA DOCUMENTARIA TRANSFERENCIA / ORDEN DE PAGO INCREMENTO DE CONFIANZA ENTRE LAS PARTES ESQUEMA DE PRODUCTOS BASICOS ¿POR QUÉ NEGOCIO DOCUMENTARIO? •Porque: • Factura comercial • Documento de transporte • Certificado de origen • Letra de cambio Se negocian a través de los Bancos del Exportador e Importador Carta de crédito COMMERCIAL COMMERCIAL INVOICE INVOICE Cobranza documentaria Órdenes de Pago No hay documentación de embarque por los Bancos, sólo la transferencia Operación bancaria B/L FACT E CARTA DE CRÉDITO / COBRANZA Empresa Exportadora Empresa Importadora ORDEN DE PAGO PACK CERT ORIG Aduana del país importador 3 2 Exportador Importador 1 1.1.- Despacho de Mercancí Mercancías Mercancí Mercancía 2.2.- Enví Envío de Documentos Documentos 3.3.- Orden de Pago a favor del Exportador Pagos Orden de Pago o Transferencia Con esta modalidad se obtiene un servicio a un costo menor y las instrucciones de pago se envían por vías ágiles y seguras de comunicación entre los bancos (Telex y/o S.W.I.F.T.). Es la modalidad utilizada cuando existe plena confianza entre las partes, es la más económica y los bancos requieren normalmente de 2 días hábiles para poner los fondos a disposición del beneficiario. Cobranza de Exportación El término “Cobranza” (Collection) significa la tramitación por los Bancos de documentos de acuerdo con instrucciones recibidas a fin de: 1- Obtener el pago y/o la aceptación 2- Entregar documentos contra pago y /o aceptación 3- Entregar los documentos según otros términos y condiciones El término “documentos” (documents) hace referencia a documentos financieros y/o a documentos comerciales: 1- La expresión “documentos financieros” (financial documents) significa letras de cambio, pagarés, cheques, u otros instrumentos análogos utilizados para obtener el pago. 2- La expresión “documentos comerciales” (commercial documents) significa facturas, documentos de transporte u otros documentos análogos que no sean documentos financieros. Banco Remitente / Remitting Bank Banco Cobrador / Collecting Bank 6 7 3 2 Exportador / Cedente 4 5 Importador / Librado 1 1.1.- Despacho de Mercancí Mercancías 2.2.- Presentació Presentación de Documentos 3.3.- Remisió Remisión de documentos Mercancí Mercancía 4.4.- Pago de la Exportació Exportación 5.5.- Entrega de documentos 7.7.- Pago al Exportador 6.6.- Remisió Remisión del Pago Documentos Pagos Cobranza de Exportación La Cobranza no garantiza el cobro, únicamente que el acceso a los documentos será contra cumplimiento de las instrucciones. Si no hay pago o aceptación el exportador continuará siendo el propietario de la mercancía, pero: - La mercancía se encuentra en el país de destino - Posibilidad de subasta en la aduana - Costes de almacenamiento en aduana - Posibilidad de pérdida, daño o robo - Dificultades para encontrar un segundo comprador - Reexpedición costosa Cobranza de Exportación 1) Entrega de documentos contra aceptación: El pago es diferido Garantiza que el acceso a los documentos será contra aceptación del efecto (letra de cambio / draft). Si el importador acepta el efecto tendrá acceso a la mercancía. El pago por el importador dependerá de su voluntad de cumplir con sus deudas. 2) Entrega de documentos contra pago: El pago es a la vista Garantiza que el acceso a los documentos será contra pago. Si el importador paga tendrá acceso a la mercancía, por lo tanto ofrece mayores garantías para el exportador que la entrega contra aceptación. Cobranza de Exportación Los Bancos sólo están autorizados a actuar según las instrucciones recibidas y conforme a las mencionadas reglas. Se rigen por la Brochure UCP 522 de la CCI del 1/1/1996 También hay Comentarios sobre Reglas Uniformes relativas a las Cobranzas - Publicación 550 de la C.C.I. – Los Bancos no son responsables del buen resultado de la gestión de cobro iniciada por cuenta del cedente (exportador). Cartas de crédito / Créditos Documentarios Es el título comercial mediante el cual el emisor (Banco del importador) actuando por cuenta y orden de su cliente (el importador) se compromete a pagar a la vista y/o a plazo por intermedio del Banco del exportador al beneficiario (exportador) una determinada suma de dinero, sujeto al cumplimiento de las condiciones y términos especificados en el mismo. 2 1 10 3 6 7 5 Exportador 8 9 Importador 4 1.1.- Solicitud de Apertura de L/C 4.4.- Despacho de Mercancí Mercancías 8.8.- Pago de la Exportació Exportación 9.- Entrega de documentos 5.5.- Presentació Presentación de Documentos 9.2.2.- Apertura de L/C 6.6.- Pago al Exportador 10.10.- Reembolso 3.3.- Aviso y Confirmació Confirmación de L/C 7.7.- Remisió Remisión de documentos Documentos Mercancí Mercancía L/C Pagos Cartas de crédito / Créditos Documentarios Consideraciones: • Obliga a todas las partes intervinientes • Los Bancos negocian documentos y no mercaderías • A partir del 01/07/2007 rige la Publicación UCP 600 • Pueden cobrarse a través de divisa libre o convenio (países ALADI) • El importador debe estar calificado por su Banco • Pueden ser confirmadas por el Banco del exportador • 70% de los documentos presentados en primera instancia por carta de crédito presentan discrepancias (a nivel mundial) Cartas de crédito Compromiso del Banco del exportador Notificación: El banco notificador no adquiere ninguna responsabilidad o compromiso de pago, aceptación o negociación del crédito documentario, sino que solamente se limita a avisar, entregar y/o transcribir el crédito. La responsabilidad de pago la asume el banco emisor. Confirmación: El banco confirmador, además de notificar el crédito documentario, se compromete por cuenta y orden del banco emisor u ordenante a pagar y/o atender libramientos al amparo del crédito documentario, siempre y cuando se cumplan estrictamente los términos y condiciones del mismo y la documentación sea presentada dentro de la validez del crédito. El banco confirmador asume el riesgo del Banco emisor (del Banco y del país del Banco emisor) y suma su propia obligación a la del Banco emisor. Cartas de crédito Partes de una Carta de Crédito CRONOGRAMA Fecha de Vencimiento Fecha para embarque Fecha para presentación de documentos GENERALIDADES Descripción de mercadería Nombre y domicilio de cada parte DOCUMENTOS Detalle de documentación de embarque y financiera DISPONIBILIDAD ¿Qué Banco negocia los documentos? CONDICIONES ESPECIALES Estipulados por el Banco abridor Ejemplo de carta de crédito DESTINATION: BSCHARBA ORIGINATOR: BEXTVECAAXXX – BANCO EXTERIOR, CARACAS 27/ Sequence of Total: 1/1 40A/ Form of Documentary Credit: IRREVOCABLE 20/ Documentary Credit Number 613499 31C/ Date of issue 10/04/12 31D/ Date and Place of Expiry 10/07/12 – Buenos Aires FECHAS 50/ Applicant Distribuidora Azul - Mercado Mayor – Edificio II – Sector Plaza del Carmen – Caracas – Venezuela 59/Beneficiary Mitre 480 – Buenos Aires - Argentina Teléfono: 4341-2142 32B/ Currency Code Amount USD 50.000,00 39A/ Percentage Credit Amt Tolerance: 0/0 41A/ Available with / by – Swift Add Any Bank in Argentina -By acceptance 42C/ Drafts at… 30 dí at… días fecha B/L 42A/ Drawee Argentine Bank Exportadora MS DISPONIBILIDAD 43P/ Partial Shipments Prohibidos FECHAS 43T/ Transshipments Prohibidos 44A/ On Board / Disp/ Buenos Aires - Argentina – 10/06/12 Disp/ Taking charge 44B/ For Transportation to La Guaira, Venezuela 45A/ Descp of Goods and/or Services Equipos de GNC FOB Buenos Aires /Puerto de embarque 46A/ Documents Required: Factura Comercial firmada en original y 3 copias 3/3 Conocimiento de embarque multimodal limpio a bordo, consignado a Banco Exterior, Caracas. Marcado flete por cobrar Certificado de origen: Original Certificado de inspección: Original Lista de empaque: Original Copia de fax enviado a Brokers de Seguros S.A. – Fax Nro: 57308486 antes de embarcar la mercancía a fin de asegurarla a favor de Banco Exterior. Certificación emitida por el beneficiario haciendo constar el envío de copia de la factura comercial, copia del certificado de origen, Copia del Certificado sanitario y Copia de la lista de Empaque directamente al ordenante por courier (DHL) u otro servicio courier. 47A Additional Conditions – Documentos emitidos con anterioridad a la fecha de emisión de esta carta de crédito no son permitidos. – Todos los documentos deben indicar L/C N° 613499 – Sírvanse acusar recibo de esta carta de crédito, misma vía, indicando su y nuestra referencia. – Por cada juego de documentos presentados con discrepancias o enviados en aprobación básica, descontaremos USD. 90,00 o su equivalente. – Copia de documentos y original de certificado de origen debe ser enviado directamente por courier al ordenante de la LC – Campo 46A Add: - Copia de mensaje a los tomadores, avisando nombre de la nave, puerto y fecha de embarque, cantidad y valor mercadería para los efectos de contratar el seguro. 71B/ Charges Todos los gastos fuera de Venezuela son por cuenta del beneficiario 49/ Confirmation instructions: Confirm 53D/ Reimbursing Bank Convenio de pagos recíprocos Argentina-Venezuela Código Nro. 59541900002351000 78/ Instrucs to Pay / Accpt / Negot Bank: Los débitos con cargo a este crédito deberán ser notificados a nosotros con 5 días de anticipación. Todos los documentos deben ser enviados a nosotros vía courier. Este crédito está sujeto a las reglas y usos uniformes – última versión – Revisión 2007 - Cámara de Comercio Internacional – Publicación 600. Reembolso Sujeto a la ICC URR 725. Este swift es el instrumento operativo. 57D/ Advise through Bank Banco Santander Rio S.A. 72/ Sender to Receiver Information Favor avisar al beneficiario urgentemente. Favor acusar recibo. Medidas para cumplir sin equivocaciones Revisar los documentos antes de presentarlos: Controlar en particular las fechas del certificado de inspección y documento de seguro y las firmas del documento de transporte Asegurarse que la documentación sea original, tenga copias y sea coherente con lo solicitado en la carta de crédito Presentar oportunamente los documentos: Ajustarse al plazo, lugar y horario bancario para presentar los documentos Ejercer controles periódicos Pedir al importador el adelanto de una copia por fax o mail. • • • • Errores más frecuentes en la confección de documentos 1) No se cumple el calendario convenido (se retrasan los envíos o la presentación de los documentos) 2) Los documentos indicados en la carta de crédito (en especial, la factura comercial, el documento de transporte) no se extienden según lo contemplado en la carta de crédito 3) Los certificados (en especial los de origen y el de inspección) no están firmados en original por los entes emisores 4) La descripción de la mercadería en la factura comercial no coincide con la descripción que figura en el crédito documentario 5) Los documentos que deben ser emitidos a la orden NO están debidamente endosados (Conocimiento de embarque, Póliza de seguro) 6) Las letras de cambio (cuando estén contempladas en la carta de crédito) NO se han presentado o no están correctamente giradas/libradas 7) El tipo y el número de documentos y sus copias NO coinciden con los estipulados en el crédito documentario 8) Los documentos NO son coherentes entre sí (difiere descripción de mercadería, fecha de embarque, condición de venta) PRESENTACIÓN DE DOCUMENTOS - ¿Cuál es el plazo previsto para la presentación de documentos? - ¿Se podrá cumplir o habrá que solicitar prórroga al importador? - ¡Importante!: Si en la carta de crédito NO figura un plazo determinado, la presentación de documentos deberá efectuarse dentro del período previsto por la Brochure 600, es decir, 21 días corridos después de la fecha de embarque (si se trabaja con documentos originales), pero en ningún caso después del vencimiento de la carta de crédito. - Los Bancos tienen 5 días hábiles contados a partir del día siguiente a la presentación para revisar la documentación. Las Discrepancias pueden ser: De forma o de Fondo - De forma: Errores en el tipeo de documentos, falta alguna copia, descripción no textual de la mercadería, errores ortográficos (aceptados por ISBP – Brochure 681). - De fondo: Crédito vencido, embarque tardío, descripción inexacta de las mercaderías, distinta facturación. La documentación si no puede ser arreglada se envía a CONFORMIDAD del importador (asegurarse de contar con la aceptación de discrepancias POR ESCRITO). Cartas de crédito de exportación CONSIDERACIONES IMPORTANTES (según las plazas de apertura de las Cartas de crédito) Bancos de Asia = solicitan por lo general la emisión de letras de cambio (aún cuando no se haya estipulado entre las partes) En un 90% piden que la documentación sea revisada por ellos. Bancos árabes - islámicos = solicitan que el buque que transporta la mercadería no atraviesa aguas jurisdiccionales israelíes y establecer antigüedad del buque Bancos africanos = solicitan emisión de certificaciones visadas por Consulados de sus respectivos países en Buenos Aires (demora de varios días) e inspecciones de pre-embarque (Ej.: Nigeria) Bancos latinoamericanos - VENEZUELA = solicitan certificados de calidad según establecido por su respectivo Instituto Bancos de Rusia = solicitan certificado de calidad según organismo propio establecido con oficina en Buenos Aires Importador Exportador ISBP 645 vs. ISBP 681 Publicación oficial de la Comisión Bancaria de la CCI •Suprime párrafos de la antigua ISBP – ahora incluidos en UCP600 •No se espera para los próximos 5 años una revisión completa •Explica cómo se aplica la UCP por los Bancos •Las leyes mercantiles en algunos países pueden imponer prácticas diferentes Nuevos términos de negociación internacional LOI = Letter of intent CAD = Cash against documents – Cobranza a la vista COD = Code = Código PB = Performance Bond POP = Proof of Products POF = Proof of Funds BCL = Bank Comfort Letter Líneas de comercio exterior PREFINANCIACION DE EXPORTACIONES FINANCIACION DE EXPORTACIONES FINANCIACION DE IMPORTACIONES CORTO PLAZO FINANCIAMIENTOS MEDIANO / LARGO PLAZO FORFAITING / FACTORING EXPORTACION IMPORTACION EXPORT CREDIT AGENCIES BANCO DE INVERSION Y COMERCIO EXTERIOR CORPORACION DE FOMENTO DE LA PRODUCCION LINEAS FINANCIERAS ESQUEMA DE UNA OPERACIÓN COMEX Puerto de Embarque Puerto de destino 90/180 días 90/180 días Orden de compra Exportador Contrato de compra venta Importador Forfaiting (Descuento) de exportación 1 1 BANCO DEL IMPORTADOR BANCO DEL EXPORTADOR 2 5 4 6 Exportador Importador 3 1.- Apertura de L/C 2.- Confirmación de la L/C 3.- Despacho de Mercancías 4.- Presentación de Documentos y Letra de cambio 5.-Aceptación de la letra de cambio 6.- Compra sin recurso de la letra de cambio “Actualización en medios internacionales de pago” Lic. Marcelo Santoro - Lic. Fabiana Berardo Mail: [email protected] Mail: [email protected] Santander Río – Sucursal Cañada de Gómez Gerente: Hugo A. Casalegno – Oficial de Empresas: Federico Paduan Ocampo 954 – Cañada de Gómez – (03471) 42-3283 ¡Muchas gracias!