Dinámica Empresarial - Ministerio de Economía

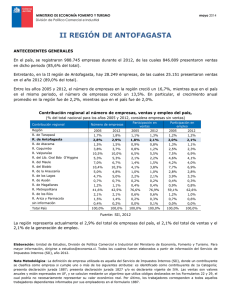

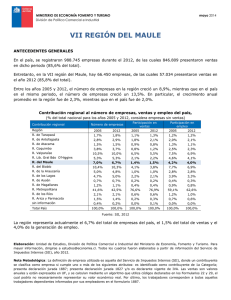

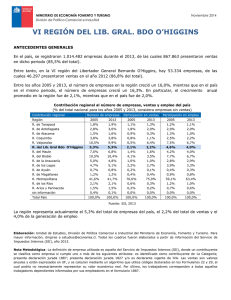

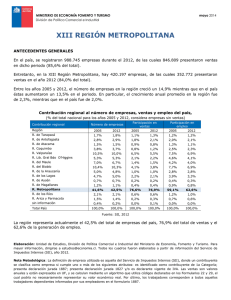

Anuncio