Aseguradora Popular

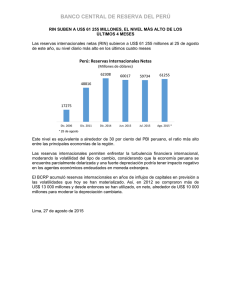

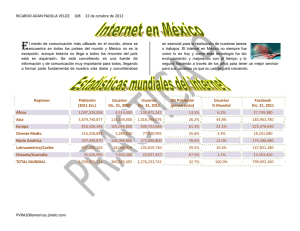

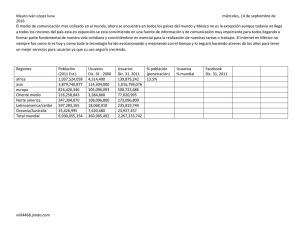

Anuncio

Equilibrium S.A. de C.V. Clasificadora de Riesgo. Informe de Clasificación Contacto: Javier Gallardo Claudia Hurtado Tels. (503) 2275-4853; Fax (503) 2298-9951 [email protected] [email protected] ASEGURADORA POPULAR S.A. San Salvador, El Salvador Clasificación Emisor Comité de Clasificación Ordinario: 7 de marzo de 2008 Categoría según el Art.95B Ley del Mercado de Valores y las RCD-CR. 35/98, RCD-CR.51/98 emitidas por la Superintendencia de Valores de El Salvador. Definición de Categoría EBBB.sv Corresponde a aquellas entidades que cuentan con una suficiente capacidad de pago de sus obligaciones en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de protección son suficientes. “La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada” ---------------------- MM US$ al 31.12.07 -------------------------ROAA: 7.5% Activos: 7.8 Patrimonio: 3.6 ROAE: 16.5% Pasivos: 4.2 Utilidad 0.6 Historia: Emisor: EBBB asignada el 16.06.05. La información financiera utilizada para el presente análisis comprendió los estados financieros auditados al 31 de diciembre de 2004, 2005, 2006 y 2007. Asimismo, se dispuso de información financiera adicional proporcionada por la Compañía. Fundamento: El Comité de Clasificación de Equilibrium, S.A. de C.V. Clasificadora de Riesgo, ha determinado mantener la categoría de riesgo asignada a Aseguradora Popular, S.A. en EBBB.sv, luego de realizar la evaluación del desempeño técnico y financiero con base a los estados financieros auditados al 31 de diciembre de 2007. La ratificación de la calificación continúa ponderando positivamente los siguientes aspectos: la tasa de crecimiento que presenta el primaje emitido, el cual fue superior al reflejado por el sector (14.5% versus 6.4%); el nivel de cobertura que proporcionan los índices de liquidez para respaldar las obligaciones asumidas con asegurados; la calidad del portafolio de inversiones determinada por una adecuada diversificación del riesgo, así como el alto grado de liquidez que presentan los títulos; los adecuados niveles de solvencia patrimonial que permiten la suscripción de riesgos adicionales estimados en US$3.7 millones; la calidad de las cuentas por cobrar, reflejada en bajos índices de morosidad (el 96.23% de los saldos se encuentra al día), así como la adecuada gestión de cobranza, lo que ha permitido una disminución del período de recuperación de (70 días versus 61 días) posicionándose favorablemente con relación a la industria (68 días). Sin embargo, la calificación se ve limitada debido a que los ingresos aún dependen en una proporción importante de las primas generadas a través de reaseguros tomados, provocando cierta volatilidad en el comportamiento del primaje suscrito y resultado técnico. Del mismo modo, la Compañía presenta una significativa concentración de primas a renovar durante el último trimestre del año, donde el mayor porcentaje corresponde a negocios relacionados, lo cual si bien reduce el riesgo de pérdida de negocios, no permite generar un flujo de efectivo uniforme a lo largo del ejercicio anual. En este aspecto, se debe precisar que el mercado renueva en promedio un 35% de sus primas durante el último trimestre del año, mientras que la Compañía suscribe aproximadamente el 41.5% de su primaje, denotando una mayor estacionalidad en sus ingresos. La participación de Aseguradora Popular en el mercado respecto de primas emitidas, no limita la adecuada administración del riesgo en términos de suscripción de negocios en la mayoría de ramos; sin embargo, es importante que la Administración continúe realizando esfuerzos en su gestión comercial con el objeto de incrementar los flujos provenientes de negocios directos a través de una fuerza de ventas propias o utilizando intermediarios. Por otra parte, al 31 de diciembre de 2007, los activos de la Compañía registraron un crecimiento de 15% como resultado de mayores inversiones en títulos valores principalmente en títulos del Estado e instrumentos emitidos por el Banco Central de Reserva. En virtud de lo anterior, los niveles de liquidez a reservas continúan mostrándose superiores a los promedios del mercado registrando 1.73 veces al cierre del ejercicio (sector: 1.40 veces). En menor proporción participan los préstamos concedidos a deudores diversos, los cuales se encuentran calificados en categorías de bajo riesgo presentando bajos índices de morosidad. Al 31 de diciembre de 2007, los pasivos totales continúan estando determinados por reservas técnicas y matemáticas, las cuales se han constituido para responder a los eventuales reclamos de asegurados. El crecimiento de dicho rubro obedece a la mayor retención de las pólizas en el ramo automotriz, no obstante, la Compañía mantiene una relación favorable entre reservas técnicas y primas emitidas, siendo ésta de 117.5%, mientras que el sector registró un 57.4%. El patrimonio continúa fortaleciéndose a través de la acumulación de utilidades, habiéndose distribuido durante el ejercicio 2007 dividendos por un monto de US$250 miles, equivalentes al 63% de las utilidades netas generadas en el año anterior. La Compañía presenta una suficiencia patrimonial de US$1,471.7 miles, lo que permite un crecimiento en riesgos adicionales estimados en US$3.7 millones. En términos de rentabilidad, destaca el crecimiento del rendimiento sobre activos y patrimonio, el cual refleja mejoras con relación al año anterior al pasar de 5.6% a 7.5% y de 12.7% a 16.5% respectivamente, no obstante dichos indicadores aún permanecen por debajo del promedio de la industria. Finalmente, las perspectivas de la Institución hacia el futuro dependerán de su capacidad para redefinir su estrategia comercial que le permita incrementar sus pólizas directas a través de la generación de nuevos negocios (no tradicionales) concentrados en pocas empresas de seguros. Asimismo, la Compañía enfrenta desafíos relacionados con la necesidad de distribuir los vencimientos de las principales pólizas para reducir el efecto de la estacionalidad de los ingresos sobre los flujos de efectivo. También deben continuarse los esfuerzos para presentar una estructura de costos más competitiva que permita enfrentar de mejor manera la guerra de tarifas que caracteriza al sector asegurador. Fortalezas 1. Apropiada selección de asegurados. 2. Adecuado nivel de siniestralidad en autos. 3. Adecuado nivel de suficiencia patrimonial. Debilidades 1. Sensibilidad ante cambios en la industria 2. Margen técnico sensible ante variación de precios (primas). 3. Marcada estacionalidad de los ingresos. 4. Margen de Contribución Técnica decreciente. Oportunidades 1. Mantener negocios de seguros con personas afines a los accionistas. 2. Crecimiento sano en autos. 3. Sostenibilidad en la suficiencia patrimonial. 4. Redefinición de la estrategia comercial para incrementar suscripción de primas directas. Amenazas 1. Lenta reactivación de la economía salvadoreña. 2. Crecimiento en primas soportado en reaseguro tomado. 2 En este contexto, el crecimiento del primaje retenido también estuvo favorecido por un menor nivel de cesión a reaseguradores principalmente en el rubro automotriz, el cual se redujo de 55.3% a 35.1%. ASPECTOS GENERALES DE LA COMPAÑIA Aseguradora Popular, S.A. es una sociedad anónima cuyo giro empresarial es ofrecer servicios de aseguramiento y afianzamiento a través de la colocación de pólizas de seguros de personas, accidentes - enfermedades, incendio y líneas aliadas, automotores, otros seguros generales de daños y contratos de todo tipo de fianzas, desarrollando sus actividades empresariales en la República de El Salvador. Primas Emitidad Netas (US$ Miles) Primas emitidas netas Vida Previsional La actual estructura de la Junta Directiva está representada de la siguiente manera: Presidente: Vice-Presidente: Secretario: Director: Director: Director Suplente: Director Suplente: Directos Suplente: Accidentes y enfremedades Incendio y lìneas aliadas Carlos Armando Lahúd Mina Eduardo Antonio Cáder R. Miguel Salvador Pascual M. Oscar Henríquez Portillo. Luis José Vairo Bizarro Carlos Emilio Lahúd Jorge Armando Velasco Miguel Salvador Pascual L. Dic.05 % Dic.06 % Dic.07 % 550 15% 531 15% 0 0% 0 0% 591 13% 422 8% 512 14% 558 16% 681 16% 874 17% 0 0% 0% 1,037 29% 815 23% 1,131 26% 1,368 27% 925 26% 1,023 29% 1,203 27% 1,479 30% Generales 538 15% 580 16% 712 16% 755 15% Fianzas 53 1% 69 2% 70 110 2% 3,615 100% 3,576 100% 4,388 2% 100% 5,008 100% Sin embargo, la recomposición en la estructura de pólizas cedidas (véase tabla) generó una mayor constitución de reservas de riesgo en curso, las cuales, pasaron de US$943 a US$1,243 miles, determinando una leve reducción relativa de las primas netas ganadas de 44% a un 42% con relación a las primas emitidas. Primas cedidas % % 32.86% 22.65% 10.00% 9.13% 7.56% 5.76% 5.71% 2.25% 2.08% 2.00% 100.00% Dic.04 Dic. 05 Dic. 06 Dic. 07 Vida Accidentes y enfremedades Incendio y lìneas aliadas Automotores Generales Fianzas -44.6% -62.0% -74.9% -106.5% -50.1% -32.8% -38.8% -40.7% -75.7% -77.9% -49.8% -34.6% -42.0% -34.9% -75.7% -55.3% -53.1% -40.1% -37.9% -33.2% -84.8% -35.1% -51.9% -41.8% Total -72.2% -60.4% -55.0% -51.2% Diversificación: El análisis de la diversificación de los riesgos adquiridos parte del grado de concentración que posee el primaje retenido en cada uno de los ramos de seguros administrados. Históricamente, la estructura de primas retenidas en Aseguradora Popular ha mostrado un adecuado grado de diversificación. Sin embargo al 31 de diciembre de 2007, se observan cambios importantes en la distribución de los riesgos retenidos por la Compañía, reflejándose un mayor grado de concentración en el ramo de automotores, el cual representó su participación hasta alcanzar 39.3% de las primas retenidas (27.3% a diciembre de 2006). La plana gerencial está conformada de la siguiente manera: Director Ejecutivo: Gerente Admón. y Fin.: Gerente de Operaciones: % Automotores Total La estructura accionaría está compuesta de la siguiente forma: Accionistas Pascual Merlos, S. A. de C. V. Adad, S.A. de C.V. Inversiones San Emilio, S. A. Otros Accionistas Carlos Armando Lahud Mina Luis José Vairo Bizarro Julio Bizarro de Vairo Eduardo Antonio Cáder Recinos Roberto Alfonso Cader Recinos Luis Roberto Ticas Reyes Total Dic.04 Heriberto Pérez Aguirre. Oscar Edgardo Ávalos Zepeda. Héctor Mauricio Mata Mejía. ANALISIS TÉCNICO - FINANCIERO Diversificación % Primaje: Al 31 de diciembre de 2007, la Compañía alcanzó una tasa de crecimiento en primas emitidas superior a la reflejada por la industria (14.1% vrs. 6.4%) permitiéndole incrementar levemente su participación de mercado (1.3% a diciembre 2007), ubicándose dentro de la onceava (de un total de trece compañías) en el ranking de empresas dedicadas a la misma actividad. Al cierre del ejercicio 2007, las primas emitidas totalizaron US$5.0 millones, siendo determinante la mayor suscripción de pólizas en los ramos automotriz e incendio y líneas aliadas que en conjunto representan el 57% del primaje total. Dic.04 Dic. 05 Dic. 06 Dic. 07 Vida Previsional Accidentes y enfremedades Incendio y lìneas aliadas Automotores Generales Fianzas 30.3% 0.0% 19.4% 25.9% -6.0% 26.8% 3.5% 22.9% 0.0% 23.4% 14.0% 16.0% 20.6% 3.2% 17.3% 0.0% 22.5% 13.9% 27.3% 16.9% 2.1% 10.7% 0.0% 23.9% 8.5% 39.3% 14.9% 2.6% Total 100.0% 100.0% 100.0% 100.0% En contraste, la agrupación de seguros de personas (vida individual y colectivo) muestra una reducción importante en términos de primaje retenido al pasar de 17.3% a 10.7%, lo cual ha estado determinado por la no renovación de algunos negocios de reaseguro tomado. 3 Siniestralidad: Al 31 de diciembre de 2007, la Compañía muestra un menor costo de siniestros brutos con relación al período anterior, siendo determinantes los rubros automotores, vida (individual) y salud-hospitalización. No obstante, los cambios realizados a las condiciones de proporcionalidad de algunos contratos de reaseguro han determinado menores ingresos por recuperación de siniestros, los cuales redujeron su participación de 19% a 12% con relación a las primas emitidas durante el período 2006-2007. MCT US$ dólares Rentabilidad Al 31 de diciembre de 2007, las utilidades técnicas provienen mayormente del ramo de daños, siendo el rubro automotriz e incendio-líneas aliadas los ramos que más contribuyen a la generación de utilidades técnicas (83%). En menor proporción participa el segmento de seguro de personas (vida individual, colectivo y accidentesenfermedades) el cual aporta el 17% del resultado técnico. Fianzas 6% Dic. 06 Dic.07 $0.20 $0.20 $0.20 $0.43 $0.36 $0.65 $0.22 $0.22 $0.24 $0.33 $0.35 $0.86 $0.26 $0.10 $0.17 $0.22 $0.43 $0.67 Total $0.32 $0.30 $0.28 $0.23 Finalmente, las perspectivas de la Institución hacia el futuro dependerán de la capacidad que tenga la Compañía para generar un mayor volumen de primas directas a través de negocios no tradicionales concentrados en pocas empresas de seguros. Solvencia y liquidez Al mes de diciembre de 2007, Aseguradora Popular, S.A. presenta un alto ratio de suficiencia patrimonial de 80.6%, representando en términos absolutos US$1.5 millones, lo que equivale a un potencial crecimiento para asumir riesgos adicionales hasta por un valor de US$3.7 millones. El grado de suficiencia patrimonial es una de las principales fortalezas de la Compañía al ubicarse en niveles superiores con respecto del sector. Resultado Técnico Diciem bre de 2007 Autos 29% Daños 77% Dic. 05 $0.20 $0.09 $0.29 $0.46 $0.48 $0.68 Por su parte, el costo de administración con respecto de las primas emitidas reporta un incremento en valores absolutos y relativos, la estructura del gasto operativo revela ajustes a empleados y miembros del directorio. No obstante, la mayor generación de productos financieros así como la reducción de gastos extraordinarios permitieron obtener una mayor utilidad antes de impuesto, la cual pasó de US$592 miles a US$740 miles. En consecuencia, el rendimiento sobre activos y patrimonio reflejó mejoras con relación al año anterior al pasar de 5.6% a 7.5% y de 12.7% a 16.5% respectivamente, no obstante dichos indicadores aún permanecen por debajo del promedio de la industria. Al cierre de diciembre 2007, el crecimiento de la reserva de reclamo en trámite asciende a US$264 miles incrementándose en US$79 miles con respecto del período anterior, producto de una mayor siniestralidad en los ramos automotriz y salud-hospitalización. Sin embargo, es importante destacar que la Compañía mantiene una relación favorable entre los costos de siniestralidad y su primaje retenido (50.9%), el cual, se compara favorablemente con el promedio presentado por el sector (58.6%). Personas 17% Dic.04 Vida Accidentes y enfremedades Incendio y lìneas aliadas Automotores Generales Fianzas Generales 28% Por su parte, los indicadores de liquidez muestran mejorías al pasar de 1.19 a 1.23 veces comparándose favorablemente con el promedio de la industria (0.96 veces). No obstante, la razón de liquidez a reservas reportó una leve reducción producto de la mayor constitución de reservas aunque se mantiene en niveles superiores a los reflejados por el sector. Incendio 20% A pesar del crecimiento alcanzado en el primaje y el mayor nivel de retención de riesgos por parte de la Compañía, las utilidades técnicas reportaron una leve reducción en valores absolutos al pasar de US$994 a US$936 miles durante el período 2006-2007. Dicha tendencia se refleja también en un menor Margen de Contribución Técnica (MTC), el cual se redujo de US$0.28 a US$0.23 centavos. Esta situación se explica por los cambios realizados en algunos esquemas de reaseguro, mismos que provocaron una mayor constitución de reservas de riesgo en curso y una menor recuperación de siniestros de reaseguro, principalmente en el ramo automotriz, aunque el segmento de accidentes-enfermedades también reportó una reducción representativa. La liquidez de la Compañía está favorecida por la ágil gestión de recuperación sobre las cuentas por cobrar, al reflejar un índice promedio de cobranza de 61 días, siendo inferior al presentado por el mercado de 68 días. El patrimonio neto mínimo más las reservas técnicas están respaldadas adecuadamente por el portafolio de inversiones, el cual consiste mayormente de depósitos de dinero incluyendo títulos valores de renta fija. 4 Aseguradora Popular, S.A. Balances Generales (en miles de US Dólares) DIC.04 % DIC.05 % DIC.06 % Dic.07 % ACTIVO Inversiones en Títulos Valores Inversiones financieras Préstamos y Descuentos 4,271 57% 4,110 58% 4,550 64% 4,961 64% Préstamos y descuentos netos 312 4% 864 12% 520 7% 866 11% Disponibilidad Caja Bancos 352 5% 84 1% 96 1% 179 2% Primas por cobrar Primas por cobrar 634 8% 858 12% 852 12% 846 11% 1,313 18% 752 11% 885 12% 701 9% Cuentas por Cobrar a Reaseguradores Instituciones deudoras de reaseguro OTROS ACTIVOS Mobiliario y equipo, neto 203 3% 192 3% 187 3% 179 2% Otros activos 407 5% 250 4% 59 1% 20 0% 7,491 100% 7,110 100% 7,150 100% 7,751 100% 2,248 30% 2,506 35% 2,527 35% 2,870 37% 44 1% 119 2% 70 1% 97 1% 1,564 21% 1,094 15% 993 14% 905 12% Siniestros por pagar 93 1% 80 1% 60 1% 49 1% Obligaciones con intermediarios y agentes 64 1% 68 1% 70 1% 79 1% 358 5% 249 4% 182 3% 169 2% 4,371 58% 4,116 58% 3,903 55% 4,168 54% Capital social 1,714 23% 2,114 30% 2,114 30% 2,114 27% Reserva legal 343 5% 359 5% 400 6% 423 5% Superávit ejercicio anterior 867 12% 461 6% 337 5% 484 6% TOTAL ACTIVO PASIVO RESERVAS SOBRE POLIZAS Reservas técnicas y matemáticas Reservas para siniestros INSTITUCIONES ACREED. DE REASEG. Y COASEG. Compañías reaseguradoras y coaseguradoras OBLIGACIONES CONTRACTUALES Otros Pasivos TOTAL PASIVO PATRIMONIO Utilidad del ejercicio corriente 197 3% 61 1% 397 6% 562 7% TOTAL PATRIMONIO 3,121 42% 2,995 42% 3,247 45% 3,583 46% TOTAL PASIVO Y PATRIMONIO 7,491 100% 7,110 100% 7,150 100% 7,751 100% 5 Aseguradora Popular, S.A. Estados de resultados (en miles de US Dólares) 0.2 DIC.04 % DIC.05 % 14.1% DIC.06 % Dic.07 % Primas emitidas 3,615 100% 3,576 100% 4,388 100% 5,008 100% Primas cedidas -2,612 -72% -2,159 -60% -2,414 -55% -2,566 -51% 1,003 28% 1,417 40% 1,974 45% 2,442 49% -649 -18% -796 -22% -943 -21% -1,264 -25% Primas retenidas Gasto por reservas de riesgo en curso Ingreso por reservas de riesgo en curso 793 22% 529 15% 921 21% 919 18% Primas netas ganadas 1,147 32% 1,150 32% 1,953 44% 2,097 42% Costo de siniestro bruto -1,812 -50% -1,415 -40% -1,831 -42% -1,674 -33% 1,170 32% 924 26% 849 19% 617 12% 0 0% 4 0% 9 0% 16 0% Siniestro retenido -643 -18% -487 -14% -973 -22% -1,041 -21% Gasto por reservas de reclamo en trámite -186 -5% -180 -5% -185 -4% -264 -5% 180 5% 104 3% 233 5% 237 5% -648 -18% -563 -16% -924 -21% -1,068 -21% Recuperacion de reaseguro Salvamentos y recuperaciones Ingreso por reservas de reclamo en trámite Siniestro neto incurrido Comisión de reaseguro Gasto de adquisicion y conservación 1,099 30% 972 27% 765 17% 818 16% -805 -22% -716 -20% -800 -18% -911 -18% Comisión neta de intermediación 294 8% 256 7% -34 -1% -93 -2% Resultado técnico 794 22% 843 24% 994 23% 936 19% Gastos de operación -517 -14% -599 -17% -586 -13% -683 -14% Resultado de operación 276 8% 244 7% 409 9% 253 5% Productos financieros 227 6% 242 7% 296 7% 346 7% -7 0% -13 0% -6 0% -14 0% 0 0% 257 7% 172 4% 288 6% -154 -4% -505 -14% -278 -6% -133 -3% Gasto financiero Otros ingresos Otros egresos Resultado antes de impuesto Provisión para el impuesto a la renta Reserva legal Resultado neto 343 9% 225 6% 592 13% 740 15% -113 -3% -149 -4% -155 -4% -154 -3% 0 0% -16 0% -41 -1% -24 0% 231 6% 61 2% 397 9% 562 11% 6 Ratios financieros de la Compañía DIC.04 DIC.05 DIC.06 Dic.07 Rentabilidad sobre activos promedio 3.1% 0.8% 5.6% 7.5% Rentabilidad sobre patrimonio promedio 7.3% 2.0% 12.7% 16.5% Rentabilidad técnica 21.95% 23.58% 22.66% 18.69% Rentabilidad operacional 7.64% 6.83% 9.31% 5.05% Retorno de inversiones(*) 4.96% 4.86% 5.84% 5.93% Solidez (patrimonio / activos) 41.66% 42.12% 45.42% 46.22% Inversiones totales / activos totales 61.17% 69.96% 70.92% 75.17% Inversiones financieras / activo total 57.01% 57.81% 63.64% 64.00% Préstamos / activo total 4.17% 12.16% 7.28% 11.17% Borderó -$251 -$342 -$108 -$204 Reserva total / pasivo total 52.43% 63.78% 66.56% 71.19% Reserva total / patrimonio 73.43% 87.66% 79.99% 82.82% Reservas técnicas / prima emitida 62.17% 70.09% 57.60% 57.32% Reservas tecnicas/ prima retenida 223.99% 176.86% 128.00% 117.55% Obligaciones financieras / patrimonio Ingresos financieros / activos totales Indice de liquidez (veces) n.a. n.a. n.a. n.a. 3.03% 3.40% 4.14% 4.46% 1.06 1.02 1.19 1.23 Liquidez a reservas 2.02 1.60 1.79 1.73 Variación reserva técnica (balance general) $145 -$259 -$21 -$440 -$6 -$75 $48 $52 Costo de siniestro incurrido -$648 -$563 -$924 -$1,068 Costo efectivo de siniestros -$844 -$557 -$853 -$1,116 Siniestro bruto / prima neta 50.13% 39.56% 41.73% 33.42% Siniestro retenido / prima neta 17.77% 13.62% 22.17% 20.78% Siniestro retenido / prima retenida 64.03% 34.38% 49.27% 42.63% Siniestro incurrido / prima neta devengada 56.49% 48.95% 47.34% 50.92% Costo de administración / prima neta 14.31% 16.75% 13.35% 13.64% Costo de administración / prima retenida 51.55% 42.26% 29.66% 27.98% 8.14% 7.16% -0.78% -1.86% Comisión neta de intermediación / prima retenida 29.33% 18.08% -1.73% -3.81% Costo de adquisición / prima neta emitida 22.27% 20.01% 18.22% 18.18% Comisión de reaseguro / prima cedida 42.09% 45.01% 31.71% 31.86% Costo efectivo de siniestros / primas netas 17.93% 15.74% 21.06% 21.32% 6.28% 6.76% 6.75% 6.90% 22.64% 17.05% 15.01% 14.16% Variación reserva de siniestro (balance general) Comisión neta de intermediación / prima neta Producto financiero / prima neta Producto financiero / prima retenida Estructura de costos 81.88% 66.83% 77.95% 73.88% Cobertura (metodologia) aplicación actual 56.07% 56.08% 63.72% 68.56% Rotación de cobranza (días promedio) 63 7 86 70 61