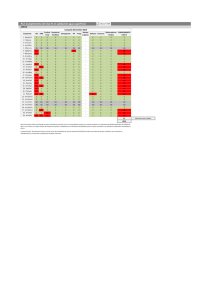

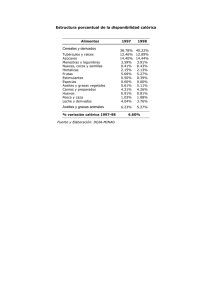

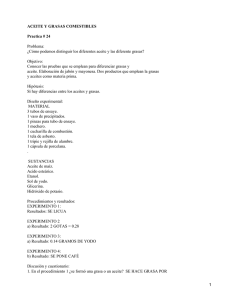

caracterizacion ocupacional del sector de procesamiento de alimentos

Anuncio