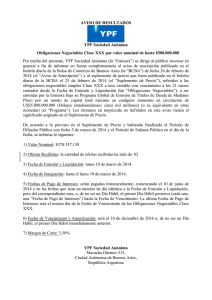

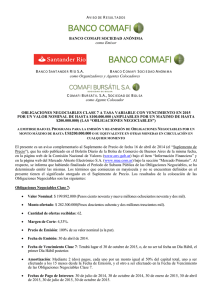

Suplemento de Precio ON Clase XXXVII

Anuncio