Finanzas Corporativas

Anuncio

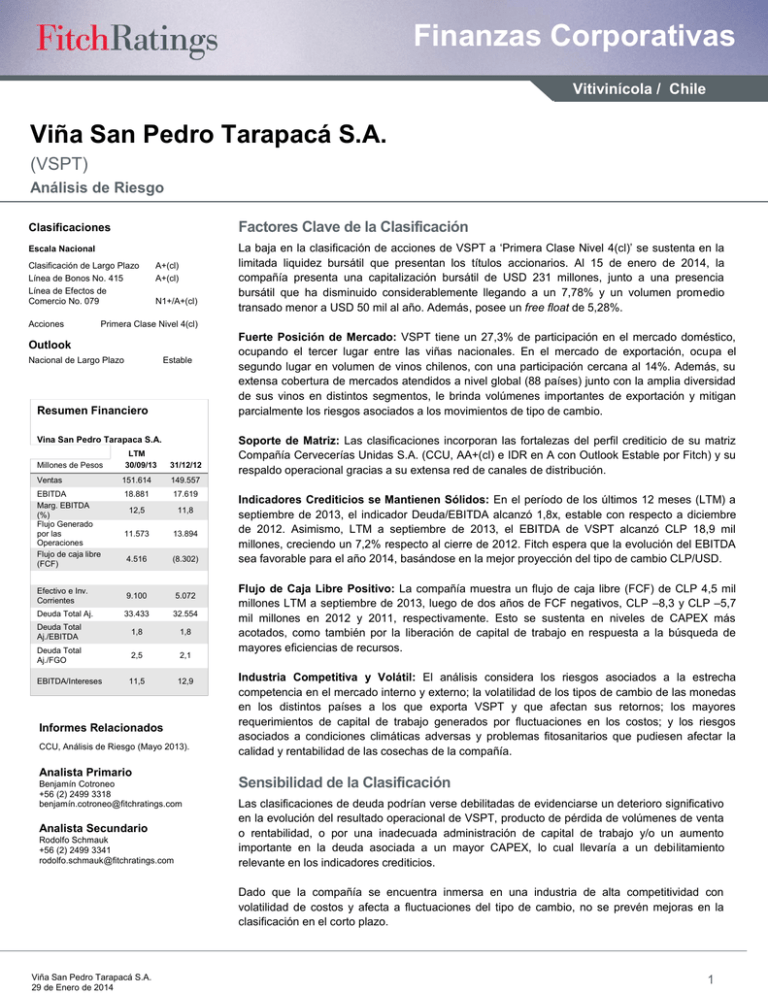

Finanzas Corporativas Vitivinícola / Chile 012 Viña San Pedro Tarapacá S.A. (VSPT) Análisis de Riesgo Factores Clave de la Clasificación Clasificaciones Escala Nacional Clasificación de Largo Plazo Línea de Bonos No. 415 Línea de Efectos de Comercio No. 079 Acciones A+(cl) A+(cl) N1+/A+(cl) La baja en la clasificación de acciones de VSPT a ‗Primera Clase Nivel 4(cl)‘ se sustenta en la limitada liquidez bursátil que presentan los títulos accionarios. Al 15 de enero de 2014, la compañía presenta una capitalización bursátil de USD 231 millones, junto a una presencia bursátil que ha disminuido considerablemente llegando a un 7,78% y un volumen promedio transado menor a USD 50 mil al año. Además, posee un free float de 5,28%. Primera Clase Nivel 4(cl) Outlook Nacional de Largo Plazo Estable Resumen Financiero Vina San Pedro Tarapaca S.A. Millones de Pesos LTM 30/09/13 31/12/12 Ventas 151.614 149.557 EBITDA Marg. EBITDA (%) Flujo Generado por las Operaciones Flujo de caja libre (FCF) 18.881 17.619 12,5 11,8 11.573 13.894 4.516 (8.302) Efectivo e Inv. Corrientes 9.100 5.072 Deuda Total Aj. 33.433 32.554 Deuda Total Aj./EBITDA 1,8 1,8 Deuda Total Aj./FGO 2,5 2,1 EBITDA/Intereses 11,5 12,9 Informes Relacionados CCU, Análisis de Riesgo (Mayo 2013). Analista Primario Benjamín Cotroneo +56 (2) 2499 3318 benjamí[email protected] Analista Secundario Rodolfo Schmauk +56 (2) 2499 3341 [email protected] Fuerte Posición de Mercado: VSPT tiene un 27,3% de participación en el mercado doméstico, ocupando el tercer lugar entre las viñas nacionales. En el mercado de exportación, ocupa el segundo lugar en volumen de vinos chilenos, con una participación cercana al 14%. Además, su extensa cobertura de mercados atendidos a nivel global (88 países) junto con la amplia diversidad de sus vinos en distintos segmentos, le brinda volúmenes importantes de exportación y mitigan parcialmente los riesgos asociados a los movimientos de tipo de cambio. Soporte de Matriz: Las clasificaciones incorporan las fortalezas del perfil crediticio de su matriz Compañía Cervecerías Unidas S.A. (CCU, AA+(cl) e IDR en A con Outlook Estable por Fitch) y su respaldo operacional gracias a su extensa red de canales de distribución. Indicadores Crediticios se Mantienen Sólidos: En el período de los últimos 12 meses (LTM) a septiembre de 2013, el indicador Deuda/EBITDA alcanzó 1,8x, estable con respecto a diciembre de 2012. Asimismo, LTM a septiembre de 2013, el EBITDA de VSPT alcanzó CLP 18,9 mil millones, creciendo un 7,2% respecto al cierre de 2012. Fitch espera que la evolución del EBITDA sea favorable para el año 2014, basándose en la mejor proyección del tipo de cambio CLP/USD. Flujo de Caja Libre Positivo: La compañía muestra un flujo de caja libre (FCF) de CLP 4,5 mil millones LTM a septiembre de 2013, luego de dos años de FCF negativos, CLP –8,3 y CLP –5,7 mil millones en 2012 y 2011, respectivamente. Esto se sustenta en niveles de CAPEX más acotados, como también por la liberación de capital de trabajo en respuesta a la búsqueda de mayores eficiencias de recursos. Industria Competitiva y Volátil: El análisis considera los riesgos asociados a la estrecha competencia en el mercado interno y externo; la volatilidad de los tipos de cambio de las monedas en los distintos países a los que exporta VSPT y que afectan sus retornos; los mayores requerimientos de capital de trabajo generados por fluctuaciones en los costos; y los riesgos asociados a condiciones climáticas adversas y problemas fitosanitarios que pudiesen afectar la calidad y rentabilidad de las cosechas de la compañía. Sensibilidad de la Clasificación Las clasificaciones de deuda podrían verse debilitadas de evidenciarse un deterioro significativo en la evolución del resultado operacional de VSPT, producto de pérdida de volúmenes de venta o rentabilidad, o por una inadecuada administración de capital de trabajo y/o un aumento importante en la deuda asociada a un mayor CAPEX, lo cual llevaría a un debilitamiento relevante en los indicadores crediticios. Dado que la compañía se encuentra inmersa en una industria de alta competitividad con volatilidad de costos y afecta a fluctuaciones del tipo de cambio, no se prevén mejoras en la clasificación en el corto plazo. Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 1 Criterios Relacionados Perfil Financiero Metodología de Clasificación de Empresas no Financieras (Julio 3, 2013). Liquidez y Estructura de Capital Vínculo de Clasificación entre Matriz y Subsidiaria ( Julio 3, 2013). A septiembre de 2013, la liquidez de VSPT muestra una mejora alcanzando una caja y equivalentes de CLP 9,1 mil millones comparado con el cierre de 2012 que obtuvo CLP 5 mil millones. Metodología de Clasificación de Acciones en Chile ( Julio 3, 2013). La deuda total de VSPT alcanzó CLP 33,4 mil millones a septiembre de 2013, levemente mayor al cierre de 2012; manteniendo CLP 12,8 mil millones en el corto plazo (38%) y CLP 20.603 millones en el largo plazo. Del total de la deuda un 69% es con bancos, un 30% con el público (bonos serie A con un saldo insoluto de CLP 10,1 mil millones a la fecha) y el resto son pasivos de cobertura y derivados. Los vencimientos relevantes de los próximos años son de CLP 4 mil millones con Scotiabank para el 2015 y CLP 7,3 mil millones con el Banco de Chile para el 2016; además, el bono que mantiene la viña exige amortizaciones que se acercan a CLP 900 millones anuales aproximadamente. Endeudamiento Deuda total Deuda/EBITDA Deuda Neta/EBITDA (Millones de Pesos) (x) 40.000 2,0 30.000 1,5 20.000 1,0 10.000 0,5 0 0,0 La deuda de VSPT está compuesta principalmente en un 48,9% en dólares, 30,6% en UF (correspondiente al bono serie A), un 12,8% en euros y 7,7% en pesos argentinos. La empresa mantiene una política de dividendos de al menos un 50% de las utilidades. 2009 Fuente: Fitch 2010 2011 2012 2013 Perfil de Vencimiento de la Deuda (Millones de Pesos) Dinámica de Ventas (Al 30 de Sept. de 2013) Ventas Crecimiento en Ventas (%) (Millones de Pesos) (%) Thousands Thousands Thousands Thousands Finanzas Corporativas 14.000 12.000 10.000 8.000 6.000 50.000 40 4.000 40.000 20 30.000 2.000 0 0 20.000 Deuda Corriente Fuente: VSPT 2015 2016 2017 2018+ -20 10.000 0 -40 1Q12 2Q12 3Q12 4Q12 1Q13 2Q13 3Q13 A LTM septiembre de 2013, las ventas alcanzaron CLP 152 mil millones, un aumento de 1,4% con respecto a diciembre de 2012, afectado por mejores volúmenes en el mercado doméstico en los vinos premium y una escenario más favorable del tipo de cambio En términos de EBITDA, la compañía alcanzó los CLP 18,9 mil millones, creciendo desde los CLP 17,6 mil millones a diciembre de 2012. Fuente: VSPT Dinámica de EBITDA (Al 30 de Sept. de 2013) EBITDA Flujo de Caja e Indicadores Crediticios Margen EBITDA (%) (Millones de Pesos) 7.000 (%) 20 6.000 16 5.000 4.000 12 3.000 8 2.000 4 1.000 0 Los indicadores crediticios de la compañía se mantienen sólidos para el nivel de clasificación, alcanzando un ratio Deuda / EBITDA de 1,8x que se ha mantenido estable y un ratio Deuda Neta / EBITDA que ha mejorado desde 1,6x al cierre de 2012 a 1,3x LTM a septiembre de 2013, por mayores niveles de caja. Fitch espera que la compañía exhiba un mejor despeño durante 2014, proyectando un aumento en EBITDA y Margen EBITDA, debido a la consolidación en los resultados de un mejor escenario de tipo de cambio y de los menores precios de la uva genérica, uno de los principales componentes del costo directo. 0 1Q12 2Q12 3Q12 4Q12 1Q13 2Q13 3Q13 Fuente: Fitch Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 2 Finanzas Corporativas Desempeño Financiero — Anual Ventas EBITDA Margen EBITDA (%) Thousands (Millones de Pesos) (%) 160.000 16 140.000 14 120.000 12 100.000 10 80.000 8 60.000 6 40.000 4 20.000 2 0 0 2009 2010 2011 2012 2013 Fuente: Fitch El Flujo de Caja Operativo (CFO) de VSPT LTM a septiembre de 2013 acumuló CLP 13,4 mil millones, retornando a sus niveles históricos luego de una importante necesidad de capital de trabajo en el año 2012, debido a aumentos en los niveles de inventario y menor plazo con proveedores. Los recursos generados cubrieron inversiones de activo fijo por CLP 5,1 mil millones, y además, se pagaron dividendos por CLP 3,8 mil millones, mostrando una política de dividendos estable en torno al 50% de los resultados. Lo anterior, generó un flujo de caja libre (FCF) de CLP 4,5 mil millones, lo que se contrasta positivamente con un FCF de CLP -8,3 mil millones de 2012 y CLP -5,7 mil millones de 2011. Análisis del Flujo de Caja Flujo Generado por las Operaciones (FFO) Flujo de Caja Operativo (CFO) Inversión en Activo Fijo Dividendos Flujo de Caja Libre (FCF) (Millones de Pesos) 30.000 25.000 20.000 15.000 10.000 5.000 0 (5.000) (10.000) 2009 2010 2011 2012 2013 Fuente: Fitch Perfil de la Empresa Viña San Pedro Tarapacá se dedica a la producción, comercialización y distribución de productos agrícolas, enfocado en el rubro vitivinícola, tanto en el mercado doméstico como en el de exportación. Desarrolla estas actividades tanto directamente, como a través de sus filiales: Viña Santa Helena, Viña Misiones de Rengo, Viña Leyda, Viña Altair, Viñamar, Viña Casa Rivas y Finca la Celia, ubicada en Argentina. Las principales marcas de VSPT son Gato Negro, Castillo de Molina, Misiones de Rengo y Santa Helena. La compañía es controlada en un 64,72% por la Compañía Cervecerías Unidas S.A. (CCU), la cual le brinda un extenso canal de distribución, permitiendo abarcar una mayor cantidad de puntos de venta. Las exportaciones de la compañía constituyen la principal fuente de ingresos por ventas, cuya generación representa aproximadamente un 60% de los ingresos consolidados. Los principales mercados a los que exporta la Viña San Pedro Tarapacá son: Brasil, Estados Unidos, Finlandia, Paraguay, China y Holanda, siendo el vino Gato Negro el producto con mejor posicionamiento en el exterior, y el más vendido en Finlandia. Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 3 Finanzas Corporativas VSPT cuenta con un amplio portafolio de productos y una extensa superficie plantada que a septiembre de 2013 era de 4.408 hectáreas, de las cuales 446 son arrendadas. Durante el año 2013, las plantaciones de vides en producción han permitido cosechar un total aproximado de 54,1 millones de kilos de uva (49,1 millones de kilos de uva durante 2012). De esta manera, la producción de vino se realiza en forma integrada; con viñedos propios, bodegas e instalaciones para vinificación, guarda y envasado. Participación Mercado Doméstico (A septiembre de 2013) Santa Carolina 1,4% Otros 13,3% Concha y Toro 28,6% San Pedro Tarapac á 27,3% Las principales materias primas utilizadas por VSPT para la producción de vinos, son uvas cosechadas de producción propia y uvas y vinos adquiridos de terceros en forma de contratos de largo plazo y spot. Aproximadamente el 30,5% del total del abastecimiento de la sociedad durante el 2013 se realizó desde sus propios viñedos. Considerando el porcentaje anterior de producción propia y debido a que su enfoque es el mercado de exportación, ésta pasa a representar el 49,8%. En el caso del mercado doméstico, solamente el 8% corresponde a producción propia. Santa Rita 29,4% Fuente: Nielsen Evolución de Producción, Chile Tendencias del Negocio (Millones de Litros) La producción mundial del vino ha sostenido una tendencia a la baja desde el año 2006, fundamentalmente debido a caídas en la vinificación de los países europeos - los que explican más de la mitad de la producción mundial – resultado de una reducción de la superficie plantada y condiciones meteorológicas adversas. 1.400 1.200 1.000 800 600 400 200 0 2009 2010 2011 2012 2013e Fuente: OIV Volúmenes de Exportación, Chile Sin embargo, una mayor eficiencia mostrada durante el año 2013 ha permitido la recuperación de la industria, creciendo cerca de un 9% con respecto al año 2012, período marcado por niveles bajos de producción. Estas mejoras han permitido que la cantidad de vino producido en el mundo vuelva a los niveles del año 2006, en donde los volúmenes bordeaban los 28 mil millones de litros y la superficie 7,8 millones de hectáreas, no obstante, hoy alcanzamos estos niveles con solamente 7,5 millones de hectáreas. Los mayores productores de vino del mundo como España, Italia y Francia que habían presentado disminuciones productivas de -15%, -15% y -3%, respectivamente durante 2008 y 2012, se estarían recuperando y mostrarían crecimientos de 23%, 2% y 7%, respectivamente entre 2013 y 2012. (Millones de Litros) 1.000 800 600 400 200 0 2009 2010 2011 Fuente: Vinos de Chile 2012 LTM Sep´13 Chile, con una producción total estimada de 1,28 mil millones de litros durante la temporada 2013 y una superficie estimada sobre las 125 mil hectáreas cultivadas, ha registrado un crecimiento sostenido durante los últimos años, habiendo crecido un 45% entre el año 2008 y 2012, concentrando sus esfuerzos en potenciar los envíos al extranjero. Para el año 2013, se espera que las exportaciones alcancen los 900 millones de litros, implicando un crecimiento de 19% con respecto a 2012. Los mercados atendidos abarcan una gran gama de países, concentrándose fuertemente en el Reino Unido, Estados Unidos, Japón y Brasil, países que adquieren en conjunto un 45% del total de los envíos de vino chileno en los últimos 12 meses a noviembre de 2013. Las principales viñas exportadoras son Concha y Toro, San Pedro Tarapacá y Santa Rita, las que acumulan cerca del 50% de las exportaciones del primer semestre de 2013 en volumen. Por su parte, el mercado doméstico también es liderado por estas tres viñas, las que conjuntamente poseen por sobre el 80% del mercado. Características de los instrumentos Líneas de Bonos VSPT posee una línea de bonos inscrita el 13 de junio de 2005 en la Superintendencia de Valores y Seguros (SVS), bajo el No. 415 por un monto máximo de UF 1.500.000. Al 30 de septiembre de 2013 se encontraba vigente la serie A con cargo a dicha línea con un saldo insoluto de CLP 10,1 mil millones. La serie vence el año 2025 e implica amortizaciones semestrales por aproximadamente CLP 450 millones. Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 4 Finanzas Corporativas Resguardos: Los principales resguardos asociados a la línea, y que se miden trimestralmente a nivel consolidado (IFRS), son: Covenant Indicador a Septiembre 2013 1,2x 3,0x UF 4.000.000 0,44x 15,06x UF 8.292.309 Covenants de Cálculo Trimestral Nivel de Endeudamiento Máximo * Cobertura de Gastos Financieros ** Patrimonio Mínimo Consolidado Otros Resguardos Cross Default Cross Acceleration Control sobre Filiales que representen un 10% del total de activos individuales del emisor El emisor no podrá vender, ceder o transferir activos esenciales * (total pasivos – dividendos provisionado + garantías constituidas / patrimonio neto + dividendo provisionado) ** (EBITDA / costos financieros) Línea de Efectos de Comercio La compañía tiene una línea de efectos de comercio por un monto máximo de CLP 11.500 millones, con un plazo de 10 años. Los títulos con cargo a la línea serán vendidos a descuento o devengarán una tasa de interés que se definirá en cada emisión. Los efectos de comercio emitidos con cargo a la línea no consideran garantías específicas. Títulos Accionarios La baja en la clasificación de acciones de VSPT desde ‗Primera Clase Nivel 3(cl)‘ a ‗Pprimera Clase Nivel 4(cl)‘ responde a la escasa liquidez bursátil que presentan los títulos de la compañía, luego que a fines de 2012 y durante 2013, el grupo controlador aumentara en cerca de 15 puntos porcentuales su participación accionaria en VSPT. Actualmente, la propiedad se concentra en un 64,72% en CCU Inversiones S.A. y en un 30,0% por Compañía Chilena de Fósforos S.A., quedando un free float de 5,28%. Al 15 de enero de 2014, la compañía presenta una capitalización bursátil de USD 231 millones, junto a una presencia bursátil que ha disminuido considerablemente llegando a un 7,78% y un volumen promedio transado menor a USD 50 mil al año. Viña San Pedro Tarapacá Precio de Cierre ($) Rango de Precio ($) (52 semanas) Ene-14 Abr-13 Nov-12 3,05 3,32 3,0 2,77-3,40 3-4 2,85-3,38 Capitalización Bursátil (MMUS$) (1) 231 275 250 Valor Económico de los Activos (MMUS$) (2) 277 332 306 7,78% 11,11% 17,22% 6 162 104 Volumen Prom. Ultimo Año (MUS$) 49 147 157 Pertenece al IPSA NO NO NO 5,28% 9,55% 9,55% -0,65% -2,11% -18,92% Liquidez Presencia Bursátil Volumen Prom. Último Mes(MUS$) Free Float Rentabilidad Rent. Accionaría (año móvil) (1) Capitalización Bursátil = Número de Acciones * Precio de Cierre. (2) Valor Económico de los Activos (EV) = Capitalización Bursátil + Deuda Financiera Neta. Tipo de cambio al 15/01/2014: 530,95 $/USD Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 5 Finanzas Corporativas Resumen Financiero — Vina San Pedro Tarapaca S.A. CLP 000, Year Ending dic. 31 Rentabilidad LTM sep. 30, 2013 2012 2011 2010 2009 EBITDA 18.881.374 17.619.305 15.385.644 16.727.233 19.100.484 EBITDAR 18.881.374 17.619.305 15.385.644 16.727.233 19.100.484 Margen de EBITDA (%) 12,5 11,8 11,1 12,6 15,2 Margen de EBITDAR (%) 12,5 11,8 11,1 12,6 15,2 Retorno del FGO/Capitalización Ajustada (%) 5,9 6,9 12,2 6,3 7,6 Margen del Flujo de Fondos Libre (%) 3,0 (5,6) (4,1) 3,0 7,4 Retorno sobre el Patrimonio Promedio (%) 4,8 4,0 7,1 4,1 5,5 Coberturas (x) FGO/Intereses Financieros Brutos 8,0 11,2 15,7 10,3 10,6 EBITDA/Intereses Financieros Brutos 11,5 12,9 9,2 12,8 12,4 EBITDAR/(Intereses Financieros + Alquileres) 11,5 12,9 9,2 12,8 12,4 EBITDA/Servicio de Deuda 1,3 1,0 1,3 3,1 2,7 EBITDAR/Servicio de Deuda 1,3 1,0 1,3 3,1 2,7 FGO/Cargos Fijos 8,0 11,2 15,7 10,3 10,6 FFL/Servicio de Deuda 0,4 (0,4) (0,3) 1,0 1,5 (FFL + Caja e Inversiones Corrientes)/Servicio de Deuda 1,1 (0,1) 0,3 3,6 3,7 FGO/Inversiones de Capital 2,6 0,8 1,5 3,2 3,7 Deuda Total Ajustada/FGO 2,5 2,1 1,1 1,9 2,0 Deuda Total con Asimilable al Patrimonio/EBITDA 1,8 1,8 1,9 1,6 1,7 Deuda Neta Total con Deuda Asimilable al Patrimonio/EBITDA 1,3 1,6 1,4 0,7 0,9 Deuda Total Ajustada/EBITDAR 1,8 1,8 1,9 1,6 1,7 Deuda Total Ajustada Neta/EBITDAR 1,3 1,6 1,4 0,7 0,9 Costo de Financiamiento Implicito (%) 5,1 4,4 6,1 4,5 4,0 Deuda Garantizada/Deuda Total — — — — — Deuda Corto Plazo/Deuda Total 0,4 0,5 0,4 0,2 0,2 275.954.943 270.696.953 270.024.508 258.176.118 262.371.906 9.100.280 5.071.577 7.906.720 13.955.763 15.312.017 Deuda Corto Plazo 12.829.565 15.513.487 10.535.024 4.099.648 5.593.011 Deuda Largo Plazo 20.603.404 17.040.644 18.136.582 21.854.597 26.299.960 Estructura de Capital y Endeudamiento (x) Balance Total Activos Caja e Inversiones Corrientes Deuda Total 33.432.969 32.554.131 28.671.606 25.954.245 31.892.971 Total Patrimonio 191.477.957 188.810.447 186.984.298 186.274.818 183.645.797 Total Capital Ajustado 224.910.926 221.364.578 215.655.904 212.229.063 215.538.768 11.573.406 13.893.900 24.617.989 12.140.252 14.794.071 1.823.304 (6.399.219) (12.024.043) 1.215.184 (1.219.428) 13.396.710 7.494.681 12.593.946 13.355.436 13.574.643 Flujo de Caja Flujo generado por las Operaciones (FGO) Variación del Capital de Trabajo Flujo de Caja Operativo (FCO) Flujo de Caja No Operativo/No Recurrente Total — — — — — Inversiones de Capital (5.105.523) (9.137.730) (8.309.162) (4.115.075) Dividendos (3.774.727) (6.659.099) (9.981.811) (5.245.112) 4.516.460 (8.302.148) (5.697.027) 3.995.249 9.275.311 7.965 Flujo de Fondos Libre (FFL) Adquisiciones y Ventas de Activos Fijos, Neto Otras Inversiones, Neto Variación Neta de Deuda Variación Neta del Capital Otros (Inversión y Financiación) Variación de Caja 265.687 (464.591) 2.097.600 — (1.101.616) 5.313.540 1.378.520 415.002 12.186 — 1.132.172 1.586.950 6.085.493 13.231.573 (5.324.003) — — — (3.703.568) (595.764) — 661.140 — (880.517) (15.414.355) (1.523.794) (1.899.842) (1.718.652) (6.332.635) (1.253.412) 8.044.574 Estado de Resultados Ventas Netas Variación de Ventas (%) EBIT Intereses Financieros Brutos Alquileres Resultado Neto Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 151.614.472 149.557.366 138.348.286 132.292.517 1,4 8,1 4,6 5,5 125.354.956 25,9 12.148.734 11.053.098 16.889.544 10.255.574 12.219.598 1.641.964 1.361.143 1.677.647 1.310.604 1.539.046 — — — — — 9.019.669 7.564.241 13.322.188 7.658.286 10.490.135 6 Finanzas Corporativas Categorías de Clasificación de Largo Plazo: Categoría AAA: Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría AA: Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría A: Corresponde a aquellos instrumentos que cuentan con una buena capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de deteriorarse levemente ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BBB: Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BB: Corresponde a aquellos instrumentos que cuentan con capacidad para el pago del capital e intereses en los términos y plazos pactados, pero ésta es variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en retraso en el pago de intereses y del capital. Categoría B: Corresponde a aquellos instrumentos que cuentan con el mínimo de capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es muy variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en pérdida de intereses y capital. Categoría C: Corresponde a aquellos instrumentos que no cuentan con una capacidad de pago suficiente para el pago del capital e intereses en los términos y plazos pactados, existiendo alto riesgo de pérdida de capital e intereses. Categoría D: Corresponde a aquellos instrumentos que no cuentan con una capacidad para el pago del capital e intereses en los términos y plazos pactados, y que presentan incumplimiento efectivo de pago de intereses o capital, o requerimiento de quiebra en curso. Categoría E: Corresponde a aquellos instrumentos cuyo emisor no posee información suficiente o no tiene información representativa para el período mínimo exigido para la clasificación, y además no existen garantías suficientes. “+” o “-”: Las clasificaciones entre AA y B pueden ser modificadas al agregar un símbolo ‗+‘ (más) o ‗-‘ (menos) para destacar sus fortalezas o debilidades dentro de cada categoría. Categorías de Clasificación de Corto Plazo Nivel 1 (N1(cl)): Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Nivel 2 (N2(cl)): Corresponde a aquellos instrumentos que cuentan con una buena capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de deteriorarse levemente ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Nivel 3 (N3(cl)): Corresponde a aquellos instrumentos que cuentan con suficiente capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Nivel 4 (N4(cl)): Corresponde a aquellos instrumentos cuya capacidad de pago del capital e intereses en los términos y plazos pactados no reúne los requisitos para clasificar en los niveles N1(cl), N2(cl), N3(cl). Nivel 5 (N5(cl)): Corresponde a aquellos instrumentos cuyo emisor no posee información representativa para el período mínimo exigido para la clasificación, y además no existen garantías suficientes. Categorías de Clasificación de Títulos Accionarios Primera Clase Nivel 1: Títulos accionarios que presentan una excelente combinación de solvencia y liquidez bursátil. Primera Clase Nivel 2: Títulos accionarios que presentan una muy buena combinación de solvencia y liquidez bursátil. Primera Clase Nivel 3: Títulos accionarios que presentan una adecuada combinación de solvencia y liquidez bursátil. Primera Clase Nivel 4: Títulos accionarios que presentan una aceptable combinación de solvencia y liquidez bursátil. A modo de aclaración, las acciones clasificadas en Nivel 4 corresponden a compañías que presentan un nivel de solvencia en torno al grado de inversión o una muy baja o nula liquidez bursátil. Asimismo, se clasifican en Nivel 4 aquellas acciones que por haberse comenzado a transar recientemente en Bolsa, cuentan con una historia bursátil inferior a un año. Segunda Clase Nivel 5: Títulos accionarios que presentan una riesgosa / inadecuada posición de solvencia. Categoría E: Aquellas compañías que no presentan información suficiente para evaluar su calidad crediticia. La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las Bolas de Valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 7 Finanzas Corporativas Las calificaciones antes señaladas fueron solicitadas por el emisor, o en su nombre, y por lo tanto, Fitch ha recibido los honorarios correspondientes por la prestación de sus servicios de calificación. TODAS LAS CALIFICACIONES CREDITICIAS DE FITCH ESTÁN SUJETAS A CIERTAS LIMITACIONES Y ESTIPULACIONES. POR FAVOR LEA ESTAS LIMITACIONES Y ESTIPULACIONES SIGUIENDO ESTE ENLACE: HTTP: / / FITCHRATINGS.COM / UNDERSTANDINGCREDITRATINGS. ADEMÁS, LAS DEFINICIONES DE CALIFICACIÓN Y LAS CONDICIONES DE USO DE TALES CALIFICACIONES ESTÁN DISPONIBLES EN NUESTRO SITIO WEB WWW.FITCHRATINGS.COM. LAS CALIFICACIONES PÚBLICAS, CRITERIOS Y METODOLOGÍAS ESTÁN DISPONIBLES EN ESTE SITIO EN TODO MOMENTO. EL CÓDIGO DE CONDUCTA DE FITCH, Y LAS POLÍTICAS SOBRE CONFIDENCIALIDAD, CONFLICTOS DE INTERÉS, BARRERAS PARA LA INFORMACIÓN PARA CON SUS AFILIADAS, CUMPLIMIENTO, Y DEMÁS POLÍTICAS Y PROCEDIMIENTOS ESTÁN TAMBIÉN DISPONIBLES EN LA SECCIÓN DE CÓDIGO DE CONDUCTA DE ESTE SITIO. FITCH PUEDE HABER PROPORCIONADO OTRO SERVICIO ADMISIBLE A LA ENTIDAD CALIFICADA O A TERCEROS RELACIONADOS. LOS DETALLES DE DICHO SERVICIO DE CALIFICACIONES SOBRE LAS CUALES EL ANALISTA LIDER ESTÁ BASADO EN UNA ENTIDAD REGISTRADA ANTE LA UNIÓN EUROPEA, SE PUEDEN ENCONTRAR EN EL RESUMEN DE LA ENTIDAD EN EL SITIO WEB DE FITCH. Derechos de autor © 2013 por Fitch Ratings, Inc. y Fitch Ratings, Ltd. y sus subsidiarias. One State Street Plaza, NY, NY 10004 Teléfono: 1-800-753-4824, (212) 908-0500. Fax: (212) 480-4435. La reproducción o distribución total o parcial está prohibida, salvo con permiso. Todos los derechos reservados. En la asignación y el mantenimiento de sus calificaciones, Fitch se basa en información factual que recibe de los emisores y sus agentes y de otras fuentes que Fitch considera creíbles. Fitch lleva a cabo una investigación razonable de la información factual sobre la que se basa de acuerdo con sus metodologías de calificación, y obtiene verificación razonable de dicha información de fuentes independientes, en la medida de que dichas fuentes se encuentren disponibles para una emisión dada o en una determinada jurisdicción. La forma en que Fitch lleve a cabo la investigación factual y el alcance de la verificación por parte de terceros que se obtenga variará dependiendo de la naturaleza de la emisión calificada y el emisor, los requisitos y prácticas en la jurisdicción en que se ofrece y coloca la emisión y/o donde el emisor se encuentra, la disponibilidad y la naturaleza de la información pública relevante, el acceso a representantes de la administración del emisor y sus asesores, la disponibilidad de verificaciones preexistentes de terceros tales como los informes de auditoría, cartas de procedimientos acordadas, evaluaciones, informes actuariales, informes técnicos, dictámenes legales y otros informes proporcionados por terceros, la disponibilidad de fuentes de verificación independiente y competentes de terceros con respecto a la emisión en particular o en la jurisdicción del emisor, y una variedad de otros factores. Los usuarios de calificaciones de Fitch deben entender que ni una investigación mayor de hechos ni la verificación por terceros puede asegurar que toda la información en la que Fitch se basa en relación con una calificación será exacta y completa. En última instancia, el emisor y sus asesores son responsables de la exactitud de la información que proporcionan a Fitch y al mercado en los documentos de oferta y otros informes. Al emitir sus calificaciones, Fitch debe confiar en la labor de los expertos, incluyendo los auditores independientes con respecto a los estados financieros y abogados con respecto a los aspectos legales y fiscales. Además, las calificaciones son intrínsecamente una visión hacia el futuro e incorporan las hipótesis y predicciones sobre acontecimientos futuros que por su naturaleza no se pueden comprobar como hechos. Como resultado, a pesar de la comprobación de los hechos actuales, las calificaciones pueden verse afectadas por eventos futuros o condiciones que no se previeron en el momento en que se emitió o afirmo una calificación. La información contenida en este informe se proporciona "tal cual" sin ninguna representación o garantía de ningún tipo. Una calificación de Fitch es una opinión en cuanto a la calidad crediticia de una emisión. Esta opinión se basa en criterios establecidos y metodologías que Fitch evalúa y actualiza en forma continua. Por lo tanto, las calificaciones son un producto de trabajo colectivo de Fitch y ningún individuo, o grupo de individuos, es únicamente responsable por la calificación. La calificación no incorpora el riesgo de pérdida debido a los riesgos que no sean relacionados a riesgo de crédito, a menos que dichos riesgos sean mencionados específicamente. Fitch no está comprometido en la oferta o venta de ningún título. Todos los informes de Fitch son de autoría compartida. Los individuos identificados en un informe de Fitch estuvieron involucrados en, pero no son individualmente responsables por, las opiniones vertidas en él. Los individuos son nombrados solo con el propósito de ser contactos. Un informe con una calificación de Fitch no es un prospecto de emisión ni un substituto de la información elaborada, verificada y presentada a los inversores por el emisor y sus agentes en relación con la venta de los títulos. Las calificaciones pueden ser modificadas, suspendidas, o retiradas en cualquier momento por cualquier razón a sola discreción de Fitch. Fitch no proporciona asesoramiento de inversión de cualquier tipo. Las calificaciones no son una recomendación para comprar, vender o mantener cualquier t[itulo. Las calificaciones no hacen ningún comentario sobre la adecuación del precio de mercado, la conveniencia de cualquier t[itulo para un inversor particular, o la naturaleza impositiva o fiscal de los pagos efectuados en relación a los títulos. Fitch recibe honorarios por parte de los emisores, aseguradores, garantes, otros agentes y originadores de títulos, por las calificaciones. Dichos honorarios generalmente varían desde USD1.000 a USD750.000 (u otras monedas aplicables) por emisión. En algunos casos, Fitch calificará todas o algunas de las emisiones de un emisor en particular, o emisiones aseguradas o garantizadas por un asegurador o garante en particular, por una cuota anual. Se espera que dichos honorarios varíen entre USD10.000 y USD1.500.000 (u otras monedas aplicables). La asignación, publicación o diseminación de una calificación de Fitch no constituye el consentimiento de Fitch a usar su nombre como un experto en conexión con cualquier declaración de registro presentada bajo las leyes de mercado de Estados Unidos, el ―Financial Services and Markets Act of 2000‖ de Gran Bretaña, o las leyes de títulos y valores de cualquier jurisdicción en particular. Debido a la relativa eficiencia de la publicación y distribución electrónica, los informes de Fitch pueden estar disponibles hasta tres días antes para los suscriptores electrónicos que para otros suscriptores de imprenta. Viña San Pedro Tarapacá S.A. 29 de Enero de 2014 8