STS 150/2016 - ECLI

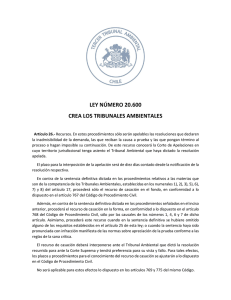

Anuncio