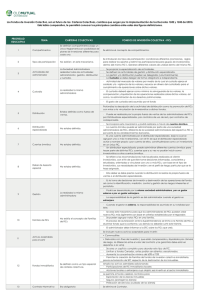

Fondos de Inversión Colectiva en Colombia: Evolución y

Anuncio