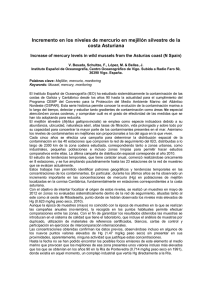

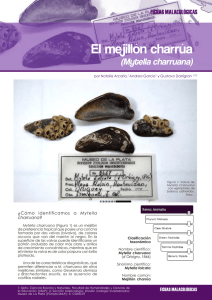

Archivo

Anuncio