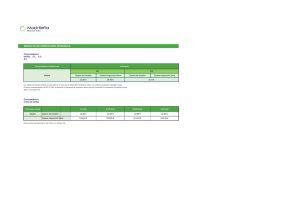

Reporte Sector Eléctrico

Anuncio