RELACIÓN DE LARGO PLAZO DEL MERCADO BURSÁTIL

Anuncio

RELACIÓN DE LARGO PLAZO

DEL MERCADO BURSÁTIL MEXICANO

CON EL ESTADUNIDENSE

Un análisis de cointegración

Rogelio Arellano Cadena"^

INTRODUCCIóN

Es inobjetable el efecto que cambios en el índice del mercado accionario de Nueva York tienen en el mercado bursátil mexicano. Pruebas

contundentes de esta relación lo fueron el rápido auge y la estrepitosa

caída de ambas bolsas en octubre de 1987, así como la tendencia

similar de los dos mercados durante la guerra del Pérsico. El objetivo

de este trabajo es precisar hasta qué punto el comportamiento del

indicador bursátil nacional tiene una relación estable y de largo

plazo con los movimientos en el índice Dow Jones. Con tal fin, se sigue

la técnica de coinlegración sugerida por F^ngle y Granger (1987).

Esta metodología se aplica inicialmente utilizando el movimiento

total del índice Dow Jones. Después, este índice es descompuesto

en sus componentes permanente y transitorio con el objetivo de

valorar si la relación entre los dos mercados bursátiles es por cambios permanentes de las variables determinísticas o es principalmente

especulativa.

El documento se divide en cuatro secciones. Primero se detallan

los argumentos que explican la relación entre mercados de capital en

diferentes países. En seguida se presenta una breve descripción de la

relación entre el indicador bursátil estadunidense y el índice de la

Bolsa Mexicana de Valores expresado en dólares (IRMVD). La sección III

incluye un modelo que formaliza la relación entre los dos mercados. El

análisis de cointegración se realiza en la sección iv. Finalmente se

presentan las principales conclusiones del trabajo.

* UiiiversidaíJ de Ivis Aiiiéricas-Puebla. Agradezco los valiosos comeiilarios de Gonzalo

Caslañeda y Fausto Hernández. Cualquier error es responsabilidad del autor.

91

92

EL TRIMESTRE ECONÓMICO

I. EXF'LICACiONES DE LA RELACIÓN ENTRE MERCADOS

BURSÁTILES INTERNACIONALES

La relación entre mercados bursátiles de dos o más naciones se explica

comúnmente por medio de la teoría de diversificación internacional de

cartera, del rezago informativo entre países con diferentes horarios

de actividad bursátil, o, según la hipótesis de la existencia de un solo

mercado, el movimiento común en los precios accionarios.

Los análisis —por ejemplo, Grubel (1968), Levy y Sarnat (1969),

Solnik (1983), Cho, Eun y Senbet (1986) — basados en la diversificación internacional de capital parten de la teoría de fijación de precios

de activos de capital a nivel internacional (ICAPM) para explicar la

vinculación entre diferentes mercados bursátiles. De la maximización

de una cartera de activos con media y varianza correspondientes se

demuestra que el riesgo asociado a la cartera disminuye al diversificar

inlcrnacionalmcnte los activos. De manera similar a los modelos de

cartera tradicionales, estos estudios concluyen que la diversificaeión

será más atractiva mientras menos perfecta sea la correlación entre el

rendimiento de los activos internos y los externos. Así por ejemplo, al

aplicar el enfoque de diversificaeión internacional al caso estadunidense, Levy y Sarnat concluyen que el inversionista de ese país

optimiza su cartera al asignar 4.3% de su inversión al mercado mexicano, proporción mayor que las obtenidas para Austria, Dinamarca y

Gran Bretaña.'

Eun y Resnick (1984), Jaffe y Westerfield (1985) y Becker, Finnerty y Gupta (1990), entre otros, estudian la relación en mercados

bursátiles inlerna(ñonales a partir do la diferencia en sus horarios de

operación.^ Por ejemplo, entre el cierre del mercado accionario de

Tokio y la apertura del mercado de Nueva York existen ocho horas y

media de diferencia, no presentándose un intervalo de tiempo en el que

los dos mercados operen simultáneamente. De la presencia de este tipo

de rezagos se infiere que lo acontecido en un mercado tienda a influir

la operación de otro, que incorpora la información ya conocida.

Los resultados cconomélricos de estos estudios difieren entre sí.

Por ejemplo, Jaffe y Westerfield rechazan la hipótesis de zonas de tiempo,

' Este análisis fue realizafJo para 1968.

2 El desfase entre un mercado y otro se le coiioee como "zonas de tiempo".

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

93

mientras que Beeker, Finnerty y Gupta estiman que el indicador del

mercado accionario japonés refleja en 35% los movimientos registrados

en el indicador bursátil estadunidense Standar y Poor (S&P 500).

Finalmente, la relación entre mercados bursátiles se ha explicado

mediante el análisis de movimientos comunes en los mercados accionarios internacionales: en la medida en que los mercados bursátiles

reflejan las condiciones económicas internas y si se presenta cierta

similitud en dichas condiciones para diferentes países, existirá una

variación sistemática en los precios de las acciones. En este sentido,

países cuyos ciclos económicos sean parecidos o que sostengan relaciones

comerciales muy estrechas tenderán a presentar mercados bursátiles

que se comporten de manera similar. Desde luego, esta relación será

más cercana en la medida en que los mercados de capital estén más

integrados. Así, si no existen limitantes serias a las corrientes de capital

y si existen empresas nacionales que coticen en mercados financieros

internacionales —como recientemente ha ocurrido para diferentes

grupos industriales mexicanos— es más factible que se presente una

similitud en el comportamiento bursátil de dos naciones.

Partiendo del argumento de movimientos comunes, Ripley (1973)

demuestra la presencia de movimientos relacionados en el mercado

bursátil de los Estados Unidos y del Canadá. Agmon (1974), por otra

parte, sugiere que los movimientos del mercado estadunidense influyen

en 71% al mercado alemán, 46% al mercado japonés y 42% al mercado

británico.^ La relación entre el mercado estadunidense y el británico

también es comprobada por Shiller (1989).**

De los tres argumentos anteriores, es posible descartar la diferencia

de horarios como el único factor explicativo de la relación entre el

mercado bursátil mexicano y el estadunidense, ya que la diferencia en

el inicio de operaciones entre estos dos mercados es de sólo dos horas,

además que al cerrar el mercado mexicano la bolsa neoyorquina aún

sigue en operación. Por otra parte, si bien la internacionalización de

3 L.Í1S esliinacioiies rciilizadas |)or Aginoii, al igual (pie el análisis ecoiioinélrico de Beeker,

Fiíiiierly y Giii)ta, presentan graves prohleinas de eorrelaeión espuria entre los iridieadorcs

bursátiles an.ilizados. El análisis de eointegraeión realizado en este docinnentr) corrige precisamente ese problema.

^ El análisis de Sliiller conclu; e acJemás (|ne los inovimienlos en los precios de las acciones

en amlxjs mercados son mayores «[ue los movimientos de las variables fundamentales explicativas

(dividendos).

94

ELTRIMESTRE ECONÓMICO

activos mexicanos y la inversión extranjera en la bolsa mexicana han

tenido un sólido repunte durante 1990 y 1991, el modelo de fijación

de precios de activos internacionales dista mucho de explicar la

relación entre los dos mercados a partir de 1980.^ En este sentido, el

argumento de movimientos comunes parece ser el más apropiado para

explicar la relación del mercado bursátil mexicano con el estadunidense,

particularmente a raíz de la apertura comercial implantada a fines de

1985, la revisión de las restricciones a la inversión de capital extranjero

en el sector financiero, la colocación internacional de acciones mexicanas y las perspectivas generadas por el Tratado de Libre Comercio.

Desde luego, es de esperarse que el movimiento del indicador Dow

Jones no explique en su totalidad el comportamiento del índice bursátil

mexicano. Muchos factores son característicos del mercado nacional.

Entre ellos destaca la considerable proporción que un reducido número

de empresas y grupos empresariales tienen en el indicador." La concentración del mercado bursátil mexicano —medido por el índice de

Herfindahl-IIirschman— es actualmente de 1 545 puntos,'^ valor que

sugiere que el índice bursátil mexicano puede presentar amplias

fluctuaciones por cambios en la cotización de ciertas acciones en

particular, cambios que no están asociados estrechamente con el

mercado estadunidense. Un ejemplo de esto lo constituye la introducción de los certificados de aportación patrimonial (Cy\PS) en 1987,

mismos que incidieron decisivamente en el aumento del índice de la

Bolsa Mexicana de Valores hasta octubre de ese año.**

Es posible considerar, además, que las perturbaciones externas

— como oscilaciones en los términos de intercambio — pueden incidir

5 Calic destacar, además, que la inversión extranjera en acciones mexicanas - incluyendo

al Fondo Neutro, al Fondo México, las Acciones de Libre Suscri|M;ión y los ADR— representó a

fines de 1990 aproximadamente 10% del total del valor accionario de la Bolsa Mexicana.

^ El 70% del índice de la Bolsa Mexicana de Valores lo componen las acciones de siete

empresas: Teléfonos de México (32.3%), VITRO (2.9%), Grupo Carso (8.2%), CIFRA (5.07%),

B.AN.ACC! (12.1%), CEMICX (8.5), GFB (6.7%).

' De acuerdo con el departamento de Justicia estadunidense, un índice de Herfindahl-Hirschman entre 1 000 y 1 800 puntos sugiere una concentración "moderada" del mercado. Valores

superiores a 1 800 puntos representan una concentración "muy alta". Para una explicación más

detallada de este indicador y sus aplicaciones en la decisión de fusiones empresariales, véase

Blair y Kaserman (1985).

* Heyman (1988) informa que el precio de los Certificados de Aportación Patrimonial (CAPS)

de Banamex aumentó 240 y 150% respectivamente en la semana de su colocación. El precio de los

CAPS del Banco Serfín creció 135% el día de su colocación.

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

95

de diferente manera en uno y otro mereado, dependiendo de la importancia que tengan en la economía ciertos productos de exportación o

de importación, así como de las expectativas que acerca de la actividad

económica generen dichas fluctuaciones.'^ Oscilaciones en el tipo de

cambio también implican una divergencia entre los dos mercados, en

particular cuando el índice interno es medido en moneda extranjera.

Otras variables internas que pueden incidir en el mercado bursátil

nacional son la tasa inflacionaria, el crecimiento de la oferta monetaria

y el déficit comercial. Finalmente, decisiones políticas inherentes a la

economía mexicana tienden a afe(;tar sólo al mercado nacional.

11.

PRECIOS, RENDIMIENTOS E INCERTIDIíMRRE

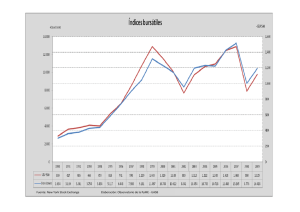

En la gráfica 1 se presentan el comportamiento del índice de la Bolsa

Mexicana de Valores en dólares y el de Dow Jones. Para facilitar su

comparación, ambos índices se presentan con base 1987 = 100. En

esta gráfica es posible distinguir una relación en el movimiento de los

dos indicadores, particularmentíí a partir de la crisis de 1982. Hasta

1985, mientras permaneció el ajuste económico con cierto margen de

incertidumbre, el indicador bursátil nacional siguió una pauta similar

a la establecida por el de Dow Jones. Sin embargo, a partir de mediados

de 1986, impulsada por la renegociaí'ión de la deuda externa, la

colocación de los certificados de aportación patrimonial y la disminución de la aversión al riesgo de gran parle de la población, el índice de

la Bolsa Mexicana de Valores presentó un elevado crecimiento hasta

octubre de 1987, mes de la estrepitosa caída. A partir de entonces, el

indicador nacional tuvo un crecimiento mucho mayor que el estadunidense, influido particularmente por las favorables expectativas económicas originadas por los cambios (\stru(iurales imphmtados con el

nuevo gobierno.

Para profundizar en este análisis, en el cuadro 1 se presenta el

rendimiento mensual promedio y la varianza del mismo tanto en el mercado

accionario mexicano como en el estadunidense durante los años 1980'' Cal>c (Jrslaciir el (oiilnislc cu el fi)iii|>(irl.iiiiiiiili) dt-l increado liiirsálil mexic-aii" y el

veneEoiaiii) - países ex|><irtailores de ))elri')lei> - durante la «guerra del Pérsico. Mientras el IBMV

iinitalia el eoniiKirlaMiienlo de la l)<>lsa neoyoniiiiiia. el índice venezolano re|)iintal)a |x)r el aninenlo

en los inj^resos petroleros.

EL TRIMESTRE ECONÓMICO

96

GRáFICA

1. índices de la Bolsa Mexicana de Valores

y el Dow Jones

(Dólares)

1981

1982

1983

1984

"I

1965

Dow Jones

r

1986

1987

1988

T

r

1989

1990

IBMVD

1990. El rendimiento se aproximó como el cambio proporcional mensual

en el índice de la BMV (expresado en dólares) y del índice Dow Jones.'"

Como es posible apreciar en el siguiente cuadro, la diferencia del

rendimiento bursátil promedio mensual es desfavorable a México en

años de gran incertidumbre económica y de crisis cambiarias, como lo

fueron los últimos años del gobierno del presidente López Portillo. De

manera similar 1985, año de fuertes ajustes cambiarlos, presenta un

reducido diferencial de rendimientos. Por otra parte, el favorable

diferencial presentado en el resto de los años se puede explicar por la

mayor incertidumbre —representada por la varianza— de los rendimientos en el mercado accionario mexicano. En efecto, hasta 1988, la

varianza en el rendimiento bursátil mexicano era cinco veces mayor a

la del mercado estadunidense.

Sin embargo, la anterior diferencia en incertidumbre —un tanto

considerable— se reduce notoriamente a medida que el Pacto Económico empieza a trasmitir confianza en la economía y se origina una

certidumbre de mediano plazo en el manejo cambiado. Este compor'" Un cálculo más preciso del rciidimiciilo delje de iiicor|x>rar el pago de dividendos. Estos

no fueron incluidos debido a la periodicidad mensual de los datos de precios.

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

CUADRO

Rendimiento mensual promedio

1980

]981

1982

1983

1984

1985

1986

1987

1988

1989

1990

97

1. Rendimientos bursátiles

Variarua

México

Estados Unidos

México

Estados Unidos

0.18

^.19

-10.78

8.20

2.77

3.52

4.97

4.57

6.84

4.84

2.99

1.76

-0.38

1.30

1.84

-0.34

2.03

1.85

-0.36

1.30

1.99

-0.89

.071

.042

.202

.109

.1,53

.102

.104

.282

.169

.077

.103

.044

.035

.049

.021

.0.38

.027

.026

.065

.027

.033

.040

Diferencia de

rendimiento'^

-1.57

-3.85

-12.08

6.35

3.11

1.49

3.12

4.97

5.54

2.85

3.88

FUENTE: Calculado con hase en dalos proporcionados por la Ff.MV.

* Diferencia entre el rendimiento del mercado mexicano y el estadunidense.

lamiento se aprecia más nítidamente en la gráfica 2, que presenta la

variabilidad de los dos indicadores bursátiles durante 1980-1990.

Dicha variabilidad fue calculada mediante el coeficiente de variación

móvil (6 meses) del indicador respectivo. La gráfica sugiere que la

variabilidad del índice de la bolsa mexicana de valores fue considerablemente mayor que la del mercado estadunidense. En el mercado

mexicano es posible distinguir también dos periodos en donde la

incertidumbre alcanzó niveles extraordinarios: 1982, año de abruptos

ajustes cambiados, y 1987, año en donde el mercado bursátil tuvo un

rápido crecimiento que se revirtió con la drástica caída de octubre. Se

destaca, además, que durante los años recientes la incertidumbre en

el mercado accionario mexicano se redujo notablemente. Este hecho,

junto con la muy atractiva diferencia de rendimiento mensual en

dólares (2.8 y 3.9% en promedio durante 1989 y 1990) explica en gran

medida la considerable entrada de capitales foráneos dirigidos a

inversión de cartera.

III.

EL

MODELO

Para explicar la relación entre el mercado bursátil mexicano y el

estadunidense, se parte del modelo de activos financieros desarrollado

98

ELTRIMESTKE ECONÓMICO

GRáFICA

2. Variabilidad de [os indicadores bursátiles

1982

1984

1985

Dow Jones

1986

1987

1988

1989

IBMVD

por Blanchard (1981). Se asume inicialmenle que el gasto o absorción

de la economía depende del nivel de ingreso y del valor de las acciones

en el mercado bursátil. El nivel de ingreso afecta al consumo y así al

gasto. El valor bursátil incluye al consumo, por medio del efecto

riqueza, y a la inversión, mediante la í/ de Tobin. De esta manera, la

absorción de la economía se específica como:

/I = a 7 + py

(1)

siendo q el valor del mercado accionario y j el ingreso. Por otra parte,

se considera que la producción tiene un ajuste lento respecto al exceso

de gasto:

J = T(/1-v) = T(a./-(l-p)j)

(2)

donde el punto en la variable se refiert; al cambio de la misma en el

tiempo. La ecuación (2) establece entonc:es el equilibrio en el mercado

de bienes. En el mercado accionario, por oira parle, se presenta la

siguiente condición de arbitraje:

RELACIÓN DEL MERCADO BlUSATIL MEXICANO

¿•(r/,,i/a,)-r/,

99

f)

+ — = r + D

</,

'/,

donde la parte izf|u¡erda de la eeuaeióii representa la tasa esperada de

rendimiento del aetivo y l;i parte dereeha a la tas¿i de interés del activo

libre de riesgo (r) ¿ijustada por una prima de riesgo (6). Kl rendimiento

del aetivo, a su vez, se eomponc; por la variación porc(Milual esp(;rada

de su precio y por los dividendos reales (/>)A/). Asumiendo previsión

perfecta, la expresión anterior s(^ reduce a:

c,=<¡{r + Q)~l)

(3)

Por otra parte, se asume qu(; los dividendos f) son una función del

nivel de produt'ción de la economía y del iiulicador accionario estadunidense '\low":^^

ü = 6„ + 6j y + 6^ dow 6,, 6, > O

(4)

Rescribiendo (3):

q = (•/ (r + 6) - (6^^ + 6i > + 62 dow)

(5)

Las expresiones (2) y (5) constituyen un sistema de ecuaciones

diferenciales lineales: el cambio en el nivel de producción depende del

nivel de producción existente (efecto ingreso) y del valor del mercado

accionario (efecto riqueza). A su vez, el cambio en el valor accionario

depende del nivel de producción y del precio actual de las acciones,

entre otras variables. Para facilitar el análisis del comportamiento

dinámico de > y de q implicado por este sistema de ecuaciones es

conveniente realizar un diagrama de fase.

Para desarrollar el diagrama de fase, se requiere obtener los loci de

estado estacionario para q y y. De la expresión (2), el estado estacionario del nivel de producción es:

r = O - <•/ = (1 - p)/a

(6)

" Lii aumento en el iiuiicarjor bursálil estadunidense puede afectar a los dividendos

nacionales mediante varios caminos: un incremento en las exportaciones originado por la expansión de la demanda externa, una entrada de divisas o, de manera más im(X)rtanle, las exiiectalivas

c|ue se generan de [x'rsjx-ctivas económicas favoraliles.

100

ELTRIMESTRE ECONÓMICO

De manera similar el estado estacionario del valor de las acciones

se obtiene de (5):

7 = O =» (7 = (6,5 + 6, r + 6^ doivVr + 6

(7)

Las pendientes para cada locas de estado estacionario se definen

como:

Aq/Aj\q = 0 = 6/(r + e)

A7/Ay|j = 0 = (l - p)/a

En estas condiciones, la existencia de un equilibrio en ambos

mercados requiere que la pendiente del locus del nivel de producción

sea mayor que la pendiente del lociis del valor accionario. Estas

condiciones se representan en la gráfica 3.

GF{áFICA

3

De las ecuaciones (2) y (5) se obtiene:

A «y/A 7 > O

A j/Aj < O

es decir, el valor de las acciones tiene un comportamiento "explosivo":

un aumento en su valor origina un ajuste hacia la alza. Por otra parte,

el comportamiento del nivel de producción es estable, que depende de

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

101

la propensión marginal a ahorrar de la economía (1 — P): a medida que

aumenta la producción el ajuste requerido para igualar a la absorción

es menor.

El comportamiento inestable del valor de las acciones se representa

en el anterior diagrama de fase de la siguiente manera. Para cualquier

nivel de producción j, si q es mayor que q = O, el valor de q tiende a

aumentar, lo que se resume gráficamente por las flechas que apuntan

hacia arriba para valores de q mayores a 7 = O, y hacia abajo para

valores de q menores a q = 0. El comportamiento estable del nivel de

producción implica que para cualquier nivel de q, un valor de y mayor

a j = O induce una contracción de la producción, representado por las

flechas hacia la izquierda. Por lo contrario, un valor de j menor a

j = O, implica un aumento en la producción, representado por las

flechas que señalan hacia la derecha. Debido a que una trayectoria es

estable y la otra inestable, el movimiento hacia el equilibrio se representa mediante el sendero de silla ts.

Conforme a este diagrama, un aumento en el índice Dow Jones

implica un desplazamiento del locus q = O hacia la izquierda, tal como

lo señala la expresión (7). Este desplazamiento será mayor mientras

mayor sea 6^ y se representa como se indica en la gráfica 4.

GRáFICA

4

102

KL 1 RIMESTRK FXONOMICO

Representando al equilibrio inieial en el punto 1 de la gráfiea 4, un

aumento en el indicador Dow Jones implica un incremento en el valor

accionario q de \ a 2. A medida que ocurre el ajuste en el nivel de

producción, la economía se mueve a lo largo de la nueva trayectoria de

silla Is' hasta llegar al equilibrio final en el punto 3. Nótese, sin

embargo, que este equilibrio acontece si el movimiento en el índice

Dow Jones es permanente. En caso de ser transitorio, el ajuste ocurre

úin'camcnte en el sector financiero, no en el sector real. Es decir,

siguiendo el lineamitMito de la gráfica anterior, la economía S(í mueve

(le 1 a 2 para después regresar al punto inicial, 1. Dicho de otra manera,

los movimientos transitorios en el indicador Dow Jones originan úniCcUnciUc una mayor volatilidad en el mercado accion;u¡o nacional.''

IV.

RI':LACIóX DE LAIUJO I'LAZO KNTIU; LA IíOI^SA MEXICANA

Y Iv\ B0U5A ESTADUNIDENSE

Como se acotó anteriormente, Agiiion y Becker y otros, realizaron un

análisis economélrico de la relación entre mercados bursátiles internacionales. Sus estimaciones, sin embargo, sugieren la presencia de

correlación espuria. De acuerdo a Grangcr y Newbold (1974), la

correlación espuria entre dos variables sesga a las pruebas tradicionales hacia el rechazo de la hipótesis nula de no relación, aun cuando las

variables en cuestión no tengan un patrón común de comportamiento.

El problema de con-elación espuria fue reconsiderado por F^ngle y

Granger (1987), quienes demostraron que si un vector de variables está

cointegrado, existe una relación no espuria y de largo plazo entre ellas.

Para comprobar la relación entre el mercado bursátil mexi(;ano y el

estadunidense se utiliza precisamente el análisis de cointegración.'^

'2 Eli este coiilexio. un caso siiinainentc iiilorosaiile es el fainhio en la prcfiTciicia (aversión)

al riesgo observada en el tercer trimestre de 1907. Estecainhio puede ser anal izado considerando

una disminución en la prima de riesgo, lo <pie implicH tanto un desplazamiento como un camhio

en la pendiente de </ = O, obteniéndose UM aumento considerable en el valor accionario <¡.

'3 L.a técnica de coinlegracióii ha sido ampliamente utilizada para delectar relaciones de

largo plazo entre series de tiempo. Por ejemplo. Méese y íiogoff (1985) comprueban la relación

entre el tipo de cambio real y la lasa real de interés. Iluizinga (1987) verifica la relación del tipo

de cambio real con el lipo de cambio nominal, la producción industrial y el índice accionario.

Hall (1986) y Jenkinson (1986) utilizan la técnica de cointegración [jara estudiar el mercado

laboral británico. Engle y Grangcr (1987) cointegraii las series de consumo e ingreso, sidarios y

precios, oferta monetaria y producto nominal y tasas de interés de cíjrto y largo plazos. Lnders

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

103

1. Coinlegración del índice de Ui linlsa Mexicana

y el índice Dow Jones

Para implantar la cointegración del índice de la Bolsa Mexicana

(en dólares) y el índice Dow Jones se requiere comprobar inicialmente

que estos indicadores no sean estacionarios en niveles pero que lo sean

en primeras diferencias. Es decir, se necesita comprobar que ambas

series sean series integradas de orden 1 (/(I)). Esto se realiza implantando la piTieba de Dickcy-Fuller aumentada a las series, tanto en niveles

como en primeras diferencias. Los resultados obtenidos se presentan

en el apéndice. En ellos se demuestra que los indicadores a cointegrar

sí cumplen con la premisa de ser procesos estacionarios en primera

diferencia.

Una vez establecida la estacionariedad de las series, se eslima la

"regresión de cointegración":

ibmvdj = a,, + a, idotv^ + e,

(8)

siendo ibmvd c\ índice de la Bolsa Mexicana de Valores expresado en

dólares, idow el índice Dow Jones y e el error estocástico de la regresión,

también llamado "error de equilibrio". Si las series son estacionarias

del mismo orden — en este caso /(I) —, la estimación de esta regresión

por mínimos cuadrados ordinarios indica la relación de largo plazo o

de equilibrio entre los dos indicadores bursátiles. Esta ecuación se

estimó para el periodo 1980-1990 y para el subperiodo 1986-1990,

intentando en este último considerar el lapso en el que la economía

mexicana enfrentó diversos cambios estructurales, particularmente una

relación (;omcrcicil y financiera más estrecha con los Estados Unidos.

Los resultados de la regresión de cointegración se presentan en el

cuadro 2.

Los resultados obtenidos en la regresión de cointegración indican

que los movimientos del índice Dow Jones influyeron directamente en

la Bolsa Mexicana. Sin embargo, a juzgar por las pruebas de DickeyFuller aumentada (AÜF) y de Durbin-Watson de la regresión de

cointegración (CRDW), es posible rechazar la hipótesis de no cointegración únicamente para el periodo 1986-1990, resultado explicable

(1988), Corbae y Oiiliaris (1988), y Arellano (1990), verifican la paridad de poder de compra.

Finalmente. Craigwell (1991) analiza a la demanda de dinero utilizando ésta técnica.

104

ELTRIMESTRE ECONÓMICO

CUADRO

2. Regresión de cointegración^

(ibmid¡ = OQ + ai idoiv, + e,)

«1

«2

DW

CRDW

ADF

C\

Periodo 1980-01/1990-12

0.2056

.636

(15.163)

.119

.322

2.017

2.84

Periodo 1986-01/1990-12

0.4416

.750

(12.368)

.321

.322

2.756

2.84

" R' es el coeficiente de determiníición íIJUSIíKJO por grados de libertad. DW es el estadístico

Durbiii-Watson. Entre (Xiréiitesis se presenta el valor del estadístico; corTes|X)ndienlc al cc^ficienle

aj. CRDWes la pnicbade Durbin-Watson para la regresión de coiritegración. Se presenta el valor

crítico a 10% de confianza. Si el Durbin-Watson de la regresión es menor que este valor crítico,

no se rechaza la hipótesis de no cointegración./ID/"es el estadístico/ de la prueba Dickey-Fuller

aumentada para el error de ecjuilibrio: (1 — ¿) ?, = OQ + Oj e, - i + 02 (1 - ¿) e, - i- VC es el valor

crítico de este estadístico a 10% de confianza. De manera similar al CRDW, Vidores de ADF

menores al VC sugieren el no rechazo de la hipótesis de no coinlegración

por el movimiento cambiario más estable y la mayor ¡ntegraeión entre

los dos países. Para este periodo, el eocficiente estimado sugiere que

la Bolsa Mexieana de Valores reflejó en easi 45% los movimientos

en la bolsa neoyorquina.

Engle y Cranger también demuestran que series eointegradas

presentan un mecanismo de eorreeeión de errores. El modelo de

correceión de errores sugiere que una proporción del desequilibrio

entre dos series durante un determinado periodo es corregida en el

siguiente periodo. Así, en un sistema de dos variables, un modelo

característico de correceión de errores relaciona al cambio en la

variable dependiente con los errores de equilibrio pasados. En nuestro

caso, la variable dependiente es el índice bursátil na(;ional, siendo los

errores de equilibrio {e) los residuales de la regresión de cointegración. De esta manera, el modelo de correlación de errores queda

expresado como:

(l-¿),-6mrr/, = 6„ + ¿,p,_,

(9)

donde L es el operador de rezago ye^_^ el rezago del error de equilibrio.

Los resultados obtenidos de la aplicación del modelo de correceión de

eneres para los dos periodos considerados se presentan en el cuadro 3.

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

CUADRO

105

3. Resultados del modelo de corrección de errores

IV-ri(Mlol9B()-()]/1990-12

1.0937

(0.866)

Periodo 1986-01/1990-12

-0.099

(-2.862)

2.686

-0.282

(1.03.-^)

(-3.450)

" L es ol operador de rezago, ibrnid es el íiidiee de la Bolsa Mexicana de Valores eii dólares

y e es el error de la regresión de coinlegración. Entre paréntesis se presentan los estadísticos t.

De acuerdo con Engle y (iranger, para que del modelo de corrección

de errores se infiera —a 90% de confianza— la cointegración entre

variables requiere que el cuadrado del estadístico í del coeficiente b^

sumado al estadístico / del coeficiente de la regresión inversa (teniendo

a dow como dependiente, resultado no presentado aquí) sea mayor que

11.0. Para el periodo 1986-1990, el cuadrado del estadístico í sobrepasa dicho valor crítico, confirmando entoncH^s una relación estable, de

largo plazo entre los dos indicadores bursátiles. En efecto, como sugiere

el coeficiente del rezago del "enor de equilibrio" (¿,), la Bolsa Mexicana de V'alores se ajusta en respuesta a cualquier desviación de su

relación de largo plazo con la bolsa estadunidense. Así por ejemplo,

para el periodo 1986-1990, el resultado indica que alrededor de 30%

de dicha desviación es corregida en un periodo de un mes.'*

2. Descomposición del índice Dow Jones en sus

componentes permanente \ Iransilorio

Una vez demostrada la relación de largo plazo el índice de la Bolsa

Mexicana de Valores y el índice Dow Jones para el periodo 1986-1990,

es de sumo interés cuestionar si el efecto en el índice nacional se debe

a la tendencia permanente y estable del indicador Dow Jones o si la

relación se explica primordialmenle por los movimientos transitorios

— asociados con efectos especulativos — de este indicador. A tal efecto,

'' (,1)11 1.1 rin<iljd,id de comprohar la eans.did.id innd¡re< cional <le la liolsa neoyorquina a la

mexicana, el rnfxJelo de corrección de errores se estimó teniemJo al índice Dow Jones como la variahle

de|Kndieiile. F-ii este caso, el cm-ficiente del rezago ilel error de equilibrio no fue significativo,

comprobando que la causalidad es del índice Dow Jones ,i l.i Bolsa Mexicana y no a la inversa.

106

ELTRIMESTRE ECONÓMICO

se implemento la técnica de descomposición de series de tiempo

sugerida por Beveridge y Nelson (1981) y reinterpretada por Miller

(1988). Este autor demuestra que el componente permanente (2,) de

una serie de tiempo 2, se representa como:

-=Q[(1- I(j),r)|(l-IO,L')].,

donde:

Q = l(i-ie,)|(i-E(t),)]

1=1

1=1

y donde L es el operador de rezago y 6, (j) son los parámetros de

promedios móviles y autorregresivos respectivamente. De acuerdo con

Miller, estos parámetros se obtienen modí^lando a la serie 2, como un

proceso ARIMA. Así, el componente permanente z, es un promedio

ponderado de valores actuales y pasados de 2,. Para la serie del

indicador Dow Jones, se modeló un proceso ARIMA (2, 1,0):

(1 + .5061¿ - .2139¿2) (1 - L) dow^ = u,'^

(5.844) (-2.470)

Como se puede apreciar, esta serie adolece de parámetros de

promedios móviles, lo que facilitó considerablemente la obtención del

componente permanente. De esta manera, el componente transitorio

del indicador Dow Jones se calculó como la diferencia entre la serie

observada y el componente permanente.

Una vez obtenida la descomposición de la serie bursátil estadunidense, se estimó una vez más la regresión de eointegración. F]n este

caso, la ecuación estimada es:

ibrni'di = c,, + n, (C| dow + c^ doiv,^) + ;i,

(10)

donde a¡ es la respuesta del índice de la Bolsa Mexicana de Valores al

índice Dow Jones, mismo que se descompone en sus dos movimientos,

permanente {dow ) y transitorio (dow^^). De esta manera los coeficientes

fij Cj y Oj c.¿ representan la incidencia de los componentes permanente

15 El estadístico Box-Pierce calculado a los errores de este proceso fue Q (30) = 20.751, que

indica que el error u es ruido blanco a 90% de confianza.

RKLACION DEL MERCADO BURSÁTIL MEXICANO

107

y transitorio, respcclivamonle, del índice Dow Jones en el indicador

bursátil nacional. Los resultados de la estimación de la regresión de

cointegración (3) se presentan en el cuadro 4.

4. Regresión de cointegración con componentes

permanente y transitorio del índice Dow Jones"

CUADRO

(ibrntd = ('o + «i (f) Y^, + r2 Yir) * "i)

ají]

"] C2

UW

Periodo 1980-01/1990-12

0.210

15.622)

0.776

(2.603)

.131

Periodo 1986-01/1990-12

0.438

12.394)

0.913

(3.023)

.302

"ai ri yai C2 son la respuesta del íiidiee de la Bolsa Mexicana de Valores a los componentes

[«jrinanente y transitorio, respectivamente, (Jel índice Dow Jones, Entre paréntesis se incluyen

los estadísticos / obtenidos.

A juzgar por los resultados obtenidos, el índice de la Bolsa Mexicana de Valores tiene una relación unitaria con el componente permanente del índice Dow Jones: el coeficiente acl obtenido en esta

estimación es muy semejante al de la estimación de la regresión de

eointegración (1). Por otra parte, y de manera sumamente interesante,

los movimientos transitorios del índice Dow Jones son ampliados por

el indicador bursátil nacional. Así por ejemplo, haciendo referencia al

periodo 1986-1990, el índice de la Bolsa Mexicana de Valores duplicó

los movimientos transitorios del indicador bursátil de Estados Unidos."^

Este resultado, sin duda, sugiere una fuerte reacción especulativa en

el mercado mexicano anl(^ hechos transitorios, de muy corto plazo, que

afectan al mercado bursátil estadunidense.

La cointegración entre los movimientos del Dow Jones (incorporando su descomposición en cambios permanente y transitorio) y

c\ índice de la Bolsa Mexicana de Valores se confirmó al implantar el

modelo de corrección de errores (\ — L) ibmicl, = df, +d^ n, _ y Los

resultados de este modelo se presentan en el cuadro 5.

Como se explicó anteriormente, el valor crítico del cuadrado del

estadístico < es 11 a 10% de confianza. Los resultados anteriores

"" Paraesle fxriiMjo.<i] C2 = 0.91. y siendo<7 ] = . 11, se ol)lieneqner2, el i-fectode loscambios

transitorios, es ligerameiili- mayor a 2.

108

ELTRIMESTRE ECONÓMICO

confirman que para el periodo 1986-1990 se establece una relación de

largo plazo entre el índice Dow Jones y el indicador bursátil nacional.

CUADRO

5. Resultados del modelo de corrección

de errores"

((1 - L) ibmid, = dQ + d-¡ ti, - ■¡)

Periodo 1980-01/1990-12

1.137

(0.875)

-0.073

(-1.977)

Periodo 1986-01/1990-12

2.744

(1.011)

-0.219

(-3.491)

» Las notas son las mismas que en el cuadro 3, excepto que n se refiere al error de la regresión

de eoinlegración (3).

CONCLUSIóN

La influencia que los movimientos del mercado bursátil estadunidense

tienen en la Bolsa Mexicana es, sin duda, de gran importancia. Utilizando la técnica de cointegración desarrollada por Engle y Granger,

este trabajo mostró que existe una relación de largo plazo o de equilibrio

entre ambos mercados bursátiles. Se eslimó formalmente que para el

periodo 1980-1990 los movimientos del mercado bursátil nacional

reflejaron en 20% los movimientos de su contraparte estadunidense.

Esta relación aumentó considerablemente al analizar el subperiodo

1986-1990, lapso en el cual los movimientos del indicador Dow Jones

influyeron en casi 45% los movimientos del índice de la Bolsa Mexicana de Valores.

Al descomponer el índice Dow Jones en sus movimientos permanente y transitorio, se comprobó que los movimientos de la Bolsa

Mexicana de Valores respondieron principalmente a los cambios transitorios, de corto plazo, del indicador Dow Jones. Para el periodo

1986-1990, el análisis de eoinlegración implantado sugirió que el

mercado de valores mexicano más que duplicó los cambios transitorios

del índice Dow Jones. Esto sugiere que la influencia del mercado

bursátil estadunidense en la bolsa mexicana es primordialmenle resultado de ajustes especulativos que responden a cambios no perma-

RELACIÓN DEL MERCADO BURSÁTIL MEXICANO

109

nenies, de muy corto plazo, en el mercado estadunidense; resultado

razonable a juzgar por la alta concentración en la Bolsa Mexicana de

Valores.

Finalmente, es necesario destacar que el análisis presentado en este

documento es de carácter parcial. Con el objetivo de realizar un estudio

más completo, investigaciones futuras deberán de incorporar otras

variables delerminísticas del comportamiento del mercado bursátil

mexicano.

Enero de 1992

APéNDICE

En este apéndice se presentan la piuí^ha (!(; Dickey-Fuller aumentada (véase

Dickey y Fiiller, 1981) iin|)laiitada para las seiies del índice de la Bolsa

Mexicana (en dólares) y el índice Dow Jones. Ksta |)nielja se realizó para la

primera diferencia de cada una fie las series para verificar si éstas eran

estacionarias de orden I, es decii-, si existe una integración de |>riiner oiden

(/(I )) en cada serie.

La prueba se realiza al estimar la segunda (lif<;rencia de la serie teniendo

como variables dependientes a los rezagos (en nuestro caso uno) de dicha

diferencia y al priinei' rezago de la primera diferencia. La serie es estacionaria

si el coeficiente del rezago de la primera diferencia es negativo y significativo

de acuerdo con los estadísticos t de Dickey y Fuller (1981). Los resultados de

esta prueba fueron los siguientes:

índice de lu Bolsa Mexicana de Valores

(1 - Lf ibmvd, = L0I5 - 0.886 (1 - /.) ihrmd^ _ , + 0.246 (1 - Lf ibmvd, _ j

(0.84.5) (-8.607)

(2.847)

Indicador Dow Jones

(1 - Lf (Lnv, = ,1,570 - 0.708 (\-L) dow, . ^ + 0.21 1 (1 - /.)"' dow, _ ,

(1.6.57) (-7.,5,%)

(2.470)

Estos resultados indican claramente (pie los indicadores utilizados son

estacionarios en [)rimera diferencia, a juzgar por el estadístico t del rezago de la

primera difeiencia. La estacionariedad de ¡¡limer orden implica entonces (]iie

las series pueden ser sujetas de las |)nicl)iis de coititegiación.

lio

EL TRIMESTRE ECONÓMICO

RESUMEN

En los recién pasados años se han observado movimientos similares en el

mercado accionario de Nueva Yoik y en el mexicano. Por ejemplo, el rápido auge

y la estrepitosa caída de ambas bolsas en oclubre de 1987, así como el ¡¡airón

común de los dos mercados durante la guerra del Pérsico. El estudio —tanto

teórico como empírico— de la relación entre el índice de la Bolsa Mexicana de

Valores (iBMv) y el índice Dow Jones fiDW) es, [irecisa-mente, el objetivo de este

trabajo.

Los resultados obtenidos del análisis de cointegración sugieren la presencia

de una relación poco sólida entre los dos indicadores. Sin embargo, la relación

es más estrecha entre el componeiit(> transitorio del IDW y el IBMV. Este resultado

sugiere que la volatilidad observada en la Bolsa Mexicana de Valores es influida

j)or movimientos especulativos, de muy corto plazo y, por lo tanto, es necesario

desarrollar otros instrumentos financieros que favorezcan la profundización del

mercado.

ABSTRAC

The Mexican stock exchange (boLsa) seem to present similar movements to the

New York stock exchange. For example, thc l)oom and crack in october 1987 as

well as the coinmon pattern of both markets during the Gulf War evideiice,

somehow, such co-movement. The analysis — both theoretical and empirical —

of the relationship between the Mexican bolsa Índex and the Dow Jones is,

precisely, the main concern of the paper.

The results obtained in the cointegration analysis suggest the existence of a

weak long-run relationship between both markets. However, the relationship is

considerably stronger between the Mexican Índex and the transitory component

of the Dow Jones, thus suggesting that the volatility observed in the Mexican

stock exchange Índex is greatly influenced hy speculative, short-nan movements.

This result points out the importance lo develop alternative financial assets and

specific rules focused to obtain a deeper, less speculative stock market.

REFERENCIAS BIBLIOGRáFICAS

Agmon, T. (1974), "The Relations Among Equity Markets: A Study of the Share

Price Co-movemenls in the United States, United Kingdoin, Germany and

Japan", The Journal ofFinance, pp. 839-855.

Arellano Cadena, R. (1990), "On ihe Causes and Effects of Real Exchange Rale

Variability. East Asia antl Latin America Compared ', tesis doctoral inédita.

Becker, K., J. Finnerty y M. Gupta (1990), "The Intertemporal Relation Between

the U. S. and Japanese Stock Markets", The Journal of Finance, páginas

1297-1306.

RKI-ACIO.N DEL MERCADO BURSÁTIL MEXICANO

111

Beveridge, S., y C. Nelson (1981), "A New Approach to Decomposition of Economic

Time Series iiito l'ermiineiil arul Transitory Coiii|)oiients vvilh Particular Altenlion to Measnreitienl of the Business Cyc\e'\ Journal of Monelarj Economics,

pp. 151-174.

Blaruhan!, O. (1981), "Oiil])ul, llie Stock Maiket, aiiii Inlercst Bates",/Imerica/i

Economic Reiiew.

Blair, B., y D. Kascniíaii (V)ñ5), AntLlrust Economics, Illinois, Irwin Editores.

Campell, J., y B. Sliiller (1987), "Cointegralion and Tests of Presenl Valué Models",

Journal nfPolilical Economv, |)p. 1062-1088.

, y

(19ÍÍÍ5), "Interpreting Cointegraled Models", National Burean of

Economic Research, Working Paper 2568.

Corbae, D., y S. Ouliaris (1988), "(^ointegrations and Tests of Fiucliasing Power

Parity", The Reiiew of Economics and Statustics, |)p. 508-511.

CraigweII, R. (1991), "The Deinand for Money ¡n Jamaica: A Cointegration Approach", Maney Affairs, CEMLA, pp. 19-39.

Cho, D., Ch. Eun y L. Senbet (1986), "International Arijitrage Priciiig Flieory: An

Empirical Invesligalion", The Journal of Finance, pp. 313-329.

Dickey, I)., y W. Fuller (1981), "Likelihoorl Ratio Statistics for Autorr«;gresive Time

Series wilh a Unit Boot', Econometnca, pp. 1057-1072.

Enders, W. (198Í}), "AHIMA and Cointegration Tests of PPP under Fixed and Flexible

Exehange Bate Begimcs", The Review of Economics arul Slatistics, pp. 504-508.

Engle, B., y C. Grangcr (1987), "Cointegration and Error Correclion: Bcprcsentalion, Eslimation and Tesling", Econometrica, pp. 251-276.

Eim, Ch., y B. Besnik (1984), "Estimating, the correlation stnictiire of inlernational

share prices", The Journal of Finance, vol. XXXIX, núm. 5, pj). 1311-1324.

Granger, C, y P. Newl)old (1974), "Spurious Begressions in Economelrics",yof/rna/

ofEconomelrics, |)p. 1015-1066.

Gnibel, II. (196Í}), "InterMalional Divcrsified Portfolios: Weifare Gains aiul Capital

Flows' , The American Economic Reinen:, pp. 1299-1314.

Hall, S. (1986), "An A|)plicati()n of llie Grangcr and Engle Two-Step Eslimation

Proccdure to United Kingdom Aggregate \\ age Data", Oxford Biillelin of

Economics arul Statistics, p|). 229-2.39.

I Icymaii, I. (1988), Itii crsión contra inflación, Ed. Milenio, .3a. edición.

Ililhard, J. (1979), " llic Rclationsliip Bctwecn E(]uily índices on Woild Exchanges', The Journal of Finance, p|j. 103-114.

I luizinga, J. (1987), "An Empiíical Invcstigation of the Long-Bun Beliavior of \\cn\

Exehange Bates", Carnegie-Rochester Series on Public Policy, 27.

Jaffc,J.,y B. Westeifield (1985), "The Week-End Effect in Connnon Stock Beturns:

The International Evidence", The Journal of Finance, pp. 433-454.

Jcnkinson, T. (1986), "Testitig Neo-Cl.issical Theories of Labor Demand: An

Application of Cointegration Techniqucs", Oxford Bulletin of Economics and

Statistics, pp. 241-251.

King, M., Y.. Santana y S. Wadliwaiii (1990), "\ olaliliu and Links in .National Stock

Markcts , National Burean ol Economic Bcsearch, Working l'tijier '.i'iSl.

112

EL TRIMESTRE ECONÓMICO

Levy, H., y M. Sarriat (1969), "Iiilernalional Diversification o[ Iiivesliiiciit Portfolios", The American Economic Revieiv, pp. 668-675.

Méese, R., y K. Rogoff (1985), "What is Real? Tlie Exchange Rate-Iiilerest Rate

Differential Rolation, 1973-1984", National Biiicaii of E!conoiiiic Research,

Working Paper 1732.

Miller, S. (1988), "The Beveridge-Nelson Decoinposilion of Economic Time Series",

Journal o/Monetarj Economics, pp. 141-142.

Ripley, D. (1973), "Systeinatic Elements in the Linkagc of National Stt)ck Market

índices", 7 lie Reriew of Economics and Statislics, pp. 356-361.

Sargan, J., y A. Bhargava (1983), "Testing Rcsidnals from Leasl Sc|uares Regression for Being Gcneratecl hy the Gaussian Randoiii Walk", Econoineirica,

páginas 153-174.

Shiller, R. (1989), "Comovements in Stock Prices and Comoveiiicnls in Dividends",

The Journal ofEinance, pp. 719-729.

Solnik, B. (198.3), "Inlernalional Arhitrage Pricing Theoi-y", The Journal o/Finance,

páginas 449-457.