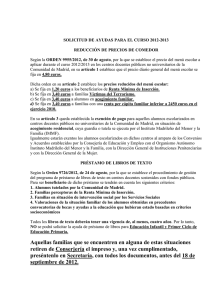

Introducción - Libros de texto gratis

Anuncio